股权结构与地方发电企业过度投资:基于并购事件的案例研究

兰 强,赵鹏大

(中国地质大学 (北京)地球科学与资源学院,北京100083)

国有企业的过度投资问题历来受到学者的关注。地方国企在地方政府的实际控制下,往往承担更多的促进地方经济增长的社会责任,过度投资问题可能更为严重。电力企业是国有企业的重要组成部分,其投资活动往往金额更大、周期更长,电力企业的投资对经济和社会发展的不利影响也更严重。深刻认识电力企业过度投资的形成机理,对于实现我国电力产业的可持续发展,以及进一步深化电力体制改革都有着重要的指导意义。

电力企业一般由地方政府或国务院国资委(通过央企)实际控制。对于地方政府实际控制、央企参股的电力企业而言,两个股东的实力均较强,在这种情况下,第二大股东对实际控制人(即地方政府)的制衡作用是否会有效呢?本文试图给出回答。企业进行并购的时候,往往伴随较大规模的投资活动,因此选择并购事件发生前后作为观测窗口,可以较为准确的识别企业的过度投资行为。鉴于此,本文选取央企参股、地方政府实际控制的火力发电上市公司——深圳能源和赣能股份进行案例研究,并以并购事件发生前后为观测窗口。

1 文献回顾与理论分析

关于过度投资的成因,影响最大的是Jensen提出的自由现金流量代理假说,他认为当公司自由现金流较多时,管理层基于个人利益的考虑倾向于不把自由现金流及时的分配给股东,而是投资一些没有达到最优投资水平的项目。因此,对于那些委托代理冲突较为严重的企业,进行过度投资的可能性较大,且其投资活动与公司内部现金流是正相关的[1]。Jensen 的 观 点 得 到 了 Mark 和 Clifford[2]、Shin和 Kim[3]、Richardson[4]等众多学者实证研究的支持。后来的学者发现,不仅管理层与股东之间的委托代理冲突会导致上述过度投资,大股东和小股东之间的委托代理冲突也会造成过度投资。因此更多的研究开始关注股权结构对企业过度投资。

关于股权结构与过度投资的关系,一方面现有研究发现第一大股东或实际控制人缺乏制衡是导致过度投资的重要因素之一。如周伟贤针对非金融类上市公司的研究发现,国有股比例与非效率投资负相关,第一大股东持股比例与非效率投资成U型曲线关系[5]。俞红海等研究发现权集中、控股股东的存在会导致公司过度投资,但公司外部治理环境的完善,则可以有效抑制过度投资[6]。另一方面,现有研究认为,股权结构对过度投资的影响非常复杂,经常会因内外部治理环境的不同而变化。如涂国前和刘峰研究则认为就股权制衡效果而言,制衡股东的性质比持股比例、股权集中度更为重要;国有股东制衡公司更可能被掏空、业绩也最差[7]。张旭辉等的研究认为,在绝对控股股权结构下,次大股东不能对控股股东的投资行为发挥有效的监督作用;当次大股东为机构投资者时,不能减缓公司的过度投资现象[8]。

关于国有企业的过度投资行为,李维安和姜涛[9]、章卫东等[10]、张洪辉等[11]研究均认为,地方政府出于创造政绩等目的,倾向于让企业承担更多的社会责任,进而导致过度投资。然而,也有研究表明地方政府的这种影响在一定条件下才会发生。如刘星和连军指出方政府持有的现金流权较大时,会抑制公司滥用自由现金流进行过度投资的行为,但当其持有的现金流权较小时,不足以发挥激励作用[12]。白俊和连立帅的研究发现,国有企业的投资决策更有可能是管理层自利行为驱动和政府干预行为推动互相影响的结果[13]。

相比其他行业而言,电力企业有较大的特殊性,如电力企业大都规模很大,信息不对称程度较低,接受的外界监督较多,不利于非效率投资的实施;电力企业的主要股东一般是电力央企或地方政府,股东实力整体较强,就制衡的效果而言,很可能与民营股东有所不同。这些都有可能导致电力企业的股权制衡与过度投资的关系与其他行业有所不同,因此,有必要对其进行专门研究。

2 案例研究

2.1 样本公司概况

深圳能源集团股份有限公司前身系深圳能源投资股份有限公司,成立于1993年1月,由深圳市能源集团有限公司(成立于1991年6月)作为发起人而募集设立。1993年9月公司股票在深圳证券交易所上市,股票简称:深圳能源,股票代码:000027,是深圳市第一家上市的公用事业股份公司。2007年12月20日,深圳能源通过非公开发行股票收购深圳市能源集团有限公司的股权和资产,实现了深圳市能源集团有限公司的整体上市。截至2013年,电力收入占其营业收入的91.0%,82.1%的毛利由电力业务贡献 。电力业务中,最为主要是火力发电。以2013年为例,其所属电厂累计实现上网电量240.85亿kWh,主要由妈湾电厂(89.68亿kWh),河源电厂(57.63亿kWh),沙角B电厂(31.51亿千瓦)、东部电厂(32.56亿kWh)四家电厂贡献,其中前三个电厂均是燃煤电厂,东部电厂为天然气(LNG)发电。

江西赣能股份有限公司由江西省投资集团公司和江西省电力公司共同发起设立,于1997年11月在深圳证券交易所上市,股票简称:赣能股份,股票代码:000899。是江西省唯一的电力上市企业。2007年10月,江西省投资集团公司受让江西省电力公司持有的全部公司股票,成为为公司绝对控股股东。公司拥有一家火电厂、两家水电厂,装机容量为150万千瓦。2013年,电力收入占其营业收入的99.4%,毛利全部由电力业务贡献。电力业务中最主要的是火力发电。以2013年为例,当年完成上网电量64.3亿kWh,其中火电完成61.3亿kWh。

2.2 股权结构对比分析

第一,实际控制人。两家公司的实际控制人均为地方政府,其中深圳能源的实际控制人始终为深圳市国资委,赣能股份的实际控制人为江西省国资委。根据现有研究,地方政府出于政府政绩考核压力等原因,倾向于干预企业的投资活动,从而造成企业重复投资、过度投资。考虑到电力企业投资巨大,在拉动地方经济方面往往效果更明显,因此本文推断深圳能源和赣能股份的实际控制人都有可能出于促进地方经济增长的考虑,利用其实际控制人地位,造成上市公司过度投资,导致上市公司中小股东的利益受到损失,即导致所谓第二类委托代理冲突。

第二,股权集中度。深圳能源和赣能股份的大股东均持股比例较高。第一大股东持股比例在2007~2012年一度高达63.74%;赣能股份的第一大股东在2007~2013年一度高达58.43%,说明两家公司的股权结构均较为集中。

第三,股权制衡。根据前述分析,实际控制人会有过度投资冲动,这会损害其他股东的利益。但同时,其他股东为了维护自己利益,会对实际控制人的过度投资冲动形成制衡。本文用Z值来度量制衡方对实际控制人制衡力量的强弱。Z值越低,表明制衡越力量越强。Z值为实际控制人直接和间接持股比例之和与制衡方直接和间接持股比例之和的比值。根据表1数据,深圳能源的实际控制人实际会受到华能国际的制衡。华能国际由央企中国华能集团控股。可以发现2004~2006年,Z值为3,2007~2013年Z值为1.9,表明制衡方和实际控制人对深圳能源的影响力在2006年之后有所增强,但整体而言,制衡方的影响力可能较弱。赣能股份在2004~2006年实际会受到江西省电力公司(简称“江西电力”)的制衡。江西电力为央企国家电网公司的下属公司,Z值为1.6~1.7,表明制衡方和实际控制人对赣能股份的控制力较为接近。但2007年,江西省电力公司完全退出,制衡方不再存在。

值得说明的是,深能集团指深圳市能源集团有限公司,由深圳市国资委和华能国际分别持股75%、25%;华能国际指华能国际电力股份有限公司;2011年10月深能集团将其持有的深圳能源的所有股份过户至深能管理公司(简称“深能管理”)名下,深能管理并无实际业务,其股权结构与深圳集团相同(即深圳国资委持股75%,华电国际持股25%);2013年,深证能源向深圳市国资委、华电国际定向增发股票,实现对原控股东深能管理的吸收合并,华能国际对上市公司的持股比例统一为25.02%。2008~2011年深圳国资委曾直接持有深圳能源0.02%的股权,2010~2013年,深圳市国资委通过其全资子公司持有深圳能源0.14%的股权,考虑这些持股变动较小,因此2007~2012年制衡方直接和间接持股比例合计近似按47.90%计算。江西省投资公司为江西省投资集团公司的曾用名,两者均由江西省国资委100%持股。

表1 2004~2013年样本公司的股权结构

2.3 公司治理对比分析

对比两家公司2003~2014年公开披露的关于公司治理方面的信息可知:赣能股份,在2007~2012年期间存在的委托代理问题较多为(表2)。根据其公告,在2007~2012年曾先后三次接到江西证监局的专门通知,要求其就上市公司独立性等问题进行整改,说明在没有第二大股东制衡的时候,公司治理水平较差,大股东与中小股东之间的代理冲突较为严重。

深圳能源也存在一定的公司治理问题,且在2008年也接到过1次整改通知,涉及事项也包括公司的独立性不够,但与赣能股份呢对比,其公司治理问题相对较少,问题也没有赣能股份严重。说明大股东和中小股东之间的代理冲突也存在,但并不严重。

2.4 过度投资现状分析

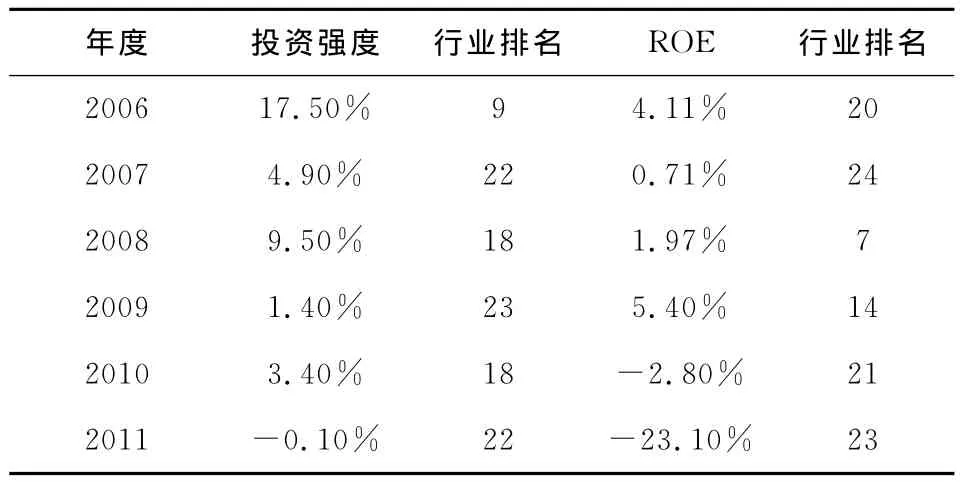

本文用三个指标来度量投资活动的强弱,一是投资增加额(IN),二是投资活动现金净流出额(IF),三是投资强度在同行业中的排名。其中,IN=(固定资产净额+长期股权投资+在建工程)相对上年度变化额。IF=0-当年投资活动产生的现金流量净流。投资强度=IF/当年年末总资产。用并购事件发生后,企业绩效是否明显变差,来判断并购中的投资活动是否为过度投资。考虑净资产收益率(ROE),为电力企业业绩考虑的最为重要的指标之一,同时也可以反映全体股东的投资回报率,因此用ROE和ROE的行业排名来分析其绩效变化。本文所选取的行业为申万三级行业分类中的火电行业,共26家公司。考虑浙能电力(600023)2013年刚刚上市,历史数据不全,因此排名时使用其他25家公司。

表2 窗口期内公告的接到监管机构整改通知情况

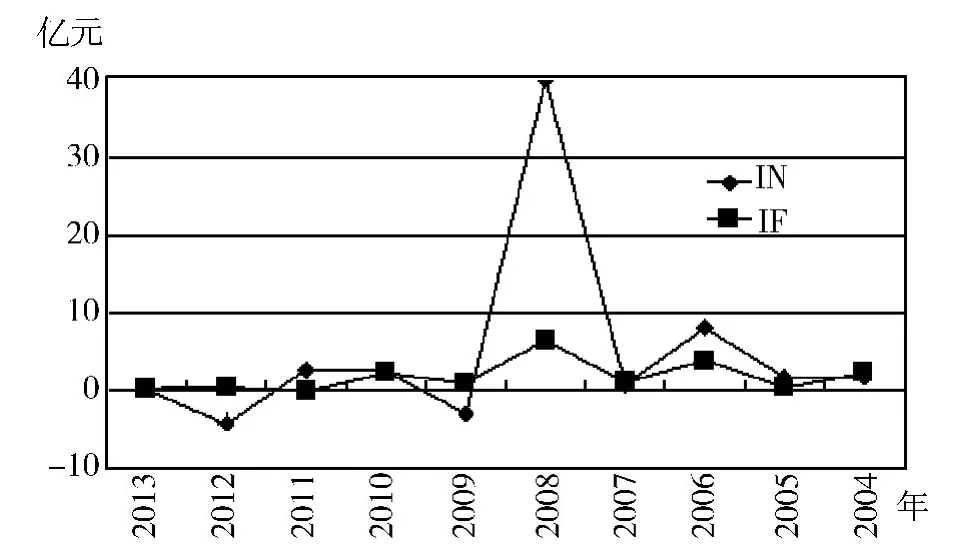

2.4.1 深圳能源

表3、图1为深圳能源2006~2011年的投资整体概况。对比表3中的三个指标可以发现,深圳能源在2007~2008年投资活动明显强于其他年份。通过分析其公告可知,这主要是由于其并购了控股股东的资产导致的:首先,2007年上市公司收购了控股股东深能集团持有的股权和资产合计共82.9亿元。其中76亿元以非公开发行股票支付(第一大股东深能集团以资产认购其中的8亿股,即60.8亿元;华能国际以现金认购剩余的2亿股,即15.2亿元,并成为公司第二大股东),其余以公司自筹资金支付;其次,收购的资产中两个续建项目(河源电厂、东部电厂一期)2007年新增投资合计约21.3亿元;次之,2007年对长城证券有限责任公司(其实际控制人为公司第二大股东中国华能集团公司)的增资,约16.2亿元。最后,河源电厂项目2008年新增投资17.1亿元。

表3 深圳能源投资概况

图1 深圳能源各年投资活动

2007年收购的控股股东资产中,大部分资产处于正常运营阶段,因此2007年的大部分投资当年即可体现效益;同时,收购的资产中两个主要的续建项目中,东部电厂一期于2007年,河源电厂项目(也是2008年最大的投资支出)于2009年进入商业运行。考虑上述情况,我们认为2007~2008年投资活动对企业绩效的影响,在2007~2010年陆续开始体现。可以发现,深圳能源ROE行业排名从2007~2011年并没有出现明显下滑,且一直保持在行业前6名。因此,我们认为2007~2008年投资活动为过度投资的可能性不大。

2.4.2 赣能股份

表4、图2为赣能股份2006~2011年的投资整体概况。对比表4中的三个指标可以发现,赣能股份在2006年、2008年的投资活动明显高于其他年度。通过分析其公告可知,这主要由于其与大股东江西省投资集团公司共同投资项目,以及收购大股东资产导致:赣能股份于2006年出资2.75亿元与其大股东共同投资江西丰城二期发电有限公司(以下简称“丰城公司”),于2008年收购了其大股东持有的资产(丰城公司50%的股权),并因此向大股东支付价款4.1亿元。由此可见,2006年和2008年的最为核心的一项投资活动是对丰城公司的投资。

图2 赣能股份各年投资活动

表4 赣能股份投资概况

考虑如下情况,本文认为2006年、2008年的投资活动为过度投资的可能性很大:首先,丰城公司全部两台机组于2007年5月全部实现发电,当年亏损5867.92万元,根据上市公司公告,原因为“机组投产不久,发电量不足”。其次,2008年丰城公司实现净利润1189.78万元,与此前相关公告的预测值少5613.22万元(为此,大股东江西投资集团于2009年4月将差额5613.22万元补给上市公司)。次之,2010~2011年赣能股份业绩下滑明显,连续2年亏损,并于2012年被ST,根据其公告,2010年首次亏损的一个重要原因是“江西全省发电机组装机容量持续增加,公司火电机组发电利用小时数下降”。最后,赣能股份的ROE行业排名从2008~2011年下滑趋势明显。

3 结论

基于委托代理理论,本文通过案例分析的方法,试图从股权结构视角出发研究发电企业的过度投资问题。研究结果表明,赣能股份在没有股权制衡的2007~2013年的投资行为很可能是过度投资行为,在股权制衡较强的2004~2006年则没有过度投资行为。深圳能源在2004~2013年的股权制衡始终较弱(Z值为1.9-3)虽然也有委托代理冲突事件的发生,但却没有出现明显的过度投资行为。这说明对于实际控制人为地方政府的对电力企业而言,当大股东“一股独大”时,企业倾向于通过并购进行过度投资;有央企背景的第二大股东参股时,即使持股比例较低(Z值高至3),也会有效遏制企业的过度投资行为。研究结论具有如下启示:当电力企业由地方政府实际控制时,应当尽可能避免“一股独大”的股权结构;应鼓励央企背景的股东参股地方发电企业,以减少其过度投资行为。

[1] Jensen M C.Agency Costs of Free Cash Flow,Corporate Finance and Takeovers[J].American Economic Review,1986,76(2):323-329.

[2] Mark K,Clifford F.A Test of Stulz's Overinvestment Hypothesis[J].Financial Review,1995(30):387-398.

[3] Shin H,Kim Y H.Agency Costs and Efficiency of Business Capital Investment:Evidence from Quarterly Capital Expenditures[J].Journal of Corporate Finance,2002(8):139-158.[4] Richardson S.Over-investment of Free Cash Flow[J].Review of Accounting Studies,2006,11(2-3):159-189.

[5] 周伟贤.投资过度还是投资不足——基于A股上市公司的经验证据[J].中国工业经济,2010(9):151-160.

[6] 俞红海,徐龙炳,陈百助.终极控股股东控制权与自由现金流过度投资[J].经济研究,2010(8):103-114.

[7] 涂国前,刘峰.制衡股东性质与制衡效果——来自中国民营化上市公司的经验证据[J].管理世界,2010(11):132-142.

[8] 张旭辉,叶勇,李明.次大股东对过度投资影响研究——基于中国上市公司的经验证[J].管理学报,2012,9(10):1449-1456.

[9] 李维安,姜涛.公司治理与企业过度投资行为研究——来自中国上市公司的证据[J].财贸经济,2007(12):56-61.

[10] 章卫东,成志策,周冬华,等.上市公司过度投资、多元化经营与地方政府干预[J].经济评论,2014(3):139-152.

[11] 张洪辉,王宗军.政府干预、政府目标与国有上市公司的过度投资[J].南开管理评论,2010(3):101-108.

[12] 刘星,连军.终极控制、公司治理与地方国有公司过度投资[J].科研管理,2011(8):105-112.

[13] 白俊,连立帅.国企过度投资溯因:政府干预抑或管理层自利?[J].会计研究,2014(2):41-48.