沪深300指数期货市场与现货市场联动效应分析

田树喜,荆红美,曹 睿

(东北大学 文法学院,辽宁 沈阳 110819)

一、问题的提出

股票指数期货市场是股票现货市场不断发展和深化的产物,同时它也是促进股票现货市场进一步发展的助推器,股票现货市场与股票指数期货市场因期现套利紧密联系在一起。当股票现货价格与股票指数期货价格之间的价差高于均衡水平时,套利者卖出股票指数期货并买入对应股票现货组合的交易称为正向套利;当股票现货价格与股票指数期货价格之间的价差低于均衡水平时,套利者买入股票指数期货并卖出对应股票现货组合的交易则被称为反向套利。无论是正向套利还是反向套利,如果能使股票现货与股票指数期货之间的基差①基差是指现货价格与其对应的期货价格之间的差额,本文的基差是以沪深300期货指数减去现货指数而得。恢复到均衡水平,投资者将获得无风险套利收益。市场间充分的期现套利会使股票现货市场与股票指数期货市场之间形成负反馈机制:基差过大时,卖出股票指数期货并买入股票现货的交易会导致期货价格下跌和现货价格上升;基差过小甚至为负时,买入股票指数期货并卖出股票现货的交易会导致期货价格上升和现货价格下跌。股票现货市场与股票指数期货市场之间的负反馈机制有助于降低股票现货市场的波动,但股市与期市之间负反馈机制的形成是有条件的:一是市场上不存在套利限制。如果市场上存在套利限制,例如缺乏借空机制,则只能进行正向套利不能进行反向套利,而单向套利难以使股市与期市之间形成有效的负反馈机制。二是套期保值者主导市场。如果投机者和噪声交易者主导市场并导致股票现货市场自身的正反馈作用逐渐加强,期现套利不但无力纠偏,往往会形成助涨助跌效应。

各国股票现货市场与股票指数期货市场的运行实践表明:从长期来看,股票指数期货的推出降低了股票现货市场的波动,股票现货市场与股票指数期货市场之间会形成负反馈的联动效应;但在股票指数推出初期,或是股灾期间,股票现货市场与股票指数期货市场之间往往会发生正反馈联动效应②例如,布雷迪报告(1988)认为,“87股灾”期间,期现套利导致了卖压在股指期货市场与股票现货市场之间传递,形成了股价和期价双双下行的正反馈联动效应。。在沪深300指数期货推出之前,已有许多学者利用仿真交易数据对中国的股票现货市场与股指期货市场之间可能产生的联动效应进行了实证分析。严敏等(2010)的研究认为,沪深300现货市场与沪深300仿真期货交易市场之间形成了负反馈效应,并且不存在显著的非对称双向波动溢出效应[1]。邢天才、张阁(2010)的研究则认为,股指期货的推出对现货市场的波动性不会有很大影响,但会增大现货市场的非对称效应[2]。沪深300指数期货推出后,由于样本容量的限制及研究方法的不同,对中国沪深300指数期货市场与现货市场之间的联动效应的研究结论也存在较大分歧。例如,刘又林、严璀华(2011)的研究认为,2010年4—6月中国股市的正反馈效应与沪深300股指期货的推出无必然联系[3];郦金梁等(2012)的研究认为沪深300指数期货的推出增强了现货市场的价格发现功能及其流动性,并且减少了现货市场价格的波动[4]。周小全、邓淑斌(2011)的研究则认为,由于个人投资者在期货市场上占绝对比例和期现套利对冲不充分的限制,股指期货市场存在正反馈交易效应,并且影响到了现货市场的稳定运行[5];魏卓等 (2012)对IF1005、IF1006和IF1007等三个主力合约的套利机会的测度表明,与仿真交易出现的持续套利机会相比,沪深300指数期货实际交易中出现的套利机会在减少,并且单向套利会加大期货市场错误定价的机会[6]。

上述研究结论的不同一方面是由于研究方法的差异,更重要的原因在于所选取样本区间的不同,并且大多数研究的样本区间都未超过两年[7-13]。截至2013年7月31日,沪深300指数期货推出已有三年多的时间,沪深300现货市场先后经历了V型反转和震荡下行的不同形态。通过对沪深300指数期货推出前和推出后现货市场指数收益率的数字特征的考察可以发现:与沪深300指数期货推出之前相比,沪深300指数期货推出后现货市场指数收益率的均值和方差均发生明显下降①2007年4月16日—2010年4月15日,沪深300指数收益率的均值为3.24×10-8,方差为0.024 9;2010年4月16日—2013年7月31日沪深300指数收益率的均值为-7.67×10-4,方差为0.013 6。。也就是说,尽管市场总体的波动性(方差)在下降,但市场的平均回报率(均值)也在下降。进一步需要思考的是在市场上述变化中,沪深300指数期货市场与现货市场究竟形成了怎样的反馈机制和联动效应?通过怎样的制度安排能够使期货市场和现货市场形成良性互动?因此,本文利用时间较长的样本信息对沪深300指数期货市场与现货市场之间的反馈机制及其联动效应进行深入分析,并提出针对性的政策建议。

二、理论模型与数据说明

1.向量误差修正模型

如果沪深300期货指数与现货指数之间存在协整关系,则可以通过向量误差修正(VEC)模型来研究沪深300指数期货市场与现货市场之间的联动效应。一阶向量误差修正模型由式(1)和(2)联立而成:

式(1)为期货方程,式(2)为现货方程。Ft为期货价格,St为现货价格,Δ为对变量的一阶差分符号,Zt-1为误差修正项②Zt-1代表t-1期期货价格与现货价格的非均衡程度。,λ和λ′为误差修正项的调整系数,β1、γ1、β′1、γ′1为短期调整系数,α和α′为常数项,μt和μ′t为随机误差项。

向量误差修正模型可以从短期和长期两个方面来分析现货价格和期货价格之间的动态关系。从短期来看,若式(1)中ΔSt-1的系数γ1显著不为零,则说明ΔSt-1是方程(1)的显著解释变量,即St构成了Ft变动的格兰杰原因,表明现货价格领先于期货价格变化;同理,若式(2)中ΔFt-1的系数γ′1显著不为零,则说明ΔFt-1是方程(2)的显著解释变量,即Ft构成了St变化的格兰杰原因,表明期货价格领先于现货价格变化。从长期来看,误差修正项Zt-1的调整系数λ和λ′可以衡量当系统偏离长期均衡状态时,现货价格和期货价格的调整方向和调整速度。当λ(或λ′)相对较小时,那么期货价格(或现货价格)恢复到均衡状态的速度相对较慢。当期货方程中的调整系数λ<0时,表明误差修正项Zt-1对Ft的变动具有反向调节作用;当现货方程中的调整系数λ′>0时,表明误差修正项Zt-1对St的变动具有正向调节作用。当λ<0且λ′>0时,股指期货市场与股票现货市场之间会形成负反馈机制。进一步的解释是,当期货价格正向偏离均衡价格(Zt-1>0)时,市场上存在正向套利机会,套利者买入股票现货的交易会引领现货价格的上升,卖出期货合约的交易会导致期货价格的下降,期货价格与现货价格恢复至均衡水平;当期货价格负向偏离均衡价格(Zt-1<0)时,市场上存在反向套利机会,套利者卖出股票现货的交易会导致现货价格的下降,买入期货合约的交易会引领期货价格上升,期货价格与现货价格恢复至均衡水平。

2.非对称信息广义自回归条件异方差模型

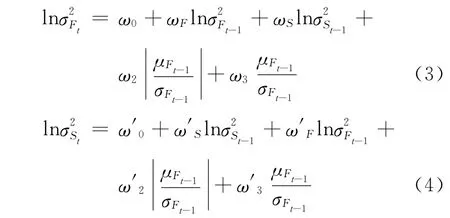

金融市场中许多时间序列的本期方差与其滞后期方差显著相关,解释此类关系的模型被称为广义自回归条件异方差(GARCH)模型:。由于GARCH模型最大幅度地降低了解释变量的数量,因此有效地解决了参数估计中的多重共线性问题,提高了参数估计量的有效性。在现代金融市场中,金融加速机制往往导致市场的非对称波动。为解释上述特征事实,Nelson(1991)构建了非对称信息广义自回归条件异方差(EGARCH)模型:[14]。由于EGARCH模型对待估参数ω1和ω2进行了非负约束界定,所以当模型中的ω3<0时,正向冲击(μt-1>0)对lnσ2t的影响参数为ω2+ω3,而负向冲击(μt-1<0)对lnσ2t的影响参数为ω2-ω3,由于ω2-ω3>ω2+ω3,所以负向冲击对lnσ2t产生了更大影响。同时,如果将Ft-1和St-1两个序列的方差分别作为解释变量带入期货市场和现货市场的EGARCH模型中,就可以检验股票指数期货市场与股票现货之间的反馈效应对非对称波动溢出的影响,如式(3)和式(4)所示:

如果式(3)中的ω2-ω3>ω2+ω3,说明股票指数期货市场与股票现货之间的正反馈联动效应加剧了期货市场的非对称波动;如果式(4)中的ω′2-ω′3>ω′2+ω′3,说明股票指数期货市场与股票现货之间的正反馈联动效应加剧了现货市场的非对称波动。

3.数据说明及变量处理

本文的样本数据为2010年4月16日—2013年7月31日期间797个交易日沪深300现货指数和期货指数的收盘价①沪深300现货指数和期货连续指数数据均来源于大智慧交易系统。。图1表明,在沪深300指数期货推出之后,沪深300现货指数形成了震荡下行的趋势。图2表明,在沪深300指数期货推出的初期,沪深300期货连续指数与现货指数之间的基差波动较大,随着时间的推移基差呈现出收敛的趋势。

图1 沪深300期货指数与现货指数走势

图2 沪深300期货指数与现货指数的基差走势

在沪深300指数震荡下行的过程中,股指期货究竟发生了怎样的作用是需要认真思考的问题。如果沪深300指数期货市场与现货市场形成了正反馈的联动效应,则说明股指期货在指数震荡下行中起的是推动作用;反之,如果沪深300指数期货市场与现货市场形成了负反馈的联动效应,则说明股指期货在指数震荡下行中起的是缓冲作用。

本文利用VEC模型和EGARCH模型对沪深300指数期货市场与现货市场之间的联动效应进行了分析检验。为解决VEC模型和EGARCH模型中可能存在的异方差问题,本文分别对沪深300股票现货指数和期货指数取自然对数。设第t交易日沪深300股票现货指数与期货指数的收盘价分别为PSt和PFt,记现货指数序列的自然对数为St=lnPSt,则现货市场的价格收益率为 ΔSt=lnPSt-lnPSt-1;记期货指数序列的自然对数为Ft=lnPFt,则期货市场的价格收益率为ΔFt=lnPFt-lnPFt-1。

三、参数估计与模型检验

1.期货指数与现货指数之间协整关系检验

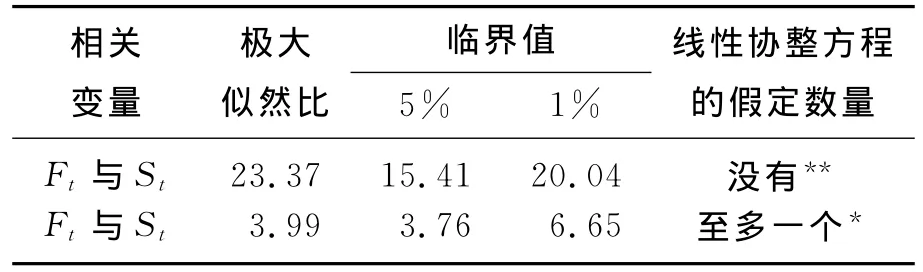

序列间协整关系检验的基本思想是:如果多个时间序列是不平稳的,但它们是同阶单整序列,且这些变量之间的某种形式的线性组合是平稳的,那么这些变量之间便存在着长期稳定的均衡关系,即协整关系。在检验现货指数序列与期货指数序列之间的协整关系之前,需首先进行变量的平稳性检验。本文利用EViews 6.0软件对St与Ft序列进行ADF检验,结果表明St与Ft均为一阶单整序列,因此,可以进行协整关系检验。依据极大似然原理,本文采用Johansen估计法,对现货价格St与期货价格Ft之间的协整关系进行检验,检验结果如表1所示:现货价格St与期货价格Ft之间至少存在一个协整方程,说明沪深300股票现货指数与期货指数之间存在长期均衡关系。

表1 相关变量之间协整关系检验结果

2.VEC模型参数估计结果分析

VEC模型估计结果如表2所示:模型中的调整系数λ<0,表明误差修正项Zt-1对期货价格Ft的变动产生了反向调节作用;调整系数λ′<0,说明误差修正项Zt-1对现货价格St的变动产生了反向调节作用;期货方程和现货方程中的Zt-1在1%的显著水平都通过显著性检验,说明沪深300指数期货市场与现货市场形成了显著的正反馈效应。

表2 VEC模型参数估计结果

进一步的解释是,当沪深300期货指数相对于现货指数偏高(Zt-1>0)时,市场存在着正向套利的机会,正向套利中卖出期货合约的交易导致了期货价格下降,但买入现货的交易并没有引领现货价格的上升。从沪深300期货指数与现货指数的基差走势上看,2010年4月和11月两次显著的正向套利都形成了期货指数与现货指数的显著下跌。在现货方程中,St-1和Ft-1都通过了显著性检验,说明现货市场的价格下跌既有其自身的趋势原因,也有卖出期货合约的价格引领效应,而正向套利中买入现货的交易由于规模有限,并不能改变现货市场下行的趋势。

3.EGARCH模型参数估计结果分析

本文EGARCH模型参数估计结果如表3所示。

表3 EGARCH模型参数估计结果

沪深300指数期货市场对正向冲击反应系数为ω2+ω3=0.193,对负向冲击反应系数为ω2-ω3=0.333;沪深300指数现货市场对正向冲击反应系数为ω′2+ω′3=0.087,对负向冲击反应系数为ω′2-ω′3=0.157。

上述结果表明,无论是沪深300指数期货市场还是现货市场,在正反馈联动机制作用下都发生了非对称波动。而ω2-ω3>ω′2-ω′3,则表明沪深300指数期货市场比现货市场的非对称波动更显著。当股指期货市场与股票现货市场之间形成正反馈联动效应时,投资者对风险和收益的反应往往是非对称的,此时,负向冲击比正向冲击更容易引起市场的波动。因为,在正反馈联动效应期间,非理性交易会主导市场,而非理性交易者预期的不确定性和不稳定性会引发“羊群效应”。在“羊群效应”作用下,即使股票现货价格出现超跌,但由于受到投资预期盈利下降的影响,投资者便不会停止其抛售行为。

四、结论与建议

上述的实证分析结果表明,在沪深300指数期货市场与股票现货市场之间存在正向套利的机会时,卖出沪深300期货合约的交易导致了期货价格的下降,但买入股票现货的交易并没有引起现货价格上升,因此,沪深300指数期货市场与现货市场形成了价格同向变化的正反馈联动效应。进一步的检验表明,沪深300期货指数与现货指数之间基差的收敛是由于期货价格对信息反应更灵敏,因而比现货价格下降得更快;另一方面,由于现货市场运行存在着显著的自相关效应,期现套利中买入有限规模的现货资产还不足以改变现货市场的走势。这一反馈模式说明,沪深300指数期货市场虽可以率先反应现货市场变化,但并不能改变现货市场的走势。由于中国的股票现货市场还缺乏充分的借空机制,所以沪深300指数期货市场与现货市场之间的反向套利难以实施。就正向套利而言,也是不能充分进行的:第一,尽管经历了三年多的发展,沪深300指数期货交易规模有所提升,但由于T+0的交易制度,实际上许多交易都是日内投机性交易而非无风险套利交易。第二,由于期货的结算价是按到期日最后1小时交易的平均价计算,这样的设计虽然可以避免单比交易的操纵风险,但增加了期现套利的跟踪误差风险。第三,我国股票现货市场尚无沪深300的EIF基金,只能通过EIF50等基金不完全复制现货组合,这导致套利交易中沪深300指数的收益走势与现货组合的收益走势不能完全吻合,因此也增加了正向套利的风险。

沪深300指数期货市场与现货市场之间的套利限制既有股指期货市场自身发展规模不足的原因,也有套利摩擦成本较大的原因,因此,本文的政策建议包括以下几个方面:一是适度降低期货交易和融资融券的保证金和手续费。因为,套利成本的大小决定着无风险套利区间的大小。目前来看,无论是融资融券业务还是股指期货交易都存在着手续费偏高的情况,高手续费虽然可以起到提高券商收入和抑制投机的作用,但却加大了套利成本,限制了套利交易的规模。因此,可考虑在熔断机制、涨跌停限制和限制持仓等制度的综合保障下,适度降低保证金和手续费水平,目的是缩小无风险套利区间,使更多的资金参与到期现套利中。二是逐步扩大转融通的范围①转融通是指券商和客户作了融资或融券交易之后,再跟证券金融公司之间作方向相反的交易,这样就把风险敞口转移给了证券金融公司。。融资融券经过一段时间的试点之后,已经转为常规业务,但在目前的融资融券业务中,融券业务的交易量远远低于融资业务的交易量。随着转融通业务的规范发展,券商将主要起到中介作用,券商向客户借出的相关证券,最后将由证券金融公司提供,这将扩大市场上的供给规模,为反向的期现套利建立基础。三是开发针对中小盘股票的指数期货合约。不同行业和不同板块的股票往往会有相对独立的价格走势,沪深300指数期货虽然涵盖了沪深两市主要的成分股,但相对于沪深两市2 300多只股票而言,一种指数期货难以满足市场多样化需求。从国外股指期货运行实践来看,在反映市场总体走势的指数期货合约推出后,随后推出的往往是中小盘指数合约。因为中小盘股大多数不会成为主要指数的成分股,而中小盘股的价格波动又常常比较大,投资者众多,因此我国应重点考虑推出中小盘股类的指数期货,丰富套期保值和期现套利的选择工具,增强股票现货市场与股票指数期货市场的流动机制。四是通过QFII业务,吸引国外资金参与股指期货交易,提高套利交易的市场规模和活跃程度。需要关注的是,在吸引境外资金参与股指期货交易的过程中,必须建立有效的管理制度和风险预警机制,防范国际投机资本立体攻击而可能引发的汇市、股市和期市之间的风险联动。

[1]严敏,巴曙松,吴博.我国股指期货市场的价格发现与波动溢出效应[J].系统工程,2010(10):34-37.

[2]邢天才,张阁.中国股指期货对现货市场效应的联动效应的实证研究——基于沪300仿真指数期货数据的分析[J].财经问题研究,2010(4):48-54.

[3]刘又林,严璀华.股指期货与现货市场的风险关联分析[J].金融纵横,2011(6):46-48.

[4]郦金梁,雷曜,李树憬.市场深度、流动性和波动率——沪深300股票指数期货启动对现货市场的影响[J].金融研究,2012(6):124-137.

[5]周小全,邓淑斌.沪深300指数期货对A股市场波动性影响的传导机制分析[J].金融理论与实践,2011(4):88-91.

[6]魏卓,陈冲,魏先华.基于高频数据的中国市场股指期货套利[J].系统工程理论与实践,2012(3):477-480.

[7]叶德磊.股指期货市场也要创新[N].解放日报,2011-09-22(3).

[8]曹明.沪深300股票指数期货期现套利机制研究财[J].经理论与实践,2009(11):46-49.

[9]付胜华,檀向球.股指期货套期保值研究及其实证分析[J].金融研究,2009(4):113-119.

[10]周显文,谭小芳.股指期货对股票现货市场影响的实证研究[J].统计与决策,2013(7):156-161.

[11]项歌德,沈开艳.股指期货市场的价格发现与风险波动溢出效应实证研究——以中国沪深300股指期货市场为例[J].上海金融,2012(6):67-73.

[12]李婷,刘向丽,李成武.股指期货与股市联动效应研究——沪深300股指期货高频数据的证据[J].东北财经大学学报,2012(1):63-68.

[13]曹森,张玉龙.沪深300股指期货对现货市场影响的实证研究[J].统计与决策,2012(10):153-157.

[14]Nelson D B.Conditional Heteroskedasticity in Asset Returns:A New Approach[J].Econometrica,1991,59:350-366.

- 东北大学学报(社会科学版)的其它文章

- 我国出口商品结构与环境污染关系的实证研究

- 等级与网络的融合:大部门三权结构执行局模式的新形态