企业税负衡量研究述评

胡文龙,杜莹芬

(中国社会科学院工业经济研究所,北京市100836)

企业税负衡量研究述评

胡文龙,杜莹芬

(中国社会科学院工业经济研究所,北京市100836)

科学、合理、精准地衡量企业税负,是企业税负相关研究的前提和基础。企业有效税率是目前国外学者研究公司实际税负的重要工具,我国学者也比较认可,只是在具体运用时,由于国别税制差异和研究目的不同,需要对“各项税费”包括的具体内容及范围和“计税经济来源”进行专门界定。与宏观税负合理性(即最优宏观税负)已有较为明确的标准不同,微观企业税负高低是否合理目前尚没有客观的判断标准,这使得比较企业税负水平无论得出何种结论都易受到质疑和挑战。

企业税负;衡量指标;述评

一、引言

企业税负,是指企业作为纳税人承受国家税收的状况或量度,反映一定时期内社会产品在国家与企业之间的税收分配数量关系。尽管企业税负的概念从利益分配格局来看相对明晰,然而一直以来,由于其核算和计量存在着复杂化、多元化、片面化、简单化等多种倾向,导致学术界和实践中对企业税负的概念认识并不统一,在理论研究和现实生活中往往时有偏颇。举例来说,税收负担可简单分为宏观税负和微观税负,尽管两者本质相同,反映的都是国家政府与企业在剩余价值上的利益分割关系,但两者在核算基础、衡量标准和计算方法上都存在较为明显的差异,不能将其直接比较甚至混为一谈。美国财经杂志《福布斯》于2000年将中国纳入“税负痛苦指数”(Tax Misery Index)统计以来,中国目前已连续多年蝉联“亚洲经济体中税负最重国家”。[1]通过对《福布斯》税负痛苦指数采用的税负计量方法进行分析、比较不难发现,该报告所指的实际上是“宏观税负”,且该“宏观税负”的统计方法是极其简化的,既没有考虑各国税制结构的差异性,也没有考虑各国纳税主体的实际税负水平。①因此,为了客观对企业税负水平进行比较,科学评价企业税负的公平和效率问题,必须厘清企业税负的衡量问题。厘清企业税负的衡量方法和指标选择,是进行企业税负研究的前提和基础。只有这一基础理论问题弄清楚了,才有可能对我国企业税负现状进行客观、公允的判断。

二、有关企业税负衡量的指标选择

1.常见的企业微观税负衡量指标

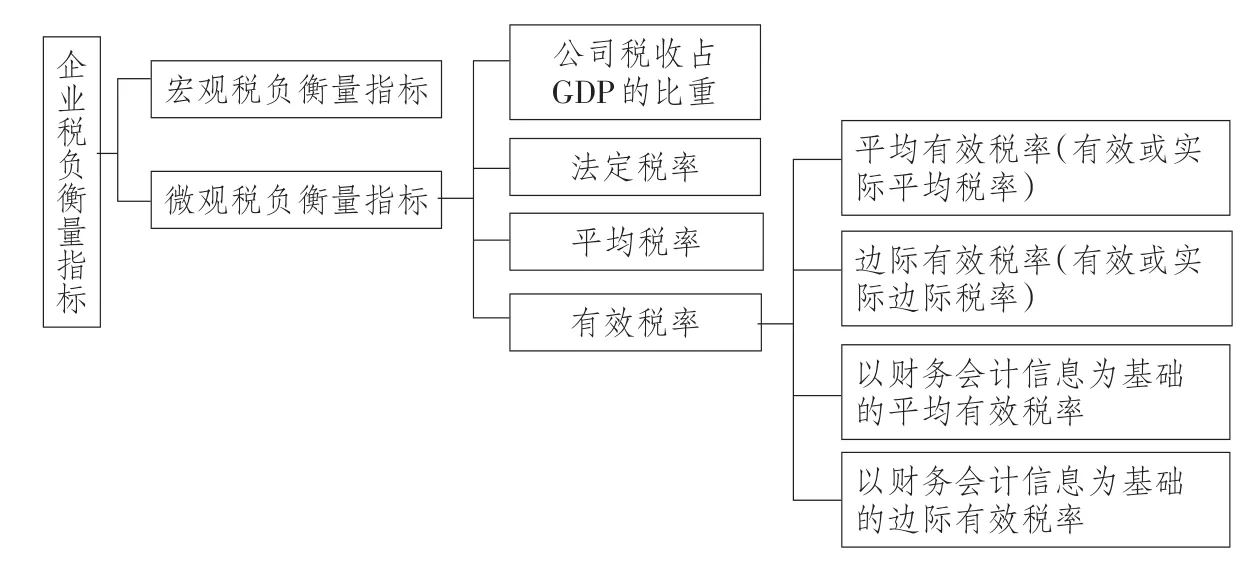

从绝对数考察,企业税负是指企业应支付给国家的税款额;从相对数考察,则是指税收负担率,即企业的应纳税额与其计税依据价值的比率,这个比率通常被用来比较各类企业或各类课税对象的税收负担水平,因而是国家研究制定和调整税收政策的重要依据。从微观税负视角对企业税负轻重进行衡量,国内外有很多经济学和金融学的研究进行了尝试,通常有如下几种选择:公司税收占GDP的比重、法定税率、平均税率(Average Tax Rates,ATRs)和有效税率(Effective Tax Rates,ETRs)(如图1所示)。

图1 企业税负衡量常用指标

公司税收占GDP的比重,是一个兼具“微观税负”和“宏观税负”概念的衡量指标,在微观企业税负研究中目前已较少采用。运用企业法定税率作为衡量企业税负的指标,虽然简单易行,但其仅从税制立法角度规范了企业税负义务,未涉及抵免、折旧抵扣等因素,无法揭示企业实际税收负担,不能客观反映企业实际税负水平,无论对于投资者还是政策制定者来说,其参考价值都极为有限,一般在衡量企业税负时也较少采用。平均税率(ATR)是其全部应纳税额占全部课税对象总额的比率。由于平均税率完全取决于应纳税额和利润,其测算反映了历史投资所面临的税负,因而往往被称为“向后看”(Backward-Looking)的指标。正因如此,用平均税率测算投资的资本所得税率可能会颠倒因果关系。因为若投资水平较高,可能相应获得较多的抵扣从而降低税负,得到一个较低的平均税率,于是从表面上看,反映为较高的投资导致了低税率;而事实上,是低税率吸引了更多投资。由于上述缺陷,目前在国际研究中简单应用平均税率来反映企业税负的情况也在逐渐减少。

企业有效税率(也称实际税率,ETR)描述了一家企业相对于其税基所实际缴纳的税款,常用来衡量企业的实际税收负担,它也是政策制定者用来衡量企业税负和制定中性税制的一项重要参数。与平均税率相反,有效税率则往往被称为“向前看”(Forward-Looking)的指标,其目的是评价一项假设的投资,或者未来投资的税收负担。有效税率的测算需基于相关的税收政策(个人所得税与企业所得税等)、各种抵免、抵扣方法、预提所得税,以及国与国之间的税收协定等,并且可针对某条特定的投资路径(以特定的融资方式,对特定的资产进行投资,如通过发行新股融资购买机器设备),测算其资本所得税负。其对于投资过程中各种税收与非税因素考虑得较为全面,因而用作对于一项投资活动的资本所得税负的衡量较为合适。目前国内外研究者大多采用公司有效税率来衡量企业的实际税负水平,因此有效税率成为研究公司实际税负的重要工具。

如何衡量企业有效税率,国际上各类研究文献提供了多种实际税率的衡量指标。总的来说,公司有效税率的衡量指标可以分为四类:平均有效税率(也称有效或实际平均税率,AETRs)、边际有效税率(也称有效或实际边际税率,METRs)、以财务会计信息为基础的平均有效税率、以财务会计信息为基础的边际有效税率。由于大部分西方发达国家的税制结构是以所得税为主体,所以平均有效税率和边际有效税率一般指所得税税率。当前,建立在财务会计信息基础上的平均有效税率和边际有效税率在衡量企业税负时用得最多。

2.不同企业税负衡量指标的比较分析

本文重点对当前国际主流的企业税负衡量指标有效税率进行比较分析。平均有效税率和边际有效税率运用最为普遍,也是初期衡量企业税负的主流方法,以财务会计信息为基础的平均有效税率和以财务会计信息为基础的边际有效税率,是在上述两种方法基础上的进一步深化和拓展。因此,比较和分析平均有效税率和边际有效税率的特征及优缺点,成为企业税负衡量指标研究的核心与关键。

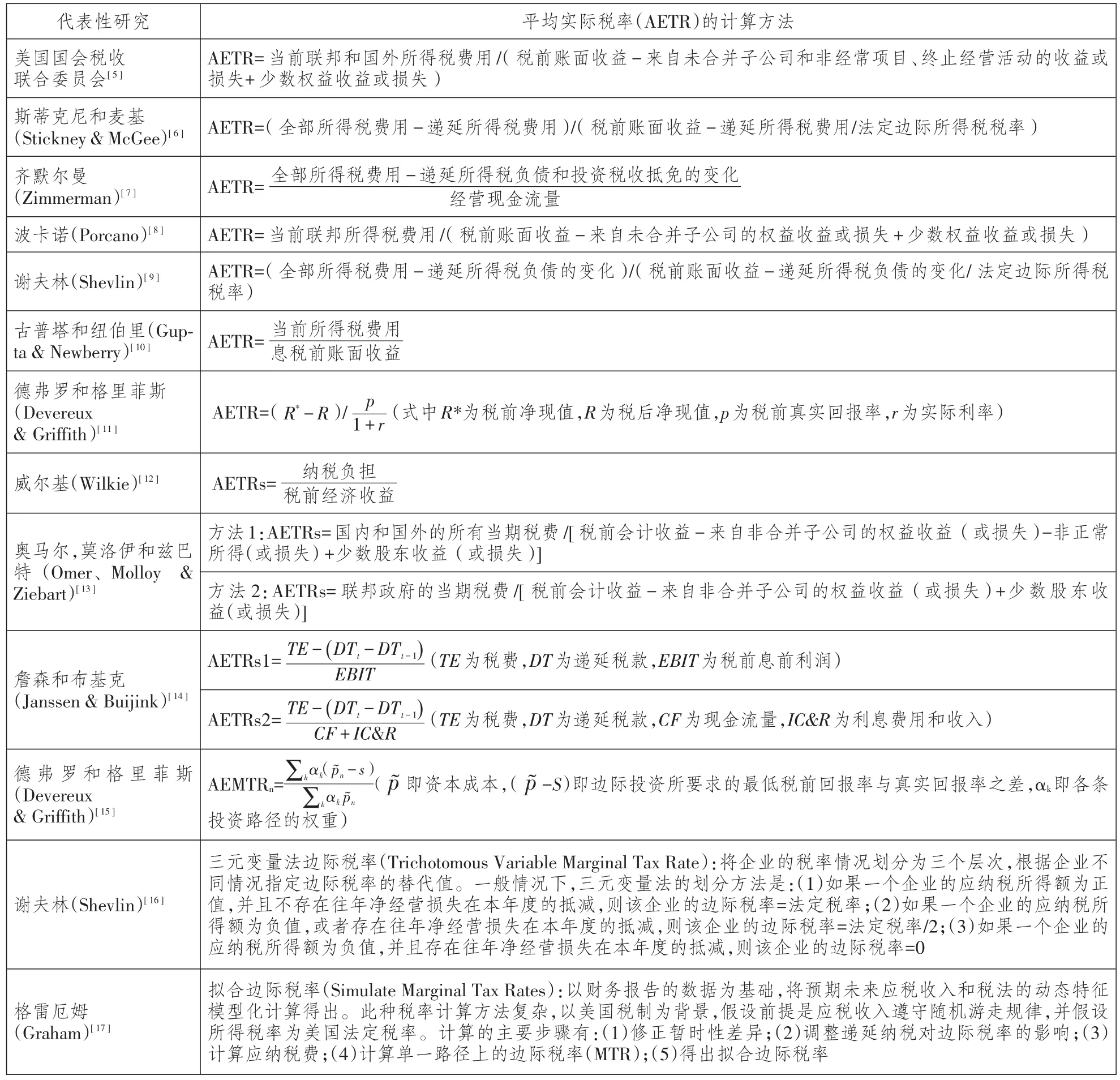

通常来说,平均有效税率定义为企业税费和企业所得两者之间的比率,主要用于对税制公平性的验证,即通过平均有效税率比较来衡量相关税收负担的轻重。在考察企业税收负担分布的公平性时,一般运用平均实际税率。边际实际税率是针对某项具体的投资活动税前的投资回报率和税后的投资汇报率之间的差异与税前的投资回报率的比率,主要用在激励或效率问题的研究中。它有两种类型:一是个别资产或投资项目的边际实际税率;二是以企业为单位的边际实际税率。前者适用于检验某个特定投资机会,后者适用于分析特定税收政策对企业决策的影响。因此,平均有效税率适合计量税收负担,边际实际税率更适合分析投资激励和效率。这两类方法各有侧重和利弊,一般根据研究问题的需要来选择。由于在计算平均有效税率和边际有效税率时分子分母采用的口径不同,这两个税率(参见表1)特别是平均有效税率又有很多版本。金和富勒顿(M.A.,King &Don Fullerton)[2]、卡利汉(Callihan)[3]和普雷斯科(Plesko)[4]对不同计算口径的平均有效税率和边际有效税率进行了细致的调查、比较和评价,2006年在巴黎召开的经济合作与发展组织(OECD)有效公司税收研讨会上,与会学者也对不同公司税负衡量指标的优缺点和适用范围进行了比较和说明,肯定了平均有效税率和边际有效税率的作用。

表1 国外研究中企业实际税负的计算方法

平均有效税率是指公司税(一般指所得税)与经济所得的比率,一般用于研究公司或行业税收负担的分配和税收的公平性及中性原则。分时段来看,早期研究多使用平均有效税率(AETRs)。很长一段时间,平均有效税率(AETRs)被美国税收政策制定者和一些公司利益集团用于税收改革的讨论中。因为平均有效税率(AETRs)很方便地将各种不同税收政策的累计影响包含到一个统计量中,所以很受学者青睐。国际经验表明,企业税负存在明显的行业差异。齐格弗里德(Siegfried)[18]计算了1963年110个行业的平均有效税率,最早进行了关于行业平均有效税率的综合研究。杰奎琳·海威尔斯(Jacqueline Haverals)[19]则发现比利时在建筑行业和汽车行业的企业有效税率高于其他行业。后来研究进一步深入到公司的平均有效税率,很多研究发现平均有效税率存在显著的公司间差异和时间上的差异。美国的公民税收公平组织(Citizens for Tax Justice,CTJ)②在1984~1986年发布了一系列有关平均有效税率的报告,指出美国的大公司支付的税款不公平地偏低,一定程度上对美国1986年的税收改革起到了促进作用。然而,由于不同国家具有不同的税收制度和财政政策,因此多数研究集中在衡量一个国家内部企业的平均有效税率上,而对国际间的平均有效税率研究不足。例如对英国、荷兰、比利时、美国、马来西亚等国家企业有效税率的分析,[20-23]均集中于国家内部企业的分析而缺乏国际比较。

尽管平均有效税率在衡量公司税负方面有很多优点,并被广泛研究,但也受到很多批评,其中最主要的一点,就是平均有效税率不能反映税收与企业边际行为(如增量投资、融资等)的关系,而税收与投资的关系是西方研究者关注的焦点。因此,近20年来,西方对公司税制的比较研究多采用“边际有效税率”,即公司新投资的税前回报率与税后回报率之差,与新投资税前回报率之比。边际有效税率和平均有效税率均从考虑投资的资本成本出发,衡量投资项目的税前回报率和股东税后收益率之间的差额,即税楔。③其差别在于边际有效税率适用于某项边际投资所需赚取的最低经济回报,即资本成本的情况;而平均有效税率则适用于达到边际条件,即在投资的税前回报率不低于资本成本的前提下,投资项目能赚取经济租金的情况。基于“向前看”的性质以及对于税制与非税因素比较全面的考虑,边际有效税率一般用于研究税收政策对公司投资的影响,还被广泛用于评估公司税制的鼓励作用和公司税改革,目前这种方法已成为西方市场经济国家用于公司税制比较研究的标准方法。

3.我国企业税负衡量指标评析

我国现有企业税负研究大多借鉴、沿袭西方税负研究文献,因此国内关于企业税负衡量的研究,大多以借鉴、消化、吸收国际经验和方法为主。总的来看,根据定义,税收负担指的是企业交纳的各项税费占计税经济来源的比重,国际通行的企业实际税率(公司税与经济所得的比率)是我国学者比较认可且常用的衡量企业税负方法,只是在具体运用的时候,由于税制差异需要对“各项税费”包括的具体内容及范围和“计税经济来源”进行专门界定(参见表2)。

具体来看,目前国内有关企业税负的推算,大多具有不同的界定方法(参见表2)。比如,许善达[31]从微观企业税负角度提出了衡量我国企业总体税负和其他分项税负的指标。他认为,“实际税负”指标可以用企业交给政府的全部款项(含流转税、所得税、其他各种税收、“两金”、其他各种政府性基金和费等)与企业全部“可支配财力”之比进行表示。企业总税负等于分子(税金+其他财政性款项+地方政府集资+社会集资)除以分母“可支配财力”。“可支配财力”是指政府(通过政策)和企业(通过经营决策)可以调整分配比例的企业财力,可支配财力的计算有“来源法”④和“分配法”⑤。娄权[32]界定的所得税负担为所得税减去所得税返还后除以利润总额;流转税负担为主营业务税金及附加除以主营业务收入净额;总体税负为主营业务税金及附加与所得税之和(分子)除以资产总额(分母)。吴联生[33]的界定与波卡诺(Porcano)[34]类似,企业实际税率等于所得税费用除以税前会计利润。刘骏、刘峰[35]将流转税纳入企业税负考虑范围,构造建立了一个基于企业税费现金流的税负指标。

值得注意的是,由于我国财税制度与国际差异较大,单纯将国际研究中企业税负衡量方法移植到中国会使结论存在一定偏差。以美国为例,美国税制与我国最大的不同点在于:美国财政收入主要来自个人交纳的税种,即个人所得税、社会保障税,企业交纳的税种主要是企业所得税,相对次要;而我国税收收入主要来自于企业交纳的税费,且流转税为其主要部分。因此,与国外研究重心偏重所得税税负研究不同,我国企业税负研究大多涵盖包含企业流转税的所有税费。这在企业税负的衡量上,要求作者根据研究选题和目的进行重新构建。由于对企业税负概念的多样性认识,因此在国内研究中,企业税负概念既有包括所有税费占企业收入比重的总税负概念,也有按照所得税、增值税、资源税等税目细分的企业税负衡量。目前对于我国企业税负水平这一基本判断存在较大争议,一定程度上正是由于企业“各项税费”(分子)和“计税经济来源”(分母)的界定多种多样、且相互间缺少明确的比较参照所致。

表2 国内部分研究文献中企业实际税负的计算方法

三、基于企业税负衡量的税负水平判断

与宏观税负合理性(即最优宏观税负)⑥已有较为明确的标准不同,企业微观税负高低是否合理目前尚没有客观的判断标准,这使得比较企业税负水平无论得出何种结论都易受到质疑和挑战。事实上,目前国内学者评判税负高低的研究大都集中在宏观税负方面,很少有学者从微观视角对企业税负高低差异进行研究。目前关于我国企业税负水平的争论,大致有两种代表性观点。

第一种观点认为,我国企业税负水平偏高。贾明琪、付春香、李秉文[36]从税负口径、税收绝对额以及纳税人的主观感受方面,结合税收平滑线模型进行分析,得出了目前我国企业税负偏重的结论。娄权[37]以1994~2004年全国上市公司9536组数据为样本进行研究,结果发现上市公司税负至少占利润的62.04%。2006年底,世界银行与普华永道联合公布了全球纳税成本的调查报告,在175个受调查国家(地区)中,我国内地纳税成本高居第8位。国际货币基金组织(IMF)长期跟踪研究23个工业化国家和14个发展中国家的宏观税负问题,2005年研究指出,当时中国的税负水平与日本持平,与发展中国家相比已偏高,但略低于美国、德国,远低于瑞典等高福利国家。

第二种观点认为,我国企业税负水平适中。王昉[38]发现,525家上市公司1993~1997年实际所得税率平均为16.07%,远远低于名义税负33%,上市公司的所得税税收负担并不重。石恩祥、林静[39]通过对广东、吉林、西安等省市1991~1996年企业税收负担和企业总体负担(税收负担+税外负担)情况的调查,认为企业税收负担不重,但税外费用负担太多,导致实际总体税费负担较重。李波[40]从宏观税负角度得出了类似的结论。他通过对我国宏观税负水平的国际比较和分析认为,目前我国小口径宏观税负水平确实不高,但是大口径宏观税负大大超过了中低收入国家的合理水平,高于发展中国家宏观税负水平,接近发达国家宏观税负水平。黄炎光、李殿相[41]分析认为:民营企业税负低,其原因是民营企业提供的生产总值与实际不符,数值偏高,导致基数较大;民营企业的税收制度不健全,偷税、漏税现象较严重,使得税负总额低于实际数额,造成税收负担比例的分子偏低。安体富、岳树民[42]和刘新利[43]分别从1994年税制改革以来到2003年的时期内、1994~2005年的11年间的税负变动轨迹进行研究,得出了相同的结论,他们指出,我国宏观税负在1994年实行税制改革之后到今天呈现先降后升的态势,走出了一个V型轨迹。周晓蓉、赵树高、姚涛[44]基于行业微观税负水平以及财政收入和税收收入对房地产税收收入的依赖程度认为,2005~2010年东、中、西部房地产开发企业的税负水平差异不大,但是基本上遵循了经济发达程度与房地产开发企业税负水平呈正相关的规律,即西部地区房地产开发企业的平均税负水平最低(6.46%),其次是中部地区(6.5%),东部地区最高(7.10%)。

可以看出,学者们根据不同的研究口径和时间数据,对我国企业税负高低水平做出了判断。尽管由于各方采用的指标、使用的方法、分析的视角、研究的口径不同,相关研究结论存在一些差异,但关于我国企业税负水平的主流观点是偏高和适中,认为我国企业税负低的研究结论相对较少。比较遗憾的是,近年来宏观税负高低评价一直是热点问题,但针对微观企业的税负判断研究成果相对不多,尤其是关于企业税负高低合理性的判断标准问题,更是少有触及。

四、企业微观税负衡量研究的基本结论及启示

1.基本结论

科学、合理、精准地衡量企业税负,一直以来都是企业税负相关研究的前提和基础。从国际来看,企业有效税率是目前国外学者研究公司实际税负的重要工具。平均有效税率和边际有效税率运用最为基础,也是初期衡量企业税负的主流方法,以财务会计信息为基础的平均有效税率和以财务会计信息为基础的边际有效税率,是在上述两种方法基础上的进一步深化和拓展。从国内来看,国际通行的企业实际税率也是我国学者比较认可且常用的衡量企业税负的方法,只是在具体运用的时候,由于国别税制差异和研究目的不同,需要对“各项税费”包括的具体内容、范围和“计税经济来源”进行专门界定。

与宏观税负合理性(即最优宏观税负)已有较为明确的标准不同,微观企业税负高低是否合理目前尚没有客观的判断标准,这使得比较企业税负水平无论得出何种结论都易受到质疑和挑战。事实上,目前国内学者评判税负高低的研究大都集中在宏观税负方面,很少学者从微观视角对企业税负高低差异进行研究。尽管由于各方采用的指标、使用的方法、分析的视角、研究的口径不同,相关研究结论存在一些差异,但目前对我国企业税负水平的主流观点是偏高和适中,认为我国企业税负低的研究结论相对较少。比较遗憾的是,针对微观企业的税负判断研究成果相对不多,尤其是关于企业税负高低合理性的判断标准问题,更是少有触及。

2.研究启示

企业税负衡量方法和具体指标构建是企业税负研究的基础,只有企业税负具体衡量方法统一,才可对企业税负水平及其各种差异进行比较。当前有关我国企业税负比较的结论众说纷纭,很大程度上源于企业税负衡量方法和指标选择的差异。同时,当前关于企业税负衡量的多样化、复杂化、简单化、单一化倾向,增加了不同研究文献对企业税负水平及其比较相关结论错判误判的可能性,使得许多学术研究成果丧失了科学性和严谨性,部分结论也难以使人信服。

众多研究文献表明,由于研究范围、研究方法、研究目的、指标选择、比较口径、样本数据等方面的差异,近年来关于企业税负研究的结论一直存在争议。除了行业、所有制和区域等企业外部因素对企业实际税负的客观影响外,企业税负衡量具体方法和指标构建对研究结论的影响不容小觑。考虑到企业微观税负衡量方法和具体指标选择可能会直接影响研究结论,在相关企业税负研究中,除了在模型设计阶段选择恰当的企业税负衡量指标外,还应该在研究中针对企业税负变量指标进行稳定性检验,以加强研究结论的稳定性和可靠性。

*本文系国家社会科学基金一般项目“中国对外贸易中的隐含资源环境要素流动问题研究”(项目编号:14BJY067)的阶段性成果。

注释:

①《福布斯》推出的税负痛苦指数,是将企业所得税、个人所得税、财产税、雇主社会保险、雇员社会保险和增值税(或销售税)最高法定税率直接加总计算获得的。比如:我国财产税为零,其他各税依次为企业所得税33%、个人所得税45%、雇主社会保险即公司缴纳的社保金44.5%、雇员社会保险即个人缴纳的社保金20.5%、增值税17%,最高边际税率直接加总,得出中国税负指数为160。

②这是一个无党派的非营利研究机构,致力于维护税收公平。

③指政府税收在供求关系曲线之间打入一个“楔子”,使得供应和需求曲线的交点偏移,导致无谓的社会总收益减少,常表示为资本的税前收益率和税后收益率两者之间的差额。

④企业可支配财力=毛利润+计入成本的税金+利息+企业提取的各项基金。

⑤企业可支配财力=税金总额+利息+归还贷款+两金等财政性款项+企业提取的基金净额+从留利中开支的社会性赞助+社会性的摊派集资额。

⑥对最优宏观税负水平的研究主要从两个角度切入:一是寻求使得税收收入最大化的宏观税负水平,基本原理是根据拉弗曲线探索最优税率;二是从税负水平与经济增长的相互关系出发,研究对经济增长最有利的宏观税负水平。

[1]李建军.税收征管效率与实际税率关系的实证研究——兼论我国“税收痛苦指数”降低的有效途径[J].当代财经,2013(4):37-47.

[2]M.A.King,Don Fullerton.The Taxation of Income from Capital:the Theoretical Framework[J].NBER Working Paper,1984:58.

[3]Debra S.Callihan.Corporate Effective Tax Rates:A Synthesis of the Literature[J].Journal of Accounting Literature,1994(13):1-43.

[4]Plesko George A.Corporate Taxation and the Financial Characteristics of Firms[J].Public Finance Quarterly 1994(22):311.

[5]US Congress,Joint Committee on Taxation.Study of 1983 Effective Tax Rates of Selected Large U.S.Corporations(JCS-40-84)[R].U.S.Government Printing Office.Washing⁃ton,DC.1984.

[6]Stickney C,V.McGee.Effective Corporate Tax Rates the Effectof Size,Capital Intensity,Leverage and Other Factor [J].JournalofAccountingand Public Policy,1982(1):125-152.

[7]Zimmerman J.Taxes and Firm Size[J].Journal of Ac⁃counting and Economics,1983(5):119-149.

[8]、[34]Porcano T.Corporate Tax Rates:the Progressive,Proportional,or Regressive[J].the Journalof the American Tax⁃ation Association,1986:17-31.

[9]Shevlin,T.Taxes and Off-balance-sheet Financing:Research and Development Limited Partnerships[J].The Ac⁃counting Review,1987(3):480-509.

[10]、[22]Gupta S,Newberry K.Determinants of the Vari⁃ability in Corporate Effective Tax Rates:Evidence from Longi⁃tudinal Data[J].Journal of Accounting and Public Policy,1997(16):1-34.

[11]Devereux M,Griffith R.Taxes and the Location of Production:Evidence from a Panel of USMultinationals[J]. Journalof Public Economics,1998(5):68.

[12]Wilkie.Corporate Average Effective Tax Rates and Inferences about Relative Tax Preference[J].the Journal of the American taxation Association,1988(10):54-73.

[13]Omer,Molloy,Ziebart.Measurement of Effective Corporate Tax Rates Using Financial Statement Information[J]. The Journal of the American Taxation Association,1991(2):13.

[14]、[20]Boudewijn Janssen,Wijllem Buijink.Determi⁃nants of the Variability of Corporate Effective Tax Rates(ETRs):Evidence for the Netherlands MARC[J].Working Pa⁃per,2000(8):34-39.

[15]Devereux M.P.,Griffith R.The Taxation of Discrete Investment Choices,Institute for Fiscal Studies[J].Working Pa⁃per,1999.

[16]Shivlin T.,S.Porter.The Corporate Tax Comeback in 1987:Some Further Evidence[J].The Journal of the American Taxation Association,1992(14):76-87.

[17]Graham J.Debtand the Marginal Tax Rate[J].Journal of FinancialEconomics,1996(1):41-73.

[18]Siegfried J.Effective Average U.S.Corporate Income Tax Rates[J].National Tax Journal,1974(2):45.

[19]、[21]Jacqueline Haverals.IAS/IFRS in Belgium-Quantitative Analysisof the Impacton the Tax Burden of Com⁃panies[J].Journal of International Accounting,Auditing and Taxation,2007(3):69-89.

[23]Derashid,Cheek,HaoZhang.Effective Tax Rates and the Industrial Policy Hypothesis:Evidence From Malaysia[J]. Journal of International Accounting Auditing and Taxation,2009(12):45-62.

[24]、[31]许善达.中国税收负担研究[M].北京:中国财政经济出版社,1999:56-60.

[25]陈晓,肖星,王永胜.税收竞争及其在我国资本市场中的表现[J].税务研究,2003(6):15-21.

[26]、[38]王昉.中国上市公司所得税税收负担问题研究[J].经济研究,1999(5):49-54.

[27]王改芝.企业税负与税率差异研究——来自我国上市公司的经验数据[J].现代会计,2008(2):40-45.

[28]、[32]、[37]娄权.上市公司税负及其影响因素的实证分析[J].郑州航空工业管理学院学报,2007(2):76-79.

[29]、[33]吴联生.国有股权、税收优惠与公司税负[J].经济研究,2009(10):109-119.

[30]、[35]刘骏,刘峰.财政集权、政府控制与企业税负——来自中国的证据[J].会计研究,2014(1):21-27.

[36]贾明琪,付春香,李秉文.新形势下的宏观税负问题探讨——基于税收平滑线模型的分析[J].税务研究,2006(2):26-30.

[39]石恩祥,林静.企业税收负担及总体负担的实证分析[J].税务研究,1999(5):36-41.

[40]李波.我国宏观税负水平的测度与评判[J].税务研究,2007(12):18-22.

[41]黄炎光,李殿相.广东不同经济类型企业税负差异实证分析[J].广东地方税务,2000(1):44-47.

[42]安体富,岳树民.我国宏观税负水平的分析判断及其调整[J].经济研究,2003(3):41-47.

[43]刘新利.论我国宏观税负的发展趋势[J].税务研究,2007(12):9-17.

[44]周晓蓉,赵树高,姚涛.我国房地产业税负比较探究[J].税务研究,2013(2):53-56.

Review on the Research of M easures of the Enterprises Tax Burden

HU Wenlong and DU Yingfen

(Institute of IndustrialEconomics,CASS,Beijing100836,China)

At present,it is a hot topic to judge the enterprise tax burden level,while choosing methods and indexes to measure the tax burden of enterprises scientifically and reasonably has been the foundation for enterprise tax burden level judgment.The effective tax rate is the important tool for domestic and foreign scholars to carry out research on enterprises’real tax burden.Because differences in tax system and research purpose in different countries,Chinese scholars should redefine the content and scope of“expenses of taxation”and“econom ic tax base”.There is clarified standard in judging the rationality of macro tax burden.But there is no this kind of clarified standard in judging the rationality of individual enterprise’s tax burden,which arouses suspiciousand challenge to any conclusion in comparing enterprise tax burden.

theenterprise tax burden;measure indexes;literature review

F279.2

A

1007-8266(2014)11-0115-08

胡文龙(1980-),男,四川省渠县人,中国社会科学院工业经济研究所助理研究员,管理学博士,主要研究方向为财务会计与工业税负;杜莹芬(1964-),女,福建省福州市人,中国社会科学院工业经济研究所研究员,博士生导师,主要研究方向为财务会计与企业管理。

责任编辑:林英泽