在剧烈波动中走出低谷

陈弋

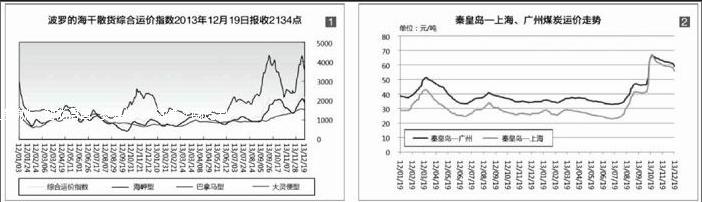

毫无疑问,2013年对于干散货海运市场来说是一个令人难忘的年份,无论是国际市场还是国内市场,行情起伏的波动程度近几年罕见,运价冰火两重天表现得淋漓尽致,令业内人士不禁感叹;市场的方向及节奏越来越难以把握。自2012年年底波罗的海干散货综合运价指数(BDI)快速回落,低迷几乎跨越整个上半年,成为金融危机爆发以来的第三个底部。克拉克森2013年一季度数据显示,2013年需求增长5%,运力增长7%,经测算,相当于多出6.5万载重吨的船舶约251艘,运力严重过剩,行情低迷在预料之中。然而当业内对市场失去信心之时,6月中旬海岬型船开始领涨,引领了一波持续两个多月的大行情。在国际海运价格触顶大幅回落之际,中国沿海市场揭竿而起,运价创近年来新高。未等沿海市场行情回落,国际海运市场又引领第二波上攻,两个市场交织推进,高潮一波高过一波,运价强劲反弹至三年来最高水平。尽管运价已回升到相对高位,但由于这波行情持续时间较短,主要表现在2013年年末前的三四个月,相对全年前三季度的衰退行情,大部份航运企业仍未达到盈利水平。尽管如此,年末行情恢复了市场信心,航运企业对2014年市场复苏充满期待。

知名机构纷纷对2014年全球经济作出预测。国际货币基金组织2013年10月发布的《世界经济展望报告》称,2014年全球经济仍面临下行风险,预期增速下调至3.6%,该增速仍比2013年加快0.5个百分点。更为重要的是,中国作为全球最大的干散货进口市场,2014年的经济走向和政策更为市场关注,特别是对经济结构的调整策略以及其实际效果,对全球干散货海运市场影响至关重要。

海岬型船反弹

2013年的BDI平均值为1193点,较2012年上升30%,但比2011年降低23%。全年最低点为第一个交易1月2日的698点 ;最高点为12月12日的2337点。从时间段看,上半年BDI平均值为842点,下半年平均值为1547点,较上半年增长84%,前低后高走势十分突出。今后市场若无特殊情况发生,2013年上半年即为干散货海运市场的底部,2014年行情预期好转,特别是海岬型船复苏的概率最大。从三大船型分析,海岬型船反弹最为强劲,平均值较2012年高33%,最高值达到4329点,为近三年来最高水平;其次为巴拿马型船,平均值较2012年高22%;最后为超灵便型船,平均值较2012年高8%。

国际干散货海运市场上下半年形势冰火两重天,从运力分析,短期内不太可能发生根本性改变,运力过剩现象依然存在,主要与需求突然增长有关,尽管这种需求或受季节、政策等短期因素影响。

海岬型船。2013年前7月全球粗钢产量疲软,增速仅为2%,8-10月增长快速,月平均增速达6%,占全球近1/2的中国粗钢产量月平均增速超过10%。需要特别指出的是,前7月欧盟粗钢产量为负增长5%,但前10月强劲反弹为正增长29.1%,显示欧洲正从债务危机阴影中走出来。下半年全球粗钢产量大幅增长,铁矿石需求增加,致使海岬型船运价快速拉升。展望2014年,由于中国对外矿依赖程度较大及今后几年铁矿石供应量持续宽松,矿石价格或下降,为中国大量进口带来较大机会;另外欧洲经济正从底部缓慢走出,带动钢铁业缓慢复苏,均将带动铁矿石贸易量增长。

巴拿马型船。据美国农业部预测报告显示,2013年全球粮食产量较2012年增长8%,其中素有三大谷物之称的玉米、大豆和小麦产量均将创历史新高。受全球粮食大丰收影响,粮价大幅下滑,上述谷物价格下降20%~40%,为进口国带来较大贸易机会,拉动巴拿马型船的需求。从这个角度讲,巴拿马型船的需求仍将“看天吃饭”,同时受海岬型船行情影响较大,后势具有不确定性。

超灵便型船。2013年8月以来,尽管全球最大煤炭进口国——中国进口量增速有所放缓,但由于2014年印尼将禁止镍、铝矾土等金属类原矿出口,引发进口上述货物的抢购潮,这将弥补进口煤炭需求下滑的缺口。尤其国内运价远高于近洋运价,吸引了大量外贸船回归沿海运输,造成近洋运力紧张,多重利好因素叠加促成运价持续上升三个多月,为近年持续时间最长的行情。但上述因素有些为短期影响,目前沿海市场高运价持续可能性不大,一旦印尼2014年政策得以落实,镍、铝矾土等出口大幅减少,均将给超灵便型船市场带来负面影响。中国煤炭进口刚性需求依然存在,因此对2014年超灵便型船市场谨慎乐观,改善程度不如大船明朗。克拉克森2013年11月的报告预测2014年国际干散货运力供需均将增长5%。运力供需逐渐平衡,为2014年复苏奠定了基础。

煤炭需求逆转

2013年对于中国沿海散货运输市场而言,绝对是令人难忘的一年,四季度市场转变之快、反弹力度之大,完全出乎业内人士预料,航运企业再次体验运价“过山车”。

上海航运交易所数据显示:截至2013年12月19日,反映沿海运价水平的主流航线——秦皇岛至上海、广州煤炭航线全年日平均运价分别为42.5元/吨、35.5元/吨,较2012年分别上涨9.4%和18.2%,市场表现明显好于2012年。其中,1-8月月平均分别为35.4元/吨,26.8元/吨,处于严重低迷状态,而9月份行情出现反转, 9-12月秦皇岛至上海、广州煤炭航线运价分别跃升至57.5元/吨和54.1元/吨,较前8月上涨62%和100%,特别是华东线和进江航线再现“一船难求”紧张局面,沿海运输市场重新回到“船方市场”。秦皇岛至上海煤炭运价最高曾达66元/吨,进江运价至少涨至70元/吨,更为费解的是广州航线运价甚至与华东线倒挂,出现航运史上罕有奇怪现象,华东市场热度可见一斑。9、10月份为传统煤炭消费淡季,反季节性大逆转,火爆行情背后是煤炭价格在起决定作用,运价追随煤价,向煤价便宜方向转移。上半年中国煤炭价格持续下滑,但由于下降幅度没有到位,进口煤价格优势依然存在;进口煤源源不断进入国内,占北煤南运比例从30%上升至40%以上,电厂对内贸煤采购较消极,即使在7、8月份最炎热的夏季,煤炭需求急增的情况下也不例外。8月份后,以神华、中煤为首的煤企扩大煤价下降幅度以抗衡进口煤,随之内贸煤价格优势出现拐点,加之配合大秦线检修,煤炭资源减少,电厂开始扩大内贸煤炭采购,船运量逐渐增多,运价恢复性上升,9月底秦皇岛至上海运价已突破44元/吨,较7月底的30元/吨增长47%。当电厂与贸易商分享煤价下降的好处时,为了2014年大合同谈判需要,煤企开始提高煤价并释放煤价持续上涨预期,电厂考虑到正值煤炭冬储季节,在刚性需求和涨价预期共同推动下,掀起一波煤炭抢购潮,运力需求出现井喷,即使船舶长时间在装港排队等泊也在所不惜,秦皇岛港抛锚船舶最多达180艘,超过百艘的时间整整维持两个多月;黄骅港最多时超过130艘,为黄骅港建港以来从未出现过的现象。一波接一波的运力需求推动运价持续上涨。煤炭需求量增长远低于运价涨幅。数据显示,9-11月,沿海煤炭发运量加上外贸煤炭进口量,总量为2.5亿吨,同比增长15%。尽管需求增长幅度较大,但与运价翻倍相比仍不匹配,短暂繁荣难以为继。11月中旬沿海运价缓慢回落,上述短期因素全部消失后,沿海市场运价将回归合理水平。

2014年中国经济发展的总基调为“稳中求进”,在稳增长中调结构,在调结构中求发展,经济不会出现大起大落,煤炭需求有一定的刚性因素,但同时经济调结构及国家把治理环境放在更加突出的位置,又在一定程度上限制了煤炭需求,因此2014年煤炭需求仍具有较大不确定性。从运力增长速度来看,前几年过度发展运力的势头已得到初步遏制。交通运输部数据显示,截至2013年9月30日,从事中国沿海运输的万吨以上干散货船合计1660艘、5219万载重吨,较2012年年底增加279万载重吨,与2012年同期新增529万载重吨运力相比,已下降近50%,新增运力大幅放缓。国家近期出台的淘汰老旧船补贴政策将有利于加快老旧船淘汰速度。但当前决定沿海运输市场走势的主要还是取决于国内外煤价的博弈,与进口煤的进口速度有较大相关性。总体来讲,2014年沿海运输市场有可能保持弱复苏状态。endprint