异质机构投资者的治理角色

——基于过度投资和投资不足的角度

张文霞

(山东管理学院会计学院,山东 济南 250357)

异质机构投资者的治理角色

——基于过度投资和投资不足的角度

张文霞

(山东管理学院会计学院,山东 济南 250357)

机构投资者在上市公司投资决策中究竟扮演的是“有效监督者”还是“利益攫取者”的角色?学术界对此一直存在争议。笔者以2007-2011年我国A股上市公司为样本,考察机构投资者持股对企业过度投资和投资不足的影响。研究结果表明,机构总体持股比例与过度投资程度呈正相关,与投资不足程度呈正相关。将机构投资者分成两类后,压力抵制型机构投资者与企业过度投资程度显著负相关,与投资不足程度显著负相关;压力敏感型机构投资者与企业过度投资程度显著正相关,与投资不足程度显著负相关。

过度投资;投资不足;机构投资者

一、引言

近年来,我国机构投资者在“超常规发展机构投资者”的战略指导下迅猛发展,成为我国资本市场上重要的参与主体,是上市公司治理中不容忽视的一支重要力量。一般认为机构投资者是公司治理的积极参与者,其具有资金、人才优势,有能力监督上市公司高管、制衡大股东,保护中小股东的利益。但是,潘越等(2011)研究发现机构投资者在某些情况下可能与上市公司高管或控股股东合谋,损害中小股东的利益[1]。本文在前人研究的基础上,对机构投资者进行分类,研究异质机构投资者持股与上市公司过度投资和投资不足之间的关系,探究异质机构投资者的公司治理角色。

二、文献回顾及研究假说

2002年中国证监会公布的《上市公司治理准则》规定:“鼓励机构投资者在公司董事会选任、经营者激励与监督、重大事项的决策等方面发挥作用”。我国机构投资者的迅猛发展,持有上市公司股份的增加,使其成为资本市场重要的组成部分,从而越来越积极参与上市公司治理。

基于此,提出如下假说:

1a:机构投资者持股比例与过度投资程度负相关。

1b:机构投资者持股比例与投资不足程度负相关。

Brickley eta1.(1988)依据机构投资者与所投资的企业是否有商业关系或潜在的商业关系,将机构投资者二分为压力抵制型机构投资者和压力敏感型机构投资者[2]。借鉴已有研究成果,本文将机构投资者分成压力抵制型(基金、QFII、社保基金持股比例之和)和压力敏感型(企业年金、信托公司、券商、券商理财、保险公司、财务公司持股比例之和)。压力抵制型机构投资者与上市公司不存在商业关系,其可能在参与上市公司治理时积极监督上市公司高管、制衡大股东;而压力敏感型机构投资者与上市公司存在商业关系或渴望结成商业关系,其在参与上市公司治理时容易受到上市公司高管、大股东制约,成为上市公司高管、大股东的依附者或合谋者。

基于此,提出如下假说:

2a:压力抵制型机构投资者持股比例与过度投资程度负相关。

2b:压力敏感型机构投资者持股比例与过度投资程度正相关。

2c:压力抵制型机构投资者持股比例与投资不足程度负相关。

2d:压力敏感型机构投资者持股比例与投资不足程度正相关。

三、研究设计

(一)研究样本与数据来源

本文选择中国沪深市场2006年以前上市,2007-2011年期间的所有A股上市公司为初选样本。样本中剔除了金融保险类

上市公司、抽样时上市不足一年的公司、ST和*ST上市公司、财务数据、治理数据缺失的公司。剔除后本文的研究样本总数为12984家公司,其中,2007年、2008年、2009年、2010年、2011年分别为2778家、2778家、2937家、3375家、1116家。本文财务数据来自CSMAR数据库,机构投资者持股数据来自锐思数据库,所使用的数据计算工具为EXCEL,统计软件采用SPSS17.0。

(二)过度投资和投资不足的度量

本文借鉴Richardson(2006)模型度量上市公司过度投资和投资不足程度[3]。首先,估算企业正常投资水平,将样本公司每一年过度投资的均值设定为临界值;然后,将正常投资水平与过度投资临界值的差值作为过度投资程度的代理变量,投资不足的情况亦采用同样方法计算。从而得到上市公司过度投资和投资不足的子样本。

模型一:

investit=β0+β1 investit-1+β2 levit+β3 sizeit+β4cashit+β5growit +ydummy+indusdummy +ε

在上述模型中,investit为i公司t年新增项目投资支出,invest以t年i公司现金流量表中“构建固定资产、无形资产和其他长期资产所支付的现金”/“总资产”度量;levit为公司的资产负债率;sizeit为企业资产总额的以10为底的对数;cashit为公司经营活动现金流量净额/总资产;growit为公司的营业收入增长率;investit-1代表公司t-1年新增项目投资支出;本文引入年度和行业虚拟变量作为控制变量,其中,行业分类代码参照中国证监会发布的《上市公司行业分类指引》。

(三)机构持股对过度投资和投资不足影响的实证研究设计

本部分研究样本为第一阶段由投资模型度量出的样本公司,为检验不同类型的机构持股对过度投资和投资不足的影响,设计模型二:

invest=β0+β1 inst+β2 lev+β3 size+β4 cash+β5 grow+β6Shrcr2+β7 z1bi23+β8 herf3+β9mana+ β10 direc+ydummy+indusdummy+ε

上述模型中,因变量invest代表公司的投资偏差程度,即上文提到的过度投资程度和投资不足程度。解释变量inst为机构持股数据,包括total机构持股总体数据,sensitive表示压力敏感型机构投资者持股比例,resistant表示压力抵制型机构投资者持股比例。控制变量一部分选取公司基本层面变量:资产负债率lev,公司规模size,经营活动现金流量净额/总资产cash,营业收入增长率grow;一部分来自公司的股权结构变量:前三大股东持股比例之和shrcr2,股权制衡度z1bi23,股权集中度herf3。另外,选择高管持股比例mana,独立董事比例direc作为控制变量。

四、实证研究结果

(一)模型一的回归结果

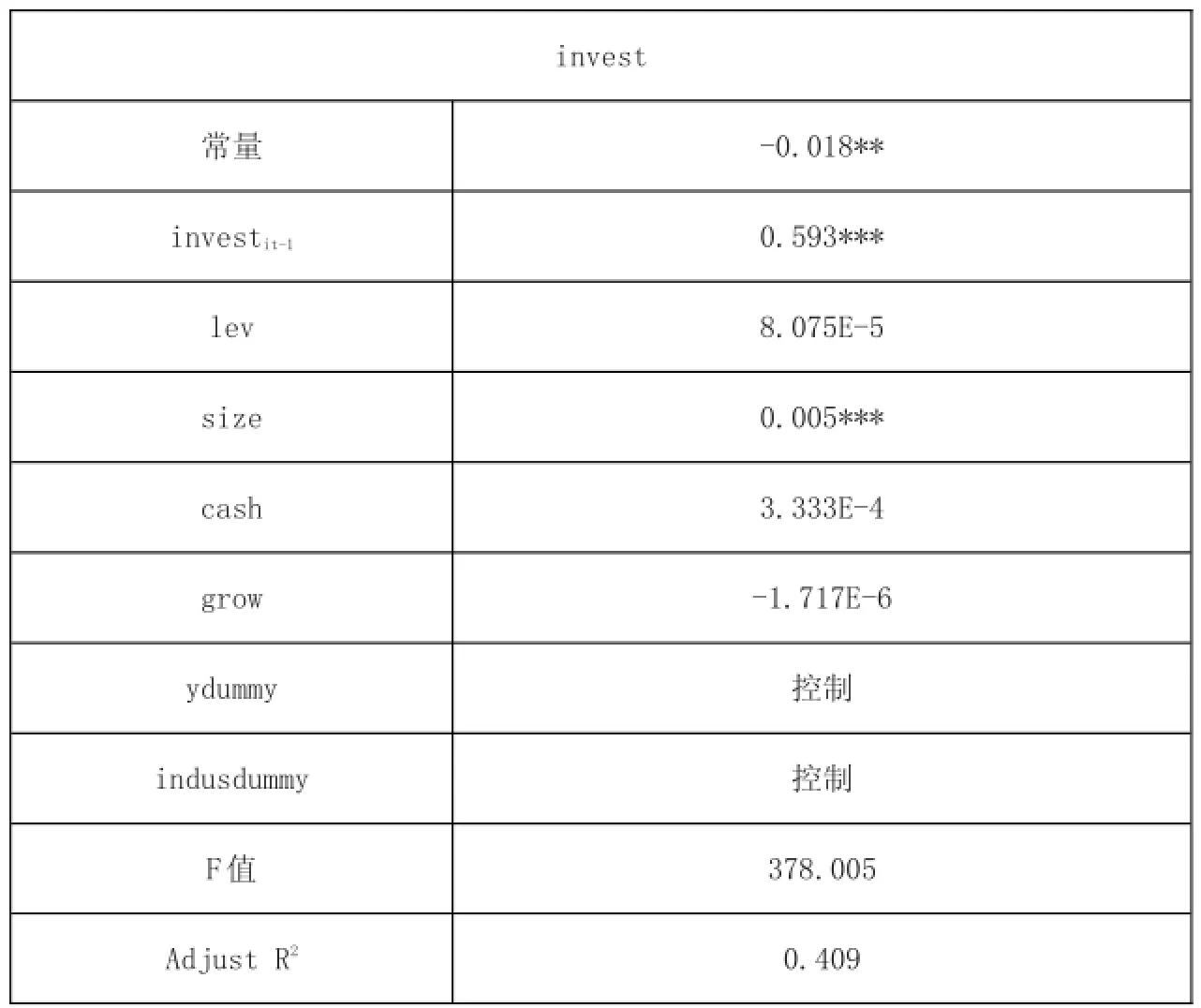

表1 模型一的回归结果

由此,得到投资支出模型一:

invest=0.593*investt-1+0.005*size-0.018

(二)模型二的回归结果

1.机构持股与过度投资的回归结果

表2列示了机构持股与过度投资的回归结果。可以看出,机构总体持股与过度投资呈正相关,但没有通过显著性检验,假设1a并没有得到证明。而当把机构投资者分为压力抵制型和压力敏感型之后,再与过度投资进行回归,结果显示:压力抵制型

机构投资者持股与过度投资负相关,且通过了显著性检验,假设2a得到证明,说明压力抵制型机构投资者起到了有效监督的作用,抑制了公司管理层过度投资行为;压力敏感型机构投资者持股与过度投资正相关,通过显著性检验,假设2b得到证明,说明压力敏感型机构投资者没有起到有效监督的作用,反而加重公司过度投资的程度。

表2 机构持股与过度投资的回归结果

2.机构持股与投资不足的回归结果

表3列示了机构投资者持股与投资不足的回归结果。可以看出,机构投资者持股总体上与企业投资不足程度呈正相关,但没有通过显著性检验,假设1b并没有得到证明,说明机构投资者总体上持股越多,越加重了企业投资不足的程度,表明机构投资者总体上并没有扮演有效监督者的角色。当把机构投资者分为压力抵制型和压力敏感型时,两类机构投资者表现出不同的治理结果:压力抵制型机构投资者持股与投资不足程度呈负相关,通过显著性检验,假设2c得到证明,表明压力抵制型机构投资者在企业出现投资不足的现象时,可能会通过积极治理使企业投资合理化,减弱了企业投资不足的程度;压力敏感型机构投资者持股与企业投资不足程度负相关,且通过了显著性检验,假设2d并没有得到证明,表明压力敏感型机构投资者在上市公司出现投资不足的现象时,可能会积极参与公司治理,以减弱企业投资不足的程度。

表3 机构投资者持股与投资不足的回归结果

五、结论及政策建议

(一)研究结论

本文研究了2007-2011年间中国证券市场上机构投资者持股与上市公司过度投资和投资不足之间的关系。研究结果发现:

1.机构总体持股比例与企业过度投资正相关,与投资不足正相关。相互矛盾的表现表明,机构投资者总体上并不一直积极参与公司治理,监督公司高层管理者,保护中小股东的利益。

2.将机构投资者分成压力抵制型和压力敏感型两类后,考察与企业过度投资和投资不足的关系。研究发现:压力抵制型机构投资者持股与企业过度投资负相关,说明在企业出现过度投资的情况时,压力抵制型机构投资者能够起到积极的监督作用;压力抵制型机构投资者持股与企业投资不足负相关,说明在企业出现投资不足的情况时,压力抵制型机构投资者能够起到有效监督的作用。而压力敏感型机构投资者持股与企业过度投资呈正相关,反映了压力敏感型机构投资者可能会与公司大股东、企业管理者合谋,使本来已经过度投资的现象更加严重,损害了中小股东的利益,表现为利益攫取者的角色;压力敏感型机构投资者持股与企业投资不足呈负相关,表现出积极的治理角色,参与公司治理,使上市公司的投资不足现象得以减弱。

(二)政策建议

针对研究结论,提出政策建议如下:

1.适当放宽机构投资者持股比例限制。我国资本市场的相关法律、法规对机构投资者投资资本市场的资金比例及对单家公司的持股比例有着非常严格的三个10%的限制。只有在政策及法规层面适当放宽对机构投资者持股比例的相关限制,机构投资者才能更好的发展,这样机构投资者参与公司治理的有效监督的作用才能得以实现。

2.拓宽机构投资者融资渠道。现有机构投资者的资金一般来源于社会民众的闲散资金,在短期内有着一定的盈利需求压力,这样无疑会对机构投资者的行为造成一定的影响,容易出现机构投资者的短期行为。而当机构投资者拥有稳定的自有资金时,其参与公司治理才会有比较独立的地位,才能有效的监督企业高管、制衡大股东,真正的表现出有效监督者的作用。

3.针对于文章实证结果,压力抵制型机构投资者能够起到积极的监督作用,而压力敏感型机构投资者有可能加重企业的投资过度和减弱投资不足的行为。对此,国家相关监管机构应该密切注意机构投资者的行为,不能盲目的大力发展机构投资者。机构投资者的股东积极效应需要一个良好的资本环境和法律制度环境。现阶段,我国资本环境和有关资本市场的法律制度环境不是很完善,在这种情况下,机构投资者可能存在与公司大股东、高层管理者合谋,共同损害中小投资者利益的动机。

[1]潘越,戴亦一,魏诗琪.机构投资者与上市公司“合谋”了吗:基于高管非自愿变更与继任选择事件的分析[J].南开管理评论,2011,(14):69-81.

[2]Brickley,J.A.,R.C.LeaseandC.W.Smith,Jr.,Ownershipst ructureandvotingonanti-takeoveramendments[J].Journal of Financial Economics,1988,20:267-291.

[3]Richandson,S.,Over-investmentof f reecashf low[J],Reviewof AccountingStudies,2006,11:159-189.

(责任编辑:胡忠任)

F275;F832.51

A

2095—7416(2014)05—0051—04

2014-09-03

张文霞(1986-),女,山东济南人,管理学硕士,山东管理学院会计学院教师。