个人税收递延型养老保险的机遇与挑战

中国人寿保险股份有限公司上海市分公司总经理 高志缨

个人税收递延型养老保险的机遇与挑战

中国人寿保险股份有限公司上海市分公司总经理 高志缨

2008年12月,国务院颁布《关于当前金融促进经济发展的若干意见》,提出了“研究对养老保险投保人给予延迟纳税等税收优惠”的议题。2009年4月,《国务院关于推进上海加快发展现代服务业和先进制造业建设国际金融中心和国际航运中心的意见》(国发〔2009〕19号)中更明确表示,“鼓励个人购买商业养老保险,由财政部、税务总局、保监会会同上海市研究具体方案,适时开展个人税收递延型养老保险产品试点”。19号文的出台为个税递延型养老保险试点工作奠定了政策基础。

2014年8月,《国务院关于加快发展现代保险服务业的若干意见》(以下简称“新国十条”)发布。政策一出台,立刻在保险业内引起热议。“新国十条”提及多项保险业务的发展,从10个方面、31项内容描绘了保险行业转型升级的新蓝图。其中最为业内关注的话题之一是“适时开展个人税收递延型商业养老保险试点”。按照中国保监会的部署,试点工作将于2015年开展。

关于个人税收递延养老保险试点的讨论已持续了近6年,曾一度停滞搁置,最终随着“新国十条”的颁布获得试点确认。

通常,投保人在投保商业保险时,是以计算个人所得税后的收入缴纳保险费。个人税收递延型养老保险,是指投保人在税前列支保费,在领取保险金时再缴纳个人所得税的保险产品。税延型养老保险有两方面的影响:一方面,延迟纳税相当于占用了相应税费直至领取时间,获得了税费的时间价值;另一方面,在人的生命周期中,退休后收入下降明显,由于投保人在退休前后收入水平不同,可能使用较低的边际税率,因此可以减少税费的缴纳。

一、发展个人税收递延型养老保险正当时

人口老龄化,是指60岁及以上的老年人口在总人口中的比例超过10%或65岁以上的老年人口超过总人口的7%。民政部《2013年社会服务发展统计公报》显示,截至2013年年底,我国60岁及以上老年人口占总人口的14.9%。我国已经迈入老龄社会且人口老龄化呈现出加速趋势。据预测,2030年,我国将迎来人口老龄化高峰,老年人口将达到3.51亿。

作为东部发达地区城市,上海已提前进入了人口深度老龄化阶段。《上海市老年人口和老龄事业监测统计调查制度》发布数据显示,截至2013年年底,上海全市户籍人口1432.34万人,其中60岁及以上老年人口387.62万人,占总人口的27.1%,比上年增长5.5%。据预测,2010~2025年的15年将是上海老龄人口的快速增长期,年增速将上升至5.7%,预计到“十二五”末,上海60岁及以上老人占总人口比重将超过30%。

二、发展个人税收递延型养老保险的机遇

(一)有利于完善多层次养老保障体系

1.促进“三支柱”体系发展均衡

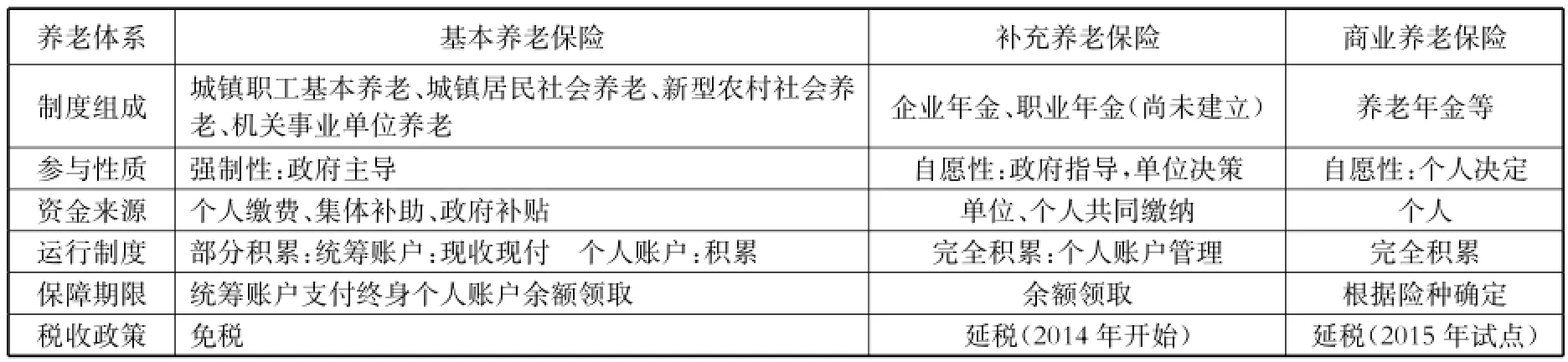

面对老龄化问题的逐步加深,养老体系也更显力不从心。我国养老保障体系对作为第一支柱的基本养老保险依赖度过高。社会基本养老保险虽然覆盖面广,但保障水平比较低。由于人口老龄化不断加深,养老金账户“空账”、养老金账户缺口等问题逐年扩大。第二支柱是补充养老保险,包括企业年金、职业年金(尚未建立)。目前实施企业年金的多为优势行业及大企业,垄断行业较多,参与率低,覆盖面较小。第三支柱是商业养老保险。由于对基本养老保险的过度依赖,民众普遍对商业养老的重要性认识不足,第三支柱发展缓慢。

个人税收递延型养老保险依靠税收递延的激励,鼓励企业和个人依据自身水平选择相应的养老保障方案,促进企业年金及商业养老保险的发展。

2.促进养老保障制度的结构性调整

在税延政策的讨论中,经常涉及政策的公平性问题。如果我们换个角度考虑这个问题,将有利于正确认识养老保障调整的结构性意义。

事实上,个人税收递延政策限额的制定在本质上类似于提高个税起征点。由于不是提供补贴性的政策,只是降低中低收入人群的纳税压力,因此不应被视为对低收入者的歧视。而更高收入者由于限额的限制,其可以获得纳税减轻的额度也非常有限。通过税延的激励,中等收入、高收入人群提高自身的养老保障水平,可以减轻基本养老对于这部分人群的二次分配压力,转而将更多的资源用于低收入人群的基本养老保障支付。

(二)有利于壮大中产阶层

从国外的税收递延政策来看,税收递延政策制定了限额和比例上限,其主要目标是中产阶层。税收递延限额的政策效果类似于提高个税起征点,对低收入阶层并没有影响,而税收递延比例上限又限制了高收入阶层避税的动机。

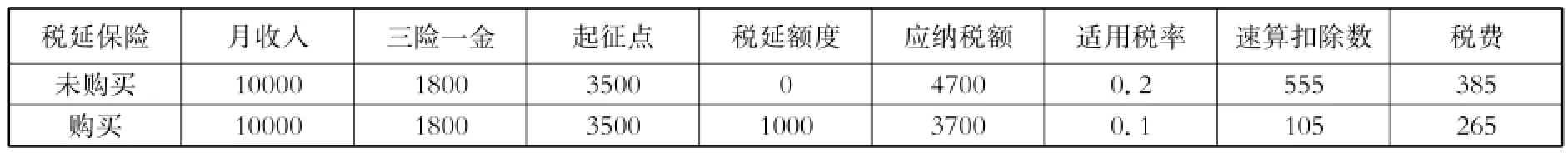

上海目前的试点方案采用的是限额方式。假设一名月收入1万元的上海工薪阶层,扣除三险一金(养老保险、医疗保险、失业保险、住房公积金)1800元后,以当前个人所得税起征点3500元计算,应纳税额为4700元。适用20%的边际税率,减去速算扣除数555元,需要缴税385元。而以上海版个人税收递延方案,税延总额度为1000元,其中300元用于企业年金,700元用于商业养老保险。假设三险一金扣除数不变,那么月收入1万元的应纳税额将降至3700元,适用10%的税率,再减去速算扣除数105元,应缴税265元。如果完全使用了个人税收递延政策,每月可以少交税120元,一年则可以节税1440元。

由于适用的纳税档次不同,收入越高的人群,有可能节省更多的税费。所缴的1000元养老保险金将进入个人账户进行管理,等到退休时,根据当时的收入情况和个人税收起征点及税率情况再确定需要缴纳多少所得税。一般来讲,退休后的收入通常不会高于工作时的收入,因此退休后缴纳的个人所得税也较低,再扣除通胀因素,税收负担进一步减轻。

(三)有利于多层次资本市场发展

“新国十条”提出,促进保险市场与货币市场、资本市场的协调发展。进一步发挥保险公司的机构投资者作用,为股票市场和债券市场长期稳定发展提供有力支持。

税收递延政策的实施有利于企业年金和商业养老保险的壮大,为资本市场注入更多的长期稳定资金。同时多层次资本市场的发展,为企业年金以及商业养老保险获得更有竞争力的长期投资收益提供了平台,形成多层次的养老保障体系与多层次的资本市场相互促进和依托的良性互动。

表1 “三支柱”养老体系概况

表2 税延保险对个税的影响对比