Z模型在我国畜牧业上市公司的应用

□文/赵嘉敏 宁宇新

(西安石油大学经济管理学院陕西·西安)

Z模型在我国畜牧业上市公司的应用

□文/赵嘉敏 宁宇新

(西安石油大学经济管理学院陕西·西安)

本文选取我国畜牧养殖业2014年被宣布特别处理的ST公司与其同行业的11家非ST公司作为研究样本,运用Altman提出的Z模型对12家上市公司2011年至2013年的财务数据进行分析,得出结论:Z模型可以在一定程度上较好地反映我国上市公司财务状况,但存在对非ST公司预测有偏差、整体值偏低等问题。

Z模型;畜牧养殖业;ST公司;非ST公司

收录日期:2014年7月8日

目前,与发达国家相比,我国畜牧养殖业存在以下问题:1、养殖企业处于完全竞争的市场中,产品无差异,竞争者较多,企业抗风险能力差,利润微薄,甚至亏损严重;2、成本较高,生产效率低下,供给大于需求,产成品价格低廉,导致企业为产品付出的技术、人力、物力、医疗等高额成本与产成品价格不成正比,造成了企业财务风险;3、自然环境的恶化、政府宏观预警的缺失、养殖业的无序发展,都给养殖企业带来了不可避免的财务风险。基于上述问题,本文根据财务预警模型中的Z模型对我国畜牧养殖业中的上市公司进行比较研究,来验证Z模型在我国畜牧养殖业上市公司的财务预警中是否有效。

一、模型简介

Z模型是继单变量模型之后最具代表性的多元判别模型。Z模型是1968年纽约大学的Altman教授中提出的。他选用1946至1965年期间提出破产申请的33家破产企业和对应的相同规模及行业的33家非破产企业作为样本,运用数理统计的方法从最初的22个财务比率筛选了5个财务指标,通过把传统的财务比率和多元判别分析方法结合在一起,建立了财务风险预警模型,即Z模型。研究表明,该模型在破产前一年的判别准确度高达95%。该模型的具体形式如下:Z=1.2X1+1.4X2+ 3.3X3+0.6X4+0.999X5。其中Z值是判别函数,X1、X2、X3、X4、X5是自变量。判别式的函数值分别为:X1=营运资金/资产总额,X2=留存收益/资产总额,X3=息税前利润/资产总额,X4=权益的市场价值/负债账面价值总额,X5=销售收入/资产总额。如果公司的Z值大于2.675,表明公司的财务状况良好,发生破产的概率很小。如果Z值小于1.81,表明公司的财务状况恶化,存在破产风险。如果Z值介于1.81~2.675之间,则表明公司的财务状况极不稳定。

二、研究设计

(一)样本选取。本文样本选取的是畜牧养殖业上市公司财务状况出现异常的ST公司和正常经营的非ST公司进行分析。其中非ST上市公司11家,ST上市公司1家。非ST上市公司股票名称为:新五丰(600975)、罗牛山(000735)、雏鹰农牧(002477)、大康牧业(002505)、福成五丰(600965)、西部牧业(300106)、圣农发展(002299)、华英农业(002321)、益生股份(002458)、牧原股份(002714)、天山生物(300313)。ST上市公司股票名称为:*ST民和(002234)。

(二)数据来源。本文研究中采用的样本数据来自于该12家畜牧养殖业上市公司3年间的财务报表,即2011~2013年的财务数据,所有数据均来源于http://www.hexun.com/(和讯网)。

三、实证分析

(一)非ST公司Z值分析。通过对非ST公司前三年的数据整理,其Z值结果如表1所示。(表1)

表1 非ST企业前三年Z值

总结得出,非ST公司Z值统计如表2所示。(表2)

表2

对非ST公司的Z值进行统计,如果Z值介于1.81-2.675之间或1.81以下称其为错判。通过计算得出的数据可以看出,2011年,非ST公司Z值在2.675以上的有7家,有2家企业Z值在1.81以下,错判率为36.4%;2012年,非ST公司Z值在2.675以上的仅有3家,Z值在1.81~2.675之间的企业同2011年,为3家,而Z值在1.81以下的企业高达6家,错判率上升为72.7%;2013年,Z值在2.675的企业仅剩2家,甚至出现了Z值为负的企业,误判率达到了81.8%。

通过对非ST公司的Z值分析可以看出,Z模型对非ST企业的误判率较高。2012年、2013年Z值低于1.81的非ST公司比率高达50%,而根据Z模型,这些公司应该正面临或已经陷入财务危机,应该是破产企业。因此,仅根据Z值判断我国畜牧养殖业非ST公司财务状况时,会存在较大误判的可能。

(二)ST公司Z值分析。从表3中看出Z模型对ST公司的判别较为准确。在被处理的前两年,也就是净利润为负的前两年中,2012年Z值是2.06543,处于已经存在财务危机的“灰色地带”,2013年Z值是1.16549,表明该企业的财务状况继续恶化,在破产的边缘,但是由于该行业的ST企业样本单一,仅凭一家企业的准确度不能很好地证明Z模型对ST企业的判别是精确的。(表3)

表3 ST企业被处理前三年Z值

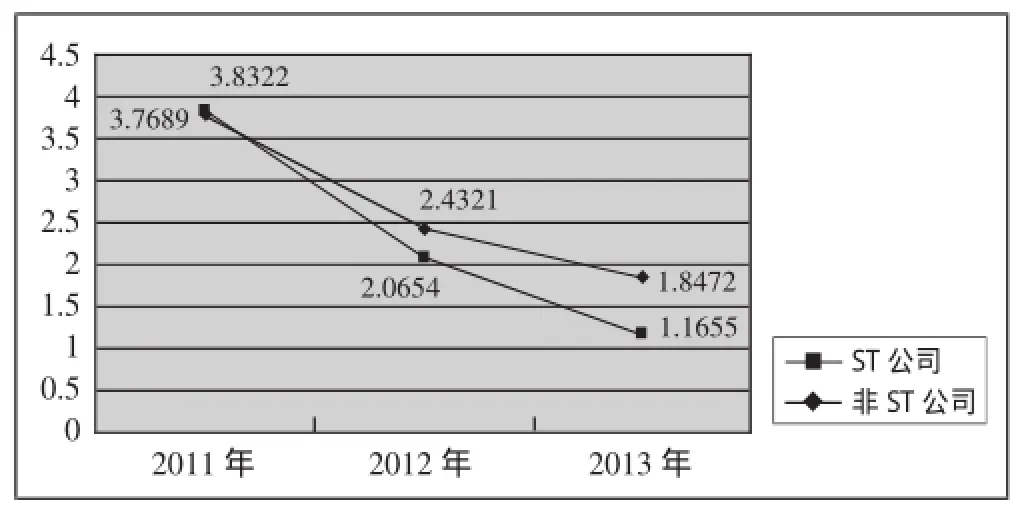

(三)非ST公司与ST公司比较分析。正常公司与ST企业

Z值平均值趋势图如图1所示。(图1)

图1

从图1中可以看出,通过对非ST公司的Z值均值加以计算,非ST公司和ST公司的Z值平均值走势是一样的,呈逐年下降的趋势。根据Z模型的判定,非ST公司的财务状况也呈逐年恶化的趋势,说明了我国畜牧养殖企业存在Z值普遍偏低的情况,模型中的某些指标并不适合作为判断我国畜牧养殖企业是否陷入财务危机的依据。

四、结论与启示

(一)结论。通过对我国畜牧养殖业上市公司Z值的分析,我们可以得出以下结论:

1、Z模型现阶段还不能直接用于我国畜牧养殖业上市公司财务风险预警。Z模型在判定ST公司是否存在财务风险时有较高的准确性,而在预测非ST公司时,存在较大的误判。当然,由于财务信息有限,我国上市公司并没有单独列出利息费用,所以在计算利息费用的时候选择财务费用代替,也有可能降低模型的使用效果。

2、现阶段不适合直接用Z值大小进行财务风险预警。目前Z模型在我国的畜牧养殖业上市公司中存在Z值普遍偏低的情况。本文通过对我国畜牧养殖业上市公司进行研究,发现Z模型原始的临界值2.675、1.81并不适用于畜牧养殖业上市公司。在对非ST公司的Z值分析中可以看出,Z值普遍偏低,甚至出现了负数。所以,适用于我国畜牧养殖业上市公司的模型临界值的上限应该降低标准。

(二)启示

1、目前我国会计准则和国际准则还有一定差别,因此导致模型和其临界值在实际应用过程中的偏差,所以应根据我国的实际情况作出调整。

2、引入反映现金流量的财务指标。Z模型中的财务指标有一定的局限性,如X3=息税前利润/期末总资产这一指标,由于息税前利润中的利息费用数据难以获得,研究时只好以财务费用代替,这样就影响了结果的准确性。应结合我国证券市场的实际对计算指标进行调整完善,增加一些更能反映我国上市公司财务状况的判别指标,如现金流量指标,剔除某些指导性不强的指标,如Z模型中的X4指标,这样会大大提高Z模型的运用价值。

[1]李伯圣.企业财务危机管理[M].社会科学文献出版社,2008.

[2]周剑涛,庞文凤.Z_SCORE财务预警模型在上市公司应用的实证研究[J].财会通讯,2009.

F27

A