信贷业务中客户经理与银行的策略互动分析

陈 宇

(福建船政交通职业学院,福建 福州 350007)

客户经理是商业银行为了达到开拓市场、争取客户、规避风险、实现利润最大化而为客户提供全方位金融服务的专职人员。客户经理的职责一般包括:管理客户贷款,包括贷前审查以及贷后跟踪、回收等;负责所服务客户的存款;负责客户的外汇业务;推介金融产品和提供理财咨询服务。商业银行客户经理制最早产生于20世纪80年代初西方经济发达国家。在我国,由于银行业一度被少数大银行垄断,客户经理制度发展相对比较缓慢。随着金融制度的改革,出现了大量新兴的银行机构,银行业竞争加剧,传统的模式不再适应客户的需求。因此,20世纪90年代末各家商业银行纷纷实行客户经理制度。

值得注意的,客户经理也是解决银行与客户间信息不对称的重要手段。比如,在信贷关系中,客户对自身经营状况的了解比银行更清楚,而银行不可能掌握客户的全部真实信息。而实行“一对一”服务的客户经理则可以更加全面、真实的了解客户的各种信息。但是,随着客户经理制的实施,又产生了新的委托代理问题。客户经理在与客户开展业务时代表的是银行,在与银行内其他部门开展业务时代表的是客户,存在着典型的信息非对称。在我国,客户经理制度发展历史不算长,其应用过程中出现的道德风险问题是当前商业银行面临的重大挑战之一。学者对此问题进行了一定的研究:罗怀中(2006)认为,客户经理在一定程度上垄断了客户的信息情况和金融资源,银行依赖于从客户经理那里获得信息。在当前激烈和约束机制不够完善的情况下,客户经理有机会利用自己所掌握私人信息的优势,采取一些不能验证的行动,特别是当客户经理拥有部分业务审查权和决策权时。卿放、熊燕(2005)认为,在信息不对称条件下改革银行客户经理制度的要点是建立标准的客户经理业务流程、统一的客户信息管理系统。赵延昇、樊厚(2008)认为,客户经理道德风险成因可以分为社会环境因素、内部控制制度因素、个人因素,并提出相应的激励约束对策。吴龙龙、李莎(2004)阐述了客户经理制中委托代理问题的表现形式,并分析其形成的原因。

信贷业务是银行的主要业务之一,在以往引用博弈论研究信贷问题的论文中,一般都假设银行、客户经理、客户为完全理性,而且多从静态的角度分析。但笔者认为,在信贷业务中客户经理和银行的策略选择都是人的决策行为,更符合有限理性的假设,而且是一个动态过程,因为博弈双方不会一开始就找到各自的稳定策略。无论客户经理和银行,都是经过长期的互相观察、互相模仿来决定自己的策略。而这些特征,都满足了演化博弈理论的基本假设。基于此原因,本文引用演化博弈论的分析方法,对于信贷业务中客户经理和银行的策略进行分析,并提出相应的建议。

一、基本假设

假设一:客户经理有两种策略可供选择:一种是违规操作,在此种情况下,客户经理为了维持与客户的关系并获得额外的收益,试图帮助部分“劣质”客户得到贷款。客户经理可以从当期业绩指标上升中获得收益,但是有可能使银行不良资产增加,一旦后期企业无法还款,客户经理将面临经济上或者职务上的处罚,银行也会面临本金的损失。另一种是尽职工作,在此种情况下,客户经理严格自律并认真审查客户贷款申请。银行有强监控和弱监控两种策略可选择。强监控可以发现并制止客户经理的利己行为,但会影响客户经理正常的工作并付出成本,弱监控不能发现客户经理的不尽职行为。

假设二:由于此博弈只涉及信贷业务,所以假设客户经理的薪酬由基本工资ω和αL绩效组成,为正常情况下客户经理完成的贷款增量,α为客户经理的提成率(α>0)。当客户经理选择尽职时,他的薪酬收入为ω+αL。当客户经理违规操作且银行弱监控时,可以增加贷款增量△L,当期收入为ω+α(L+△L)。客户经理违规操作的成本由二部分构成,第一部分是违规操作的基本成本μ△L,包括花费在此上的时间和精力。比如客户经理帮助某些大客户编造不实材料以帮助其获得贷款等,这部分成本与贷款增量△L正相关,比例系数为μ(μ>0);第二部分为事后一旦企业无法还款,客户经理受到的惩罚p1β△L。p1是客户经理对企业无法还款概率的心里预期,β(β>0)代表惩罚力度。如果客户无法还贷,银行的损失为p2θ△L,p2为银行对违规操作取得贷款的企业无法还款概率的心里预期,θ为本金损失的比例。银行强监控的成本C,弱监控无需成本。可得支付矩阵为:

假设三:客户经理重视当期收益,具有“短视行为”的特征,主观上对企业无法还款概率的心理预期很小。所以有α△L>μ△L+p1β△L,即客户经理违规操作期望收益大于成本,客户有违规的心理动机。相对于收益,银行更重视资产安全性,主观上对违规客户无法还款概率的心里预期较大,所以有p2β△L>C,即银行强监控期望收益大于成本,银行对客户经理的违规不会坐视不理。

二、演化稳定性分析

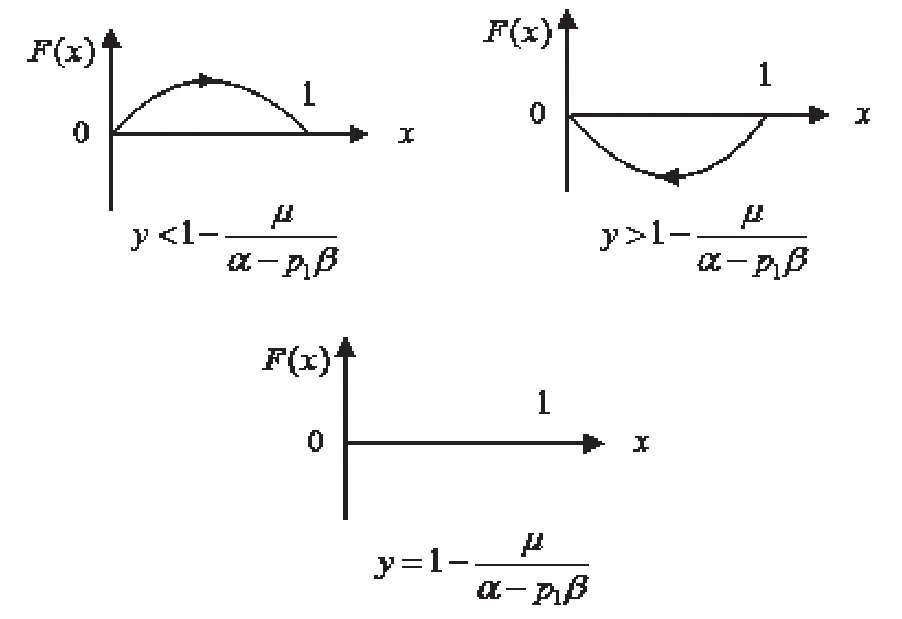

客户经理违规操作的期望收益、尽职操作的期望收益、平均期望收益、复制动态方程分别为:

银行强监控的期望收益、弱监控的期望收益、平均收益、复制动态方程分别为:Ey=x(-C)+(1-x)(-C)

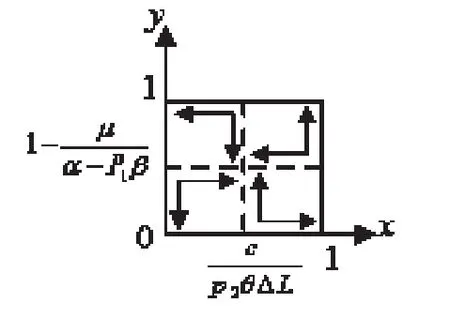

表1 雅可比矩阵局部稳定性分析法5个均衡点的分析结果

同时可得客户经理与银行策略变化的动态演化趋势图。

三、演化博弈分析结果及相应政策建议

(一)演化博弈分析结果

从以上分析可以看出,此博弈不存在一个自发的演化稳定策略,即不存在一个自发的演化趋势,使客户经理和银行都采用某一个策略,而不受突变策略的侵入。在银行强监控的期望收益大于成本,客户经理违规操作的期望收益大于成本时,客户经理的策略选择取决于银行采用强监控策略的概率x>,银行的监控策略选择取决于客户经理选择违规操作的概率。在此博弈中,银行的监管出现了“猫和老鼠”的游戏局面。当客户经理违规操作的概率,银行将采取强监控策略,而一旦强监控,采用违规操作的客户经理的比例会逐渐减小,银行鉴于强监控的成本又会放弃强监控,从而使客户经理违规的概率上升,出现了一个“循环”的结果。那么如何才能有效减少客户经理违规操作的概率呢?从上面分析可知:首先,当强监控的比例时,客户经理的策略会逐渐倾向于尽职工作,而且是稳定的。可以理解为客户经理对银行强监控概率的一种心理预期。因此,银行应保持适度的强监控。同时从减少银行成本的方面来讲,可通过合理的制度安排和激励机制,降低的值,从而用相对较低的监控强度就可以避免客户经理的违规操作。比如加大处罚力度β、增加客户经理违规操作的难度μ、适度减少提成率α。其次,只有当时,银行才会选择强监控。可理解为银行对客户经理违规操作概率的忍耐极限,是银行决定是否对客户经理采取强监控的阀值。因此,如果由于银行自身管理模式和体制的因素造成监控成本过高,从而使阀值较高的话,那么银行对于部分客户经理的违规操作也只能是“睁一只眼,闭一只眼”。而优化银行管理模式、降低对客户经理的监控成本C,从而降低阀值,这本身对客户经理就起到了很大的威慑作用。

(二)基于演化分析结果相应政策建议

通过上面对参数的分析,我们可以提出相应的政策性建议:

第一,建立合理、有效、全面的激励机制,不应过分强调提成率α,这样会加大客户经理违规的动机,使道德风险加大。在某些实力较强、员工素质较高的大银行,可以考虑采用“高薪水—低奖励”的激励模式,这种激励方式可以保证银行对客户经理行为的控制,但同时必须警惕平均和效率问题。另外,应对客户经理的工作完成情况进行全面、综合考核,不能仅考评当期绩效指标的完成情况。比如,采用延后薪金制,这样可以有效防止客户经理为了实现当期利益最大化而不顾银行的长期经营利益。

第二,提高对客户经理的惩罚力度β。对于违规操作的客户经理,除了经济处罚外,还可以包括降职甚至解雇等非经济处罚,从而起到对客户经理的威慑作用。

第三,健全贷款审核机制,提高客户经理违规操作的难度。比如建立详细、规范、标准的客户经理业务流程,减少信贷业务中的认为因素和客户经理违规操作的空间。强化银行内部监督机制,形成相互交叉的监督机制。

第四,降低银行实施强监控的成本,从而降低银行实施强监控的阀值,对客户经理形成强有力的威慑作用。比如可以建立统一的企业信息数据查询平台,其中可包括客户的基本信息财务状况、信用状况等,方便稽查部门的随机调查。

[1]高敬.我国商业银行客户经理制存在的问题与对策思考[J].经济师,2008(02).

[2]谢颖.银行客户经理制的缺陷及其完善.[J]上海金融,2005(6).

[3]罗怀中.信息不对称条件下客户经理的道德风险及防范[J].浙江金融,2006(05).

[4]卿放,熊燕.论信息不对称条件下的银行客户经理制度改革[J].经济师,2005(11).