中国名贵木材价格指数编制方法与实证研究

赖宝全,李彩云,李 文,张 颂

(大连商品交易所a.生猪期货及商品指数工作小组;b.研究中心,辽宁 大连116023)

一、引 言

随着经济快速增长,居民财富累积,财富管理的需求也不断增加,另类投资①①另类投资工具指在股票、固定收益证券及期货以外的其他投资工具,包括房地产、私人股权、杠杆并购、黄金、艺术品等。市场得以迅速兴起。作为另类投资工具的鲜明代表,2011年中国艺术品市场拍卖成交总金额达968亿元,占全球艺术品市场份额的30%,超越美国成为世界第一大艺术品市场[1]。另类投资具有准入门槛高、风险较大、透明性较低等特点,市场规模难以比肩主流投资市场,但投资收益较主流投资工具好[2-3]。名贵木材具有成材周期长、色泽靓丽、密度大、硬度强、手感细腻、木性稳定等特点,数百年来,其加工而成的家具、首饰和工艺品因具有丰富的内涵和高雅的格调,已成为高品质的代名词。因此,继书画、陶瓷两大收藏热点之后,名贵木材收藏已然成为收藏界的投资热点。

与其他另类投资工具类似,名贵木材具有高风险、高收益的特征。2005年至2013年,受宏观经济、木材砍伐、贸易政策的影响,名贵木材市场经历了三次快速上涨和两次大幅下跌行情,价格波动风险较大。为了更好地服务名贵木材产业,为名贵木材市场提供价格指引,指导市场参与者理性消费和理性投资,本文从构建木材现货价格指数体系的角度出发,编制了国内外首支名贵木材价格指数。与股票、房地产和艺术品等市场价格指数一样,名贵木材价格指数也将是衡量名贵木材市场的晴雨表,是木材经营商户、木材投资者和相关金融机构的重要参考信息[4-5]。

本文的主要贡献在于:第一,编制了国内外首支名贵木材价格指数,并同时利用加权平均法和属性解析法两种方法编制名贵木材价格指数,保证了编制方法的稳健性;第二,为分析进出口政策对名贵木材市场的影响,利用广义上确界单位根(简称GSADF)方法检验了《濒危野生动植物物种国际贸易公约》(简称濒危政策)出台后名贵木材价格的泡沫化程度;第三,通过比较名贵木材投资收益率与黄金、艺术品、股票、债券等投资收益,分析名贵木材的投资价值;第四,通过协整分析名贵木材收益率与其他宏观经济变量的关系,探索名贵木材的定价机理;第五,通过分析名贵木材价格指数的收益结构,检验了明星产品和红木类名贵木材是否存在超指数收益。

二、数据特征与指数编制

(一)名贵木材现货产业现状

2009年进口红木8万立方米,2013年进口红木120万立方米,累计增长1 400%,年复合增长96%,红木需求非常旺盛。透彻掌握木材产业的实际情况是指数编制成功与否的重要基础,为此,我们实地调研走访了6家木材进口口岸①①内蒙古满洲里、山东岚山港、江苏太仓港、张家港、云南瑞丽和广东南沙港。和11家木材交易市场②②广州鱼珠、深圳观澜、中山大涌、江门新会、广西凭祥、四川大西南建材城、陕西西北、山东德州、北京坤江、上海福人、福建仙游。。进口口岸市场集中于沿海城市和边境城市,木材交易市场靠近下游需求方,广泛分布于全国。其中名贵木材进口口岸集中于中越、中缅边境城市和沿海发达城市,木材交易市场分布于北、上、广、深等发达城市,由于特色工艺,福建仙游和浙江东阳的名贵木材交易也具备一定规模。中国名贵木材存量非常有限且禁止砍伐,大多数原材料从东南亚、南美和非洲等地进口。为了保护木业资源,名贵木材产地国逐渐开始限制木材出口,濒危政策限制部分名贵木材的砍伐与贸易,这进一步加剧了部分名贵木材的稀缺性。

整体来看,中国名贵木材交易市场呈现出诸多特点:木材交易种类较多,市场交易品种达79种;重复销售特征明显,名贵木材单价高,具有投资属性,部分名贵木材在贸易环节多次流通;天然非标性强,木材属天然多年生植物,贸易环节中相同材种都有多种规格,标准化程度差;价格差异大,部分濒危名贵木材价格高达千万元/吨,而廉价者不过几千元/吨;各交易市场管理水平参差不齐,部分市场管理松散,规范性有待提高;单一商户经营材种有限,大多商户经营材种数不超过5个;价格保密性强,现货交易中价格信息较为敏感,获取实际成交价信息不容易。现货市场的诸多特点使得指数编制中价格数据的获取、成分商品的筛选、编制方法的选择、权重的设定以及抗操纵性设定等都需要反复斟酌。

(二)指数编制

1.指数编制过程

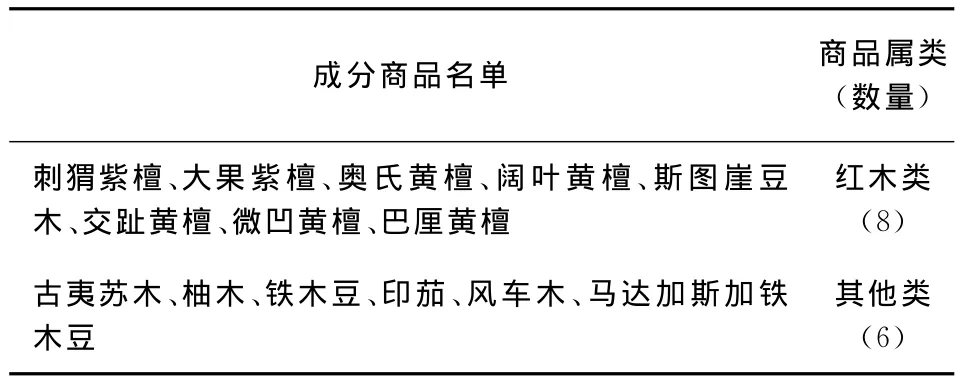

以交易规模和流动性作为筛选指标,定量分析与市场调研双重筛选确定成分商品。筛选指标为:商品日均交易额(反映交易规模)和商品经营商户数目(反映流动性)。通过多次产业意见征询,调整名贵木材价格指数的成分商品,最终确定为14种,包括8种红木和6种非红木类名贵木材。

表1 名贵木材价格指数成分商品名单表

权重体现了成分商品在指数中的重要性,基于进口口岸市场和木材交易市场交易量以及交易价格的可获得性、名贵木材的重复销售特征、专家打分结果③③为了客观、科学地获取成分商品的权重信息,指数研发小组邀请木材行业的多位专家对每个材种的重要性进行打分。等三个方面因素确定对成分商品平均赋权。为了使得采价数据更加具有代表性和抗操纵性④④标准品询价遵循现货贸易的习惯。,成分商品以标准品形式询价,例如,交趾黄檀/1.5~2m×10~20cm/方料/老料,每个成分商品至少选择2个不同地区的市场采价,每个采价市场至少选择5个正式商户和3个备选商户⑤⑤只有正式商户的价格信息列入指数计算,当正式商户报价缺失或明显有偏误时,将备选商品的报价替代之。。

2.编制方法选择

与艺术品类似,名贵木材具有非标性、交易不频繁和重复销售等特征,不同的是,名贵木材的非标性不及艺术品,市场参与广度较艺术品宽,作为家具、装饰品的原材料,其重复销售特征也不及艺术品明显。名贵木材与股票、艺术品等成分商品具有较大的差异性,选择何种指数编制方法,暂无先例可循。指数编制过程中最常用的三种方法为:

第一,加权平均价格指数法。加权平均价格指数法是将成分商品的价格以算术平均或几何平均方式构建指数,其最大特点是简单直观。例如,中国首个金融衍生品沪深300指数期货的标的物沪深300指数就是采用加权平均法编制的。平均价格法虽然大体上反映出成分商品的价格趋势,但其缺乏经济学含义,容易受到“苹果=梨”的诟病。

第二,重复销售价格指数法。重复销售法通过跟踪同一件商品重复多次的交易价格构建收益率指数,采用最小二乘方法估计同类商品某一段时间内的共同收益。该方法可以较好地解决同类商品的异质性问题,例如,美国房屋价格指数和梅摩艺术品指数就是采用该方法编制[6-7]。重复销售方法也存在两个较为突出的问题:一是通过估计方法得到一段时间的共同收益率需要足够多的数据样本作为支撑;二是不同成分商品的交易频率差异较大,交易频率较高的成分商品对指数的影响明显高于交易频率较低的商品,导致指数存在系统性偏误。

第三,特征价格指数法。特征价格指数法是经济学中用来处理成分商品异质性时广泛采用的估计方法。成分商品的价值由其差异化的特征决定,从价格的总变动中剔除特征变化的影响,剩下的就是纯供求关系引起的价格变动。特征价格指数法具有很好的经济学含义,较强的微观解释力,在房屋价格指数、艺术品价格指数中比较常用。但特征选取的不一致性,使得指数存在较大的差异性[8]。

以上三种方法各有优劣,基于名贵木材产业实际情况和指数编制简单化原则,本文选择加权平均价格指数法作为指数编制方法。随机指数理论认为,价格指数是对市场真实共同价格的点估计,指数编制方法和编制过程都可能影响指数编制的准确性。为了保证指数编制的稳健性,本文选用属性解析法来验证加权平均法权数选择的科学合理性。

3.编制方案设计

编制方案设计包括加权平均指数法和属性解析指数法,现分述如下。

加权平均指数法。第一,权重的确定。赋权赋予较为常用的指标为年交易额和年交易量,但限于中国木材产业全国性统计数据的缺乏,无法获取木材市场的完整交易数据,难以将其作为赋权基准。名贵木材标准性差,具有较强的重复销售特征,直接采用海关进口数据作为赋权依据也不具备可行性。因此,本文综合专家打分结果,对名贵木材价格指数成分商品平均赋权。

第二,计算公式。

其中n为成分商品的个数,AFj为第j年指数的调整因子,AF2013=1,Pi,j,t为第i个成分商品在第j年t日的市场价格,Pi,0为第i个成分商品的基期价格,CWi,j为第i个成分商品在第j年的计算权重。

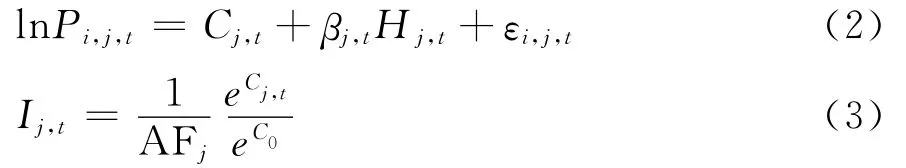

属性解析指数法。为保证指数编制过程的科学合理性,本文同时采用属性解析法编制名贵木材指数。该编制方法借鉴梅摩艺术品指数、美国房地产价格指数和特征价格指数的思想,在提取名贵木材共同收益率的同时,考虑不同属性特征的异质性影响[9]。具体方法如下:

第一,属性的确定。本文通过调查走访、发放问卷和专家意见征询等方式,确定可能影响木材价格的诸多特征,包括密度、硬度、色泽、加工性能、产地、出材率、属类、用途、结疤数等,最终选定密度、产地、属类等主要特征解析名贵木材价格的构成。

第二,指数的计算。

其中lnPi,j,t是成分商 品 的对数化价格,εi,j,t是服 从正态分布的干扰项,Hj,t是名贵木材属性,除密度为定量变量外,其他属性皆为定性变量,Cj,t代表剔除属性差异后的对数价格除以收益率的值,AFj为指数第j年的调整因子。

三、名贵木材价格指数的特点

(一)名贵木材价格指数描述性统计

采用加权平均法和属性解析法编制的名贵木材价格指数趋势非常一致,相关系数达到0.90,属性指数法指数点位一致高于加权平均法指数。在编制原理方面,属性解析法和加权平均法差异较大,但两者得到的价格指数高度相关,这表明加权平均法指数编制过程的科学合理性(本文后续研究皆基于加权平均法价格指数)。

2011年一季度之前,名贵木材价格出现较大涨幅,随后一路下跌,直到2013年6月,濒危政策出台,部分珍稀红木禁止砍伐、流通,导致名贵木材价格大幅上涨。2013年6月至2014年3月,名贵木材价格累计上涨近40%,年化收益率高达60%,名贵木材成为一项极具吸引力的投资工具。2011年3月1日至2014年3月1日,名贵木材价格指数日平均收益率为0.04%,日收益率标准差为0.52%,调整后收益率为7.79%,日最大涨幅为4.63%,日最大跌幅为3.67%。

(二)名贵木材价格指数泡沫检验

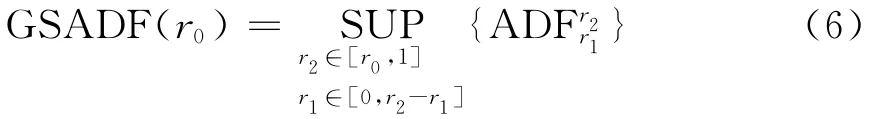

自2013年6月以来,名贵木材价格上涨近40%,与之前的价格走势迥异。导致名贵木材价格异动的最主要因素是濒危政策,濒危政策限制了部分红木(交趾黄檀、微凹黄檀等7种红木)的砍伐和流通,东南亚、非洲和南美洲诸多红木出口国加强林地保护,限制名贵木材原木出口。受濒危政策影响,名贵木材产业参与者预期其他红木也可能会被列入到濒危物种行列,纷纷大量囤积名贵木材。名贵木材价格指数中直接受到濒危政策影响的成分商品只是少数(只有2个材种),且受限材种的进口、流通问题仍然能够通过申请濒危证来解决。濒危政策对名贵木材市场的影响不言而喻,但影响程度是否如名贵木材价格指数所显示的那般剧烈,名贵木材价格是否已经泡沫化,有待检验。

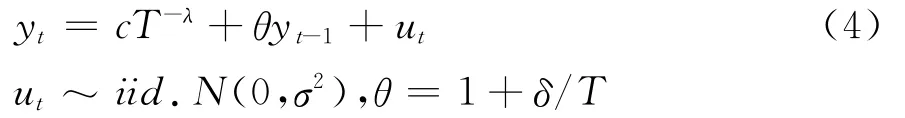

Phillips等提出了泡沫的上确界ADF检验方法(SADF),主要是通过向前改变样本量进行递归回归估计并序列检验爆炸性单位根(右尾ADF检验),然后取这些递归ADF检验统计量的上确界判断泡沫的存在与否[10]。因此,这种检验又称为上确界ADF检验。为了尽量消除初始值的影响,简志宏和向修海扩展了ASDF检验(分别称为广义SADF检验——GSADF检验和倒向上确界ADF检验——BSADF检验)[11]。GSADF检验的基本思想是向前递归估计的样本容量,得到SADF统计量序列,然后取其最大值与对应的SADF临界值进行比较,检验是否拒绝近单位根过程的原假设。具体过程是首先假设在原假设下数据生成过程为:

其中c是常数,λ>1/2,T为样本量,显然,式(4)是带渐进小时截距项但不含趋势项的近单位根过程。当T→ !时,θ→1,其收敛速度为O(T-1),即近单位根过程。对应的备选假设为H1:θ=1+δ/kT,其中kT=O(T),即温和的爆炸过程。式(4)中ut独立同分布假设可以放宽到序列相关。随后,可采用与左尾单位根检验类似的非参数方差调整方法。给定初始样本比率r0和样本量[Tr0],其中[·]表示取整,每次估计的起点和终点分别设定为r1和r2,每次估计的实证模型为:

具体计算步骤为:当循环估计的起始点r1固定时,通过向前添加样本点,这样得到一组ADF-t统计值,保留其最大值;然后改变初始点r1,重复上述步骤得到ADF-t统计量的最大值序列,最后再取这组最大值序列的最大值即为广义SADF统计量,即GSADF。它的更为简洁的形式是:

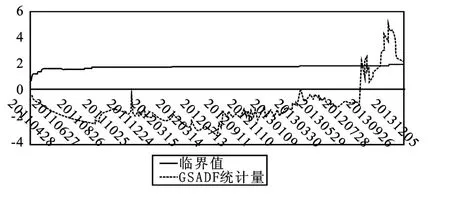

泡沫检验发现,GSADF统计量的值为5.19,在1%的置信水平上显著,拒绝资产价格是一个单位根过程的原假设,可以认为资产价格过程中含有爆炸过程。从检验结果来看,名贵木材价格泡沫在濒危政策发布后的3个月后初现端倪,并迅速消失。在随后的两个月内名贵木材价格再次快速上涨,导致名贵木材价格指数迅速泡沫化,且泡沫化程度明显大于之前的一个泡沫,且具有更长的持续时间,检验结果见图1。

图1 泡沫检验结果

如Phillips等所言,泡沫也可以是理性的。濒危政策为濒临灭绝的动植物物种提供强而有力的法律保护,其对名贵木材市场的影响是深远的。木材产业投资者因担忧具有较强稀缺性的名贵木材逐步被列入濒危物种行列而大量抢货,进而引发名贵木材价格大幅上涨,这样来看,名贵木材价格指数的泡沫化具有一定的合理性。但这种泡沫具有非理性成分,名贵木材价格指数的成分商品只有交趾黄檀和微凹黄檀被列为濒危物种,其他12个成分商品都不属于濒危材种,且市场供应较为充足,大幅上涨具有非理性成分。

四、名贵木材价格指数的投资价值、影响因素与收益率结构

(一)名贵木材价格指数的投资价值

名贵木材是否具有投资价值,需要与其他资产比较,例如股票、债券、黄金、房地产和艺术品等。本文选取月度数据,从平均收益率、最低收益率、最高收益率、标准差以及调整后收益等多个角度比较了名贵木材与其他资产的风险收益特性。

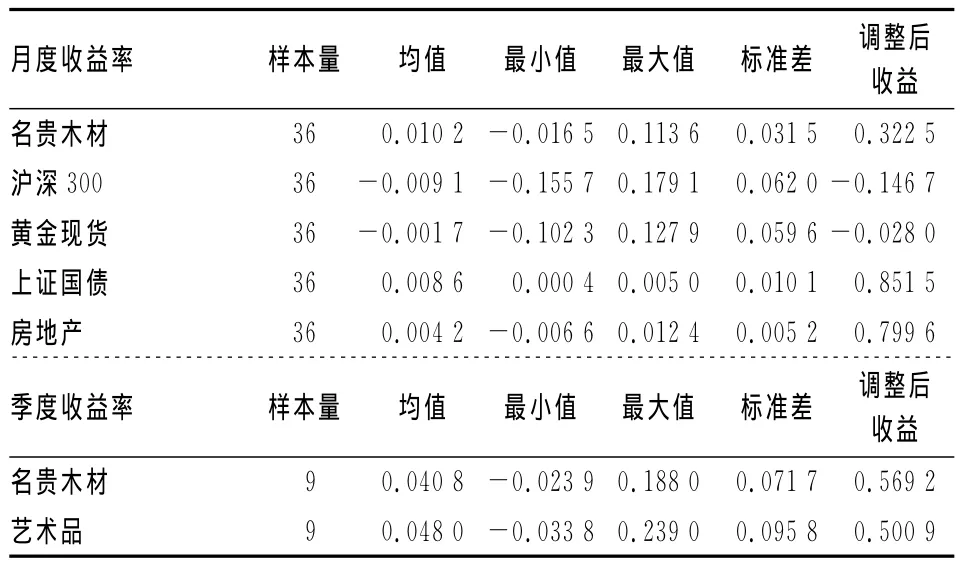

表2结果显示,名贵木材月平均收益率为1.02%,高于沪深300指数(-0.091%)、黄金现货(-0.17%)、上 证 国 债 (0.86%)以 及 房 地 产(0.42%);名贵木材月度收益率标准差为3.15%,低于沪深300指数(6.20%)和黄金现货(5.96%,)但高于上证国债(1.01%)和房地产(0.52%);名贵木材月度调整后收益为32.25%,显著高于沪深300指数(-14.67%)和现货黄金(-2.80%),明显低于上证国债(85.15%)和房地产(79.96%)。名贵木材的季度收益率比艺术品略低,标准差较艺术品小,调整后收益略高于艺术品①①艺术品数据来自雅昌指数网,由于该指数为季度发布,需将名贵木材指数收益率季度化。。名贵木材与艺术品有着非常相似的收益风险特征,月度收益率明显高于其他投资产品,投资风险也较高,属于高收益、较高风险的资产。

表2 名贵木材与传统资产的风险收益情况表

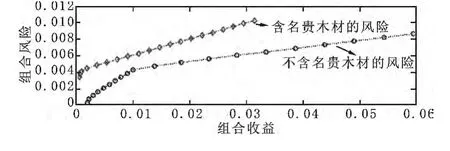

不考虑名贵木材,根据沪深300指数、现货黄金、上证债券和房地产的风险收益特征可以构建马克维茨有效边界,在资产组合中引入名贵木材后,改善了资产组合的有效边界,见图2。

图2 资产组合有效前沿图

(二)名贵木材价格的影响因素

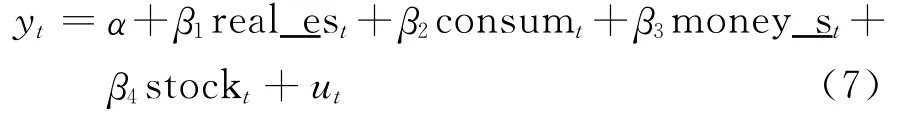

名贵木材是名贵家具的主要原材料,而名贵家具行业的景气度与房地产行业景气度高度相关,可以选择房地产价格作为名贵木材消费价值的代理变量。名贵木材家具、装饰品也是居民消费构成部分,选取社会消费总额作为消费价值的代理变量。大量学者研究表明,货币供给对资产价格有显著影响[12]。作为一项可选的另类投资工具,名贵木材价格是否也会受到货币供给的显著影响还有待研究。作为最主流的投资工具之一,股票市场交易规模巨大,与宏观经济联系紧密,是检验其他投资工具的标尺。因此本文选取社会消费品零售总额、货币供给量(M1)、房地产价格指数和沪深300价格指数等月度指标作为自变量(指数走势见图3),选取名贵木材价格月度指数作为因变量,构建模型如下:

其中yt为名贵木材价格指数,real_est为房地产价格指数,money_st表示货币供应量,ut表示干扰项。

图3 名贵木材价格与相关影响因素图

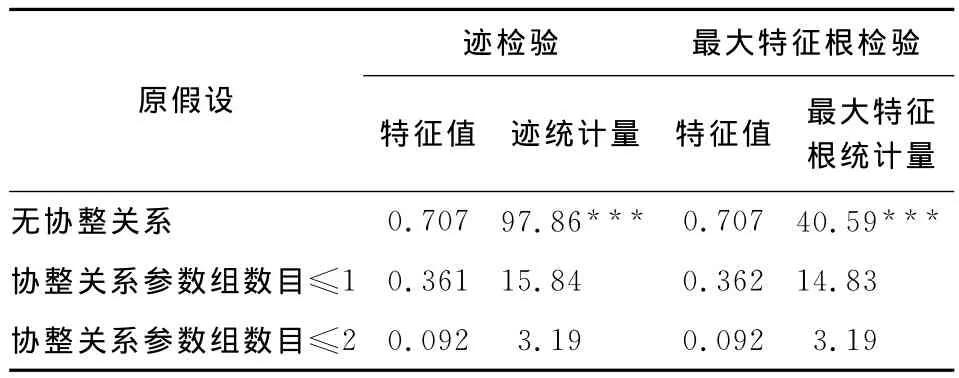

采用ADF和PP统计量检验发现,名贵木材、货币供给、房地产价格指数、沪深300指数和社会消费品零售总额均为非平稳序列,但一阶差分后都是平稳序列,满足协整检验条件。根据AIC信息准则确定协整检验阶数为1阶,采用Johansen协整检验名贵木材价格指数、房地产价格指数、货币供给量、沪深300指数和社会消费品零售总额是否存在协整关系及其参数组的数目,检验结果见表3。

表3 Johansen协整检验结果表

表3的结果表明,迹检验和最大特征根检验都拒绝无协整关系的原假设,二者都不能拒绝协整关系小于等于1和小于等于2的原假设,这说明名贵木材价格指数、房地产价格指数、货币供给量、沪深300指数和社会消费品零售总额之间存在一个协整关系。

表4估计结果表明,货币供给量和股票市场对名贵木材市场具有负向影响,名贵木材市场与主流投资品市场具有替代关系。房地产价格与社会消费品零售总额对名贵木材市场具有正向影响,表明当下游需求上升时,名贵木材价格就会相应地上升。

表4 正则化协整系数表

(三)名贵木材价格指数的收益率结构

为了进一步研究名贵木材价格指数的收益率结构特征,本文特别研究了交趾黄檀和红木类名贵木材的收益率与指数收益率的长期关系,检验市场广泛关注的名贵木材——交趾黄檀和红木类名贵木材是否具有额外溢价。

1.明星效应

交趾黄檀俗称“大红酸枝”,主产于东南亚,品质以老挝材为最,市场价格超过10万元/吨,是名贵木材市场最具代表性的材种。交趾黄檀的涨跌对名贵木材市场具有一定的示范效应,这种极具代表性的“明星”材种较之其他名贵木材是否具有额外溢价(明星材种的额外溢价定义为明星效应)值得研究。

名贵木材指数代表了名贵木材市场的整体收益情况,每个材种的收益状况与名贵木材指数休戚相关,这种相关性体现了名贵木材的行业风险。借鉴Sharpe的资本资产定价理论(CAPM模型)和Fama—French三因素模型的思想,构建包含多种因素的面板模型,检验名贵木材市场是否存在超额收益(超过指数的收益)[13]。为了剔除可能导致虚拟变量系数估计偏误的因素,采用随机效应模型①①Hausman检验发现,卡方统计量为0,拒绝随机效应的原假设。,检验模型如下:

其中表示名贵木材价格指数中14个成分商品超过无风险收益的日收益率②②无风险利率选用7天回购利率。表示名贵木材价格指数超过无风险收益的日收益率是虚拟变量,当成分商品为交趾黄檀时,Dit取1,否则取是各成分商品的密度表示各成分商品的产地,当该成分商品产于东南亚时,取1,产自非洲或南美洲则取0。采用随机效应模型进行回归分析,估计结果见表5。

表5 检验名贵木材的明星效应表

估计结果表明,在控制了密度、产地等属性后,名贵木材各材种的长期收益率与指数收益率高度一致,虚拟变量系数并不显著。这表明较其他名贵木材,交趾黄檀并不存在长期的溢价。究其原因有二:一是名贵木材的价值由消费和投资两者决定,当名贵木材价格过高时,红木家具、装饰品的消费需求下降,对应的名贵木材价格难以大幅攀升;二是高端名贵木材具有一定的替代效应,原材料价格上涨过快,名贵家具生产商会转用品质相近,但价格低得多的其他名贵木材。

2.红木效应

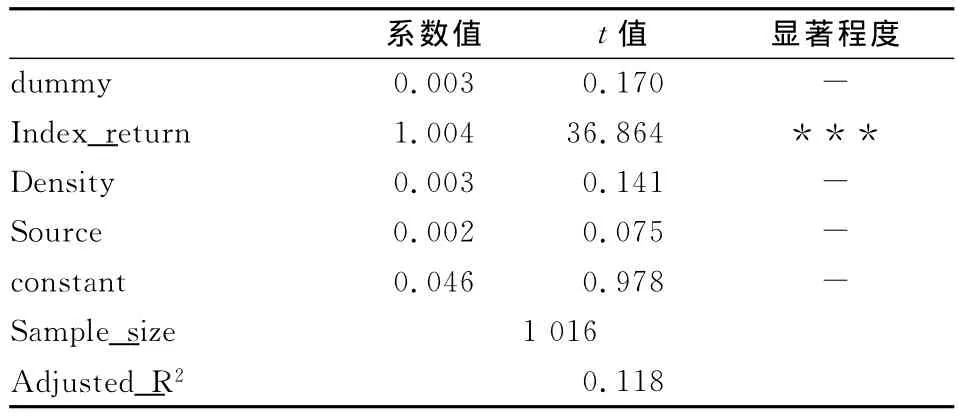

名贵木材价格指数14个成分商品中,交趾黄檀、微凹黄檀等8个材种属于国家认定的红木,市场关注度较高,价格一般也较高。较之其他非红木类名贵木材,红木是否享有长期溢价——红木效应值得研究。依照式(8)检验红木效应,yit表示名贵木材价格指数中14个成分商品超过无风险收益的日收益率,xit表示名贵木材价格指数超过无风险收益的日收益率;Dit是虚拟变量,当成分商品为红木时,Dit取1,否则取0。采用随机效应模型进行回归分析(Hausman检验结果拒绝了随机效用模型),估计结果见表6。

表6 检验名贵木材的红木效应表

估计结果表明,控制密度、产地等属性后(属性影响不显著),名贵木材各材种的长期收益率与指数收益率高度一致,虚拟变量系数并不显著。这表明较非红木类名贵木材,红木类名贵木材并不存在长期的溢价。究其原因有二:一是红木类名贵木材较非红木类名贵木材价格高,红木类名贵木材价格皆在1万元/吨以上(除刺猬紫檀外),而非红木类名贵木材价格均不到1万元/吨;二是指数成分商品中非红木类名贵木材都是品质较好,市场广泛经营,交易量大的材种,具有较好的升值空间。

五、结论与建议

在消费升级的大背景下,名贵木材进口总量和占比稳步增长,名贵木材交易市场已经初具规模。为更好地服务名贵木材产业,本文以广泛的现货产业客户群为基础,用科学合理的编制方法,编制了国内外首支名贵木材价格指数。编制过程中,同时选用加权平均法和属性解析法编制名贵木材价格指数,保证了指数编制方法的稳健性。从指数编制结果来看,濒危政策对名贵木材价格的影响非常显著,濒危政策公布后的六个月时间内,名贵木材价格具有明显的泡沫化趋势。深入分析发现,名贵木材价格的快速上涨,既有理性成分,也有非理性成分。

对比股票、债券、房地产、黄金和艺术品市场,发现名贵木材市场具有高收益、高风险的特征。名贵木材市场的收益风险特征与艺术品市场非常相似。名贵木材价格与房地产价格具有较高的正相关性,与股票、黄金价格负相关,将名贵木材视为另类投资工具,可以显著地改善资产组合有效边界。协整分析发现,下游消费市场对名贵木材价格具有明显的拉动作用,名贵木材市场与主流投资工具股票市场呈现替代关系,表明名贵木材可以成为一种另类投资的新工具。进一步分析名贵木材价格指数收益结构,发现价格高、市场广泛关注的明星产品和红木类名贵木材并不存在长期的超指数收益。在名贵木材市场,指数化投资是一个可行的办法。

名贵木材价格指数以全国多家木材交易市场的现货交易数据为基础,客观真实地反映了流通环节中名贵木材价格的变动方向和变动幅度,可为名贵木材贸易商、投资者以及家具生产商提供及时、可靠的价格参考,指导名贵木材市场参与者理性消费、理性投资。在深化市场改革的过程中,通过指数的“锚定效应”有利于稳定市场预期,降低产业参与者的投资、经营风险,提升中国经济活动的市场化水平和效率。在此,我们建议,中国政府应加强大宗商品现货指数的编制力度,鼓励科研机构、金融企业和期货交易所等结合产业现状创新指数编制方法,为深化市场化改革提供可行途径。

[1] 石阳,李曜.中国艺术品投资的收益与特征[J].金融研究,2013(12).

[2] Johanning L,Rudolph B,Schweizer D.Do Alternative Real Estate Investment Vehicles Add Value to Reits?Evidence from German Open-Ended Property Funds[J].Journal of Real Estate Finance and Economics,2013,47(1).

[3] Mandel B R.Art as an Investment and Conspicuous Consumption Good[J].American Economic Review,2009(4).

[4] 石建明.股票市场、货币需求与总量经济:一般均衡分析[J].经济研究,2001(5).

[5] Cheung Y W,Lilian K.International Evidence on the Stock Market and Aggregate Economic Activity[J].Journal of Empirical Finance,1998,5(3).

[6] Case K E,Shiller R J.Price of Single-family Homes Since 1970 :New Indexes for Four Cities[J].New England Economic Review,1987,28(5).

[7] Mei J P,Moses M.Art as Investment and the Underperformance of Masterpieces[J].American Economic Review,2005,92(5).

[8] Paul C.Eviewes Since 1970:New Indexes for Four Cities and Aggregate Economic Activity Computers in the 1990s[J].Economics of Innovation and New Technology,2003,12(2).

[9] Benkard C L,Bajari P.Hedonic Price Indexes with Unobserved Product Characteristics and Application to Personal Computer[J].Journal of Business and Economic Statistic,2005,23(1).

[10]Phillips P,Wu Y R,Yu J.Explosive Behaviour in the 1990sNASDAQ:When did Exuberance Escalate Asset Values?[J].International Economic Review,2011,52(1).

[11]简志宏,向修海.修正的倒向上确界ADF泡沫检验方法[J].数量经济技术经济研究,2012(4).

[12]周晖,王擎.货币政策与资产价格波动:理论模型与中国的经验分布[J].经济研究,2009(10).

[13]Fama E F,French K R.Size and Book-to-Market Factors in Earnings and Returns[J].Journal of Finance,1995(1).