光伏信息动态

本刊记者 ■ 葛晓敏 编译

英利与天合2013年出货量共达5.8 GW

据NPD Solarbuzz最新的《组件季度追踪》报告显示,中国光伏制造厂商英利与天合已明显成为光伏组件市场的领导者,2013年出货量共达5.8 GW。从2012年第三季度至2013年第四季度,英利与天合的市场份额从12%增至15%。

NPD Solarbuzz 资深分析师廉锐表示:“在2012年第三季度至2013年第四季度中,英利与天合先后采取积极的出货策略,在全球光伏制造环节着重于降低成本与控制支出的阶段,也出现了一个赢得市场份额的机会。这两家公司谨慎而精确的捕捉到这一机遇,现在他们已成为每年出货量达几个GW的组件供货商,驱动着终端市场下一波的强势增长。”

前20大组件厂商在2013年第四季度出货量创下7.6 GW的新纪录,首次单季超过7 GW的规模。2013年第四季度前20大组件厂商出货季度增长9%,年度同期增长44%。目前,前20大组件厂商已占全球光伏供给量的68%。

2013年第四季度,前20大组件厂商中11个厂商创造了季度出货量的新纪录。特别是英利和天合,该季度出货量都超过800 MW,而英利更是超越900 MW。NPD Solarbuzz预计在未来几个季度,英利与天合势必展开一场竞争,看谁第一个达到季度组件出货量1 GW的里程碑。

英利与天合累计出货量持续增长,从2012年第二季度的2.4 GW增至2013年第四季度的5.8 GW。这18个月出货量的强劲增长也推动他们的市场份额不断攀升。

图1 英利与天合累计12个月出货量与市场份额

2013年第四季度,前20大组件厂商平均售价再次稳定在0.72 美元/W,与前两个季度持平。组件平均售价自2012年第四季度以来仅下跌了3%,远小于之前12个月期间35%的年度跌幅。

前20大组件厂商中,11个厂商的平均售价基本在0.6~0.7美元/W的水平,高效组件厂商的平均售价偏高,如SunPower和松下,以及其他优秀品牌供应商,如SolarWorld、夏普和京瓷。

前20大组件厂商中的中国制造商在2013年第四季度已将他们的硅与非晶硅组件成本降到0.55 美元/W。晶科是第一个将成本降在0.5 美元/W以下的主要厂商。前20大厂商中超过半数厂商的平均成本都控制在0.6 美元/W以下。

基于成本低于平均售价,前20大组件厂商的平均毛利率从2013年第二季度的10%左右提高至2013年第四季度的15%左右,与2012年第三季度平均仅有1%的低位相比,更是显著提高。

廉锐补充道:“在价格环境稳定以及产业领先厂商毛利率再次超过20%时,组件出货量的增加将会带动营业额和利润的强劲提升。领先组件厂商经营环境的改善将会使2014年产业基础更加稳定,也将会带动扩产计划的实施与未来组件效率的改善。”

新一轮太阳能光伏资本支出周期将于2015年启动

据NPD Solarbuzz最新的《光伏设备季度报告》显示,太阳能光伏厂商的设备支出将于2015年开始进入一个新的上升期。到2017年,光伏设备支出甚至有望达100亿美元。

NPD Solarbuzz副总裁Finlay Colville表示:“2012和2013年,太阳能光伏设备供应商在有史以来最急剧的衰退中遭受严重损失,这主要是受2012年光伏行业产能过剩的影响,导致2013年光伏厂商的资本支出预算被搁置。”

2013年,太阳能光伏厂商(包括硅锭、硅片、电池片、组件和薄膜面板的制造商)的光伏设备支出达到8年来的最低水平,仅为17.3亿美元。这与2011年将近130亿美元的周期峰值形成鲜明对比。

随着2013年光伏厂商冻结大部分资本支出,光伏设备供应商去年的净订单创纪录地少于10亿美元,导致订单出货比远低于平均水平。由于光伏订单较少,许多光伏设备商不得不调整内部组织架构,重组光伏业务部门,发展其他技术领域。

然而,2014年1~6月,终端市场的太阳能光伏需求将达到45 GW的行业有效产能水平,这将意味着为期两年的资本支出衰退正式结束。随后,光伏制造商将迅速规划新增产能,这将最终推动设备供应商收入出现强劲反弹。

2008~2011年第一波光伏资本支出高峰期内,设备支出共计380亿美元,但这些支出由几百家光伏制造商共同完成,而且涵盖了许多不同的光伏技术。2015年开始的第二波光伏设备支出高峰将由领先的一线光伏制造商主宰,涵盖光伏价值链的每一个阶段。

此外,未来的光伏制造商产能扩张预计至少将是1 GW水平。产能增长的最初动力主要是规模效应,以求降低成本和提高生产效率;但之后,随着太阳电池片效率的行业标准逐渐接近20%,技术驱动的支出将逐渐增加。

图2 2005~2015年太阳能光伏设备资本支出趋势(单位:10亿美元)

由于基于晶体硅的光伏组件仍占90%以上的市场份额,晶体硅制造商的产能扩张将主导2015年开始的光伏设备支出新周期;不过薄膜组件生产商也将继续为光伏设备收入作贡献。

Colville补充道:“预计未来几年将会出现一些新的大规模薄膜组件制造商投资,其中包括汉能计划在中国新增几GW的CIGS产能。另外,由于新兴市场逐渐开始登上太阳能光伏舞台,同时为了与亚洲市场的晶体硅组件有所区分,薄膜制造商也将在中东和拉丁美洲新增薄膜组件产能。”

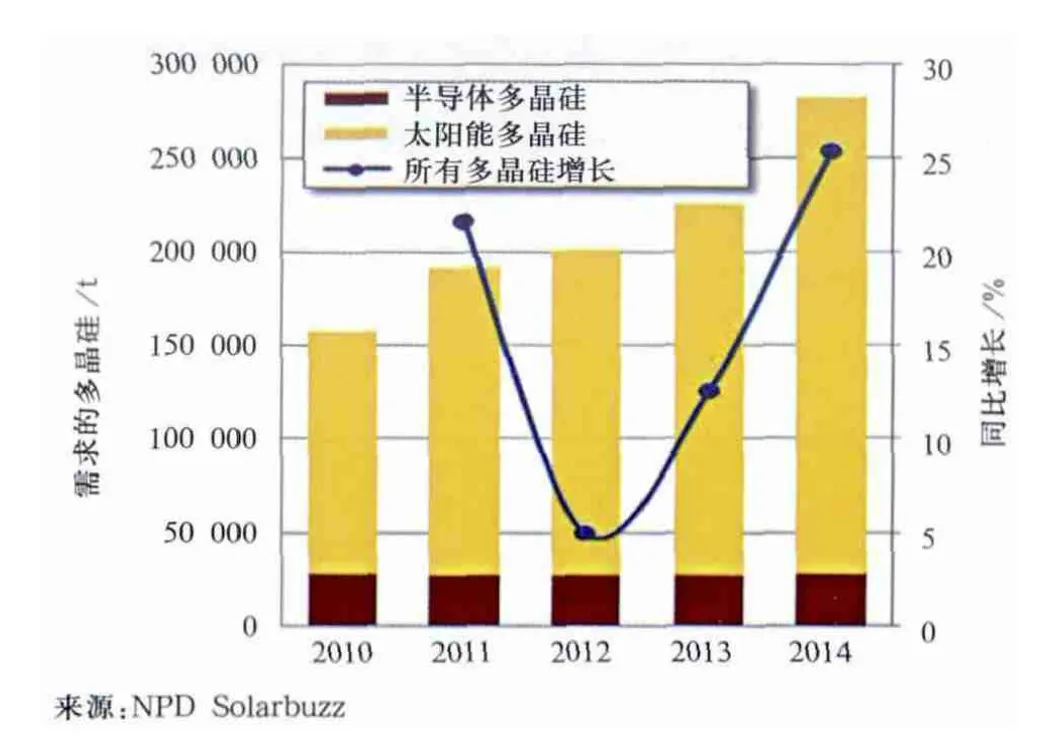

2014年全球多晶硅需求猛增25%

2014年用于太阳能和半导体设备的多晶硅需求预计将增至28.2万t,与去年相比增长25%。据NPD Solarbuzz最新的《多晶硅和硅片供应链季度报告》显示,受快速增长的终端市场光伏组件出货量(预计现在光伏组件出货量约为49 GW)的拉动,多晶硅需求不断增长。

用于半导体设备的多晶硅对于纯度的要求非常高,通常需达到11N(99.999 999 999%)且杂质水平极低。半导体多晶硅是很高的增值细分,但未来其在这个成熟市场的需求增长预计将趋于平缓。

图3 多晶硅需求情况

相反,光伏级多晶硅的纯度要求没有那么严格,但当太阳电池板需求强劲时,其有很高的潜在增长率。然而,多晶硅供应和终端市场需求的增长轨迹不总是直接相关。

将生产的多晶硅转换成硅片和电池需要花费3~6个月的时间,之后作为完成的组件出货,通过分销渠道安装。在快速扩张市场,这段滞后时间促使多晶硅需求高于组件需求。

NPD Solarbuzz副总裁 Charles Annis表示:“相反,每年组件每瓦所需的硅量稳步下降。太阳能供应链上的公司日前通过削减硅片厚度和切口损耗,提高所有制造步骤的产量,降低组件损耗,并且不断提高电池板效率,降低每瓦所需硅量。”

2005~2014年底,用于光伏组件的平均硅量将下降55%,约达到5 g/W。预计这种趋势将持续,但是速度较慢,因为依靠减少多晶硅消耗而削减材料步骤的方法已不可行。

繁荣的终端市场光伏需求继续推动多晶硅生产水平。反之,组件效率的提高以及成本的降低仍将占整个光伏供应链的重要部分,以便增加2014年的利润率并刺激未来几年终端市场需求的增加。