美国底特律市申请破产与债务重组的相关启示

摘要:地方政府破产与债务重组是防范和化解地方政府债务危机的有效机制。本文以近期美国底特律市申请破产这一事件为例,对地方政府债务破产及债务重组机制进行了分析,由此得出一些应对地方债务危机的启示。

关键词:地方政府破产 债务重组 债务危机 底特律

地方政府破产在我国未曾出现过,却在世界上真实发生着,如日本北海道夕张市、美国加利福尼亚州的橘郡等多个城市,都已发生过政府破产。7月19日,美国底特律市政府向美国破产法院递交破产申请,如果申请通过,此案将成为美国规模最大的城市破产案。

地方政府破产与债务重组是防范和化解地方政府债务危机的有效机制。一方面,明确可预见的破产机制促使地方政府更具有危机意识,重视财政可持续原则,对举债发展有所顾忌,加强防范财政危机。另一方面,破产机制对债务人和债权人而言是一种双向约束,可以指导双方谈判并促成集体行动,还能够通过债务重组程序帮助地方政府维持财政的可持续性,确保其持续稳定提供公共服务。破产本身也可以最大限度地保护债权方利益,促使债务人尽最大的可能履行偿债义务,良好的破产程序和债务重组机制能为政府融资创造财政空间,有效化解债务危机。

以下本文以美国底特律市申请破产事件为例,具体分析地方政府破产与债务重组的相关内容。

美国底特律市申请破产事件分析

与债务重组路径安排

(一)背景介绍

在申请破产之际,底特律市(标普评级B/穆迪评级B3/惠誉评级CCC)已面临着3亿多美元的预算赤字,超过180亿美元的长期债务,以及持续的现金流问题。底特律市超过三分之一的居民生活在美国“贫困线”以下,当地失业率达18.2%,远高于全国约7.6%的水平。

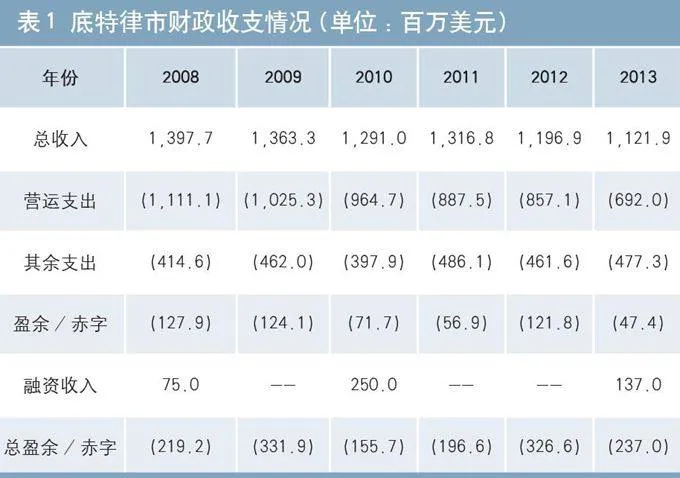

底特律位于美国密歇根州,是美国三大汽车制造商通用、福特和克莱斯勒所在地,享有“汽车之城”美誉。然而随着其汽车产业的衰败,底特律市失业率节节攀升,人口锐减,不少企业撤离底特律,进一步导致其税收基础减少。而在支出方面,底特律市政府机构臃肿,对于雇员的开支居高不下。因此,底特律财政状况日益恶化,2005年财政赤字突破亿美元大关,达到1.55亿美元;2008年突破2亿美元大关,为2.19亿美元;2012年更达到3.27亿美元(见表1)。

表1 底特律市财政收支情况(单位:百万美元)

200820092010201120122013

总收入1,397.71,363.31,291.01,316.81,196.91,121.9

营运支出(1,111.1)(1,025.3)(964.7)(887.5)(857.1)(692.0)

其余支出(414.6)(462.0)(397.9)(486.1)(461.6)(477.3)

盈余/赤字(127.9)(124.1)(71.7)(56.9)(121.8)(47.4)

融资收入75.0--250.0----137.0

总盈余/赤字(219.2)(331.9)(155.7)(196.6)(326.6)(237.0)

今年3月初,由于底特律持续的财政问题,美国密歇根州州长里克·施耐德宣布底特律进入财政紧急状态,底特律成为密歇根州为避免财政破产而被州政府接管的第六个城市。随后,州长任命奥尔出任应急经理人(Emergency Manager),接手底特律市财政,但此后的各项减支增收计划均告失败,应急经理人奥尔表示该市已经无法履行偿债职能,最终奥尔根据美国《破产法》第9章申请破产,并称此举是当前最适合选择。

由于底特律的财政状况恶化由来已久,市场已经有底特律申请破产的预期,在申请破产当天,美国市政债二级市场并没有出现大幅下跌。

(二)底特律破产路径与债务重组展望

根据之前申请破产城市的惯例,破产的最终目的是让债券持有人、企业雇员、居民和退休人员共同承担债务成本,然而根据奥尔提供的破产提议,底特律的债务成本分担较为不平衡,主要是大幅削减养老福利等支出。

在破产的法律基础方面,底特律市政府申请在美国《破产法》第9章下进行破产保护,与一般公司在第11章下进行破产的最大不同在于,一旦破产申请获得通过,对于工资、市政费用和租金等支出,底特律市政府不用征得法院的允许,可以自行决定支付与否。这意味着底特律可以自行安排所欠债务的支付顺序。而对于一般的公司破产,具有优先求偿权的债权人拥有较大发言权,甚至可以接管公司。

在底特律市所提交的破产申请里,对市政债的处理与以往最大的不同是,一般责任债券1,特别是无限税款债券(Unlimited Tax General Obligation)被视为无担保,并与所有其他无担保债务有平等地位。在申请破产前,应急经理人奥尔对债务重组的安排是,提议通过再融资等措施来兑付市政债,对养老金、退休福利等支出进行削减,并计划将一部分人移出养老金系统,此举遭到了巡回法院的反对,司法界针对应急经理人是否具有修改雇员合约的权力而提出质疑,因为美国宪法有保护雇员权益的相关条款,因而这一点将是底特律市破产申请能否通过的焦点之一。

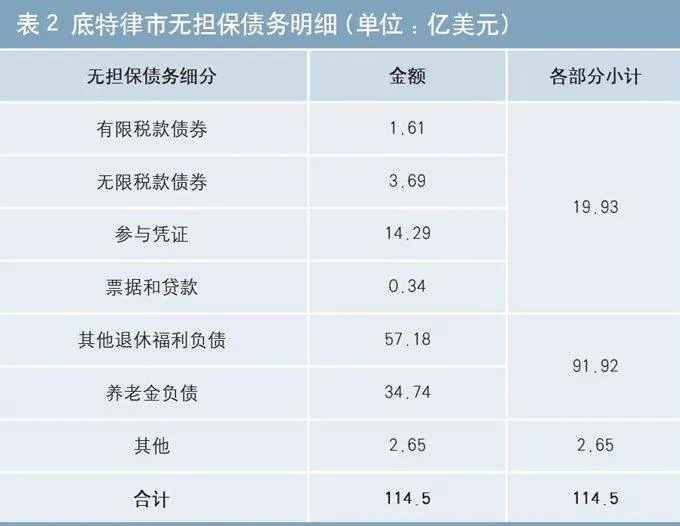

在应急经理人奥尔的债务安排中,总量约180亿美元的债务包含114.5亿美元的无担保债务(见表2)和65.5亿美元担保债务。

表2 底特律市无担保债务明细(单位:亿美元)

无担保债务细分金额各部分小计

有限税款债券1.6119.93

无限税款债券3.69

参与凭证14.29

票据和贷款0.34

其他退休福利负债57.1891.92

养老金负债34.74

其他2.652.65

合计114.5114.5

对于114.5亿美元无担保债务的重组,奥尔提出的方案是以一项金额为20亿美元、期限20年、利率1.5%的分期偿还计划来替代现有的114.5亿美元的债务,各债权人按债务比例偿还,总体债务偿付比率(Recovery Rate)约为17%,这一兑付率在美国城市破产案中属于较低的。由于无担保债务中其他退休福利负债占比近一半,应急经理人希望在此项进行大幅减记,目前各方都在就自己的债务估值与兑付同应急经理人展开辩论,希望争取到更多兑付。底特律是否会利用本市其他资产安排偿债,仍没有明确计划,需等待法院通过的最终破产方案。

今年7月22日,美国总统发言人对此案表示,“碰到破产问题应由地方领导人和债权人解决,我们将以伙伴身份努力帮助这个城市。”底特律的破产申请最终仍需要联邦破产法院的批准,按照最快流程估计,也需要两三个月时间,更何况目前反对声音较大,且联邦政府态度较为消极,底特律的破产申请将会持续更长时间。由于应急经理人奥尔当前任期仅剩14个月多,他正在全力推进破产申请获得通过,预计最终申请将会通过,需要密切关注的是通过的时间和底特律最终能赢得多少债务减记。

底特律破产对债券市场的影响

由于底特律的财政状况恶化由来已久,市场对其申请破产已有预期,总体来看,7月18日当天市政债二级市场并没有出现大幅下跌。

目前,二级市场流通的底特律市政债券主要分为两类:一般责任债券(General Obligation Bonds)和收益债券(Revenue Bonds)。一般责任债券以发行机构的财政税收为支持。应急管理人宣布将一般责任债券视为无担保债券,但如果该类债券有保险公司担保承兑,则安全性较好,二级市场价格较高,约为60-70美元。反之,则价格明显走低。如底特律退休管理机构于2005年发行的20年期固息债券,没有兑付担保,目前评级为标普D/穆迪Ca,市场价格仅为约40美元。相较而言,收益债券由于是以某一特定项目的收益作为还本付息来源,偿付安全性反而较高,目前二级市场价格普遍在80-95美元。

底特律地方政府破产与债务重组的启示

(一)树立正确的政府破产意识

政府破产是政府的财政破产,并不等于政府职能破产,不允许出现无政府状态。破产政府依然负担着提供城市居民日常所需公共服务的义务,例如本例中的底特律市政府,在破产申请通过后,政府担负的市政、交通、医疗和警察等系统不但不会停止运作,反而会在减轻债务和加大资金投入的背景下进行改善。

(二)逐步建立地方政府的破产机制

设置良好的破产程序能够给债权人公平的债务索偿权,同时能降低借款成本并为基础设施融资创造财政空间。明晰的破产规则有助于投资者进行精确的风险定价和信用评级,使债权人有选择地判断风险,合理制定借款条件。例如底特律市政府申请在美国《破产法》第9章下进行破产,该法律明确规定了政府可以进行破产保护的条件和程序,偏重于在保护破产地方政府资产的基础上制定债务调整计划,偏重于维护地方政府权利。实践中,各国均根据自身实际国情制定了相关政府破产法律。地方政府破产在性质上与一般的企业、自然人破产的最大区别是在保护债权人利益的同时,必须保证政府提供公共服务的能力。

(三)进行合理的债务重组

所谓债务重组,其实质是合理有序的债务违约,而不是地方政府一旦遇到财政紧张,其所欠债务、市政债二级市场等即出现无序波动,引起债权人声讨和不必要的恐慌。一旦地方政府破产,应在上一级政府的有序指导下,对现有政府债务进行清点核算,如若其所欠债务远超过自身偿付能力,应在不影响政府正常运转能力的情况下,按照破产规则进行有序债务重组。例如底特律市政府的债务重组思路在于削减员工福利有关支出,尽可能偿付市政债券,确保政府的后期融资能力。

(四)引入财务应急接管制度

在美国底特律市的破产案例中,市政府由于资不抵债,难以维系财政正常运行,便由州政府派出应急经理人对市政府的财政权进行接管,应急经理人拥有制定财务计划的权力,也可以修改或推翻原有预算方案、整合市政府各部门、削减政府官员薪水、变卖市政府资产等重大行事权,可以说在一定程度上部分接管了市政府的行政权力。这一制度将有效约束政府债务的盲目扩展,促进地方健康可持续发展。

(五)合理的保险机制很重要

从底特律市案例来看,虽然部分市政债已经由政府宣布不会承诺兑付,但其二级市场价格并没有出现大幅下跌,主要原因在于这些债券将由商业化运作的保险公司进行承兑。保险制度有利于政府债务出现危机时保证所发行债券的市场稳定性,由此防止日后出现发债难或者融资成本高企的现象,对于地方政府债而言是一种重要的保障机制。

注:1.一般责任债券包括有限税款债券、无限税款债券和特别税款债券。

作者单位:中国农业银行总行金融市场部

责任编辑:廖雯雯 刘颖