投资者情绪与上市公司投资决策——基于迎合渠道的研究

朱朝晖

(1. 浙江工商大学 财务与会计学院,浙江 杭州310018;2. 浙江大学 心理与行为科学系,浙江 杭州310028)

大量的心理学理论表明,投资者并非“理性(rational)”人,而是“正常(normal)”人,他们信念中的系统性偏差会导致他们并非根据基础性信息进行交易,研究者们称之为“情绪”[1]。投资者情绪(investor sentiment)是对未来现金流和投资风险的一种信念[2]和对风险容忍度的波动[3],这种情绪使得投资者在对资产估价中,产生了不同于基础信息的影响[4],使得资产价格有可能系统地偏离其基本价值,并在一定时间内显著高估或低估资产价值[5]431。而且,这种资本市场中非理性投资者高涨或低迷的情绪甚至可以影响实体经济的投资行为[6]151[7]212[8]179,而不再仅仅是实体经济活动的被动反映。从创造价值的角度看,投资决策是公司财务决策中最为重要的环节[9]39;而中国资本市场投资者恰恰是非理性和不成熟的典型,在这种背景下探讨投资者情绪对企业投资行为的影响具有突出的理论价值和现实意义。

一、投资者情绪对企业投资决策的影响及作用渠道:文献回顾

无论是有效市场还是非有效市场理论,都认为高股价与高企业投资密切相关。①传统的有效市场理论,如最广为人知的投资Q 理论[10]认为,市场是有效的,因此股价反应了资本的边际产出,反应了企业的成长机会,所以高股价企业会增加投资。但是对这种关系的成因,却一直没有定论。

最早基于投资者非理性的解释,可以追溯到凯恩斯时代。凯恩斯在通论中就提出“有些投资是股市参与者的平均期望决定的,而不是企业家根据真正的预期决定[6]151”。这之中包含了非常重要的非理性因素,这种非理性会引起权益资本成本及企业权益融资方式的改变,继而影响企业投资行为。凯恩斯的上述论断,经后人发展,逐渐形成了投资者情绪影响企业投资行为的“股权融资渠道(equity financing channel)”理论[11-14],认为投资者情绪通过影响企业的股票价格而导致资本市场融资条件的变化;在没有融资约束的条件下,理性的管理者可以根据股价择机(Market Timing)发行股票或者回购股票[14-15],从而间接影响企业投资行为。

然而,投资者情绪引起的错误定价并不一定需要通过股权发行来影响投资者行为,其可能对企业投资产生更为直接的影响。Baker 等发现具有融资约束的公司,其资本性支出对股价的敏感度几乎是低融资约束公司的三倍[16]987。沿用Stein 的理论模型[5]以及Baker 和Wurgler 的股利迎合理论[17],Polk 和Sapienza[7]187[18]提出了投资者情绪影响企业投资行为的“迎合渠道(catering channel)”,认为管理者并不需要发行股权,他们可以通过加大投资来暂时性地刺激股价[7]197。通过迎合渠道,对基本价值的偏离会对实体经济的投资产生直接的影响。

我国近年来也出现了一些关注投资者情绪与上市公司投资行为的研究。李捷瑜和王美今[19]、张戈和王美今[20]研究证实了我国证券市场的迎合机制;花贵如等[8]178试图将投资者与管理者的有限理性纳入同一框架,提出了投资者情绪影响企业投资的第三条路径;吴世农和王强[21]证实了公司管理者存在迎合心理和保守主义共存现象;谭跃和夏芳[9]30则综合了盈余管理和投资者情绪对上市公司投资的共同影响,发现在动荡时期,投资者情绪对公司投资的影响更显著。

投资者情绪对上市公司投资的影响,无疑是被认可的,但其对上市公司的作用渠道和机理,却未曾有较为一致的结论。现有研究基于市场择机(股权融资渠道)角度的居多,而基于迎合渠道的较少;而少量基于迎合渠道的研究,也仅仅是简单笼统地证实上市公司存在迎合投资者情绪进行投资的现象。本文的主要贡献在于尝试性地将企业内外部不同条件纳入分析框架,探索不同情况下迎合渠道是否会发生作用及作用强度,以从微观企业角度深刻理解虚拟经济影响实体经济的作用机制。

二、投资者情绪影响企业投资行为:一个基于迎合渠道的分析框架

本文拟基于迎合渠道,综合研究来自企业内部(融资约束)、市场面(市场平静与动荡)和资本市场投资者(投资者短视程度)因素对投资者情绪影响企业投资的作用机理(图1)。

(一)企业投资决策的迎合渠道分析

图1 投资者情绪影响企业投资行为:基于迎合渠道的分析框架

投资者情绪是投资者对企业未来现金流量、风险等因素的主观信念。鉴于信息的不对称,潜在的资本市场投资者只能通过观察包括投资行为在内的企业行为对企业的价值及其发展做出判断。当投资者对企业未来过分乐观时,会推动公司股价的大幅上涨,并通过情绪传染,引发群体感情的一致性倾向;反之亦然。

而对于企业管理者来说,与股票短期价格表现挂钩的激励方式、增加自身控制权收益和希望被留任等动机,往往激励管理者关注股票短期价格。公司的投资机会不容易被外界所观察,拥有投资项目信息的企业管理者,知道投资项目业绩往往是经理人市场和投资者判断其能力的重要依据;他也“知道”投资者拥有的对其企业的预期收益和风险的信念[8]181,因此,期望最大化股票价格的管理者,可能迎合投资者的知觉错误。所以,股价被高估时,具有充足资金或者融资能力的公司,虽然并不需要通过发行股票来融资,但若管理者只考虑企业真实(长远)价值最大化,拒绝投资于投资者认为可盈利的项目,投资者有可能会抛售企业股票,从而导致股票价格下降,并随着情绪感染而不断恶化。为了防止出现这种现象,更好地树立公司形象,公司管理者就有动机刺激或者迎合乐观的市场预期而增加投资,将资源浪费在次优甚至是负NPV(净现值)项目上;而在股价被低估时,减少投资,放弃具有正NPV 的项目。公司正是通过对这种错误定价的迎合来影响短期股价,并利用错误定价获取私有收益。换言之,错误定价可以直接影响投资而不通过股权融资渠道。由此,本文提出假设1:

假设1:投资者情绪引起的错误定价与公司投资水平正相关。

(二)市场平静与动荡的影响分析

虽然投资者总是试图理性投资,规避风险,获取收益。但是鉴于资本市场信息不对称、基础不确定性和投资者的认知加工能力有限性,投资者往往是有限理性的。在市场平静时期,信息不对称是影响决策的主导因素[9]32,潜在的资本市场投资者通过观察企业行为来决策,具有信息优势的管理者则主动迎合投资者高涨或者悲观的情绪传递关于企业发展的信息。而在动荡时期,不确定性则是影响决策的主导因素[9]32;心理学的研究表明,当信息的复杂性、模糊性和不确定性增加时,决策者借助于情绪和情感进行决策的可能性增加[22];决策的风险和不确定性程度越大,情绪对决策的影响越大[23]。在动荡时期,基础的不确定性将影响投资者的预期,引发各种认知偏差,导致对资产估价的偏离;与此同时,对企业而言,其投资的风险和不确定性同样增加,更需要迎合投资者情绪。综合这种基础不确定性与上市公司对投资者情绪迎合的共同作用,本文提出假设2:

假设2:与平静时期相比,在动荡时期公司投资水平受错误定价的影响更大。

(三)个体投资者短视的影响分析

我国资本市场的一个重要特点是投机行为甚于投资。一方面投资者投资知识欠缺,吸纳和加工投资信息的能力不完善;另一方面严重的关联交易、机构投资者操纵市场、恶意炒作等现象使得市场的投机性过强。因此,对于大部分投资者而言,投资仅仅是为了获得短期股价波动收益。这种资本市场投资者个体的短视行为也会影响到资产错误定价对公司投资行为的效应。面对较为理性的个体投资者,公司管理者难以也不必要通过迎合投资来影响投资者的情绪;但当个体投资者短视时,其投机性增加,公司管理者在决策时就可能会更多地迎合其短期的情绪。Polk 和Sapienza 以换手率作为投资者的短视变量,发现当投资者短视时,误定价对投资更敏感[7]188;刘端和陈收也证实了换手率越高,公司的投资行为对股票价格的敏感性越高[24]。个体投资者越是出于投机目的进行频繁的买进卖出的交易,越有可能影响管理者的目标定位而引发其迎合行为,本文同样采用换手率来衡量个体投资者的短视程度,由此提出假设3:

假设3:与低换手率公司相比,高换手率公司投资水平受错误定价的影响更大。

(四)融资约束的影响分析

融资约束问题,是公司在投资决策时不得不考虑的问题。如果公司有足够的内部资金或其他融资渠道,即没有融资约束,那么,在公司管理者完全理性的情况下,其投资决策不会受投资者情绪的影响,理性的管理者可以利用市场择机发行股票或回购股票,但不会影响对投资项目的选择。然而,在企业依赖外部权益资金的情况下,当公司股价被高估时,上市公司容易以较低的融资成本获得充足的资金,进行净现值大于零的投资;而在股价被低估时,公司可能因为融资成本过高甚至筹集不到足够的资金而放弃合理的投资。具有融资约束的公司,其资本性支出对股价的敏感度更高[16]987;因此,高融资约束(股权依赖型)公司具有更强的迎合投资者情绪的动机,不管是在市场平静时期还是动荡时期,不管是面对短视的或者非短视的投资者。因此,本文提出假设4-6:

假设4:与低融资约束公司相比,高融资约束公司投资水平受错误定价的影响更大。

假设5:无论是平静时期还是动荡时期,公司投资迎合投资者情绪都受到融资约束的影响,因此动荡时期高融资约束公司其投资水平受错误定价的影响最高,平静时期低融资约束公司投资水平受错误定价影响最低。

假设6:无论个体投资者是否短视,公司投资迎合投资者情绪都受到融资约束的影响,因此高换手率高融资约束公司其投资水平受错误定价的影响最高,低换手率低融资约束公司投资水平受错误定价影响最低。

三、模型设计与样本选择

(一)模型设计与变量定义

根据上述假设,本文首先以投资水平为因变量,以投资者情绪引发的错误定价为自变量,以公司的投资机会、当期和前期现金流、公司规模、资产负债率、净资产收益率、营业收入增长率为控制变量进行全样本回归,以验证上市公司投资决策对投资者情绪的迎合;在此基础上,分别区分市场平静和动荡时期、换手率高低子样本进行回归,观察不同外部条件下上市公司投资决策迎合投资者情绪的程度是否存在显著差异;最后,为验证融资约束的可能影响,本文对全样本、不同市场情况、不同投资者短视程度子样本进一步按融资约束高低分组回归。各样本回归模型如下:

INV=α+β1QS+β2QC+β3CF+β4CFP+β5SIZE+β6LEV+β7ROE+β8GROW+ε

上述模型中,投资者情绪QS 和投资机会QC 通过分解Tobin Q 的方法来计算。Tobin Q 值不仅包含了未来的投资机会,也包含了投资者情绪导致的股票定价错误[16]979。本文借鉴Goyal 和Yamada[25]、Campello和Graham[26]以及谭跃和夏芳[9]34的研究设计,将公司每年年初Tobin Q 对描述公司基本面的变量组,包括净资产收益率、资产负债比和主营业务收入增长率进行回归,并控制行业因素的影响,以其拟合值作为基准Q,代表公司未来的投资机会;实际值和基准Q 之间的差异则是对投资者情绪引起的错误定价的衡量。其他变量定义及描述性统计如表1所示。

表1 变量定义及描述性统计

(二)样本选择

本文以2003年至2010年的上市公司为研究样本,但由于模型变量的计算需用到前期数据,因此实际使用了2001-2010年共10年的相关数据。在样本选取过程中,剔除了金融保险类等财务数据特殊的公司,剔除了曾被PT、ST 或因长期停牌或其他原因丢失观察数据达6个月以上的公司和创业板上市公司;剔除了账面杠杆大于1或小于0的公司。剔除后的样本为858支股票的面板数据。为去除离群值对回归结果的影响,在5%水平下对所有连续变量进行缩尾(winsorizing)处理。所有财务数据和市场数据来自国泰安数据库和色诺芬数据库。研究过程主要使用Excel、Eviews 和Stata 进行数据处理和计量模型估计。

四、实证结果

(一)主要变量的描述性分析

描述统计发现代表样本公司投资者情绪的错误定价均值为-0.0230、中值为-0.2072,说明了中国股市牛短熊长的现实,投资者情绪长期低迷;标准差为0.5538,约为均值的24倍多,不同公司之间差异很大(见表1)。同时,主要变量的相关分析发现,公司的投资水平与投资者情绪显著正相关,这说明投资者情绪可能是驱使中国上市公司投资行为的动力。绝大多数自变量之间的相关程度都低于0.4,说明模型不存在多重共线性;而方差膨胀因子检验结果表明,检验的VIF 平均值为1.43 <10,不存在多重共线性。

在此基础上,本研究利用上述模型对不同样本区间进行回归检验。Hausman 检验结果拒绝随机效应假设,因而研究中选择固定效应模型。

(二)企业投资决策的迎合渠道

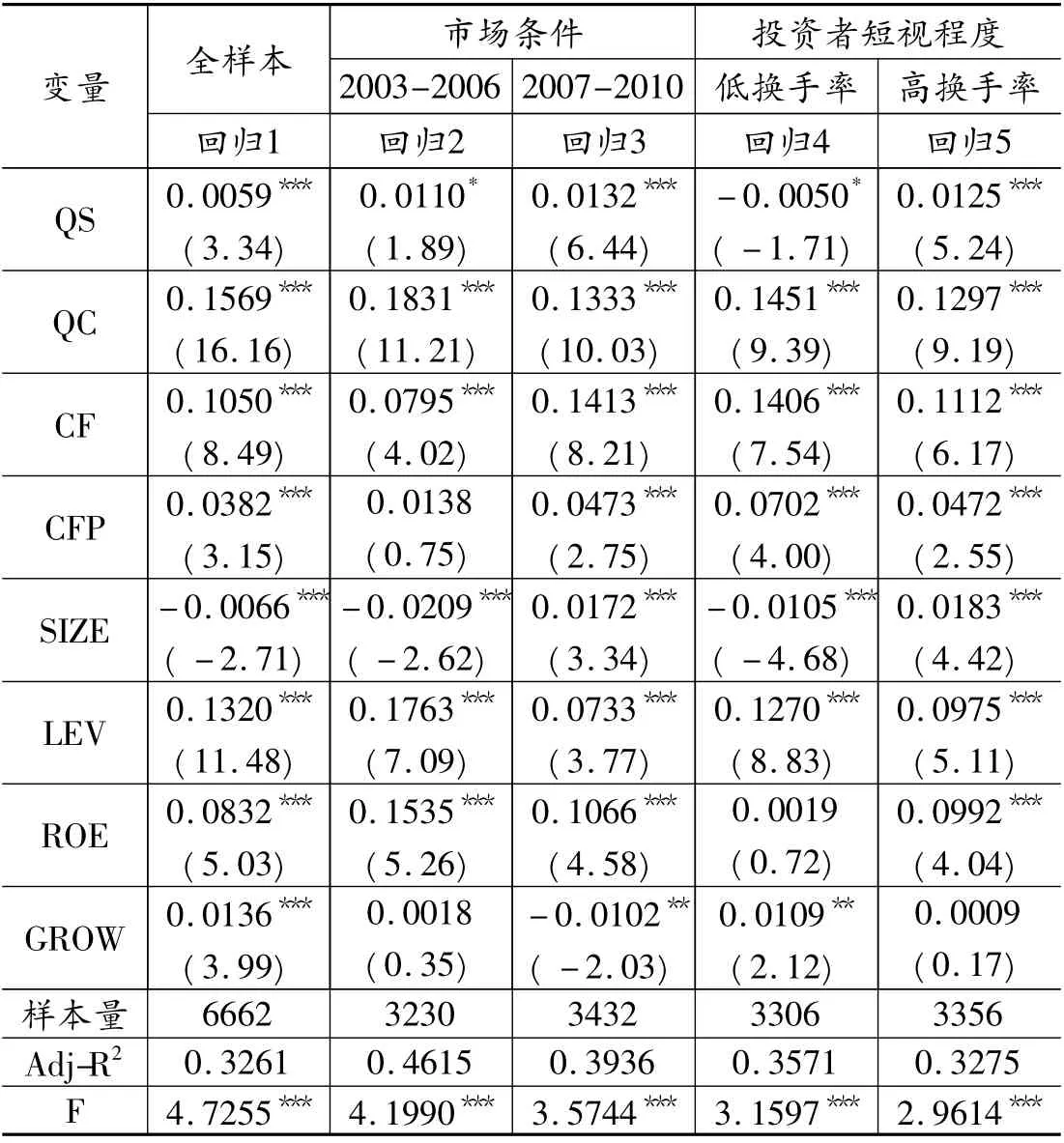

所有样本公司投资者情绪和投资水平多元回归结果如表2回归1所示。

根据回归1,所有自变量和控制变量对上市公司的投资都有显著效应。其中,投资者情绪QS 与公司投资水平INV 具有显著的正相关(t=3.34,p=0.001),显然,上市公司在投资决策中存在迎合市场情绪的情况,假设1得到支持。

表2 不同市场条件、不同投资者短视下公司投资水平与投资者情绪的回归结果

(三)市场平静与动荡的影响效应

中国股市在2001年6月达到一个高点,2001年6月22日,国务院五部委联合发布的《减持国有股筹集社会保障资金管理暂行办法》的出台,股指震荡上行的格局才被打破,随之迎来中国股市成立以来历时最长的熊市。2005年股市见底后,股市才开始真正改变长期向下的趋势,平稳上涨,但直到2006年底至2007年初上证指数才急剧上涨,并引来了中国股市有史以来涨跌幅最为剧烈的牛熊更替,其间经历了2008年的国际金融危机,投资者情绪跌宕起伏,可认为基础不确定性较高。由于本文研究的样本期间前期平稳后期动荡的明显趋势,因此,本文将2003-2006年划分为平静时期,2007-2010年界定为动荡时期。

对所有样本按市场平静时期和动荡时期回归结果如表2回归2和回归3所示。结果显示,投资者情绪对公司投资水平的影响,平静时期只达到10%水平的显著(t =1.89,p =0.058),但在动荡时期达到了1%水平的显著(t=6.44,p=0.000),假设2得到验证,即与平静时期相比,在动荡时期公司投资水平更大程度地迎合了投资者情绪。

(四)投资者短视的影响效应

投资者短视可能引发管理者更强的迎合行为。本文以换手率(年日均交易量/年初流通股股数)作为投资者短视的代理变量,按其中位数将所有样本分为低换手率和高换手率组对上述模型回归,结果如表2回归4和回归5所示。结果表明,在低换手率公司中,投资者情绪对公司投资水平并没有促进作用,上市公司甚至表现出了一定程度的投资保守倾向(t=-1.71,p=0.087);但对于高换手率公司,投资者情绪引发的错误定价对公司投资水平有显著影响(t=5.24,p =0.000)。假设3得到验证,公司管理者在投资决策时更可能迎合短视的投资者以达到其拉高短期股价的目的。

(五)融资约束的影响效应

虽然投资者情绪影响公司投资的股权融资渠道隐含一个前提,即公司没有融资约束(非股权依赖)。但事实上,融资约束对绝大部分公司而言不可避免。作为企业投资决策中需要考虑的重要内部条件,管理层在迎合投资者情绪时,不得不顾及自身的融资约束。为分析融资约束的影响,本文将所有样本、不同市场情况、不同投资者短视程度子样本进一步按融资约束高低分组回归。

其中融资约束指数KZ 借鉴了Kaplan 和Zingale[27]的融资约束KZ 指数构建方法,并根据我国公司融资约束特征构建。具体而言,按每年度按是否发放现金股利、持有的现金/总资产、经营现金流/总资产和资产负债率将公司分类;使用ordered logit 模型对公司持有的现金/总资产、经营现金流/总资产、股利、资产负债率和Tobin Q 进行回归,估计出各个特征的系数,并用估计的系数构建KZ 指数。根据上述方法,本文构建KZ 指数如下:

KZ 指数=3.0694-6.6668 ×现金/总资产-19.0274 ×经营现金流/总资产-4.7413 ×股利+8.6916×资产负债率-0.191 ×Tobin's Q

表3 不同市场条件下,融资约束对企业投资迎合投资者情绪的影响

回归结果分别如表3-4所示。

根据表3回归6和回归7,在低融资约束公司中,投资者情绪对公司投资水平没有显著影响(t=1.48,p=0.139);但在高融资约束公司中,错误定价对公司投资水平有显著影响(t=4.93,p =0.000)。假设4得到验证,股权依赖型公司管理者在投资决策时更可能迎合投资者;而对低融资约束公司,错误定价对可能只产生了间接影响,不会改变其投资水平。

从表3回归8-11的结果可以发现,无论是在平静时期还是在动荡时期,高融资约束公司其投资水平迎合投资者情绪的程度都比低融资约束公司高。在平静时期,低融资约束公司其投资受投资者情绪的影响并不显著(t=0.50,p =0.616),这很可能是因为在市场平静时期,低融资约束公司容易通过借贷等渠道获得资金,管理者缺乏动力迎合投资者情绪;这一推论也可以从该组回归结果中资产负债率的系数和显著性比其他几组都大得到证实。但在动荡时期,投资者情绪波动较大,此时即使企业不受融资约束的影响,企业仍可能期望在动荡的时期保持相对较为稳定的股价,从而做出迎合投资者情绪的决策(t =2.50,p =0.013)。融资约束和市场动荡的共同作用,使得高动荡时期下高融资约束公司在投资决策中有最强的动机去迎合投资者情绪(t=6.92,p=0.000);而平静时期,股权依赖型的公司也仍然有较强动机迎合投资者情绪(t=2.94,p=0.003)。假设5得到证实。

表4 不同投资者短视程度下,融资约束对企业投资迎合投资者情绪的影响

而从表4回归12-15的结果则发现,无论有没有融资约束,面对短视的投资者,公司管理层有可能也有必要迎合投资者情绪;在高融资约束下,这种迎合尤为明显(t=5.53,p=0.000)。但如果投资者较为理性,即使企业内在具有较高的迎合情绪的动机(高融资约束),也难以通过迎合投资者的错误定价来改变股价(t=1.42,p=0.155);若融资约束较低,则这种迎合更不显著(t=0.94,p=0.349)。假设6得到证实。

五、结论与展望

(一)结论与意义

虚拟经济不仅是实体经济的被动反映,而且对实体经济可能产生实质性的影响。本文以2003-2010我国上市公司为研究对象,检验了投资者情绪影响企业投资决策的迎合渠道,得出以下结论:

(1)企业管理层“知道”投资者对其企业的预期收益和风险的信念,因此,管理层会迎合投资者的知觉错误,加大或减少投资,以维持其短期内的高股价。

(2)在市场平静时期,具有信息优势的管理者会主动迎合投资者高涨或悲观的情绪来传递企业发展的信息。而在市场动荡时期,除了信息不对称因素,信息的复杂性、模糊性和不确定性更大,投资者认知偏差更明显,情绪对决策的影响越大,企业管理层在投资决策时对投资者情绪的迎合更为显著。

(3)面对相对理性的个体投资者,企业管理层难以也不必要通过迎合来影响投资者情绪。只有当个体投资者较为短视时,这种对投资者情绪的迎合行为才会引起短视的个体投资者的反应,企业才有迎合的可能和动机。

(4)融资约束是企业投资决策时必须考虑的重要内在变量。高融资约束的公司,管理层有显著的动机迎合市场情绪。而市场条件、个体投资者短视程度对企业投资迎合的效应,也受到企业融资约束的影响。高融资约束公司,不管是在市场平静期还是动荡期,其投资决策都表现出了显著的迎合投资者情绪的行为;而低融资约束公司只有面对动荡不定的市场时,才会有迎合行为。另一方面,面对理性的个体投资者,企业无法通过投资迎合投资者情绪从而对其股价产生影响;这种迎合行为只有面对短视的个体投资者才有效,并且企业自身融资约束程度越高,迎合行为越显著。

本文尝试性地将企业内外部不同条件纳入分析框架,探索不同市场周期、不同融资约束条件和面对不同个体投资者情况下迎合渠道是否会发生作用及作用强度,从微观企业角度深刻理解虚拟经济影响实体经济的作用机制,不仅丰富了投资者情绪影响企业投资行为的作用机理研究,也有助于实体经济基于企业与行业发展态势,坚持企业长期价值最大化的理念理性配置资本,并为我国资本市场发展相对理性的机构投资者提供经验证据。

(二)研究展望

企业投资是半个多世纪以来公司财务研究的核心,行为公司财务借鉴行为学、心理学、社会学等研究成果,以其独特的视角诠释了传统公司财务无法解释和回答的问题。而我国资本市场的不成熟和频繁震荡,为研究投资者情绪和企业决策提供了难得的研究契机,有助于我们从微观角度审视虚拟经济对实体经济的影响[28]49-50。未来研究,可以在以下两个方面进行拓展:(1)传统公司财务理论基于企业内部因素,如委托代理、信息不对称等问题研究其对公司投资决策的影响;行为公司财务并不是对经典理论的背弃,进一步的研究可以将两者纳入同一研究框架,以全面理解企业投资行为,并可以将这种研究模式拓展到公司经营、融资等行为;(2)鉴于心理特征难以刻画,企业投资决策透明度差等原因,现有文献偏重于从理论分析和金融市场研究推演投资者情绪,其实质是从投资者行为推演投资者情绪的存在,无法深入研究投资者情绪的心理机制和形成机理。未来需要加强行为主体的行为实验研究,模拟资本市场决策情景,控制资本市场数据的噪音,准确分析投资者情绪形成机理及其对公司投资决策的作用机理。

[1]ZOUAOUI M,NOUYRIGAT G,BEER F.How does Investor Sentiment Affect Stock Market Crises?Evidence from Panel Data[J].The Financial Review,2011,46(4):723-747.

[2]BAKER M,WURGLER J.Investor Sentiment in the Stock Market[J].The Journal of Economic Perspectives,2007,21(2):129-151.

[3]EDELEN R M,MARCUS A J,TEHRANIAN H.Relative Sentiment and Stock Returns[J].Financial Analysts Journal,2010,66(4):20-32.

[4]CHAU F,DEESOMSAK R,LAU M. Investor Sentiment and Feedback Trading:Evidence from the Exchange-Traded Fund Markets[J].International Review of Financial Analysis,2011(20):292-305.

[5]STEIN J.Rational Capital Budgeting in Irrational World[J].Journal of Business,1996,69(4):429-455.

[6]KEYNES J M.The General Theory of Employment,Interest and Money[M],London:Macmillan,1936:151.

[7]POLK C,SAPIENZA P.The Stock Market and Corporate Investment:A Test of Catering Theory[J].Review of Financial Studies,2009,22(1):187-217

[8]花贵如,刘志远,许骞.投资者情绪、管理者乐观主义与企业投资行为[J].金融研究,2011(9):178-191.

[9]谭跃,夏芳.股价与中国上市公司投资——盈余管理与投资者情绪的交叉研究[J].会计研究,2011(8):30-39.

[10]TOBIN J.A General Equilibrium Approach to Monetary Theory[J].Journal of Money,Credit,and Banking,1969,1(1):15-29.

[11]BOSWORTH B.The Stock Market and the Economy[J].Brookings Papers on Economic Activity,1975(2):257-290.

[12]FISCHER S,MERTON R C.Macroeconomics and Finance:The Role of the Stock Market[J].Carnegie-Rochester Conference Series on Public Policy,1984(21),57-108.

[13]MORCK R,VISHNY R,SHLEIFER A.The Stock Market and Investment:Is the Market a Sideshow?[J].Brookings Papers on Economic Activity,1990(2):157-215.

[14]TEOH S H,WELCH I,WONG T J.Earnings Management and the Underperformance of Seasoned Equity Offerings[J].Journal of Financial Economics,1998(50):63-99.

[15]BAKER M,WURGLER J.The Equity Share in New Issues and Aggregate Stock Returns[J].Journal of Finance,2000,55(5):2219-2257.

[16]BAKER M,STEIN J,WURGLER J.When does the Market Matter?Stock Prices and the Investment of Equity-Dependent Firms[J].Quarterly Journal of Economics,2003,18(3):969-1005.

[17]BAKER M,WURGLER J.A Catering Theory of Dividends[J].The Journal of Finance,2004,59(3):1125-1165.

[18]POLK C,SAPIENZA P.The Real Effects of Investor Sentiment[R].NBER Working Paper No.10563,Cambridge,MA:National Bureau of Economic Research,2004:1-60.

[19]李捷瑜,王美今.上市公司的真实投资与股票市场的投机泡沫[J].世界经济,2006(1):87-89.

[20]张戈,王美今.投资者情绪与中国上市公司实际投资[J].南方经济,2007(3):3-14.

[21]吴世农,汪强.迎合投资者情绪?过度保守?还是两者并存——关于公司投资行为的实证研究[M]//李维安.公司治理评论(第一辑).北京:经济科学出版社,2009:185-204.

[22]卿志琼.从认知科学到经济学:情绪介入经济决策的内在机理研究[J].财经研究,2012,38(1):72-83.

[23]FORGAS J P.Mood and Judgment:The Affect Infusion Model(AIM)[J].Psychological Bulletin,1995,117(1):39-66.

[24]刘端,陈收.中国市场管理者短视、投资者情绪与公司投资行为扭曲研究[J].中国管理科学,2006,14(2):16-23.

[25]GOYAL V,YAMADA T. Asset Price Shocks,Financial Constraints,and Investment:Evidence from Japan[J]. Journal of Business,2004,77(1):175-199.

[26]CAMPELLO M,GRAHAM J. Do Stock Prices Influence Corporate Decisions?Evidence from the Technology Bubble[R].NBER Working Paper No.13640,Cambridge,MA:National Bureau of Economic kesearch,2007:1-48.

[27]KAPLAN S N,ZINGALES L.Do Investment-Cash Flow Sensitivities Provide Useful Measures of Financing Constraints?[J].Quarterly Journal of Economics,1997,112(1):169-215.

[28]花贵如,刘志远,许骞.投资者情绪、企业投资行为与资源配置效率[J].会计研究,2010(11):49-55.