明星基金具备明星效应吗?

姚 颐,高 兴

(1.南开大学 商学院,天津300071;2.渤海银行股份有限公司 财务部,天津300204)

一、引 言

我国已有大量文献对开放式基金的赎回问题进行了研究,但明星基金是否具备明星效应的研究则相对匮乏。多数文献发现我国基金存在“赎回异象”,而明星基金作为其中的一个特殊群体,因其业绩优秀,投资者在做出申购或赎回决策时,决策依据可能与其他基金显著不同,因此有必要单独予以研究。本文所指的明星基金的明星效应包括三方面:一是从业绩—流量(Performance-Flow Relationship,PFR)视角出发,明星基金能够为本基金带来充沛的现金流入,这是明星基金的直接效应;二是在明星光环下为本基金管理公司的其他基金带来大量现金流入,这是明星基金的外部效应,又被称为溢出效应(spillover effects);三是从明星基金业绩持续性的视角出发,明星基金的业绩必须具备一定的持续性才能使追随者获利。本文将对这三个问题逐一展开研究。

20世纪80年代以来,国外大量文献研究基金业绩与资金流量的关系,多数研究发现基金业绩与资金流量之间显著正相关,投资者是天然的业绩追逐者,并且业绩排名靠前的明星基金能够吸引超常规模的资金流入,从而产生明星效应。与国外成熟市场的结论不同,国内学术界近年来的相关研究大多发现我国基金市场存在“赎回异象”,即基金业绩与资金流量之间显著负相关,投资者对待良好的基金业绩表现出非理性的“反向选择”,以基金业绩奖励经理人的隐性激励机制没有形成。继姚颐和刘志远(2004)首次发现基金市场存在“赎回悖论”后,陆蓉等(2007)、冯金余(2009)等也发现了“赎回异象”问题并进行了分析。与此不同,肖峻和石劲(2011)提出投资者总体上“追逐业绩”而非“反向选择”,“赎回异象”不过是一种假象,同时发现我国明星基金不能获得超额的资金流入,投资者并不热衷于“追星”,认为我国基金市场上不存在“明星效应”。显然,国内学者对是否存在“赎回异象”有重大分歧,且大多数学者的结论与国外相关研究截然相反。那么,我国的“赎回异象”是不是一种“假象”呢?基金业绩—流量的奖优罚劣激励机制是否已建立?又是哪些关键因素影响了投资者的决策?这是本文的重点研究内容。

此外,对于明星效应衍生出的溢出效应,少数研究(林树等,2009;张婷,2010)关注了我国明星基金家族,但对于溢出效应的衡量方法有待商榷。本文的主要工作是:(1)采用不同的衡量方法,并获得了不同的结论;(2)首次严格区分了申购率、赎回率、基金份额净增长率的概念,虽然前两者相减得到第三个比率,但申购和赎回分别代表了新增资金的进入和原有资金的退出,这是两股截然相反的力量,是新旧两类投资者不同决策的结果,因此本文区分申购、赎回予以研究,并发现了各自不同的影响因素;(3)首次研究了明星基金的业绩持续性问题,追踪其未来两年业绩是否具备持续性。

本文研究发现,如果从上述明星效应的三个维度进行衡量,那么我国明星基金的明星效应并不明显,具体体现为:第一,明星基金具备吸引新增资金的作用,但这种影响仅限于当年,而且其资金增量没有显著高于赎回,因此与当年份额净增长率不显著相关。第二,我国明星基金没有产生溢出效应。第三,明星基金不具备业绩持续性,未来两年不一定能获得高额收益。第四,从当年基金业绩看,在处置效应下我国基金业绩与资金流量依然存在“赎回异象”;但若从自基金成立以来的累计净值收益率看,我国基金不存在“赎回异象”,它与资金流量显著正相关。这说明投资者认为以当年业绩进行排名的明星基金业绩的偶然性较大,他们担忧基金家族全力打造的明星基金“昙花一现”,反而更愿意选择累计净值增长率高即长期业绩优秀的基金。也就是说,在一个缺乏信任的证券市场,只有长期业绩优秀的基金才能形成声誉,表明从长期业绩的角度看,我国投资者的申购赎回行为模式依然符合国外的PFR理论。

二、文献回顾与研究假设

(一)明星基金对开放式基金赎回的影响研究

许多国外文献研究了共同基金业绩与基金流量的关系问题。Roston(1996)认为二者存在非对称性和凸性,即投资者是通过基金的历史业绩了解基金品质的。以PFR为研究视角,从代理模型看基金公司和投资者是站在对立的角度,由于基金公司是按照固定的比例,依据所管理资产的规模提取管理费,基金公司希望所管理资产的规模达到最大,为此基金经理需要将优秀业绩呈现给投资者,所以PFR的存在构成了隐性激励契约(Ippolito,1992;Hu等,2002)。Gruber(1996)研究发现基金投资者偏向于投资业绩好的明星基金。

明星基金由于其业绩优秀在市场上能够形成品牌效应,并容易形成稳定的现金流入,即使当期业绩表现不如意,投资者也愿意将之归结为偶然情况所致。Goetzmann和Ibbotson(1993)认为投资者在选择基金时,基金品牌是一个不可忽视的因素,它直接影响投资者的申购或赎回,进而影响基金的现金流。Sunder(1998)的研究表明,基金的业绩和品牌是投资者选择基金的基本要素,而且基金的存续期越长,其品牌效应越好,投资者对该基金的认同感就越强。Chakrabarti和Rungta(2000)认为,虽然对影响品牌效应因素的衡量有一定难度,但它确实影响投资者的选择,大部分投资者对基金品牌都有较强的认同感,他们愿意选择知名度高、声誉好的基金进行投资。

与国外成熟市场的结论不同,国内学术界近年来的相关研究大多发现我国基金市场存在“赎回悖论”(姚颐和刘志远,2004;陆蓉等,2007;冯金余,2009),即便是持不同意见的肖峻和石劲(2011)也发现我国明星基金不能获得超额的资金流入,投资者并不热衷于追星,认为我国基金市场上不存在明星效应。据此,依据我国的实际情况,本文提出以下假设:

假设1:在其他条件不变时,明星基金业绩与份额净增长率显著负相关。

为了全面反映增量资金的进入和存量资金的退出,本文进一步将份额净增长率区分为申购率和赎回率分别加以研究,二者存在如下关系:申购率-赎回率=基金份额净增长率。据此,假设1可细分为:

假设1a:在其他条件不变时,明星基金业绩与申购率显著负相关。

假设1b:在其他条件不变时,明星基金业绩与赎回率显著正相关。

(二)明星基金的溢出效应研究

随着开放式基金的发展,基金管理公司旗下管理多只基金,这些基金被称为基金家族(funds family)。Sirri和Tufano(1998)最早发现了基金的溢出效应,即同一家族中基金成员之间的互相影响。溢出效应本质上体现了一种外部性。事实上,即便是明星基金业绩表现优秀,也无法说明同一家族的其他基金有同样的业绩表现,因此这种溢出效应不是一种完全理性的选择。溢出效应促使许多基金公司热衷于 “造星”,即集中优势资源打造一只明星基金。Nanda等(2004)研究发现实力较弱的基金公司旗下的基金差异化程度较大,因此这样的基金公司更倾向于将旗下的资源集中在一只基金上着力“造星”;而实力较强的公司旗下的基金差异化程度较小,它们更倾向于将信息和资源平等分配到旗下的各只基金,从而实现整个基金家族的价值最大化。Ivkovic(2001)和Massa(2003)的研究也证实了同一基金公司如果有一只基金业绩表现极其优秀,会令整个基金公司受到投资者的关注。Kempf和Ruenzi(2004)以1993-2001年的美国共同基金为样本,对同一基金家族旗下的所有基金进行了排名,发现目标基金在该基金家族的相对位置(即排名)与该基金份额增长显著正相关,说明基金家族内部的业绩—现金流比也呈现凸性。Khorana等(2007)从市场份额角度也发现了溢出效应。

在国内,游智贤和曾婉祯(2003)研究了媒体对基金的曝光程度对该基金同一家族其他基金的影响,发现如果基金家族中有一只基金因好消息而媒体曝光率增加,那么同一家族其他基金的现金流入会增加,但是这种溢出效应并不是立即产生的,而是存在一两个月的滞后。林树等(2009)对我国基金市场上2005年至2007年的数据进行分析后发现,我国明星基金家族中的确存在明星基金的正向溢出效应,但排名靠后的基金却没有带来整个家族的现金流出。张婷(2010)从明星基金影响基金现金流入的角度研究了明星基金对基金家族的溢出效应,发现这种溢出效应是不对称的,即明星基金能够显著提高整个家族的现金流入,但是垃圾基金也不会显著导致资金外流。少数研究(许宁等,2010)发现基金业绩与基金净流入显著负相关:对明星基金自身而言表现为净现金流出,但对基金家族而言却会为其他基金带来正的现金流入;从整个基金家族看,尽管存在溢出效应,但是明星基金并没有为整个家族带来显著的现金流入。

在借鉴国外研究的基础上,本文与国内多数研究不同,在溢出效应的计量上不是以基金家族为单位,而是以基金为单位,这是因为以基金家族为单位的研究可能存在以下缺陷:当明星基金导致自身规模扩张时,必然扩大了整个基金家族的规模,但在没有区分明星基金与非明星基金的情况下,容易得出明星基金具备溢出效应的结论。事实上,规模扩张主要来自该只明星基金而非同一家族其他基金。为克服这一问题,本文将以基金为研究对象,研究明星基金对同一家族非明星基金的影响。由此本文提出以下假设:

假设2:在其他条件不变的情况下,当存在溢出效应时,同一家族其他非明星基金与基金份额增长率正相关。

如上所述,从申购率、赎回率出发可细分为:

假设2a:在其他条件不变的情况下,当存在溢出效应时,同一家族其他非明星基金与申购率正相关。

假设2b:在其他条件不变的情况下,当存在溢出效应时,同一家族其他非明星基金与赎回率负相关。

(三)明星基金经理对开放式基金赎回的影响研究

国外对共同基金的业绩持续性问题展开了诸多研究,这一研究的兴盛始于20世纪80年代,比较有影响力的是Hendricks等(1993),他们发现过去一些收益相对较好或较差的共同基金均表现出业绩的持续性,并首次提出“强者恒强”。Grinblatt和Sheridan(1992)发现共同基金的业绩具有正的持续性。Goetzmann和Ibbotson(1993)采用自回归检验和二分法以及Carhart(1997)以四因子模型分析美国的股票型基金均获得相同结论,即基金业绩具有持续性。Annaert等(2001)发现“弱者恒弱”的现象,得出欧洲的股票型基金业绩与规模正相关、大基金表现优于小基金的结论。国外的基金市场存在这样的存续(survivorship)规则:经营失败的基金将被终止,基金管理公司通常会将这样的基金并入旗下一只或多只业绩优良的基金,该基金的不良业绩也将随着这种“无痛苦死亡”而被埋葬。正是因为市场不断淘汰失败者,只有更成功的基金才得以存续,因此已上市时间长短成为衡量基金业绩持续性的重要变量。

有关我国基金的研究发现,我国基金业绩不具备持续性。国内多数研究(倪苏云等,2002;李宪立,2007)都发现基金业绩不具备持续性,但已有研究缺乏针对明星基金的检验。本文关注明星基金的业绩持续性,追踪未来两年的业绩并展开研究。据此本文提出以下假设:

假设3a:在其他条件不变的情况下,明星基金的业绩与转年业绩负相关。

假设3b:在其他条件不变的情况下,明星基金的业绩与后年业绩负相关。

三、样本与变量

(一)样本选择

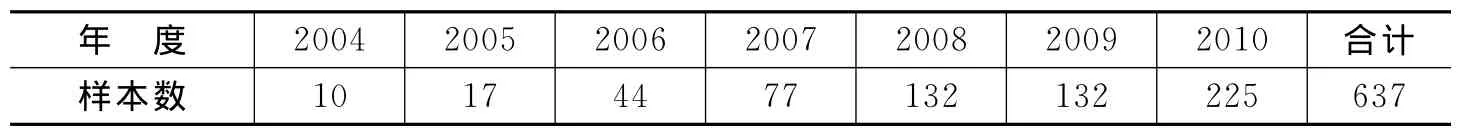

本文选取2004-2010年所有开放式股票型基金,共涉及225只,同时对于当年新发行的基金,由于我国相关法规规定,基金成立后的前三个月属于基金的封闭期,在这段时间内投资者只能申购而不能赎回,因此剔除成立期不满三个月的基金。考虑到明星基金本身就具有异常值的特点,本文没有进行Winsorize处理,最终得到637个基金年度样本观测值。本文的所有样本均来自CSMAR和CCER数据库。

表1 样本年度分布

(二)变量定义

1.被解释变量。当年份额净增长率(INCRE),用当年份额相对于上年份额的增长率计算,①代表第i只基金t年年末的份额。如果份额净增长率计算结果为正值,表明是净申购,否则为净赎回。同时,本文还依据CSMAR数据库,将基金的份额净增长率细分为申购率(BUY)和赎回率(SELL)。申购率表明本期份额较上期的新增,赎回率表明上期已有份额在本期的减少。这些指标反映了投资者对该基金的认可程度。计算份额增长率的好处是可以剔除以现金增减计算时受到的市值变化影响。

考虑到明星基金的溢出效应可能存在滞后情况,本文设定上述变量的滞后一年,研究溢出效应是否会在后一年体现出来,具体为转年份额净增长率(NEXT_IN)、转年申购率(NEXT_B)和转年赎回率(NEXT_S)。

为了研究明星基金是否在未来依然创造了明星业绩,即基金业绩的持续性问题,本文设定如下变量:转年单位净值超额收益率(NEXT_AR,已剔除上证综指)和后年单位净值超额收益率(SECOND_AR,已剔除上证综指)。

2.解释变量。(1)明星基金。虚拟变量STAR表示样本基金在当年是否为明星基金。本文选取的样本是股票型基金,虽然股票型基金有不同风格,但对于如何确定明星基金,市场通常只有一个准则,那就是依据基金当年的绝对收益即净值收益率(已经考虑分红、再投资的影响)进行排名。虽然考虑基金风险的超额收益如经夏普指数调整的收益更为准确,但因过于专业而较少受到普通投资者关注。本文的目的是研究被投资者认可的基金业绩是否会获得投资者的“用手投票”,因此,本文将对基金业绩依照净值收益率进行排名,将排名前10%的基金定义为明星基金,该变量取值为1,否则取值为0。(2)同一家族基金。虚拟变量FAMILY表示非明星基金所在的基金家族中是否存在明星基金,如果同一家族中有明星基金,则该变量取值为1,否则取值为0。

3.控制变量。上市时间:基金的存续年限,以TIME表示在各季末基金已上市时间;基金规模:基金总市值SIZE,并取自然对数;分红金额:DIVIDENT;单位净值超额收益率:基金当年的单位净值超额收益率ABRETURN(已考虑分红金额、次数和再投资的回报,数据来源于CSMAR数据库),并剔除上证综合指数收益率;累计净值收益率:自基金成立起累计净值收益率ACCUM_AR;机构投资者持有:机构投资者持有份额占全部投资之比INSTITUTION,并取常用对数;持有集中度:持有人平均每户持有份额AVER_HOLD,并取常用对数。

四、实证结果

(一)描述性统计及相关性检验

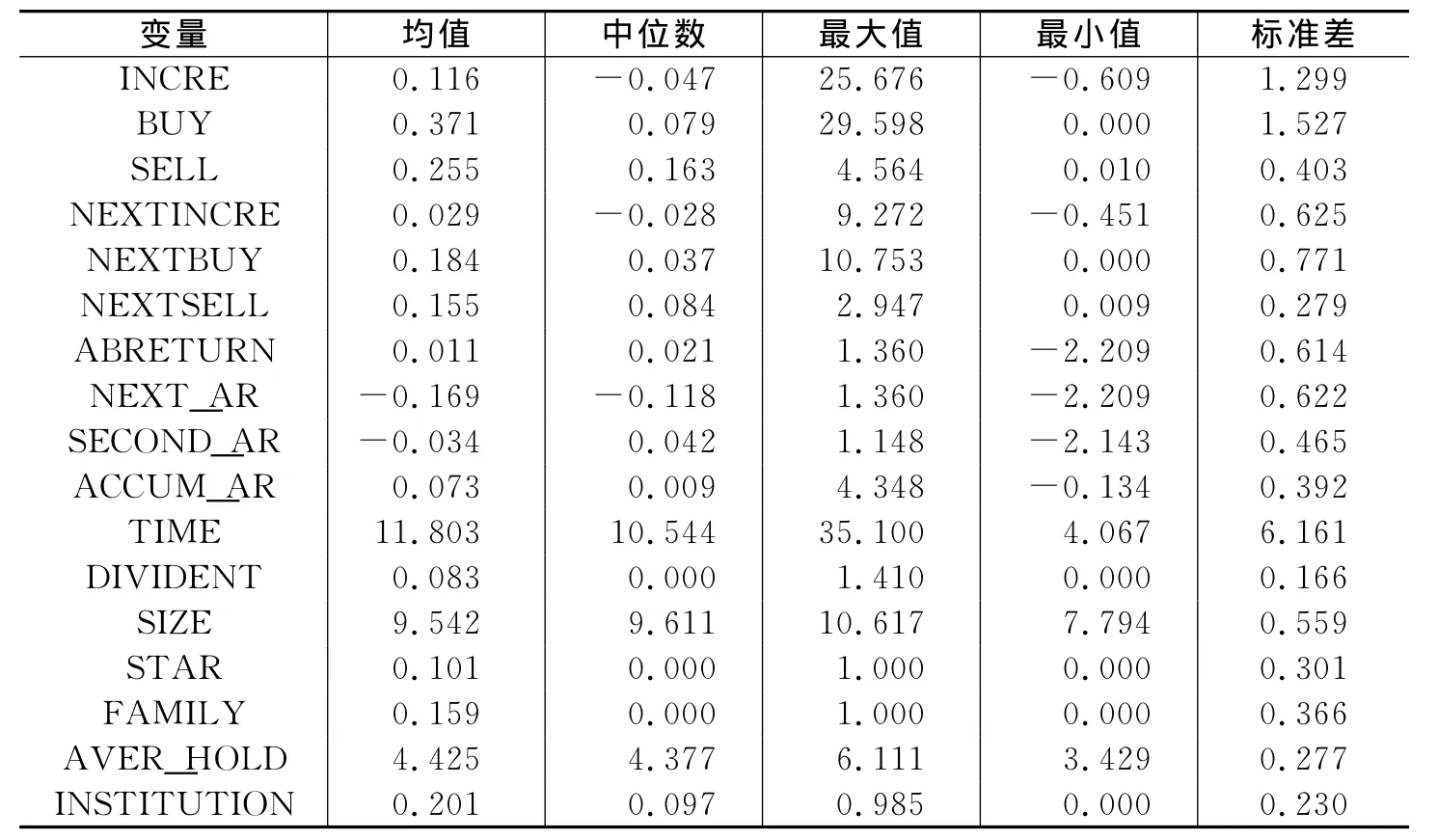

由表2可知,当年份额净增长率最小值为-0.609(净赎回),最大值为25.676(净申购),均值为0.116,中位数-0.047(净赎回),表明样本有右偏特征,说明一些基金的大幅净申购虽然提高了均值,但多数基金仍为净赎回。当年申购率最小值为0,最大值为29.598,均值为0.371;当年赎回率最小值为0.01,最大值为4.546,均值为0.25;基金转年份额净增长率的最小值为-0.451(净赎回),最大值为9.272(净申购),均值为0.029,中位数为-0.028(净赎回),同样表明样本有右偏特征。基金转年申购率最小值为0,最大值为10.753,均值为0.184;转年赎回率最小值为0.009,最大值为2.95,均值为0.155;基金当年单位净值超额收益率最小值为-2.209,最大值为1.36,均值为-0.011;基金转年单位净值超额收益率最小值为-2.209,最大值为1.36,均值为-0.169;基金后年单位净值超额收益率最小值为-2.143,最大值为1.148,均值为-0.034。累计净值收益率最小值为-0.134,最大值为4.348,均值为0.073;基金上市时间最短为4.067季,最长为35.1季,均值为11.803季;基金市值取对数后最小值为7.79,最大值为10.6;年度分红金额最少为0元,最多为1.41元,均值为0.076元。

表2 变量描述性统计

限于篇幅,Spearman相关性检验不再报告。STAR与BUY、SELL、INCRE、NEXTBUY、NEXTSELL均显著相关,FAMILY与NEXT_AR显著相关。在控制了相关变量后本文进行回归分析,并进行VIF检验以避免多重共线性问题。

(二)明星基金的业绩与流量

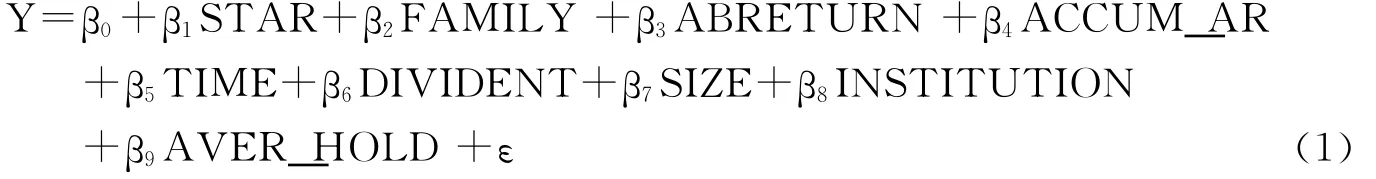

为了分析明星基金是否能够显著吸引投资资金,以及明星基金是否具备溢出效应,本文建立了如下多元线性回归方程:

其中,Y分别表示当年份额净增长率(INCRE)、当年申购率(BUY)和当年赎回率(SELL)。

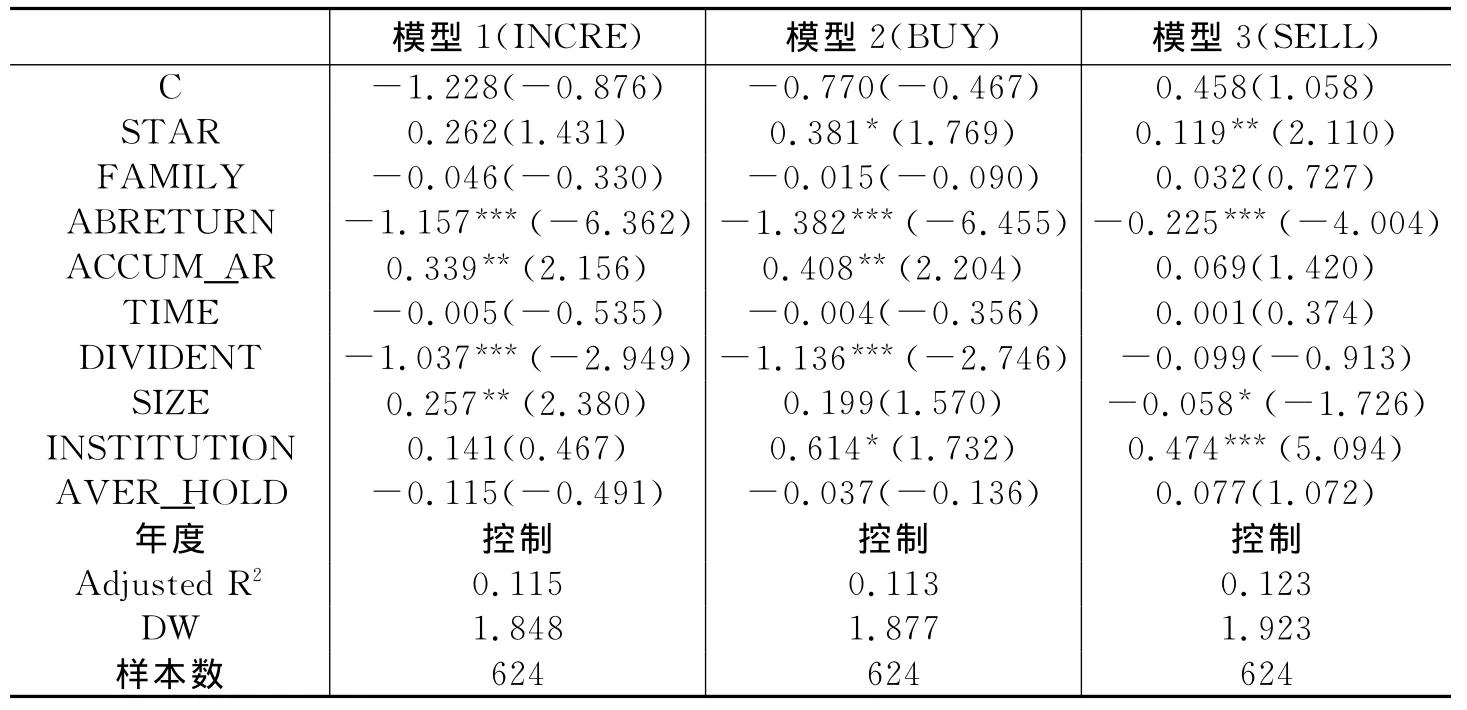

回归结果列示在表3中。结果表明,模型1中STAR与被解释变量当年份额净增长率虽然不相关,但是由细分模型2和模型3可以看出,STAR与本年申购率(BUY)和当年赎回率(SELL)分别在10%和5%的水平上显著正相关,表明明星基金同时出现大幅申购、大幅赎回的情况,但资金流入未显著高于资金流出,因此假设1a和假设1不成立,假设1b成立。由于开放式基金的净值每日都通过网络、报纸、证券营业部和银行等渠道公布,当年的明星基金排行信息从市场可以随时获得,另外银行等代销网点在向投资者推荐基金时出于稳健性和吸引客户的考虑,大多以当年的优胜者为推荐对象,因此一些新增资金会大幅涌入明星基金,明星基金具备吸引新投资者的作用。但是老投资者在大幅获利的情况下选择套利出局,投资者的赎回行为具有明显的短期行为特征,存在强烈的“处置效应”(disposition effect),即快速兑现盈利基金而长期持有亏损基金,这一结果与Barber等(2000)的结论一致。Barber等(2000)对1991-1996年美国共同基金的家庭投资者进行研究后发现,投资者卖出基金时不愿卖出已有损失的基金,而且卖出盈利基金的可能性是卖出亏损基金的2倍,基金交易中40%的卖出集中在业绩排名前10%的基金中,只有不到15%的卖出出现在业绩最差的10%中。

FAMILY与被解释变量均不显著相关,说明明星基金在当年申购、赎回、份额净增长上均不产生溢出效应,假设2a、假设2b和假设2均不成立。同时,该结论也反映出对明星基金家族而言,资金规模的壮大来自明星基金(BUY)而非同一家族其他基金,这与林树等(2009)、游智贤和曾婉祯(2003)的研究结论不一致。

在控制变量中,三个模型当年单位净值超额收益率ABRETURN与被解释变量在1%的水平上负相关,表明基金当年业绩的增长会引起申购、赎回的负向增长,并最终导致净赎回。这说明了我国基金投资者的短期投机心态,与姚颐和刘志远(2004、2005)、陆蓉等(2007)的结论一致,即基金短期业绩与短期资金流入呈背离态势,业绩增长越快,基金赎回率越高。此外,累计净值增长率(ACCUM_AR)与申购率和份额净增长率均在1%的水平上正相关,而与赎回率不显著相关,说明基金自成立以来累计净值增长率越高的基金越能获得市场认同。可能的原因是市场担忧明星基金“昙花一现”,缺乏持续增长能力,因此投资者选择经得起市场长期考验的基金,认为这些基金经理具备出色的投资管理能力。

基金分红金额DIVIDENT与申购、份额增长显著负相关,可见我国基金市场的短期投资心态相当浓厚,投资者获得的分红越多,落袋为安的心理越强,这对于市场长期稳定发展是不利的。另外,基金规模SIZE与赎回率负相关,与份额净增长率正相关,即越是规模大的基金份额增长越快,可能的原因是大型基金具备较强的研发能力和较丰富的市场资源,更容易受到投资者的追捧,这与国外研究结论一致。机构投资者占比INSTITUTION越高,申购率和赎回率也越高,说明我国目前机构投资者也不具备长期投资视野,旧机构的退出和新机构的进入都很频繁。其他变量与被解释变量不显著相关。

表3 当年业绩—流量回归结果

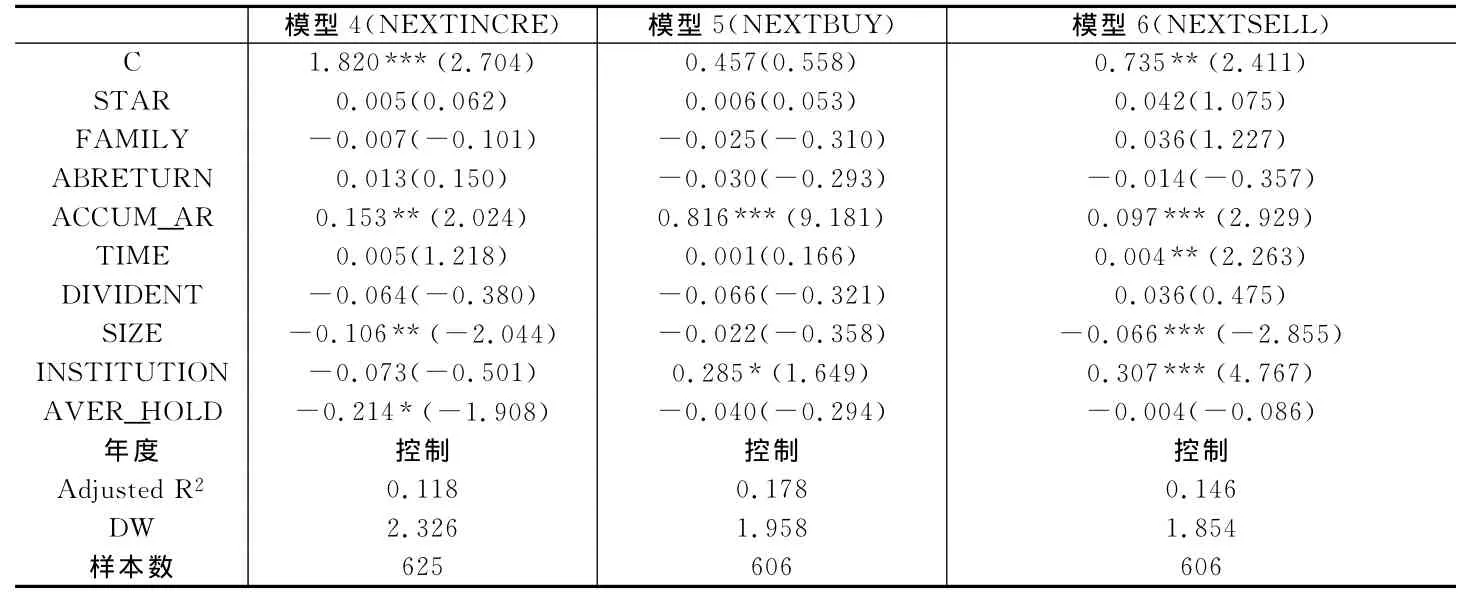

接下来,本文研究明星基金的业绩是否存在滞后效应,即是否在公布了年度明星基金后会在转年带来大幅增量资金流入。在模型4至模型6中,被解释变量分别替换为转年份额净增长率(NEXT_IN)、转年申购率(NEXT_B)和转年赎回率(NEXT_S),解释变量相同。由表4可知,STAR与三个模型的被解释变量均不显著相关,FAMILY与三个模型的被解释变量也不显著相关。这说明明星效应只存在于当年,下一年又会是下一年度的投资明星成为热点,因此本文证实我国明星基金的明星效应很短暂,而且不具备溢出的延迟效应。但不同的是,与前文一样,市场看重累计净值收益率ACCUM_AR,即累计净值收益率越高的基金在转年的申购和赎回中净份额增长率越高。而当年单位净值超额收益率ABRETURN与被解释变量均不相关。这说明单凭一年的明星业绩不能获得市场认同,投资者认为偶然性较大,而长期业绩优秀的基金才能被市场认同。其他有两项显著相关的变量还有SIZE,规模越大的基金虽然转年赎回率越高,但转年份额净增长率也越高。这说明大型基金、长期业绩优秀的基金受到市场追捧。最后,机构投资者占比越高的基金转年申购率、赎回率也越高,机构投资者的大进大出特点显著。

表4 转年业绩—资金回归结果

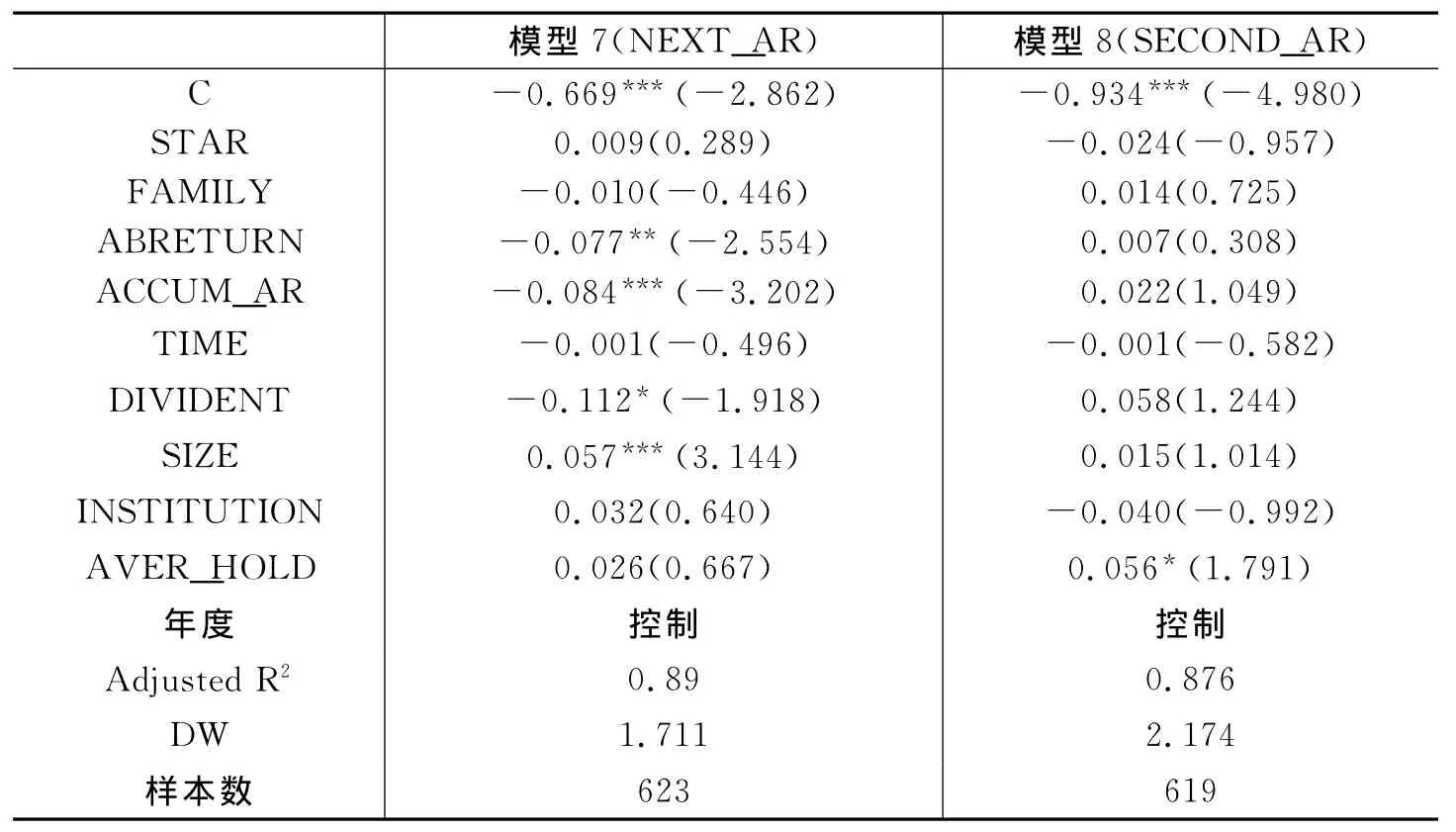

(三)明星基金与未来业绩

如果投资者选择明星基金进行投资,那么明星业绩是否可以在后两年得以延续呢?市场对于明星基金的“热捧”有道理吗?这里对明星基金的业绩持续性进行研究。换言之,如果投资者在明星效应产生的当年投资了基金,那么其未来两年是否可以获得高收益?据此,将方程(1)中的被解释变量替换为转年单位净值超额收益率(NEXT_AR)和后年单位净值超额收益率(SECOND_AR)。表5显示,STAR和FAMILY均与后两年的业绩不显著相关,即明星基金不具备业绩持续性,明星基金家族的基金也没有取得高业绩,假设3a和假设3b均不成立。在控制变量中,ABRETURN、ACCUM_AR与NEXT_AR均呈负相关,这说明我国基金的业绩持续性较差,当年业绩好的基金在转年通常业绩较差,累计收益率高的基金在转年通常业绩较差,基金经理难以连续跑赢大盘。由于我国股票市场年度热点切换频繁,系统性风险较高,基金经理如果延续同一投资思路是不能连续获胜的,这也导致了轮流坐庄的发生,当年业绩不好的基金在转年可能业绩大幅攀升。同样存在反转情况的还有DIVIDENT,与NEXT_AR负相关,即当年分红越多,转年业绩越差,可能的原因是当年的一部分现金会被占用,使基金仓位相对降低。唯一表现出连续性的是SIZE,规模越大的基金其转年的超额收益率越高,说明大型基金的业绩持续性较好。另外,这两个模型的调整后R2均达到0.8以上,说明模型拟合较好。最后需要说明的是,以上8个模型的VIF均小于2,说明所有模型不存在多重共线性问题,结论较可靠。

表5 未来两年业绩回归结果

(四)稳健性检验

对于明星基金的确定,除按照净值收益率的前10%进行排名外,本文又选取了前5%进行稳健性检验,所得结论与前文几乎完全一致。另外,在控制变量中,除分红金额外,本文也选取了分红次数以及期末持有人户数等变量进行稳健性检验,主要结论也完全一致。

五、结论与研究局限

本文对我国明星基金的业绩与流量进行了研究,结论如下:第一,明星基金既与当年赎回率正相关,又与当年申购率正相关,但与当年份额净增长率不显著相关,说明申购并不显著高于赎回。这表明明星基金的投资者存在强烈的“处置效应”,选择业绩大幅提高时迅速落袋为安;明星基金具备吸引新增资金的作用,但这种影响是很短暂的,只适用于当年。第二,明星基金没有带来溢出效应。第三,明星基金不具备业绩持续性,即如果选择了明星基金,投资者也不一定会在未来两年获得超额收益。

综上所述,本文认为我国明星基金没有形成明星效应,只是基金当年业绩越好新增资金越多,但赎回率也越高。从长期业绩看,我国投资者基于理性预期担忧明星基金昙花一现,从而选择长期业绩优秀的基金,赎回异象并不存在。

本文的研究局限在于:一些业绩优秀的基金出于防御性考虑会在一定时期选择限制和暂停申购,一些保本基金也会在保本周期内暂停申购,当再次打开申购时通常会获得投资者的踊跃申购。限制和暂停申购会影响对明星基金申购率的计算,虽然本文研究发现明星基金当年业绩与申购率正相关,说明限制和暂停申购政策并不会对本文的结论造成实质性影响,但可能会影响关于当年份额净增长率和转年份额净增长率的结论。此外,如果开放式基金进入封闭期,那么基金的赎回会减少,但本文发现明星基金在当年与赎回率正相关,同样说明限制和暂停申购并不会对本文的赎回结论造成实质影响,本文的结论在限制和暂停申购下依然成立。

注释:

①虽然份额的增加包括基金分红时供投资者选择的以基金份额方式分红,但由于投资者主动选择基金份额分红而放弃现金分红,表明其看好基金未来的增长,相当于再次申购基金,因此这部分份额增长也应作为申购。本文沿袭了国外常用的研究方式。

[1]冯金余.开放式基金赎回与业绩的内生性:基于中国动态面板数据的分析[J].证券市场导报,2009,(3):28-34.

[2]林树,李翔,杨雄胜,等.他们真的是明星吗?——来自中国证券基金市场的经验证据[J].金融研究,2009,(5):107-120.

[3]陆蓉,陈百助,徐龙炳,谢新厚.基金业绩与投资者的选择——中国开放式基金赎回异常现象的研究[J].经济研究,2007,(6):39-50.

[4]倪苏云,肖辉,吴冲锋.中国证券投资基金业绩持续性研究[J].预测,2002,(6):41-44.

[5]肖峻,石劲.基金业绩与资金流量:我国基金市场存在“赎回异象”吗?[J].经济研究,2011,(1):112-125.

[6]许宁,刘志新,蔺元.基金现金流、明星基金与溢出效应[J].证券市场导报,2010,(1):64-69.

[7]姚颐,刘志远.我国开放式基金赎回行为的实证研究[J].经济科学,2004,(5):48-57.

[8]刘志远,姚颐.开放式基金的“赎回困惑”现象研究[J].证券市场导报,2005,(2):37-41.

[9]游智贤,曾婉祯.共同基金之外溢与排挤效果[J].财务金融学刊(台湾),2003,(2).

[10]张婷.投资者的选择与基金溢出效应研究[J].证券市场导报,2010,(1):70-77.

[11]Barber B,Odean T,Zheng L.Out of sight,out of mind:The effects of expenses on mutual fund flows[R].SSRN Working Paper,2003.

[12]Carhart M.On persistence in mutual fund performance[J].Journal of Finance,1997,52(1):57-82.

[13]Chakrabarti A,Rungta H.Mutual funds industry in India:An indepth look into the problems of credibility,risk and brand[J].Journal of Applied Finance,2000,16(2):27-45.

[14]Froot K,O’Connell P,Seasholes M.The portfolio flows of international Investors[J].Journal of Financial Economics,2001,59(2):151-193.

[15]Goetzmann W N,Ibbotson R G.Games mutual fund companies play:Strategic response to investor beliefs in the mutual fund industry[R].Yale School of Management,Working Paper,1993.

[16]Grinblatt M,Sheridan T.The persistence of mutual fund performance[J].Journal of Finance,1992,47(5):1977-1984.

[17]Hendricks D,Patel J,Zeckhauser R.Hot hand in mutual funds:Short-run persistence of relative performance[J].Journal of Finance,1993,48(1):93-130.

[18]Hu P,Kale J R,Subramanian A.Relative risk choices by mutual fund managers[R].Working Paper,2002.

[19]Ippolito R A.Consumer reaction to measures of poor quality:Evidence from the mutual fund industry[J].Journal of Law and Economics,1992,35(1):45-70.

[20]Ivkovic Z.Is blood thicker than water:Spillovers in mutual fund families[R].University of Illinois at Rbana Champaign,Working Paper,2001.

[21]Kempf A,Ruenzi S.Family matters:The performance flow relationship in the mutual fund industry[R].SSRN Working Paper,2004.

[22]Khorana A,Henri S,Lei W.Portfolio manager ownership and fund performance[R].EGCI-Finance Working Paper No.148,2007.

[23]Malkiel B.Returns from investing in equity mutual funds 1971 to 1991[J].Journal of Finance,1995,50(2):549-572.

[24]Massa M.How do family strategies affect fund performance?When performance-maximization is not the only game in town[J].Journal of Financial Economics,2003,67(2):249-304.

[25]Nanda V,Wang Z J,Zheng L.Family values and the star phenomenon:Strategies of mutual fund families[J].The Review of Financial Studies,2004,17(3):667-698.

[26]Roston M N.Mutual fund managers and lifecycle risk:An empirical investigation[R].Ph.D.Thesis,University of Chicago,1996.

[27]Sirri E R,Tufano P.Costly search and mutual fund flows[J].Journal of Finance,1998,53(5):1589-1622.

[28]Sunder S.Growth prospects of mutual funds and investor perception with special reference to Kothari Pioneer Mutual Fund[R].Project Report,Andhral University,1998.