金融发展对我国房地产消费的影响

——基于1998-2010年省际面板数据

崔惠贤

(1.上海社会科学院 部门经济研究所,上海 200020;2.华东理工大学 商学院,上海 200237)

金融发展对我国房地产消费的影响

——基于1998-2010年省际面板数据

崔惠贤1,2

(1.上海社会科学院 部门经济研究所,上海 200020;2.华东理工大学 商学院,上海 200237)

自从1998年我国实行住房货币化制度改革以来,房地产需求得到了巨大的释放,房地产市场一度呈现出非理性繁荣的状况。一般的观点认为,银行金融资源的支持是推动房地产市场繁荣的重要因素。文章通过构建计量模型,以1998~2010年的省级面板数据进行实证分析,结果表明我国的金融发展不但没有促进房地产的繁荣,相反还阻碍了房地产消费。

房地产消费;金融发展;生命周期理论

一、引 言

房地产消费是居民消费中一个重要的组成部分。自1998年开始实行住房制度改革以来,我国的房地产需求得到巨大释放,商品房屋的销售额从1997年的1799.5亿元增加到2008年的25 068.2亿元,年增长速度达到20%以上。通常的观点大多认为,房地产市场的发展与一国的金融发展程度密不可分,甚至有人认为金融参与和支持对我国房地产市场的非理性发展起到了推波助澜的作用。事实是否真的如此?本文结合相关理论及我国房地产市场的情况进行实证分析,判断金融发展对我国房地产消费的实际影响。

由于欧美等发达国家较早进入耐用消费品时代,因此国外文献中关于金融发展与耐用消费品消费的相关研究非常丰富,其中最著名的有Modigliani和Brumberg提出的生命周期假说以及Friedman提出的持久收入理论。生命周期假说认为个人的现期消费可以用未来的收入进行提前支付,以此来合理安排消费和储蓄。持久收入理论认为预算约束是跨期的或终生的,在某一个时点上,消费者如果没有可以利用的资产来弥补当期收入的不足,就可以采用各种适宜的金融工具满足自己的需求。Carey(1990)构建了一个土地价格模型来研究房地产的繁荣与金融的参与。结合Carey的模型,Herring、Wachter(1999)从国际视角出发,通过构造一个信贷市场模型分析了房地产繁荣与银行危机的关系,得出银行集中贷款导致房地产繁荣、房地产繁荣酝酿银行危机的观点。Flavin and T.Yamashita(2002)在考虑住宅兼具消费和投资双重属性的前提下,通过均值方差模型得到资产组合有效边界,认为即使投资者具有相同的风险态度、相同的市场预期,但由于财富差异、年龄差异,居民对房地产的需求是不一样的。Sridhar(2009)比较了美、英、法等11个国家促进房地产发展的财政与货币政策,最常用的政策主要为:住房公积金计划、贷款的所得税抵扣、低收入家庭补贴和贷款补贴。Taylor(2007)根据自己提出的Taylor 规则,发现美国2003~2004 年的短期利率与Taylor 规则的理论利率相比过低,这导致了当时的房屋开工热潮;当短期利率恢复到正常水平时,市场就会出现相反的走势。

国内学者结合我国的实际情况也进行了相应的实证研究。易宪容(2005)从消费与投资两个方面进行分析,认为房地产市场虚假繁荣的原因主要依赖于银行信贷的支撑和代际收益的转移。皮舜(2004)通过基于ECM 模型的Granger 因果检验,发现中国房地产市场的发展与金融市场的发展在长期和短期都存在着双向线性因果关系, 二者具有一定程度的共生性。皮舜和武康平(2006)以中国1997年到2003 年间房地产市场与金融市场的月度数据为基础进行实证分析,发现房地产市场的发展与金融市场的发展长期之间存在着双向线性因果关系, 但没有发现两者间的非线性的Granger 因果关系。杨刚和王洪卫(2012)运用状态空间模型和卡尔曼滤波解法进行实证分析,得出结论:金融支持对上海房地产市场发展影响巨大,但不同阶段对量价的影响力及其作用方式不同。王明国和王春梅(2009)结合20世纪70年代以来发展起来的以金融抑制、金融深化和金融约束理论为代表的金融发展理论和我国房地产金融体系的状况,发现我国现存的房地产金融体系存在着由金融抑制造成的体系不完备,单一银行体系支撑着中国整个房地产金融的问题。

本文结合我国近十年来的金融发展情况,对房地产消费的影响因素构建计量模型,实证分析我国的金融发展对房地产消费是存在促进作用还是阻遏作用。本文余下部分的结构如下:第二节介绍计量模型的设计和数据处理;第三节报告实证分析结果;第四节为结论并提出政策建议。

二、计量模型的设定与数据说明

1.计量模型的设定

生命周期理论的核心思想是消费者会根据自己的财富和收入情况及对未来的理性预期, 基于一生的考虑最佳地安排其生命周期中的消费以使得总效用最大化,这意味着消费金融能够帮助消费者平滑一生的消费(包括将来各种可能的情形)。这个理论实际上隐含地假设了一个前提,即消费者在需要利用负债时,他能够从容筹借到所需要的资金。实际上,消费者在借贷的过程中会受到信用约束的影响,并不是所有人都能够获得自己所需的借贷。Crook amp; Hochguertel(2006)等人的研究表明,信用约束是影响家庭负债的重要原因。在耐用消费品时代,完善的消费金融体系可以克服消费者面临的流动性约束,实现购买力的跨时期转移。因此,一国的金融发展程度如何,直接影响了房地产消费的市场规模。除了金融发展水平外,对房地产消费产生影响的还有其他因素。根据相关文献,本文梳理出居民当前收入、未来收入、教育程度、年龄构成等影响因素。

根据持久收入假说理论,如果预期收入增加,消费者就会偏好于平滑消费,通过借贷来增加当前消费和家庭投资,加速资金流动。在其他条件不变的情况下,一个家庭的预期未来收入越高,预期的消费也越高。房地产作为耐用消费品,其单价较高,需要借助消费信贷,因此房产消费不仅与人们当前的收入相关,更与未来预期收入相关。

人口统计变量的大部分有着统计学意义的影响,本文着重选择了教育程度和年龄构成这两个变量。在其他条件不变的情况下,未来预期收入随着年龄的增长而增长,同时年龄也是影响家庭负债的主要因素。教育程度变量的选择是因为在一般情况下,受教育水平高的人较受教育水平低的人普遍收入更高,且教育水平影响人们的消费观念、消费习惯,他们更愿意通过负债的方式满足自己对房地产消费的需求。

由于我们的模型是研究金融发展对我国房地产消费的影响,因此时间的影响因素也应考虑进模型之中。如果我国房地产市场的金融创新已经随着时间推移放松了借贷限制,或加大贷款额度,那么在其他条件不变的情况下,金融发展对我国房地产消费的回归系数应该会随着时间的推移而增加。但如果是在其他条件不变的情况下,金融发展对我国房地产消费的回归系数随着时间的推移而减小,则说明我国目前的金融发展趋势对我国房地产消费有着抑制作用。

当然,还有许多的人口统计变量,如家庭规模,也是统计学意义上很重要和积极的。一个家庭中每增加一位成员,其家庭未来收入都将有所提高。然而本文主要从总体上分析我国金融发展对房地产消费的影响,因此只是以地区作为单位进行统计研究。

根据前述分析,我们构建一个计量模型如下:

ln(Hi,t)=β0+β1Fini,t+β2ln(Yi,t)+β3ln(Yi,t+f)+β4X1i,t+β5X2i,t+Dt

(1)

各变量的具体解释如下:

Hi,t:城镇i在时期t的房地产消费的实际价值。由于缺乏居民购买住房支出数据,所以采用城镇i的商品房(包括住房)年销售额表示。

Fini,t:城镇i在时期t的金融发展情况。本文用银行贷款余额与GDP的比重表示金融发展规模;为了消除通货膨胀的影响,对银行贷款余额部分用上年与本年名义值的平均值表示剔除价格影响的银行贷款余额,对GDP部分采用了以1979年的价格作为基准进行调整。

Yi,t:城镇i在时期t的当前收入,用城镇i在t时期的年人均收入表示。

Yi,t+f:城镇i在时期t+f的真实收入,用城镇i在t+f时期的年人均收入表示;其中f选择为两年,这个选择主要取决于数据集合的结构,使我们的观察样本有最大值,又不会过多丢失观察量。

X1i,t:城镇i的人均教育程度,用六岁及以上人口的平均受教育年限表示,具体方法是小学6年,初中9年,高中12年,大专及以上16年,用各相应人数加权进行计算。

X2i,t:城镇i的年龄构成,用总抚养比表示,即小于14岁、大于65岁的人口占当地总人口的比例。

Dt:是指一系列时间因素的影响。

2.数据来源与描述统计

由于住房改革从1998年开始,所以我们选取的数据区间为1998~2010年,数据来源于《国家统计年鉴》。由于西藏样本缺失严重,不加计入。表1为各变量的描述性统计。从表1可以看出,房地产消费和未来预期收入以及当前收入与模型的其他变量之间的量纲相差太大,因此对房地产消费、未来预期收入以及当前收入取自然对数后进行回归分析。

表1 各变量的描述性统计

三、模型的估计结果及解释

为了能更好地验证金融发展对房地产消费的影响,本文分别使用OLS回归模型和面板回归固定效应模型,通过STATA10.0软件进行分析。

1.OLS分析

我们把数据代入计量模型,得到实证结果,见表2。

表2 OLS回归分析结果

注:***、**和*分别表示在1%、5%和10%的水平显著.

从表2可以看出,金融发展的回归系数为-0.968,在1%水平下显著,这表明金融发展对房地产消费起着阻碍作用,金融发展程度越高,房地产消费的规模越小,这与我国商业银行执行严格的信贷政策有关。很多人的观点都认为,以银行为代表的金融机构对房地产繁荣起着推波助澜的作用,但我们的研究结果却并不支持这一观点。结合我国房地产市场和金融发展的现状可以发现,我国的金融体系与房地产市场存在着较大的不适应性。一是我国房地产金融的发展还处于初级阶段,资本市场不够完善,从而商业银行的信贷成为了房地产市场各种相关主体的主要资金提供者,无法满足多元化的融资需求;二是住房抵押贷款的期限较长、金额较大,与银行资金来源的短期性存在矛盾,住房贷款规模过大会增加银行的流动性风险;三是住房抵押市场结构单一,缺乏二级市场,无法实现资本市场和住房抵押贷款市场的有效结合。

教育程度的回归系数为0.348,在1%水平下显著,这表明教育程度对房地产消费起着鼓励作用,即教育程度越高,对房地产耐用消费品的消费程度越大,这与我们通常的理解相同。未来预期收入的回归系数为1.658,在10%水平下显著,这表明未来预期收入对房地产消费也起着正向作用,即居民的未来预期收入越高,对房地产耐用消费品消费的支出越大,但是其作用不及教育程度那么明显。时间趋势的回归系数为-0.243,在10%水平下显著,这表明随着时间推移,房地产消费有减少的现象,但不是十分明显。

2.面板回归模型分析

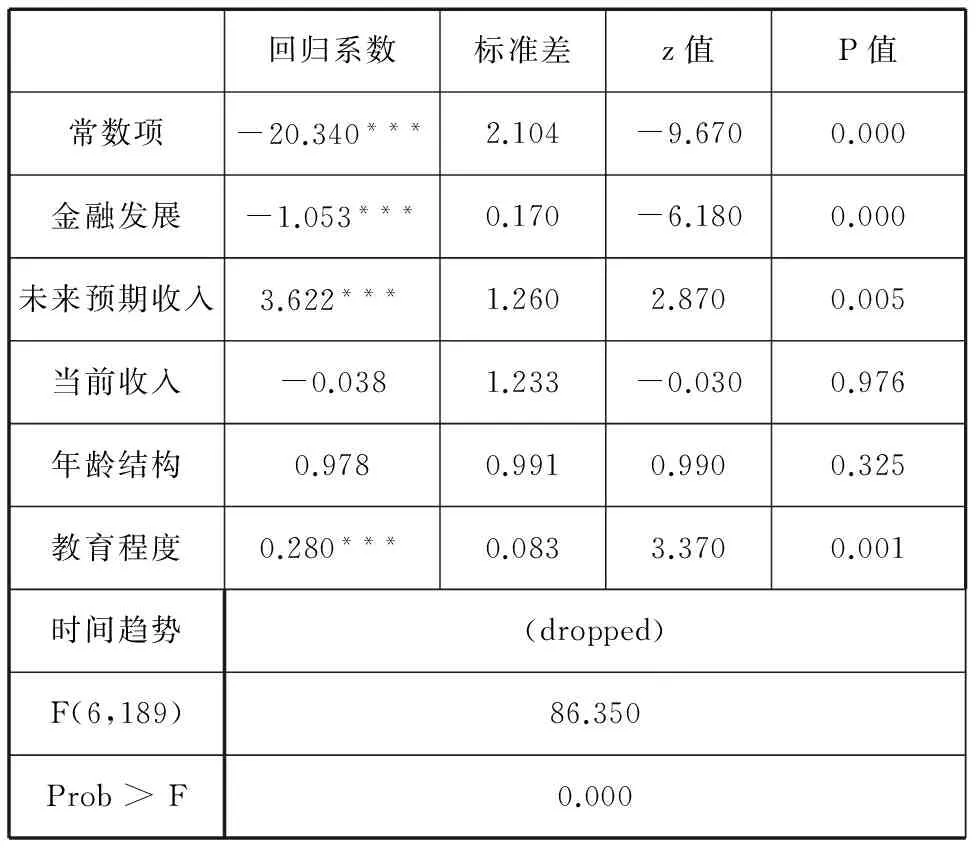

根据Hausman检验结果,本文采用固定效应模型而非随机效应模型进行分析。我们将数据代入运行,结果见表3。

表3 面板回归固定效应模型回归结果

注:***、**和*分别表示在1%、5%和10%的水平显著.

从表3中可以发现,金融发展的回归系数为-1.503,在1%水平下显著,这表明金融发展对房地产消费起着阻碍作用,即金融发展程度越高,房地产消费的规模越小。未来预期收入和教育程度的回归系数均在1%显著性水平下为正,分别为3.622和0.280,这表明未来预期收入和教育程度都对房地产消费起着正向作用,即居民的未来预期收入越高,教育程度越高,用于房地产消费的支出越大。时间趋势的回归系数基本变化不大,因此不予考虑,这表明随着时间推移,房地产消费倾向的变化不是十分明显。固定效应模型分析与OLS分析得到的结果基本相同。

四、结论与建议

本文建立了一个简单的理论模型,采用OLS回归分析模型和固定效应面板模型进行实证检验,验证了我国1998~2010年期间金融发展对房地产消费的影响。结合第三部分实证分析得到的回归结果,我们获得以下结论:

1.我国的金融发展阻碍了房地产消费

结合我国房地产行业和金融发展现状分析,可以看出,我国的房地产金融仅靠单一的银行体系支撑,尚未形成完备的体系,而银行资金来源的短期性又与住房信贷的长期性存在矛盾。因此金融发展并没有促进我国房地产行业的健康成长。

2.居民未来预期收入对房地产消费有促进作用

虽然两种回归模型分析结果的显著性水平有所不同,但是都表明未来预期收入对当前消费的影响为正。这个结果与本文模型设计所依据的理论相一致,即认为在其他条件不变的情况下,一个家庭的预期未来收入越高,预期的消费也越高。

3.教育程度对房地产消费具有明显促进作用

两种回归模型分析都得出了一致的结果,即居民的教育程度越高,用于房地产消费的支出就越大。相关研究表明,对消费观念影响最大的因素是学历,高学历的人由于受教育的程度相对较高,接受新观念的速度也较快,因此较容易接受现代消费理念。同时,这一群体由于文化程度较高,收入水平也相对较高,对其消费习惯和消费水平会有一定的影响。

4.房地产消费与时间因素的关系不确定

OLS模型的分析结果表明,随着时间的推移,房地产消费有减弱的趋势。这应该与我国金融服务水平落后相关,作为消费主体的居民并不能依靠自身和家庭积累的财富,以及按揭、分期付款等方式有效地获取购房资金;加之政府对房地产行业的调控,我国居民的房地产消费支出速度放缓。但是固定效应模型的分析结果表明,随着时间推移,房地产消费倾向的变化不是十分明显。

5.居民的当前收入和年龄结构对房地产消费几乎没有影响

结合生命周期理论,居民的消费行为决策更多地取决于未来预期收入。与欧美国家相比,我国的老龄化并不严重,因此年龄结构对我国房地产消费也不构成显著影响。

综上,为了更好地促进我国房地产市场的健康发展,我国需要进一步加快金融体制改革,建立统一开放的房地产金融体系,消除资金流动的障碍,提高房地产金融体系的运转效率和房地产金融资源的运营质量。同时应继续拓宽房地产行业的融资渠道,推动住房抵押贷款证券化,通过资本市场实现筹资方式的多样化。

[1]皮 舜.中国房地产市场与金融市场的Granger 因果关系分析[J].系统工程理论与实践,2004,(12):29-33.

[2]皮 舜,武康平.中国房地产市场与金融市场发展关系的研究[J].管理工程学报,2006,(20):1-6.

[3]王明国,王春梅.基于金融发展理论的我国房地产金融体系的改革与完善[J].北京工商大学学报(社会科学版),2009,(24):33-37.

[4]杨 刚,王洪卫.金融支持对上海房地产市场发展的影响研究——基于状态空间模型的实证检验[J].现代管理科学,2012,(3):3-5,11.

[5]易宪容.中国房地产过热与风险预警[J].财贸经济,2005,(5):14-21,96.

[6]王秀玲,李文兴.房地产企业的城市布局思考[J].理论探索,2012,(6):69-71.

[7]Carey,Mark S. Feeding the Fad:the Federal Land Banks,Land Market Efficiency,and the Farm Credit Crisis[D].PH.D.dissertation.University of California at Berkly,1990.

[8]Crook J, Hochguertel S. Household Debt and Credit Constraints:Comparative Micro Evidence from Four OECD Countries[J]. Finance and Consumption Workshop.http://www. econ.ed.ac.uk./papers/Credit Constraints OECD. Pdf,2006.

[9]Flavin M, T Yamashita. Owner-occupied Housing and the Composition of the Household Portfolio[J]. America Economic Review,2002,92(2):345-362.

[10]Richard J Herring, Susan Wachter. Real Estate Booms and Banking Bust: an International Perspective[D]. working paper, University of Pennsylvania,1999.

[11]Sridhar S.Policy Measures for Promoting Housing Sector:An Overview of Cross Country Experiences [EB/OL]. http://nhb.org.in /Ramp;D /Occasional_Paper4.pdf,2009.

[12]Taylor B.Housing and Monetary Policy.Panel discussion at the Federal Reserve Bank of Kansas City symposium Housing[J]. Housing Finance and Monetary Policy,Jackson Hole,WY,2007.

责任编校:陈 强,王彩红

TheImpactofFinancialDevelopmentonChineseRealEstateConsumption

CUI Hui-xian1,2

(1.Shanghai Academy of Social Sciences Institute of national economy , Shanghai 200020,China;2.East China University of Scienceand Technolog, School of Business, Shanghai 200237, China)

Since the reform of housing currency system from 1998, the demand for housing has a great increase,the market for real estate was once presenting irrational prosperity.This article has structure the model about the fincial development’s impact on the real estate consumtion,with 1998-2010 years of provincial panel data to carry out empirical analysis, the empirical results support that financial development has hindered the real estate consumption.

real estate consumption;financial development;permanent income hypothesis

2013-03-30

崔惠贤,女,上海社会科学院博士研究生,主要从事金融市场研究。

F841

A

1007-9734(2013)03-0131-05