革新开放以来越南汇率制度的演变

王志刚

(上海财经大学金融学院 上海200433)

汇率制度作为开放经济条件下重要的宏观经济制度安排,对一国的国际竞争力、金融市场的稳定以及应对外部经济风险都有着十分重要的作用。自1986年革新开放以来,越南倡导出口导向型的经济发展战略,主动融入到世界经济一体化进程之中,经济的对外开放度越来越高。在这一背景下,汇率制度安排在宏观经济管理中的重要地位越来越得到凸显。

在计划经济时代,越南实行的是多种汇率并存的复汇率制度。1989年,越南宣布实行单一的汇率制度。亚洲金融危机后的1999年,越南宣布实行二次汇改,确立了管理浮动的汇率制度。作为重要的新兴市场经济体,越南的汇率制度也引起了国外学者与国际经济组织的研究兴趣[1],但国内的相关研究主要集中于传统的东盟五国[2],对越南的汇率制度鲜有涉及。本文以1989年越南的汇改为起点,考察1989年至2012年间不同时期越南汇率的变动趋势与汇率制度的演变过程,在此基础上对革新开放以来越南汇率制度改革的得失进行评价,并总结其汇率制度运行的基本特征。

一 亚洲金融危机前的汇率制度

自1989年越南实行汇率并轨改革至1997年遭遇亚洲金融危机之前,越南货币当局并没有明确实行何种汇率制度,处于汇率制度的“无制度”时期。根据越盾汇率变动特征,又可将这一时期划分1989—1991年的“自由浮动”阶段和1992—1997年的“固定汇率”阶段。

(一)“自由浮动”阶段:1989—1991年

虽然越南的“革新开放”始于1986年,但实质性的改革包括金融体系的改革晚至1989年才逐渐推出。汇率制度改革作为当时一揽子激进的市场化改革的一部分,终结了计划经济时代的多重汇率体制,取而代之的是以官方汇率为基础的单一汇率制度。不过,汇改伊始,相对于汇率生成机制等机制安排的考虑,越南货币当局面临的更为迫切的任务是改变越盾官方汇率长期高估的局面。且由于当时恶性通胀对越盾币值的不断侵蚀,越盾的官方汇率在这一期间被迫频繁调整。因此,这一时期越盾汇率变动最显著的特征是官方汇率受黑市汇率的引导并不断向黑市汇率靠近,直到1992年越盾兑美元的官方汇率突破10,000时汇率才逐渐稳定。基于越南货币当局在此期间根据市场汇率的趋势频繁地调整越盾官方汇率的做法,国际货币基金组织认定越南在此期间实行的是事实上的浮动汇率制。

1989年越南的汇改为随后的贸易体制改革铺平了道路,越盾的贬值也有助于恢复越南商品的国际竞争力,因此,这一时期越南的贸易状况得到了显著的改善。但频繁的贬值行为却带来两个严重的问题,一是导致了进口商品价格的上涨,恶化了国内的通货膨胀状况;二是导致对美元的投机行为和经济的美元化[3],不利于宏观经济的稳定。这导致越南货币当局在1992年后放弃了这种事实上的浮动汇率制的做法。

(二)“固定汇率”阶段:1992—1997年

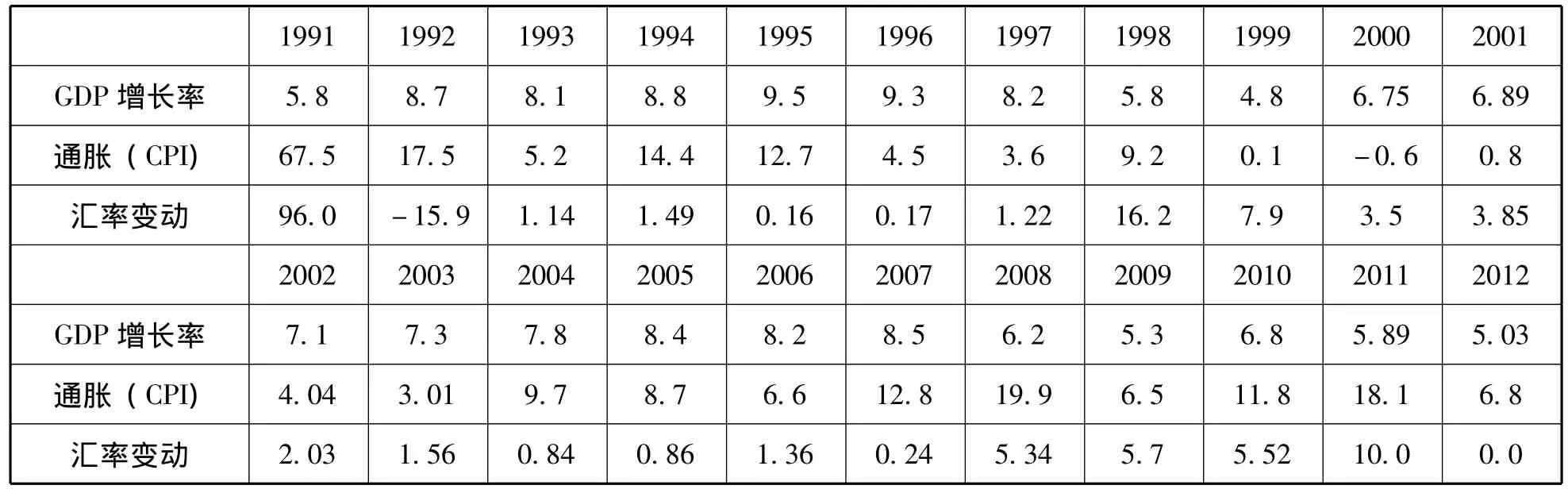

为了打破前一阶段通货膨胀不断恶化与汇率贬值之间的恶性循环,自1992年开始,越南货币当局公开声称要将汇率的年内波幅控制在1%以内,向市场传递了货币当局维护越盾汇率稳定的决心。在随后的几年中,越盾兑美元的官方汇率得以维持在以11,000为中心的窄幅区间内震荡。与此同时,越南的通胀率也出现了显著下降。自1986年革新开放以来,通胀率在1993年首度下降到个位数(见表1)。尽管此后越南的通货膨胀状况仍有反复,但革新开放之初的恶性通货膨胀再也没有出现。

在论及这一阶段越南的汇率政策时,日本学者Ohno形象地将其概括为“11,000越盾的汇率政策”,认为这一政策在遏制通胀中发挥了重要作用[4]。在这一政策下,越南货币当局通过公开的承诺与实际行动维护越盾兑美元汇率的稳定。稳定的汇率关系为越盾创造了一个外部名义驻锚 (External Nominal Anchor),恢复了公众对本币的信心,最终达到遏制国内通胀的目的。就遏制通胀的目标而言,越南在这一时期的汇率政策是成功的,这也使得通过寻求外部名义驻锚治理国内通胀的做法成为越南汇率政策实践中的重要内容。

二 亚洲金融危机的冲击与管理浮动汇率制的确立

亚洲金融危机是越南自革新开放后遭遇的第一场地区性金融危机。这场金融危机不仅导致区域内各国经济的严重衰退,同时也引发了对区域内各国实行了几十年且行之有效的经济发展模式以及与之配套的汇率制度的反思。越南也在这场危机中决定实施二次汇改,确立了管理浮动 (Managed Floating)的汇率制度。

(一)亚洲金融危机中越盾汇率的表现

亚洲金融危机中,区域内各国为了摆脱经济危机竞相对本币实行贬值。越南在此前实行的固定汇率制使得越盾兑美元的真实汇率积累了较大幅度的升值,因此区域内各国“以邻为壑”的汇率政策对越盾无异于雪上加霜。越盾对区域内各国货币的升值导致越南产品国际竞争力的丧失,加剧了越南的贸易逆差状况,拖累了越南经济。亚洲金融危机后,越南的经济增长明显放缓。1999年越南经济增长仅为4.8%,为1991—2010年20年间的最低点,2000年CPI指数甚至出现了负增长。为了应对危机,越南不得不对汇率政策进行调整,越盾重归贬值之路。1998和1999两年间,越盾对美元贬值分别达到为16.2%和7.9%,为1992年后越盾对美元的名义汇率贬值幅度最大的两年。直到2000—2001年宏观经济形势转好后越盾的贬值幅度才逐渐收窄 (见表1)。

(二)管理浮动汇率制的确立:国际背景与国内原因

在亚洲金融危机的冲击下,越南于1999年再度宣布进行汇率制度改革,明确其所实行的汇率制度为管理浮动汇率制,并对汇率生成机制进行了重大调整。管理浮动汇率制是小型开放经济体一般采用的一种中间汇率制度。越南汇率制度的调整并非偶然,一方面它与亚洲金融危机后东亚各国汇率制度的转向有关,同时也是对前一阶段实行的汇率制度的反思与调整。

亚洲金融危机前,为了实行出口导向型的发展战略,东亚各国大多采用了固定汇率制,这被认为是“东亚奇迹”重要的制度性因素。但美国经济学家Obstfeld在1995年针对1994年墨西哥金融危机就曾指出,固定汇率制并非所想象的那样稳定,一旦外部压力增大,央行对固定汇率的承诺是不可置信的 (incredible commitment)[5]。Obstfeld 的预言在亚洲金融危机中再一次得到验证。在国际投机资本大量抛售本国本币的压力下,泰国与马来西亚都先后放弃对固定汇率的承诺,本币大幅贬值,成为引发亚洲金融危机的关键原因。亚洲金融危机后,遭受危机冲击的各国纷纷放弃了固定汇率制而转向更为灵活的汇率制度如管理浮动汇率制。

亚洲金融危机后东亚各国汇率制度的转向成为越南1999年二次汇改的重要外部原因。而从汇率制度的实践来看,越南也希望寻求更为灵活的汇率制度。汇率制度的一个基本职能是通过汇率的调节应对外部冲击。但在亚洲金融危机的冲击下,由于此前越南对固定汇率的承诺,对危机的反应迟缓,最后导致被动贬值。由于汇率政策的失误,越南虽然没有受到亚洲金融危机的直接冲击,但却是东盟各国中最晚走出衰退的国家。另一重要的原因是此前货币当局维护的越盾与美元稳定的汇率也不是没有代价的。在越南国内通胀没有得到有效遏制的情况下,钉住美元的做法往往导致本币的真实汇率的升值,削弱本国产品的国际竞争力。事实上,在1993—1996年间,越南的经常项目赤字都达到了GDP的10%[6]。换言之,越南在这一时期通胀的下降是以牺牲越盾的对外竞争力为代价的。

表1 1991—2012年越南主要宏观经济指标 (%)

三 钉住美元的策略:钉住与调整

在管理浮动汇率的框架下,自2002年起,越盾汇率的走势表现出明显的“钉住”美元的特征。具体而言,在2002—2007年期间是传统的固定钉住美元的策略,而在全球金融危机的冲击下则转变为“可调整的钉住”策略。

(一)“固定钉住”阶段:2002—2007年

在逐渐摆脱亚洲金融危机的不利影响后,越南经济进入了一个快速增长期。自2002年至全球金融危机爆发前的2007年是革新开放后越南宏观经济形势最好的时期。越南经济的年均增长在这一时期达到了8%,仅次于同时期的中国而在世界位居第二,通货膨胀也处于较低水平,可以说越南经济在这一时期实现了“低通胀”与“高增长”的完美组合。

由于良好的宏观经济的支撑,越盾汇率在这一时期表现得较为稳定。越盾兑美元的官方汇率年内波幅呈现逐年递减的趋势,特别是在2004—2007年间,官方汇率的年内波动率收窄到1%左右 (见表1)。根据这一汇率变动特征,国际货币基金组织将这一时期越南的汇率制度归入传统的固定钉住汇率制度 (conventional fixed pegs)[7]。

(二)“可调整的钉住”阶段:2008—2012年

自2008年遭遇全球金融危机后,越南经济增长的一段“黄金时期”戛然而止。越南的宏观经济状况急剧恶化,表现为通胀率飚升,股价与房地产价格大幅下挫,贸易逆差扩大和外资出逃。宏观经济的恶化也使得越盾兑美元的汇率进入了一个贬值的通道。

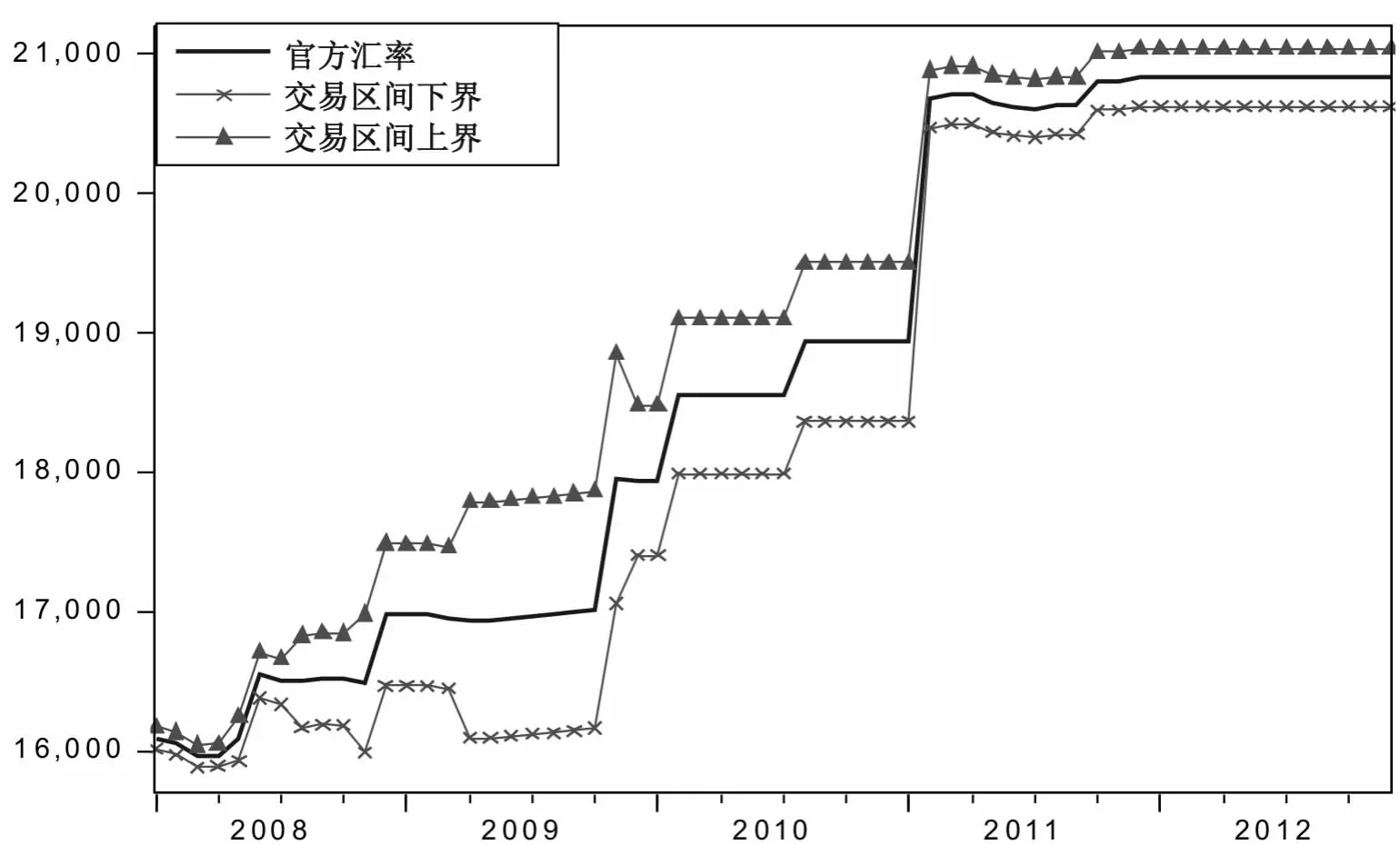

面对严峻的宏观经济形势以及越盾巨大的贬值压力,越南货币当局采取了一系列稳定汇率的政策。这些措施使得这一时期越盾官方汇率的走势具有了一些新的特征。2008—2012年期间,越南国家银行共进行了6次越盾兑美元的官方汇率的一次性贬值,并对银行间外汇市场上外汇买卖的交易区间作了相应的调整 (见表2)。从图1中可以看出,除6次的官方一次性贬值中越盾的官方汇率走势较为陡峭外,其它月份中越盾的走势仍然表现得较为平缓。这意味着越盾官方汇率在这一期间的贬值主要由一次性贬值所决定。事实上,在2008—2012年间,越盾兑美元的官方汇率累积的贬值幅度高达30%,其中官方的一次性贬值累积的贬值幅度为24.9%,通过市场累积的贬值仅为5%。因此,这一时期越南国家银行的做法仍然是让越盾“钉住”美元,在汇率水平遭受到较大的市场单边压力时(多为贬值压力),通过官方汇率的一次性调整释放市场压力并试图在新的汇率水平上重建市场均衡。

笔者认为,越盾的官方汇率在这一时期的变动特征符合“可调整的钉住”(adjustable pegs)汇率制度的特征。作为钉住汇率制度的一种变体,可调整的钉住与固定钉住制度的不同点在于前者保留了在某些基本因素发生变动,原来的汇率失去合理依据的条件下对汇率进行调整的可能。可调整的钉住制度与爬行钉住的制度也有区别,后者对汇率的调节往往更细微和更经常,汇率的调整尽可能地接近连续。

在越盾官方汇率调整的同时,越南国家银行在这一时期还频繁动用另一项干预汇率的辅助措施——交易区间的调整。交易区间的调整虽然对官方汇率的走势并不构成实质性的影响,但有助于缓解外汇市场的压力,是汇率稳定机制的重要辅助手段。我们看到,在市场单边压力较大时,越南国家银行宁愿选择扩大交易区间以缓解市场压力也不直接调整越盾的官方汇率。值得注意的是,在2009年11月25日和2011年2月18日官方汇率一次性贬值的同时交易区间也进行了调整。这两次官方汇率的贬值幅度都很大,特别是第二次达到了9.3%,同时交易区间均缩小而非扩大。它表明越南国家银行相信在经历了较大幅度的贬值后,市场压力得到了有效的释放,新的汇率水平上的均衡能得到有效的维护,因此交易区间的收缩也表达了越南国家银行对新的水平稳定的信心。事实上,自2011年2月最后一次交易区间的调整后,越盾汇率的走势较为平稳,特别是2012年全年越盾兑美元的汇率一直稳定在20,218的水平上。

表2 2008—2012年越南在全球金融危机中汇率管理的重要措施

图1 2008—2012年越盾官方汇率及允许的交易区间的变动

四 对革新开放以来越南汇率制度实践的评价

(一)越南的汇率制度改革整体上是成功的,为其经济的转型和长期的经济增长提供了制度保障

自20世纪90年代以来,包括中国和东欧各国在内的新兴市场国家在向市场经济转轨的过程中均进行了汇率制度的改革,中国的汇率制度改革是其中的成功案例。与中国相比,应当说越南的汇率制度改革整体上也是成功的,为越南经济的转型和长期的经济增长提供了制度保障。革新开放后越南汇率制度改革的成功之处体现在以下几个方面:

1.为革新开放后越南经济的两个转变提供了条件

越南经济自革新开放以来实现了两个重大的转变,一是从计划经济向市场经济的转变,二是由封闭经济向开放经济的转变。这两个转变的实现都离不开汇率制度的变革。在1989年的第一次汇改之前,越南实行的是多种汇率并存的复汇率制度。这一汇率制度安排是与计划经济体制下国家垄断的外贸体制相适应的。1989年汇率并轨改革后,复汇率制度为单一的官方汇率所取代。汇率并轨改革后,计划体制下的外贸体制也为更为市场化的外贸体制所取代。

2000年后,一系列的双边贸易协议的签署使得越南经济的外部环境大为改善。其中2001年12月生效的越美双边贸易协议具有里程碑的意义,它开启了越南的开放经济时代并为越南于2007年加入WTO奠定了基础。1999年越南的二次汇改则为迎接越南的开放经济时代准备了条件。

2.通过汇率制度的改革和积极的汇率政策成功地化解了两次与货币相关的重大危机

革新开放后越南遭遇到两次宏观经济剧烈动荡的时期。一次是贯穿于整个20世纪80年代并持续到90年代初的严重的社会经济危机。另一次则是2008年全球金融危机后出现的宏观经济的动荡局面。两次危机中均伴随着严重的通货膨胀以及汇率的大幅贬值,从而引发人们对越盾的信用危机。因此,在这两次危机中,汇率政策的应对对化解经济危机均起到了至关重要的作用。以最近一次越南的宏观经济动荡为例,2008年年初,在受到国际大宗商品价格的冲击,且受到加入WTO后经济过热的影响,越南的通货膨胀突然飙升并引发一连串的连锁反应。人们担忧越南严峻的宏观经济形势可能导致一场货币金融危机,并像1997年的泰国一样蔓延至整个地区,从而引发一场区域性金融危机[8]。为了稳定宏观经济形势,越南政府运用了许多非常规的宏观调控手段。在货币政策上,积极地运用利率与汇率手段干预市场,最终稳定了宏观经济形势,避免了像1997年泰国那样引发区域性的货币金融危机。

3.通过汇率制度的改革为经济增长提供了较好的宏观经济环境,促进了经济的增长

纵观革新开放以来越南的经济增长,一个值得注意的规律是汇率的稳定与经济的增长有着显著的正相关性 (见表1):凡在汇率稳定时期越南的经济增长皆有较好的表现,而在汇率贬值幅度较大时经济增长的表现常常不佳。从1992年开始到1997年亚洲金融危机结束的这一时期是越南革新开放后第一个经济快速增长时期,正是在成功地控制了通货膨胀并保持了越盾汇率的稳定后才开启了这一快速增长时期。在摆脱亚洲金融危机影响后的2002年,越南迎来了革新开放后的第二个经济快速增长时期,这一快速增长时期至2007年全球性的金融危机爆发前结束。同样在这一时期,越南成功地钉住美元并保持着越盾兑美元汇率的稳定。对这一现象的解释是,在越南汇率的稳定往往意味着较低的通货膨胀和相对稳定的宏观经济形势,从而为经济增长提供必要的宏观经济环境。

(二)通过二次汇改,越南形成了以单一钉住美元为主的汇率制度,成为继中国后新近加入“东亚美元本位”体系的国家

后布雷顿森林体系时代,美元的地位虽有所削弱,但仍在国际货币体系中居于主导地位。在美元霸权下,包括中国和东盟国家在内的东亚各国都将不约而同地将本币钉住美元,麦金农 (Mckinnon)将东亚各国非正式地钉住美元的现象称为“东亚美元本位”,并指出在美元霸权下,各国钉住美元的做法虽属无奈之举,但仍可能是各国的最优选择[9]。

越南自1999年二次汇改后,钉住美元的汇率政策逐渐成形。这也使得越南成为继中国之后新近加入“东亚美元本位”体系的国家。“东亚美元本位”体系下越南的钉住汇率制度有以下的特点:

1.形成以市场供求为基础的单一钉住美元的汇率制度

在实践中,钉住美元的汇率制度可分为钉住一篮子货币 (其中美元具有较高权重)和单一钉住美元两种类型。亚洲金融危机前,东盟各国普通采用单一钉住美元的做法。亚洲金融危机后,东盟各国为了增加汇率的弹性则改为钉住一篮子货币的做法。中国也在2005年的二次汇改中由此前的单一钉住美元改为钉住一篮子货币。

与东亚各国做法不同的是,越南仍然实行的是单一钉住美元的做法。自1989年汇率并轨改革以来,越南货币当局就明确其以越盾兑美元的官方汇率为基础的汇率制度,越盾与其它货币的汇率则完全由市场决定。因此在汇改之初越南货币当局就试图建立单一钉住美元的汇率制度。

1999年实行管理浮动汇率制度后,越南以越盾兑美元的官方汇率为基础的汇率制度并未改变,但是对汇率水平的决定机制进行了重大调整,形成以市场供求为基础的汇率决定机制。在此之前,越盾兑美元的官方汇率是由越南国家银行参照银行间外汇市场的交易价格给出。在管理浮动制下,越南国家银行以银行间外汇市场越盾兑美元平均交易价格作为次日的官方汇率。越南国家银行认为这一汇率生成机制体现了市场原则即管理浮动汇率制中的“浮动”性,但由于平均价格的具体计算细节并未公布,因此汇率的最终生成对外界来说仍然是一个“黑匣子”。

2.汇率政策目标:以名义汇率的稳定为优先目标

Calvo和Reinhart认为,许多小国开放经济体对名义汇率稳定的偏好源自对汇率的“浮动恐惧”[10]。对于越南来说,对汇率的不稳定有理由感到“恐惧”,因为在越南,汇率的不稳定往往与宏观经济的不稳定联系在一起。因此寻求名义汇率的稳定也就成为汇率政策的优先目标。钉住汇率制度特别是单一的钉住汇率制度为维护汇率的稳定提供了更为有效和更具操作性的制度性工具。

对越南来说,名义汇率稳定的另一重要考虑是其作为名义驻锚的作用。自革新开放以来,越盾一直遭受对内与对外的双重贬值:一方面,与周边国家相比,越南的通货膨胀一直处于较高水平;另一方面,越盾兑美元的汇率长期来看也处于贬值通道之中。因此对作为“弱币”的越盾来说,保持其对某一强势货币如美元相对稳定的汇率对提升国内货币政策的“公信力”,恢复人们对本币的信心有着重要的意义。名义驻锚在实践中的运用也有着很好的记录,如1992—1997年间的汇率政策对遏制通货膨胀就有着很好的效果。值得注意的是,自2011年2月越盾兑美元的官方汇率一次性贬值9.3%后,至2012年年末官方汇率的变动仅为0.75%。越南的汇率制度在经历了一段时间的“可调整钉住”策略后可能恢复了固定钉住美元的制度。与之相对应的是,在经历了2010年和2011年连续两年超过10%的通胀后,2012年越南的通胀也随之下降到6.8%的水平。可见自2011年以来,名义汇率的稳定或者说名义驻锚对控制越南的通货膨胀,稳定宏观经济形势发挥了重要的作用。

图2 1989—2012年越盾兑美元的官方汇率走势

【注 释】

[1][4] See Ohno,K.,“Exchange Rate Management of Vietnam:Re-examination of Policy Goals and modality”,Vietnam Development Forum ,2003;IMF,“Annual Report on Exchange Rate Arrangement and Exchange Restrictions 2005”.

[2]参见刘兴华:《东盟汇率制度安排研究》,经济管理出版社,2010年。

[3]See Nguyen Thi Hong,“Dollarization of Financial Assets and Liabilities of the Household Sector,the Enterprise Sector and the Banking Sector”,Hanoi,2002.

[5]Obstfeld,Maurice and Kenneth Rogoff,“The Mirage of Fixed Exchange Rates”,Journal of Economic Perspectives,Vol.9,No.4,1995,pp.73 -96.

[6]1993—1996年越南经常项目赤字占GDP的比重分别为10.6%、11.5%、12.8%和9.9%,参见IMF,Vietnam Statistical Appendix,1999。

[7]参见 IMF,“Annual Report on Exchange Rate Arrangement and Exchange Restrictions 2006”及 http://www.imf.org/external/np/mfd/er/2008/eng/0408.htm对各国汇率制度的分类。

[8]参见〈日〉大野健一:《越南的通货膨胀和资产泡沫外部原因的解释》,《比较》第38辑,2008年9月。

[9] 参见 McKinnon,Ronald,“The East Asian Dollar Standard”,China Economic Review,Vol.15,No.3,2004,pp.325-330.

[10]参见 Calvo,Guillermo and Reinhart,“Fear of Floating”,Quarterly Journal of Economics,Vol.117,No.2,2002,pp.379-408.