货币政策、金融关联与民营企业信贷融资(上)

●中南财经政法大学 张敦力 李春儿

一、引言

随着我国经济体制改革的不断深入,民营经济已成为我国国民经济中最活跃的部分,在促进经济繁荣、扩大就业和维护社会稳定中发挥着越来越重要的作用。高速的发展自然需要足够的资金来支撑,银行贷款便是民营企业外部融资的主要渠道。然而,由于我国金融体制“国有独大”、金融市场不完善、产权保护制度不健全以及民营企业自身信用缺失等原因,民营企业在很多方面都遭受着“歧视”。在融资方面,民营企业面临的“信贷歧视”已成为制约企业发展的瓶颈。尤其是2010年下半年以来,为抑制金融危机引发的经济泡沫,我国货币政策持续紧缩,民营企业获得发展所需资金更是难上加难,许多中小企业(大多是民营企业)由于资金链断裂而纷纷倒闭,主张货币政策放松的呼声越来越高。在紧缩的宏观经济形势下,如何解决民营企业融资的困难?这是一个亟待解决的现实问题。

学者们发现,在我国制度环境尚不完善的情况下,民营企业开始寻找体制外、非市场化的途径来解决问题,而这些非正式途径确实在一定程度上起到了替代正式制度的作用。例如,民营企业家对政治参与的热情越来越高,很多人成为各级人大代表或政协委员,也有一些民营企业积极聘请政府官员加入公司高层。通过与政府建立政治关联,民营企业赢得了政府和银行更多的照顾和支持,并最终获得了更多的融资便利。这个令人惊喜的发现掀起了理论界对于社会资本的研究热潮。而在我国企业受政府干预较大的这种国情下,形成社会资本最主要的形式便是政治关联。因此,学者们对于社会资本的研究主要集中在政治关联方面,但并没有得出一致的结论。理论界迫切需要寻找新的证据,为民营企业的融资困境提供更多有效的解决办法。

如果非正式制度可以替代正式制度帮助民营企业解决融资难题,宏观经济政策的波动则对它提出了更高的要求——在货币紧缩的形势下,非正式制度是否仍然有助于缓解民营企业的信贷融资约束?然而,现有的理论研究很少结合宏观经济政策来考察非正式制度对民营企业信贷融资的影响。

本文以我国民营上市公司为样本,基于社会资本理论,从银行贷款的比率、期限和成本三个方面研究了金融关联对民营企业信贷融资的影响,同时还分析了银行关联和非银行金融关联这两种不同形式金融关联之间的相互关系,并且比较了二者的作用力。在此基础上,引入宏观经济政策波动因素,进一步研究了货币政策紧缩时期金融关联的有效性。

本文的研究贡献可能体现在以下三个方面:(1)将金融关联视为有别于政治关联的另一种社会资本,拓展了现有文献对非正式制度的研究视野,为如何解决民营企业融资困境提供了一个新的有效途径;(2)研究了银行关联和非银行金融关联这两种不同形式的金融关联之间的相互关系并比较了二者的作用力,为缓解民营企业信贷融资约束提出了更有针对性的解决办法;(3)将宏观研究与微观研究衔接起来,结合货币政策波动来考察非正式制度与民营企业信贷融资之间的关系,这使本文的研究更加具有现实意义。

本文后续部分的内容安排如下:第二部分是文献综述;第三部分是理论分析与研究假设;第四部分是研究设计;第五部分是实证结果及分析;最后是本文的结论。

二、文献综述

尽管中小企业融资难是一个世界难题,但是中国的民营企业面临着比其他转型和发展中国家更严重的信贷约束(Neil et al.,2000)。 Loren et al.(2003)、江伟和李斌(2006)、李广子和刘力(2009)等人也发现,中国的银行对不同所有制的企业存在“信贷歧视”,国有企业可以获得更多的信贷政策优惠,而非国有企业则依赖于成本较高的融资渠道。即使同属于中小企业,相对于国有和集体中小企业来说,民营中小企业的融资难度也更大(李海海和郭新华,2005)。对此“信贷歧视”现象,大多数研究认为主要原因在于制度环境不完善(林毅夫和李永军,2001;孙铮、刘凤委和李增泉,2005;江伟和李斌,2006;方军雄,2007;沈红波、寇宏和张川,2010)。既然制度环境的种种缺陷导致民营企业面临严重的信贷融资约束,那么,如何解释民营企业飞速发展的事实呢?Allen et al.(2005)指出,中国的关系和声誉机制能够起到替代正式制度的作用。也就是说,民营企业有一套缓解自身融资约束的非正式机制,这就是引发近年研究热潮的“社会资本”。

有关社会资本对企业融资的作用,国外的文献主要研究了政治关联(或称:政治关系,下同)和银企关系(包括银行任职背景)。Xin et al.(1996)认为,为获得政府的保护,中国的民营企业比国有企业在建立“关系”上投入的资源更多。Booth et al.(1999)、Ciamarra(2006)的研究发现,银行家兼任企业董事能够帮助企业获取融资便利。Bertrand et al.(2004)、Cull and Xu(2005)的研究则证明了政企关系越密切的企业越容易获得较多的银行贷款,而且更容易在陷入危机时获得政府的财政补助。Burak et al.(2008)的研究得出,公司董事会如果具有商业银行背景就容易获得银行贷款,而具有投资银行背景则有助于获得更多的证券融资。Mitchell et al.(2010)以美国企业为样本,研究发现企业董事的银行任职背景能够降低企业的破产风险。Ashcraft(2006)的研究则发现,货币紧缩时小企业受到银行贷款减少的冲击较大,但与银行有关联的企业更能承受货币政策紧缩的负面影响。

国内的研究主要集中于政治关联。边燕杰和丘海雄(2000)将企业的社会资本定义为企业通过纵向联系、横向联系以及社会联系获取稀缺资源的能力,而民营企业有条件也有动机发展企业的社会资本。孙铮、刘凤委和李增泉(2005)、胡旭阳(2006)认为政治关联是一种重要的声誉机制,具有政治关联的企业更容易获得资源,如政府补贴(陈冬华,2003;罗党论和唐清泉,2009)、进入政府管制行业(罗党论和刘晓龙,2009;罗党论和唐清泉,2009)以及获得银行的信贷支持(余明桂和潘红波,2008;吴文锋、吴冲锋和刘晓薇,2008;张敦力和李四海,2012;何靖,2011;黄新建和王婷,2012;倪婷婷和李连军,2012)。王珺和殷宁宇(2008)还发现,企业具有政治关联有助于减少地方政府对企业的产权侵害,如政府乱收费。白重恩、路江涌和陶志刚(2005)的研究得出,具有较高社会地位(政治地位较高或者公益捐赠较多)的民营企业更容易获得银行贷款。戴亦一等(2009)从社会组织数量、社会参与以及社会信用三个方面研究了社会资本与企业负债结构之间的关系。杜兴强和周泽将(2009)、王雄元和全怡(2011)以国企民营化公司为样本,研究了不同类型、不同强度的政治关系对银行融资便利性的影响。于蔚、汪淼军和金祥荣(2012)则通过实证研究发现,政治关联能够降低银企之间的信息不对称和提高民营企业获取资源的能力,而后者即资源效应是导致政治关联有助于缓解民营企业融资约束的主要原因。

另外,也有少数学者对金融关联进行了实证研究。比如,魏刚等(2007)研究了独立董事的教育背景、政府背景和银行背景分别对企业经营业绩的影响,结果发现政府背景和银行背景对公司的经营业绩有明显的促进作用。王善平和李志军(2011)通过实证研究发现,银行持股(同时要求银行必须派出代表进入公司董事会)有利于银行清楚地了解公司的融资需求和投资需求,并且持股银行在关注贷款风险的同时还需要维护股权的价值,因此货币政策的波动对银行持股公司的影响要小于非银行持股公司。与此同时,潘克勤(2011)的研究表明,实际控制人或公司董事具有金融机构工作经历的民营上市公司其融资约束明显降低。另外,邓建平和曾勇(2011)认为金融关联(银行和证券任职背景)是独立于政治关联的一种社会资本,他们经过实证研究发现,在缓解民营企业融资约束方面,金融关联与政治关联之间存在替代效应并且前者比后者更有效。汪波、王凡俊和李国栋(2012)经过实证研究发现,董事会金融关联有利于改善企业尤其是非国有企业的多元化经营绩效。韩翌飞(2012)则以浙江民营上市公司为样本,研究发现金融关联对民营企业尤其是处于成熟期或衰退期的民营企业存在明显的缓解融资约束作用。然而,也有的研究得出了不同的结论,如薛有志、张鲁彬和李国栋(2011)经过实证研究发现,高管金融关联对民营企业发展的正向促进作用是十分有限的。

通过以上文献回顾可知,现有文献至少存在以下三个方面的不足:一是学者们对社会资本这个概念的认识不一致,如杜兴强和周泽将(2009)将金融机构工作背景作为政治关系的一类,而潘克勤(2011)、薛有志、张鲁彬和李国栋(2011)、邓建平和曾勇(2011)将其视为独立于政治关系的另一种社会资本,王善平和李志军(2011)则将其作为银行持股的补充条件;二是研究金融关联(金融机构工作背景)的文献比较少,而且现有的研究仅限于考察银行关联和非银行金融关联分别对于缓解民营企业融资约束的作用,并未进一步研究这两种不同形式金融关联之间的相互关系,也没有对它们的作用力加以比较;三是研究非正式制度与民营企业信贷融资之间的关系时,很少考虑宏观经济政策波动的影响。

三、理论分析与研究假设

(一)金融关联对民营企业信贷融资的影响。自古以来,“关系”就在我国的文化中扮演着十分重要的角色,很多人都认为关系是企业获得成功的重要前提。尤其是我国正处于转轨经济时期,法律保护和金融体系等正式制度存在许多漏洞,中小企业尤其是民营企业面临信息不畅和信用难建等问题,各种非正式的联系成为替代正式制度的有效渠道,社会资本即为非正式联系的一种。根据边燕杰和丘海雄(2000)的定义,企业通过与经济领域的联系获取稀缺资源的能力就是企业的社会资本。国内其他学者对社会资本的研究基本上都是以这一定义为依据。基于社会资本理论,企业在经济领域的联系可概括为纵向联系、横向联系和社会联系这三类。其中,通过聘请曾任或现任政府官员或人大、政协委员担任企业高管,企业便可形成与政府的纵向联系,即政治关联;而聘请具有银行、证券、保险、信托、基金等金融机构任职背景的人员担任企业高管,则可以建立与金融机构的横向联系,即金融关联。

金融关联与政治关联存在一定的联系。首先,二者都可能通过关系与声誉机制对民营企业信贷融资产生影响。刘成龙(2002)认为,中国企业与银行之间的关系并非建立在正式契约的基础上,而是基于个人关系和非正常手段的竞争之上。孙铮等(2005)认为,银行相信具有较高信誉的企业能够遵守和履行债务契约。因此,民营企业若能从政治或金融关联高管的身上利用其关系网络、“借得”其声誉,将有助于强化金融机构对民营企业的信心,从而缓解企业的融资约束。其次,金融关联中的银行关联,在我国金融体系“国有独大”的背景下,更是具有一定程度的政治色彩。

但是,金融关联与政治关联之间又存在区别。首先,二者目的不尽相同。 Faccio(2006a)、Chen et al.(2005)、罗党论等(2009)的研究发现,在金融发展水平越低、政府干预越大、产权保护越差以及腐败越是严重的地方,民营企业建立政治关联的动力就越大。这说明,民营企业建立政治关联并不只是为了缓解企业的融资约束。而金融关联对于缓解融资约束的目的性则更为明确,比如Burak et al.(2008)的实证研究发现,公司董事会成员的商业银行任职背景有助于公司获得银行贷款,而投资银行任职背景则有助于公司获得更多的证券融资。其次,金融关联高管还可以利用其专业技能为企业制订更加科学、可行的融资方案,这是政治关联高管所不具备的。再次,政治关联的建立是有难度的,需要付出较大的成本(潘克勤,2009;冯延超,2012),企业难免会去寻找其他有效的替代机制。譬如,邓建平和曾勇(2011)的研究发现,金融关联与政治关联在缓解民营企业融资约束中存在明显的替代关系,并且前者比后者更有效。最后,金融关联中的银行关联,虽具有一定的政府干预成分,但由于银企之间的关系是天然的,它比政治关联更有利于加强银企之间的沟通、合作与监督。

综合以上对金融关联与政治关联的比较分析可以得出,金融关联影响民营企业信贷融资的作用机制主要有以下四种:关系机制、沟通机制、声誉与信用机制以及金融技能机制。无论其中的哪一种机制占据主要作用,都可以合理地预测金融关联能够有效缓解民营企业的信贷融资约束。据此可以提出假设:

假设1.1:民营企业的金融关联程度越高,其信贷融资约束越弱。

银行关联与非银行金融关联作为金融关联的两种不同形式,对民营企业信贷融资的作用机制也存在差异。民营企业聘请具有银行任职背景的人员担任高管,主要是利用关联高管的关系网络获得银行贷款的便利,同时加强银企之间的沟通,从而降低信息不对称导致的“不信任”风险,因此银行关联的作用机制侧重于“关系”和“沟通”。而非银行金融关联则侧重于“声誉与信用”和“金融技能”这两种作用机制,这是因为,民营企业聘请在证券、信托、保险和基金等金融行业具有较高社会声望的专业人士担任高管往往能够向市场传递“企业有良好声誉”的信号,这为企业提供了一种隐性的信用担保作用,有利于企业获得银行和其他部门的支持;同时,这些专业人才能够利用自身丰富的金融财务知识帮助企业改善财务结构,甚至制订更为科学的融资方案,从而有利于缓解企业的融资约束。

既然银行关联和非银行金融关联侧重的作用机制不同,那么二者是否可以相互替代?哪一个又更为有效呢?根据前文的探讨,由于金融关联与政治关联都能通过“关系”和“声誉与信用”这两种机制发挥作用,二者之间存在显著的替代效应;同时,由于金融关联比政治关联目的更明确、建立成本更低以及具备“沟通”与“金融技能”这两种作用机制,导致它比政治关联更为有效。通过对比分析银行关联与非银行金融关联之间的作用机制,可以发现二者之间的联系和区别跟金融关联与政治关联有一定的相似性。因此,本文大胆地设想,银行关联与非银行金融关联之间也存在相互替代的关系。考虑到银行作为债权人,银行关联高管可能会对企业贷款的使用实施更多的监督,这会削弱关系机制和沟通机制的作用,从而降低企业获得银行贷款便利的可能性;而随着经理人市场的逐步完善,声誉与信用机制、金融技能机制的作用也日益显著,因此,本文进一步预测,非银行金融关联比银行关联对民营企业信贷融资的影响更大。由此提出以下假设:

假设1.2:银行关联程度低的民营企业,非银行金融关联缓解民营企业信贷融资约束的作用较大,反之亦然。

假设1.3:非银行金融关联比银行关联对民营企业信贷融资约束的缓解作用更大。

(二)货币紧缩时期金融关联对民营企业信贷融资的影响。国家货币政策的调整会通过货币渠道或信贷渠道对民营企业信贷融资产生影响。在我国,货币政策的波动主要通过信贷渠道改变银行的信贷规模,进而影响企业的投融资等行为(周英章和蒋振声,2002;蒋瑛琨等,2005;盛松成和吴培新,2008)。由于我国中小企业(主要是民营企业)自我融资能力较差,对外部融资存在依赖性,因此受货币政策信贷渠道的影响比较明显。然而,在我国现有的“国有独大”的经济体制下,银行尤其是国有银行对民营企业存在“信贷歧视”。而在货币紧缩时期,政府会对企业加强干预,使信贷资源分配服从于照顾国有企业、稳定就业等目标而非经济效率目标,因此银根紧缩会加重民营企业的 “信贷歧视”(Allen et al.,2005;叶康涛和祝继高,2009;陆正飞等,2009;白俊和连立帅,2011)。

货币紧缩使民营企业的信贷融资难上加难,那么,在货币紧缩时期金融关联能否缓解民营企业的信贷融资约束呢?Gertler and Gilchrist(1993)、Oliner and Rudebusch(1996)的研究表明,货币紧缩对不同信用等级的公司产生影响的程度不同。而根据饶品贵和姜国华(2011)的研究,提高会计稳健性和会计信息披露质量能够降低货币紧缩带来的不确定性,从而有助于企业获得更多的贷款。若真如此,金融关联只要能够改善民营企业的信用状况、降低银企之间的信息不对称,就有助于抵消货币紧缩带来的不利影响。事实上,Ashcraft(2006)经过研究发现,货币紧缩时小企业受到银行贷款的影响较大,但与银行有关联的企业更能承受货币政策紧缩的负面影响。王善平和李志军(2011)的实证研究也表明,银行可以较为清楚地了解持股公司的融资和投资需求,因此货币政策的波动对银行持股公司(持股银行必须派出代表担任公司董事)的影响要小于非银行持股公司。但是,根据白俊和连立帅(2011)的研究,金融环境的改善不能缓解民营企业在货币紧缩时期所面临的“信贷歧视”,他们认为,银行贷款向国有企业倾斜是货币紧缩时期的必然选择。既是“必然选择”,就说明没有办法可以解决,也就是说金融关联不能缓解民营企业的信贷融资约束。到底“能”还是“不能”呢?本文在前面已经提到,货币紧缩使民营企业“信贷歧视”加重的主要原因在于政府“加强”了干预,现在,关键的问题来了——这个“加强”到底有多强?如果它是一剂普通的“毒药”,那么金融关联也就可能发挥作用;但如果“毒性够猛”,货币紧缩就成了民营企业难以幸免的灾难。讨论至此,本文提出如下假设:

假设2a:货币紧缩时,金融关联能够缓解民营企业的信贷融资约束。

假设2b:货币紧缩时,金融关联不能缓解民营企业的信贷融资约束。

四、研究设计

(一)样本选择与数据来源。本文以2008-2011年沪、深两市的A股民营上市公司为研究样本。之所以选择民营上市公司,是因为民营上市公司往往比非上市民营企业更为优秀和成功(何靖,2011)。如果金融关联能够缓解民营上市公司的信贷融资约束,那么它对非上市民营企业信贷融资的影响应该会更加显著。样本区间之所以没有覆盖到2008年以前的年份,一是为使实证研究更具有现实意义,学者们一般采用近3-5年的历史数据,因此2007年以前的数据稍显陈旧;二是考虑到2001-2006年我国货币政策一直比较稳健,虽然中间存在一些微调,但都未改变基本的货币政策类型(张西征和刘志远,2011),而2007年第三季度为抑制通货膨胀货币政策转向紧缩,之后受金融危机影响,从2008年第三季度开始紧缩的货币政策又转为适度宽松,因此,可以认为近年来货币政策的波动是从2007年开始。但是,本文中有些变量(如公司的成长性)需要做差,因此本文的样本区间从2008年开始。①

在收集和处理数据时,首先根据CSMAR数据库中的“民营化方式”指标选择上市时即为民营的公司,即为了强调“纯”金融关联而排除了国企民营化公司。在此基础上,本文剔除了以下样本:(1)金融行业公司样本;(2)在港、澳地区上市的公司样本;(3)ST、*ST类特殊处理的上市公司;(4) 数据缺失的样本,如高管成员背景披露不详的样本;(5)异常值样本,如净资产收益率为负值的样本。最终的样本为2008年154家、2009年 141家、2010年 262家、2011年 489家,共1046个观测值。使用的数据包括财务数据、社会资本数据(政治关联和金融关联)以及货币政策数据,其中,财务数据来自CSMAR数据库,社会资本数据根据CSMAR公司治理数据库和样本公司年报中披露的高管简历和兼任信息进行赋值、计算所得,货币政策数据则来自《中国统计年鉴》,并参考了央行公布的货币政策季度执行报告和全国银行家问卷调查报告。

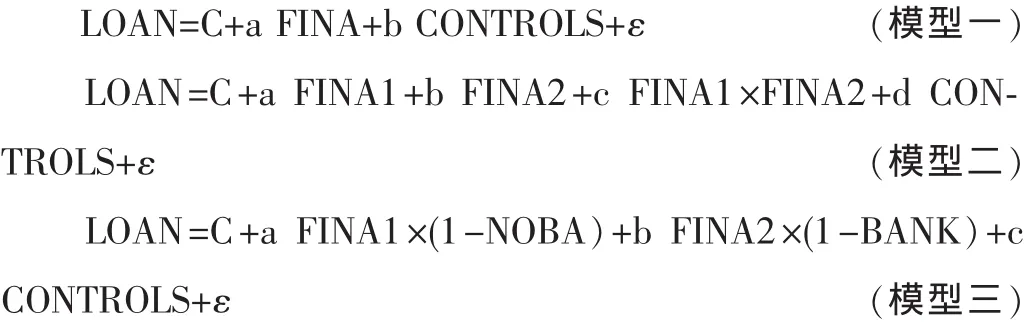

(二)模型设计和变量定义。针对假设1.1、1.2和1.3,依次建立以下三个模型:

针对假设2a和2b,建立如下分组回归模型:

模型中各变量的具体定义见表1。

表1 变量的定义

贷款总额由报表中的“短期借款”、“长期借款”和“一年内到期的非流动负债”三个项目加总而得。利息支出是指报表附注中披露的银行贷款利息支出(包括资本化的部分)。利息收入虽然可以降低企业为贷款所付出的实际成本,但它不能反映企业获得贷款的难度③,所以本文的利息支出不扣除利息收入。

考虑到在现代企业制度下,董事会与经理层的战略分工差异导致经理层更多地致力于公司内部运营,而董事会作为“边界管理者”可以吸收外部重要关联组织的代表进入董事会(薛有志、张鲁彬和李国栋,2011),同时由于独立董事和监事会的设立可能更多出自法律监管的要求,因此本文界定的高管范围仅指公司的执行董事,不包括独立董事、监事和经理层。如果公司高管在银行④、信用合作社、资金互助社、财务公司等兼任职务,则该高管具有银行关联;如果高管在证券、保险、信托、基金、期货、投资咨询等金融机构兼职,则定义该高管具有非银行金融关联。

货币政策变量则首先参考张西征和刘志远(2011)的做法,用“M2增长率-GDP增长率-CPI增长率”这一差额来度量,在此基础上再进行定性化处理:如果差额为正,表明货币政策处于宽松时期,否则处于紧缩状态。由于无法获取银行贷款和高管任职的季度数据,本文的货币政策变量(MONE)只能采用年度数据⑤。根据上述原则处理后,得出2008年和2011年为货币紧缩年份,2009和2010年则为宽松年份。

控制变量方面,之所以将政治关联纳入模型,是为了剔除其影响从而单独考察金融关联(尤其是银行关联)的作用。本文不设计年度哑变量,这是因为本文的货币政策采用的是年度数据,年度哑变量与货币政策虚拟变量之间存在高度的共线性。

五、实证结果及分析

(一)总体描述性统计分析。主要变量的描述性统计结果如表2所示。STRU和MATU的均值与中位数十分接近,并且中位数接近于极小值,说明民营企业的贷款比率和贷款期限大部分都很低;同时,它们的标准差都比较小,说明在贷款比率和贷款期限方面民营企业之间的差异比较小。COST的中位数较大地偏离了极小值(相差5个百分点),说明民营企业的贷款成本普遍偏高;标准差却非常小,这说明民营企业的贷款成本分布很集中;然而极大值与中位数相差甚远,少数民营企业极高的贷款成本将均值拉上了比中位数更高的水平,说明这些企业面临的融资约束相当严重。MONE的均值0.615大于0.5,中位数为1,这说明大部分样本观测值分布在货币政策相对紧缩的年份。FINA、FINA1和FINA2的均值和标准差都很小,说明企业高管的金融关联程度普遍较低;金融关联高管人数占企业高管总人数的比例平均为18.5%,银行关联平均比例为1.1%、非银行金融关联平均比例为17.9%,这说明形成金融关联最主要的形式是通过证券、信托、保险、基金等非银行金融机构。

表2 总体描述性统计结果

(二)分组的描述性统计分析。将样本划分为有金融关联和无金融关联两组,分组的数据特征如表3所示。有金融关联的这一组样本观测值为547个,占样本总数的比例为52.29%(547/1046),说明我国大约有52.29%的民营上市公司存在金融关联现象。虽然有金融关联组的平均贷款比率(STRU)低于无金融关联组,它们的均值差异却无法通过T检验,这说明有无金融关联对于民营企业的贷款比率来说影响不大。而根据T检验的结果,有金融关联的民营企业其平均贷款期限(MATU)明显高于无金融关联的民营企业,同时平均贷款成本(COST)也明显更低,说明金融关联有助于提高民营企业的贷款期限和降低其贷款成本。总体来说,分组的描述性统计结果初步支持了假设1.1的成立。

表3 分组的描述性统计结果

(三)相关性分析。对主要变量的Pearson相关系数和Spearman相关系数进行显著性检验⑥。除了FINA与FINA2之间的相关系数高达0.991之外,各自变量两两之间的相关系数的绝对值都小于0.4,说明除了金融关联与非银行金融关联以外,其他自变量两两之间不存在明显的共线性。根据前文对样本的总体描述性统计分析,金融关联的主要构成成分为非银行金融关联,因此,金融关联与非银行金融关联之间的相关系数接近于1是必然的,只要不将二者置于同一模型中,就可避免多重共线性的问题。

STRU与MONE、Size、Assu和ROE之间的相关系数都通过了1%或5%的显著性检验,结合系数的符号可知,公司规模越大、担保能力越强的民营企业贷款比率就越高,净资产收益率越高其贷款比率反而越低⑦,在货币紧缩时期民营企业的贷款比率明显下降。MATU与MONE在5%的水平上显著负相关, 与 FINA、FINA1和 FINA2、Size、Assu和 ROE 在1%或5%的水平上显著正相关,并且与Industry之间的负相关关系通过了1%的显著性检验,说明货币紧缩会缩短民营企业的贷款期限,金融关联(包括单独的银行关联或非银行金融关联)程度越高、公司规模越大、担保能力越强、净资产收益率越高的民营企业贷款期限就越长,处于垄断或政府管制行业的民营企业其贷款期限反而更短。COST与MONE在5%的水平上显著正相关,与 FINA、Political、Size和Assu在5%或10%的水平上显著负相关,说明货币紧缩会使民营企业的贷款成本上升,金融关联、政治关联、公司规模和担保能力的水平越高就越能降低贷款成本。总之,金融关联有助于延长民营企业的贷款期限、降低其贷款成本,但是无法显著影响民营企业的贷款比率。

通过上述分析,可以初步判断假设1.1具有一定的合理性。但是,相关系数仅代表两个变量之间的关系,并没有剔除其他变量对它们的影响。若要准确地知道金融关联对民营企业信贷融资产生的作用,就需要进一步在控制其他变量的基础上进行严格的回归检验。

注释:

①这样做的前提是:2008-2011年必须同时涵盖货币政策紧缩和宽松两种情况,后文将详细说明。

②中国人民银行属于政府。

③将贷款所得存放银行而产生的利息收入反映了企业资金管理的政策或能力,它与企业获得贷款本身无直接关系。

④这里的银行包括四大商业银行、全国性股份制银行、政策性银行和地方性银行,不包括中国人民银行。

⑤货币政策不按季度区分,这在一定程度上会削弱实证研究的有效性,但仍不失为一次有意义的探索。

⑥由于相关系数表数据较多,本文将其作为附表单独放在参考文献后(下期)。

⑦可能是因为ROE较高的民营企业自我融资能力比较强,借款数量相对于资产规模的比例反而有所降低。(本文为教育部新世纪优秀人才支持计划资助项目 “现代经济危机防控的财务机理与监管研究”的阶段性成果。特别感谢财政部全国会计领军人才项目和青海民族大学昆仑学者项目的支持。)