小额贷款公司财务可持续性研究——基于广东省26 家小额贷款公司的实证分析

陈俊求 谷卓桐

(华南农业大学,广东 广州 510642)

一、引言

改革开放以来,中国经济发展取得辉煌成就,人民的收入逐步增长,然而,城乡收入分配的差距也随之扩大,“二元经济”现象更加明显。在发展经济的过程中,金融是其中的血液,有了血液的流动和润滑,经济才能平稳增长。而我国目前农村金融体系还不健全,农户的生产积极性在经济方面受到很大的抑制。

另外,中小企业发展迅速,逐渐成为市场中一股不可小觑的力量。中小企业的发展需要大笔资金的支撑。但是,银行偏好“锦上添花”,不会“雪中送炭”。银行更愿意为大型国有企业提供融资服务,中小企业很难从银行获得信贷资金的支持。

在农户资金得不到满足、中小企业融资难的同时,改革开放使得民间积累了大量资金,加上银行的存款利率已经降到通货膨胀率之下,民间资本在暗流涌动需求出路。得不到资金的农户、中小企业与急需把资金贷出去的民间资本,两者一拍即合。

本文在理论研究的基础上,通过总体比较、数据分析等方法对小额贷款公司财务可持续性进行论述。首先介绍我国小额贷款公司产生的背景,并 在对国内外研究综述的基础上,阐述小额贷款公司的定义、必要性以及相关理论。接着以广东省26 家小额贷款公司为例,在实地调研的基础上,运用SPSS20.0 对其运营统计数据进行定量分析,分析影响财务可持续性的核心因素,最后根据分析结果和国外先进经验对小额贷款公司提出建议,为促进我国小额贷款公司的可持续发展提供一定的帮助和指导。

二、文献综述

国际上,不乏对小额贷款可持续性发展的研究,多数学者以小额贷款公司运营过程中出现的问题为切入点,主要研究对象包括以下三方面:

(一)模式选择问题

在国际上,由于不同地区的人们在小额信贷可持续性上所持观点不一,所以出现两类小额信贷模式。一类是社会责任可持续型模式,该学派认为小额信贷的目的是持续改善低收入阶层的经济状况,盈利性不重要,如出现亏损则由政府和赞助机构补贴;另一类财务可持续型模式,他们认为,小额信贷的目的是为具有偿还能力的客户提供持续的小额金融服务,重点在于机构能否持续运营,所以注重财务指标上的可持续性。

(二)利率问题

贷款利率是学术界公认的影响小额信贷机构盈利能力的重要指标。按照常理来说,小额信贷机构承担的比传统商业银行更高风险和成本,所以利率也相应高于后者。但是,这里又出现一个难题,过高的贷款利率可能会把低收入阶层拒之门外,即使能成功贷款也会面临沉重的利息负担;如果利息过低,小额信贷机构则入不敷出,不能实现机构的可持续发展。

Helms(2004)通过研究分析小额信贷与利率管制的关系,提出小额信贷机构可以实施低利率措施,配合高效率的金融服务来促进其发展。Aghion 和Morduch(2000)认为适当地提高利率可以满足小额信贷机构的运营需求,而且实施差别于传统商业银行的利率措施,让贷款客户根据自身实际情况来确定贷款意愿,有效防止资金滥用的现象。

(三)社会责任和财务指标的不兼容问题

中国有句古话:“鱼和熊掌,不可兼得”。Jeffrey Poyo 和Robin Young(1999)在详细研究拉美国家的小额信贷机构后,发现小额信贷在扶贫和盈利上存在矛盾。因为随着贷款人数的增加,以福利为目标的小额信贷机构的运营成本会逐步加大,严重的则陷入财务亏损困境。

综上,国际上对于小额信贷可持续性的研究较为系统全面。一方面,重视理论层面的探讨,从模式选择到可持续性衡量,研究不断深入;另一方面,实践经验较为丰富,其研究结果对于小额贷款公司可持续性发展实践具有一定的指导意义。但不同学派对于小额信贷可持续性的判定众说纷纭,导致了不同的政策主张和措施。因此,如何求证这些观点的正确性以及如何取舍这些派别提出的政策建议将会是一个值得进行深入研究的问题。

三、广东省经济背景及小额贷款公司发展概况

(一)广东省经济环境及金融生态环境

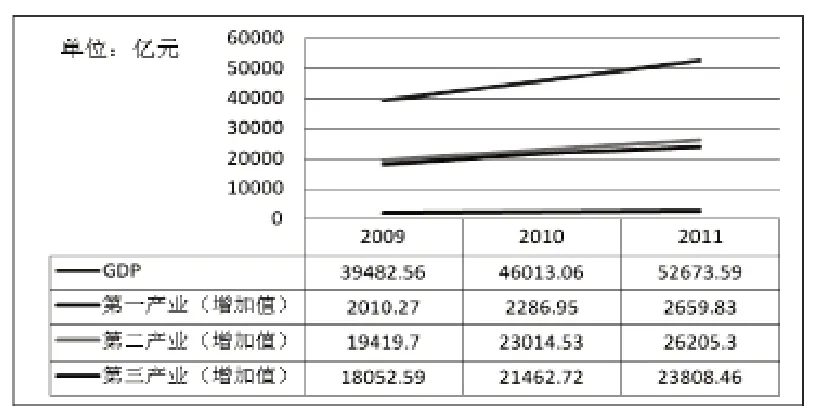

2011 年,广东省经济发展方式转变加快,经济平稳增长。全省GDP 达52673.59 亿元,相比上年增加10%,第二、三产业发展加快(见图1)。总体经济发展具有产业结构优化、需求结构改善、经济转型加快、区域协调增强和城乡差距缩小等特点。

图1 2009—2011 年广东省GPD 及各产业增加值统计

在金融方面,2011 年广东省的存款增加有所放缓,全省银行业金融机构(包括外资)本外币存款余额为91590.2 亿元,相比上年增加11.8%,但增速同比减少5.9%。在股市、楼市低迷的大背景下,居民把资金放在银行存定期存款的比例增加,全年新增单位和个人定期存款比活期多653 亿元,相比上年高出13.2%。贷款也出现缓慢增长,2011 全省银行业金融机构(包括外资)本外币贷款余额为58611.22 亿元,相比上年提高13.4%,但增速同比下降3%(2012 年中国金融年鉴资料计算整理得出)。

(二)广东省小额贷款公司发展概况

2011 年广东省全省小额贷款公司规模逐步扩大,截止2011年末,一共有196 家小额贷款公司,注册资本193 亿元,累计投放贷款744 亿元,贷款余额186 亿元,从业人员3045 人(主要资料来源为2011 年度广东省小额贷款公司监管报告)。

小额贷款呈现出“短、频、快”的特点,全省累计投放贷款中,贷款期限1 年以上占2%,1 年以下占98%。而且办理手续简便、周期短,小额的一天之内就可以放款。

财务上,净利润有所增长,但资本回报率偏低,资金缺口大。2011 年全省小额贷款公司实现净利润6.5 亿元,同比增长116%;资本回报率为4.29%,而资金缺口达56 亿元。

四、广东省小额贷款公司财务可持续性分析

(一)广东省小额贷款公司财务分析

1.贷款结构分析

(1)贷款对象及行业

从贷款业务结构表来看,广东省小额贷款公司的贷款对象主要有中小型企业、自然人和个体工商户,截止2011 年末,贷款余额为178.8 亿元(资料来源:2012 年中国金融年鉴)。

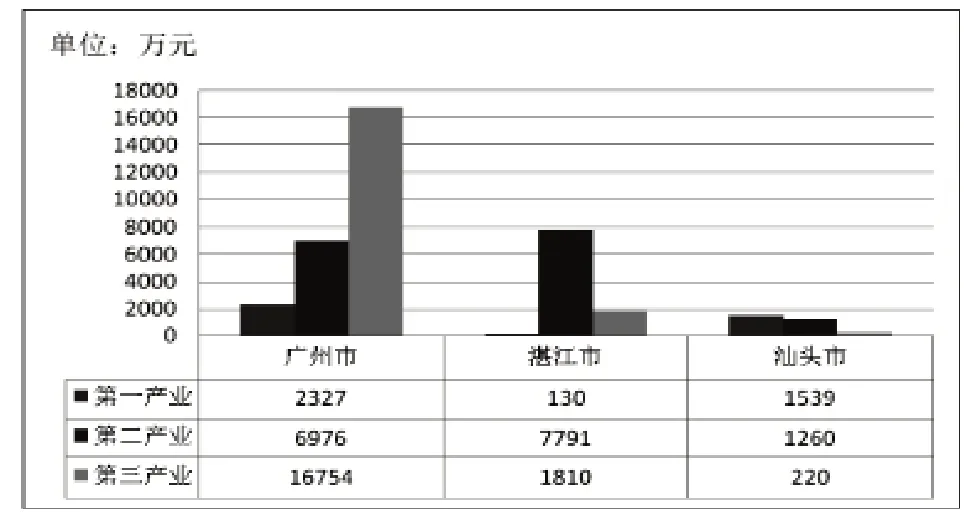

对于各个产业贷款,截止2011 年9 月,广东省第一、第二、第三产业贷款余额分别为39133 万元、147453 万元、294645 万元。小额贷款在行业上有明显的地区差异,广东省东部、中部、西部分别选取汕头、广州、湛江三个城市进行比较,如图2 所示(本部分数据由实地调研所得)。

图2 广东省东部、中部、西部代表城市各产业贷款余额

(2)贷款规模、期限和方式。

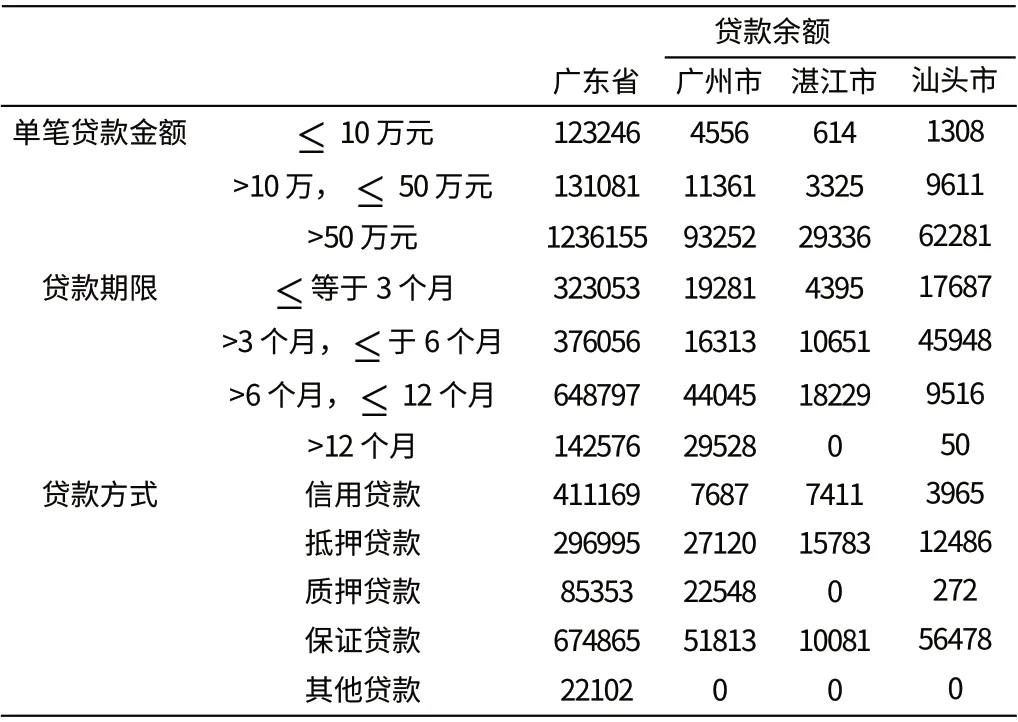

如下表1,广东省小额贷款公司单笔贷款金额结构中,以50万元以上为主,占全部贷款余额的82.9%。从资本逐利的角度来考虑,小额贷款公司将单笔贷款规模提高,有利于其节约交易成本,提高效益,但这也会导致小额贷款公司的资金过于集中,一旦出现坏账,就会危及整个公司的经营。

贷款期限以短期(1 年以内)为主,湛江市没有长期贷款,汕头市长期贷款占极小比例。这也说明了小额贷款公司讲究短期效益,贷款时间越长风险越大,而且资金基本是满负荷运作,运转较快,以保证资金的流动性。

贷款方式上,主要采用保证或抵押的方式,保证借款人让有代为清偿能力的人来保证其偿还贷款的方式。这是小额贷款公司的常有现象,保证为主的贷款方式一定程度上体现小额贷款公司基本上是在熟人圈子里放贷。

表1 广东省小额贷款公司贷款规模、期限及方式 (单位:万元)

(3)贷款利率

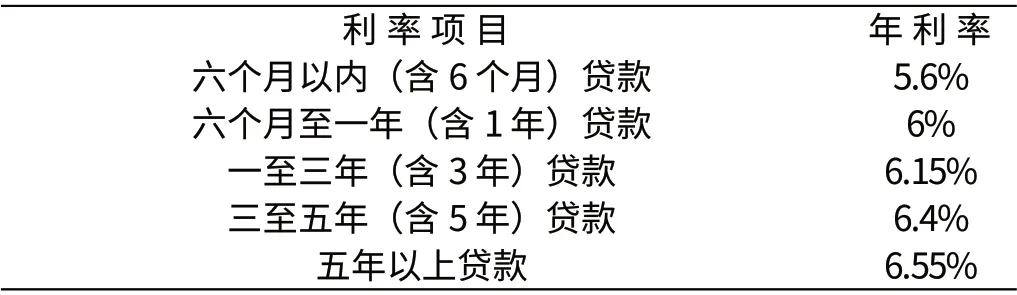

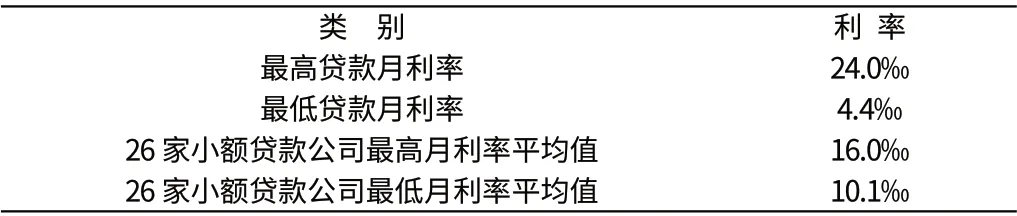

国家规定小额贷款公司贷款利率不能超过同期银行基准利率的4 倍(2011 年银行贷款基准利率,见表2),而广东省小额贷款公司的贷款利率已经非常逼近国家规定的利率上限,调查数据显示,26 家小额贷款公司的最高月利率达24‰(见表3),而且这个数据还有人为压低的可能。

表2 2011 年银行贷款基准利率 (单位:%)

由于小额贷款公司征信系统缺失,对借款人的信用情况不了解,存在严重的信息不对称;而且贷款相对集中,期限短,风险较大,这使得小额贷款公司在运营成本和运营风险这两方面远超过正规金融机构,相应地,贷款利率也就远高于银行,说明合理的高利率是维持其持续经营的重要因素。

表3 广东省26 家小额贷款公司月利率表 (单位:‰)

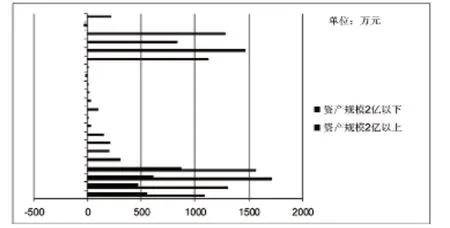

2.资产规模与盈利状况

从调研数据来看,资产规模较大的公司盈利能力相对较强。广东省东莞市的广汇科技、东商、松山湖和鸿发4 家小额贷款公司的注册资本都是2 亿元,在开业不到两年的时间里都实现上千万的利润。而其他22 家公司利润相差较大,有的超过1 千万,有的还处于亏损中。由此看来,资本规模的大小一定程度上影响了利润水平的高低。

图3 广东省26 家小额贷款公司账面利润的对比图

综合上文的分析,广东省小额贷款公司贷款期限以短期为主,保证和抵押为主要的贷款方式,存在贷款资金过于集中,不同公司运营效益差异显著的现象。利率、资产等因素是否对公司的可持续发展产生影响,本文通过数据说话,接下来将探讨影响广东省小额贷款公司可持续发展的重要因素。

(二)小额贷款公司盈利影响因素分析

1.指标选取与实证检验

(1)衡量盈利能力的指标

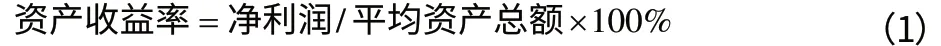

资产收益率ROA代表的是公司各项资源综合利用的结果,其高低取决于公司在市场中的竞争能力及运营效率。其计算公式为:

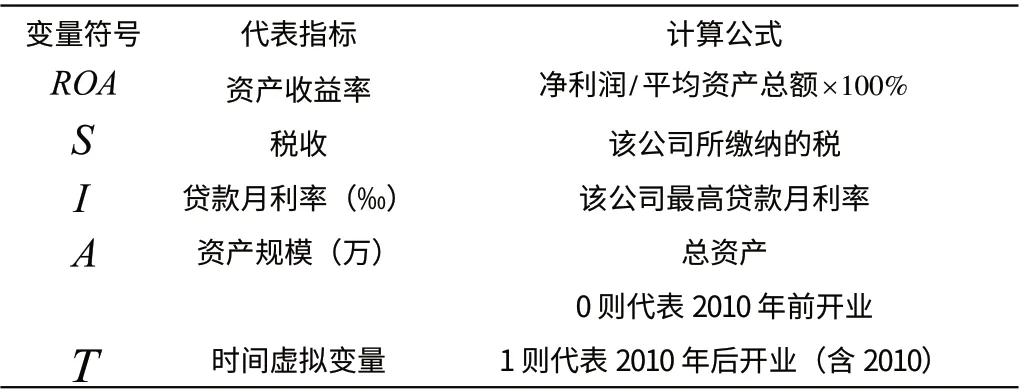

(2)反映贷款利率、赋税的指标以及控制变量

本文将税收S 和贷款利率为I 作为解释变量。通过调研数据可以看出,小额贷款公司的资本规模存在明显差异,而且开业时间也不相同,所以本文将引入以下控制变量:资产规模A和时间虚拟变量T。

(3)构建模型

本文以运营效益为被解释变量,税收和贷款利率为主要解释变量,并引入资产规模和时间虚拟变量,模型如下,

其中,1Y 代表被解释变量ROA;1X 代表税收S 和贷款月利率I ;1D 代表控制变量资产规模A 和时间虚拟变量T 。

2.数据处理

本文选取广东省26 家小额贷款公司自开业以来到2011 年9月份的贷款业务数据作为研究样本。由此,模型变量的具体描述见下表4:

表4 所选取变量的描述性统计(单位:‰、万元)

从经济意义上来讲,贷款方式结构中的各个变量之间可能存在一定的相关性,先对其进行线性回归分析(此处采用方差分析的基本思想进行判断,参考张文彤《SPSS 统计分析高级教程》第90—98 页),结果如下(见表5)。

表5 模型各变量偏回归系数

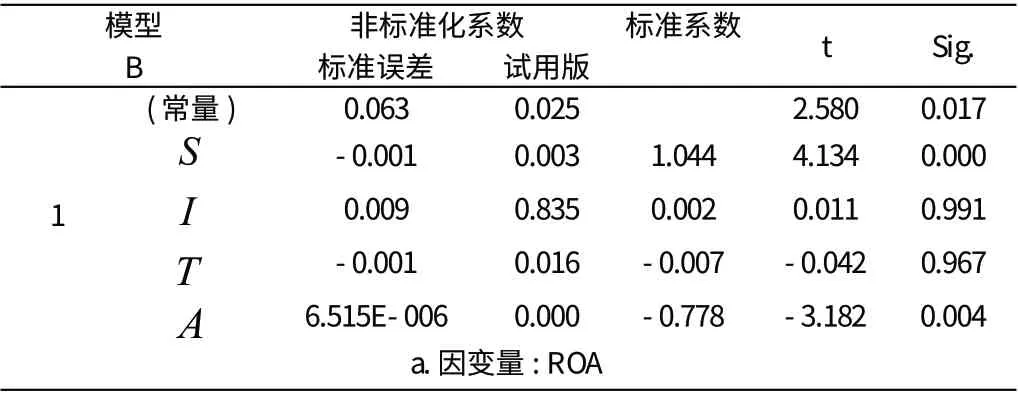

结果显示拟合度较好,但变量T 和I 对应的参数P 值大 于0.05,说明这两个变量与ROA 相关性不显著,故剔除二者,再对剩余变量进行回归,回归结果见下表6。

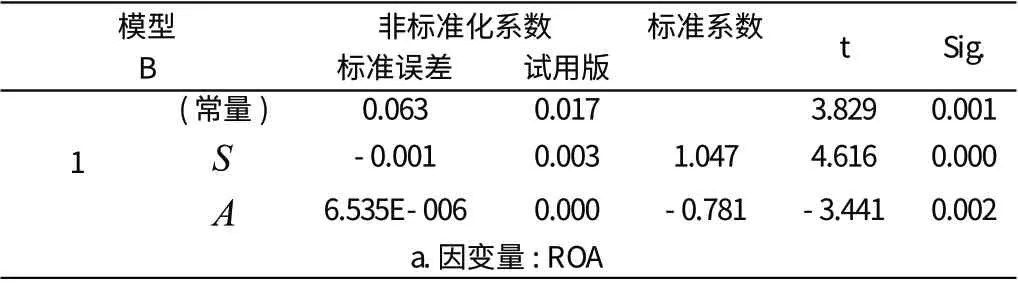

表6 修正后模型变量偏回归系数

从回归结果来看,整体拟合优度为0.693,具有较高的解释力度。从单个解释变量的显著性水平来看,变量S 和A 的T 值都大于2,且P 值均小于0.01。则资产规模、税收在1%的水平上显著,但开业时间和贷款利率因素并不显著,说明后两者对小额贷款公司资产收益率影响不大。这可以说明拓宽小额贷款公司的融资渠道、提高进入门槛并且享受正规金融机构税收优惠可以促进小额贷款公司实现可持续发展。

3.实证分析结果

根据以上分析,小额贷款公司的资产规模和税收对小额贷款公司的可持续经营具有至关重要的作用,即税收越高,小额贷款公司的资产收益率越低;资产规模越大,小额贷款公司的资产收益率也越高。因此,广东省小额贷款公司不能盲目求多求快,要结合实际情况,设置合理的准入门槛,做到因地制宜,经济发展快的地区门槛可以相对高一点;更重要的一点是,要拓宽融资渠道,可以考虑吸收外资或者政府资助。对于小额贷款公司的模糊身份,要争取早日将其并入正规金融机构行列,享受税收优惠政策。

五、小额贷款公司可持续发展看法和建议

(一)明确小额贷款公司身份定位

小额贷款公司被视为“准金融机构”的模糊身份定位严重影响其可持续性,小额贷款公司不能吸收公众存款,导致了很低的财务杠杆比例。而且税收上不能享受国家的优惠财税政策,盈利空间被压缩。

(二)拓宽小额贷款公司融资渠道

“只贷不存”制度设计,导致没有持续的资金注入,小额贷款公司很难发展壮大。可以先要对经营良好的小额贷款公司,在与银行业金融机构写上基础上,适度放宽融资比例。

(三)加强小额贷款公司的监管

建议统一监管主体,逐步消除对小额贷款公司融资及资金运用约束,重点监管资金来源的合法性。

(四)放宽小额贷款公司利率管制

贷款利率市场化,是小额贷款公司实现可持续发展的重要条件。小额贷款的运作成本远远高于大规模贷款,因此如果设定利率上限,则势必会使小额贷款公司放弃向那些更加贫困的借贷者提供信贷服务。所以,放手让小额贷款的利率市场化是维持财务可持续性的有效途径。

六、结论

本文通过对广东省26 家小额贷款公司,开业至2011 年9 月财务数据进行实证分析,并通过对资产收益率与资产规模、税收、利率及开业时间做回归分析得出,资产规模与税收是影响广东省小额贷款公司财务可持续性的主要因素,而利率与开业时间并不是财务可持续性的直接影响因素。

最后根据分析的结果,提出了明确小额贷款公司身份地位、拓宽融资渠道、加强监管以及放宽利率管制等政策措施以促进其实现财务的可持续性。

[1]Aghion Jonathan Murdoch. Microfinance Bond Group lending[M].The Economics Transition,2000:75–79.

[2]Alan Richard Jameson. Obstacles and Opportunities for Microcredit Companies Developing in the Countryside[D]. USA: The Ohio State University, 2009.

[3]Ds. Gibbons. Financing Mirror-finance For Poverty Reduction[J].2000(07).

[4]Guttman &J. M .Repayment performance in microcredit programs[J].Theory and evidence,2007(03).

[5]Helms, Brigit, Xavier. Interest Rate Ceilings and Microfinance:The Story So Far [J].CGAP Oeeasional Paper,2004.

[6]Jonathan Morduch.The Microfinance Promise[J].Journal of Economic Literature,1997.

[7]Morduch.The Micro-finance Schism[D]. Harvard University Department of Economics,1997.

[8]Roy Chowdhury.Prabal:Group Lending:Sequential Financing.Lender Monitoring and Joint Liability[J].Journal of Development Economics,2005(02).