民营企业利益侵夺倾向与控制权收购模式选择

于 鸣,汪金爱

(1.北京大学 博士后流动站,北京 100871;2.中国工商银行 博士后工作站,北京100032;3.华东理工大学 商学院,上海 200237)

一、引言

近年来,大股东与中小股东之间的利益冲突(principal-principal conflicts)问题开始得到学者们的广泛关注(Dharwadkar、George和Brandes,2000;Su、Xu和Phan,2008;Young等,2008)。学者们纷纷研究这种利益冲突的制度成因以及冲突对组织决策和战略选择的影响(La Porta、Lopez-de-Silanes和Shleifer,1999;La Porta等,2000;Chen和Young,2010)。在新兴经济体中,股东之间利益冲突集中体现为控股股东可以利用手中的权力来获得控制权私利,采取掏空(tunneling)、资金占用(expropriation)、关联交易(related-party transactions)等显性和隐蔽的手段侵夺中小股东的利益(Claessens、Djankov和Lang,2000、2002;Johnson等,2000)。

控制权收购为研究股东之间的利益冲突以及控股股东的利益侵夺行为提供了重要的情境(李增泉、余谦和王晓坤,2005;刘峰、钟瑞庆和金天,2007)。针对中国上市公司控制权收购的研究表明,控股股东在获得上市公司控制权后通常以现金方式进行资产收购,而这需要支付一大笔收购款(陈海声和梁喜,2010)。如果预期收益好,考虑到控股股东支付了大量的现金,那么有动机和能力通过并购的方式来转移资金,侵夺中小股东的利益;如果预期收益无法收回巨额投资资金,那么控股股东侵夺中小股东利益的行为将更加严重(陈海声和梁喜,2010)。

虽然现有研究重点关注了收购方在获得上市公司控制权后对中小股东的利益侵夺的“既成事实”行为,然而却忽略了与之相反的一个重要问题,即如果收购方本身具有潜在的利益侵夺倾向,那么它又是通过何种方式来获得控制权的?显然,这涉及控制权收购模式选择问题。

根据收购方获得上市公司控制权的时序特征,控制权收购可分为一次性收购(onetime acquisition)和循序收购(sequential acquisition)两种模式。其中,循序收购是指收购方经过两次甚至多次与现任控股股东或其他股东达成股权收购协议后,最终获得上市公司控制权。在仅有的对控制权收购模式的研究中,Xu、Zhou和Phan(2010)认为,在中国本土资本市场由于收购方和被收购上市公司之间存在着严重的信息不对称,收购方较难获取有关被收购上市公司资产质量的真实信息,因此循序收购实际上是收购方有意识选择的一种期权策略(option strategy),其目的在于通过部分股权收购后的学习来渐进收集和掌握被收购上市公司的真实信息,降低由信息不对称所带来的估值不确定性。Xu、Zhou和Phan(2010)发现,民营企业与国有企业相比,由于受到制度和获取信息途径上的限制,在控制权收购中更容易面临信息不对称的问题,因此也更倾向于选择循序收购。

本文旨在从利益侵夺倾向的视角来研究控制权收购模式选择。选取这种视角的研究意义在于:一方面从“事前”阶段研究收购方是否具有利益侵夺倾向,以及利益侵夺倾向对于获取控制权的潜在影响,可以与现有研究中重点关注控制权收购的“事后”利益侵夺行为形成有效的呼应和补充;另一方面利益侵夺倾向的视角可以弥补先前研究中只关注收购方所有制背景特征的缺陷,从而挖掘收购方背后更具有本土制度情境特点的因素。

本文选择民营企业作为研究对象,探讨利益侵夺倾向与控制权收购模式之间的关系。选取民营企业主要有两个原因:(1)中国资本市场的特殊环境使民营企业必须寻找低成本的融资方式。直接上市对于很多民营企业而言,代价甚高,且不易行。收购上市公司的控制权,为民营企业进入资本市场提供了重要的通道和平台,即“壳”资源。获取“壳”资源后,民营收购方更有可能利用控制权来获取私利,侵夺中小股东的利益。(2)国有企业收购方多由各级政府、国资委和国有资产经营机构100%持有或接近全额控股。收购方背后的实际控制人对上市公司的控制权和现金流权不会因收购份额的多少而发生变化。在此情况下,根据本文构建的变量测量方法,很难推断国有收购方在控制权收购前所具有的利益侵夺倾向。

本文的贡献体现在两方面:(1)在理论上,本文提出了一种全新的解释循序收购的机制。以往研究将循序收购看成是收购方为缓解信息不对称而主动采取的一种期权策略。本文认为上市公司股权转让的协议性特征使控制权收购本质上是收购方与被收购上市公司现有股东之间的一种博弈。最终的收购模式选择是各方基于自身策略达成博弈的均衡结果。因此,循序收购不再仅是收购方缓解信息不对称的一种机制,而是参与收购的各方基于收购方潜在利益侵夺倾向所达成的一种博弈均衡,这种均衡旨在通过延迟收购方获得上市公司控制权的方式来识别和防御可能对中小股东产生的利益侵夺。(2)在方法上,本文构建了一种全新的变量测量方法,这种方法利用收购方在控制权收购完成前的意向阶段所披露的实际控制人以及实际控制人对收购方的持股结构等信息,推估收购方对被收购上市公司的潜在利益侵夺倾向。目前,在公司治理研究中普遍使用实际控制人对上市公司的控制权和现金流权间的分离度来测量控股股东对中小股东的潜在利益侵夺倾向,本文则运用该测量方法背后的思想,构建了在控制权收购的“事前”阶段测量收购方潜在利益侵夺倾向的方法。

二、理论与假设

资源依赖理论(resource dependence theory)认为,一个组织对另一个组织的依赖程度取决于:(1)对方拥有自身所需资源的重要性和丰裕程度;(2)获取该资源的备选途径和难易程度(Pfeffer和Salancik,1978)。Casciaro和Piskorski(2005)认为,资源依赖性的存在造成组织间权力配置的失衡,当占有资源的一方清楚依赖关系所蕴含的内在失衡状态时,它可以从这种失衡中获取权力优势,致使对资源有需求的另一方处于弱势位置。组织必须趋利避害,找到削弱甚至化解这种权力不对称的合理方式(Casciaro和Piskorski,2005)。

在被收购上市公司现任控股股东看来,控制权对于具有潜在利益侵夺倾向的收购方来说是一项非常重要的资源,因为收购方更可能利用手中的控制权来获取私利。这种动机加深了收购方对现任控股股东的依赖,并提高了现任控股股东在控制权收购谈判中的议价能力(bargaining power)和要挟能力。循序收购是具有潜在利益侵夺倾向的收购方减缓对现任控股股东依赖的一种理性策略。这种策略的好处在于,握有部分股权为其赋予了内部人的话语权和合法性,可以提高与现任控股股东再次谈判的筹码,从而有效减缓对控股股东的依赖。

循序收购还是具有潜在利益侵夺倾向的收购方赢得中小股东信任的重要机制。循序收购为被收购上市公司现有中小股东内化地观察收购方的动机提供了一个窗口期,中小股东可以借助这个窗口期完成对收购方资质、动机的观察和评价。对于具有潜在利益侵夺倾向的收购方来说,选择循序收购可以向中小股东释放积极信号,以此规避中小股东“用脚投票”式的防御和反击。这种防御和反击是指,假如中小股东了解收购方有可能与现任控股股东就一次性转让控制权达成协议,那么出于保护自身利益的考虑,可以选择将所持股权低价出售给其他潜在竞购方。鉴于股权转让以上市公司净资产为基础进行估价,中小股东的股权出售行为将触发收购方与现任控股股东之间的重新谈判。考虑到竞购方的介入和重新谈判时的成本,具有潜在利益侵夺倾向的收购方将更有可能选择循序收购。综上所述,本文提出如下假设:

假设1:在针对上市公司控制权的收购中,与不具有潜在利益侵夺倾向的收购方相比,具有潜在利益侵夺倾向的收购方更有可能选择循序收购而非一次性收购。

三、数据与变量

(一)数据来源与样本选择

本文以1998-2006年中国A 股市场(深市和沪市)民营企业作为收购方的上市公司控制权收购案例作为研究对象。初始样本从CCER 数据库中的股份协议转让数据库和RESSET数据库中的股权转让数据库获得。之所以选取1998-2006年这个时间窗口,是因为2006年上市公司开始陆续启动股权分置改革,因此1998-2006年的上市公司控制权转让主要是基于非流通股来实现的,这样更易于观测和把握控制权收购的“协议性特征”和股权高度集中背景下的相关制度性因素。

上市公司控制权转移是指控股股东发生变更,新控股股东取得上市公司实质控制权。本文通过股权转让公告、上市公司控制权转移当年和次年年报来确认、核实上市公司的实际控制人信息。参照先前研究中界定的符合控制权收购特征的样本标准(涂国前,2010;李善民和张媛春,2009),本文剔除了如下几类样本:(1)收购方与被收购上市公司具有股权持有、同属于一个最终控制人等特征的关联关系;(2)收购方本身是自然人;(3)收购方或收购方的实际控制人已持有上市公司超过5%的股权;(4)收购方为上市公司的董事、高管或职工成立的公司;(5)上市公司原控股股东单独或与其他股东一起,以所持有股份出资与收购方共同组建成立一家新公司,新公司为新的控股股东;(6)通过无偿划拨、协议划转方式获得控制权的样本;(7)通过司法裁定、司法划转和拍卖方式获得控制权的样本;(8)一年内连续发生两次控制权转移的样本,以及在三年内原控股股东与新控股股东发生两次相互对调股权转让的样本;(9)金融业的控制权转移样本。在剔除上述样本后,本文最终共得到168例样本。

(二)变量测量

1.因变量。本文的因变量为收购方的控制权收购模式,采用虚拟变量SEQUEN 来衡量。当收购方多次、分阶段地向原控股股东和其他股东收购股权,并最终获得控制权时,SEQUEN取1;当收购方一次性获得上市公司控制权时,SEQUEN 取0。

本文首先依据CCER 和RESSET 两个数据库记录的每笔股权转让交易记录,到专业的财经网站上搜索和查证该记录的正式公告日期,并依据上市公司的公告提取每笔股权交易的正式协议签署日期。根据Xu、Zhou和Phan(2010)的界定标准,循序收购要求紧邻的两次收购的协议签署日期相隔在一个月以上。因此如果两次或多次收购在一个月以内连续进行,本文则视其为一次性收购。在检索股权转让协议的公告时,本文还仔细核查采取多次收购不是由于股份本身的质押或冻结等限制状态而造成的分时、分期转让问题。

2.解释变量。现有文献普遍利用实际控制人对上市公司的控制权(control rights)和现金流权(cash flow rights)之间的分离度来测度控股股东与中小股东的可能利益冲突以及实际控制人对上市公司的利益侵夺倾向(Claessens、Djankov和Lang,2000;LLSV,2002)。

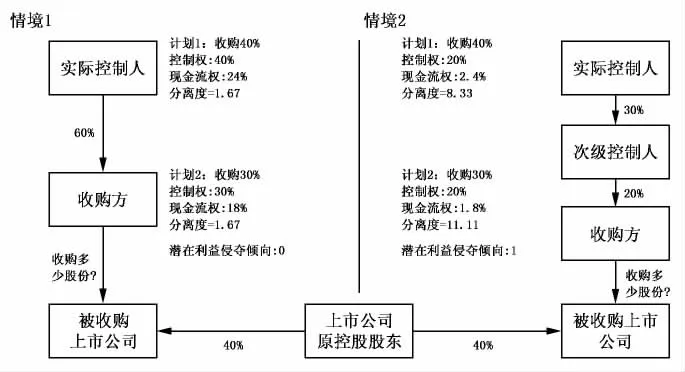

然而在收购方完成控制权收购之前,现有股东并不清楚收购方背后的实际控制人将最终持有上市公司多少控制权和现金流权。也就是说,上市公司的股东们只能根据实际控制人对收购方的持股结构来“推断”即将成为新控股股东的收购方所具有的潜在利益侵夺倾向。为了测量潜在利益侵夺倾向,本文通过《股权转让公告》、《收购公告书》、《持股变动书》和《详式权益变动书》等上市公司发布的文件来识别和确认收购方的实际控制人信息及其对收购方的持股结构。然后,本文构建了一种测量方法。在图1中,假设现有控股股东对上市公司的持股份额为40%,收购方以该持股份额作为控制权收购的基准。假设有两个收购方,它们的实际控制人对其持股结构有所不同。在情境1中,实际控制人持有收购方60%的股权,只有一层控制链。只要收购方参照上市公司现有控股股东的持股份额,不打算超量收购上市公司的股权(超过40%),那么新的实际控制人对上市公司的控制权和现金流权的分离度将不会发生波动,都为1.67。事实上,这种预期到的分离度越是不易发生波动,被收购上市公司的股东越是可以对收购方的收购策略提前做出判断和应对,收购方也就越不会被认为具有潜在的利益侵夺倾向。在情境2中,实际控制人对收购方的控制通过两层控制链来达成。如果收购方选择收购上市公司40%的股份,那么新的实际控制人对上市公司的控制权和现金流权的分离度为8.33;如果收购方选择收购上市公司30%的股份,则分离度为11.11。显然,与情境1相比,新的实际控制人对上市公司的控制权和现金流权的分离度将随着收购方的收购份额而有所波动,有很大的弹性。这种分离度的波动性将使上市公司的现有股东很难把握收购方的真实收购动机和策略,因此认为收购方具有潜在的利益侵夺倾向。本文根据上述两种情境及其背后的逻辑,结合新的实际控制人对收购方的持股结构,对收购方的潜在利益侵夺倾向进行了编码。如果收购方如情境1所示,那么其潜在利益侵夺倾向为0(CONFHD 1=0);如果收购方如情境2所示,那么其潜在利益侵夺倾向为1(CONFHD 1=1)。

图1 潜在利益侵夺倾向测量示例

本文还构建了另一种测量方法以进行稳健性检验。假定收购方在进行控制权收购决策时,参照资本市场上已经发生的控制权收购案例决定自身的收购份额。这是因为基于过去经验的学习可以降低收购时所面临的不确定性(Haunschild和Miner,1997)。同样,上市公司的股东们也可以基于以往的控制权收购案例来推断收购方可能的收购份额,并以此推断其潜在的利益侵夺倾向。本文首先逐笔计算了1998-2006年所有针对控制权的收购中民营企业作为收购方的收购份额与原控股股东持股份额的比值(简称收购系数)。然后,以年为单位计算了历年所有民营收购方的平均收购系数。本文假定收购方参照上一年的平均收购系数决定拟收购的股份,并依据图1中的方式重新计算新的实际控制人对上市公司的预期控制权和现金流权,以及由此产生的潜在利益侵夺倾向。具备情境1中特质的收购方,其潜在利益侵夺倾向为0(CONFHD 2=0);具备情境2中特质的收购方,其潜在利益侵夺倾向为1(CONFHD 2=1)。CONFHD 1和CONFHD 2的聚合效度(convergent validity)很高,表明两种测量方法具有很好的一致性(γ=0.83,p<0.001)。

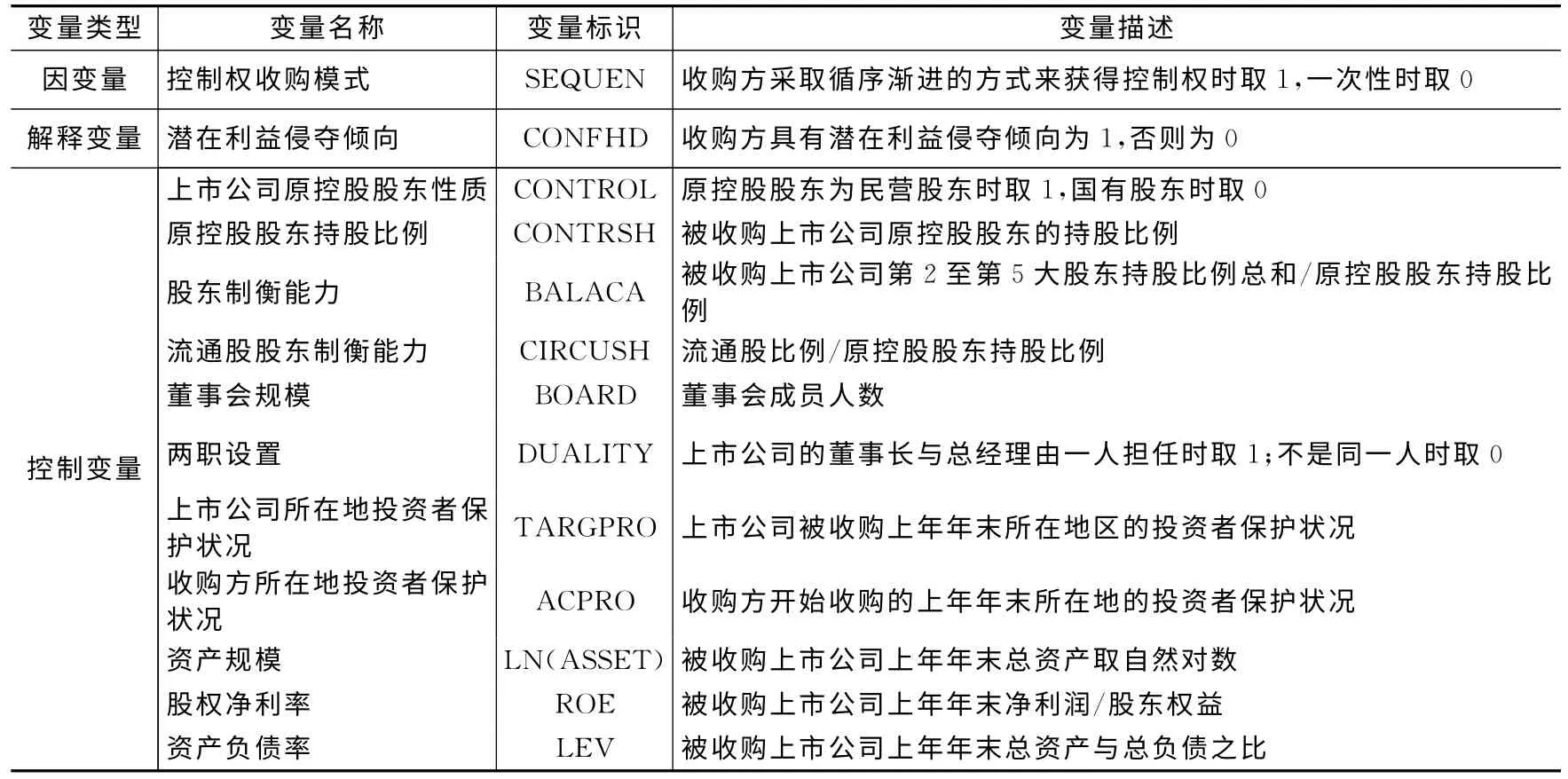

3.控制变量。借鉴已有文献,本文的控制变量主要包括上市公司原控股股东性质(CONTROL)、原控股股东持股比例(CONTRSH)、股东制衡能力(BALACA)、流通股股东制衡能力(CIRCUSH)、董事会规模(BOARD)、两职设置(DUALITY)、上市公司所在地投资者保护状况(TARGPRO)、收购方所在地投资者保护状况(ACPRO)、资产规模(LNASSET)、股权净利率(ROE)和资产负债率(LEV)。其中,收购方所在地投资者保护状况和被收购上市公司所在地的投资者保护状况变量,摘自《中国市场化指数——各省区市场化相对进程报告(2009)》中第五部分“市场中介组织发育和法律制度环境”(樊纲、王小鲁和朱恒鹏,2010)。本文涉及变量的详细信息见表1。

表1 变量定义

四、实证检验

考虑到因变量是一个0,1变量,因此我们采用Logit模型进行假设检验。在全部168例控制权收购样本中,共有24例循序收购、144例一次性收购。收购方具有潜在的利益侵夺倾向的样本共有34例。表2报告了Logit回归的结果。

表2 收购方利益侵夺倾向对控制权收购模式的影响

在模型1中我们仅放入控制变量,在模型2中则加入了解释变量。从模型2可以发现,CONFHD 1的回归系数在5%的水平上显著为正,与假设1的预期相一致,表明具有潜在利益侵夺倾向的收购方更有可能选择循序收购而非一次性收购。对比模型2和模型1,可以看出放入解释变量CONFHD 1后整个模型的拟合效果有了显著改善(χ2=5.93,p<0.05),因此假设1得以检验。此外,我们还可以看到上市公司原控股股东性质、流通股股东制衡能力、被收购上市公司的股权净利率和资产负债率也显著影响控制权收购模式。

在模型3中,我们使用稳健性的测量方法对假设进行了检验。由于样本覆盖范围从1999年开始,因此样本量减少到162例。其中,共有20例循序收购,142例一次性收购。从模型4可以发现,CONFHD 2的回归系数在1%的水平上显著为正。同时与模型3相比,模型4的整体拟合效果显著提高(χ2=7.35,p <0.01),稳健性测量方法增强了解释变量的解释效力,说明收购方和被收购上市公司都从过去其他上市公司的控制权收购经验中得到了收获。此外,在先前模型中有显著效应的控制变量仍然显著,体现了模型内在的稳定性。

五、结论与启示

本文以1998-2006年中国A 股市场中民营企业作为收购方的上市公司控制权收购样本为对象,对收购方潜在利益侵夺倾向影响控制权收购模式(一次性收购还是循序收购)的方式和机制进行了研究。结果显示,具有潜在利益侵夺倾向的收购方为了减缓对控股股东的依赖并赢得中小股东的信任,更有可能选择循序收购而非一次性收购。

本文对上市公司的股东具有一定启示。原控股股东在选择收购方时,可以对其背后的利益侵夺倾向进行更为细致的考察,并根据自身的股权出售动机(资金套现、战略性剥离和寻求战略联盟等)“择时机”、“择进退”。“择时机”是指控股股东根据收购方的收购动机考虑出售控制权的时机,既可以在第一阶段就将控制权出售给收购方,也可以选择分阶段地出售控制权;“择进退”是指控股股东既可以选择在出售控制权后保留部分股权,也可以全部售清股权。对于中小股东来说,如果认为收购方具有潜在的利益侵夺倾向,并且很有可能一次性地完成控制权收购,那么可以通过将所持股权出售给竞购方或其他制衡股东的方式来阻击收购方。本文对公司治理的监管实践也具有启示作用。如果监管当局对一宗涉及上市公司的控制权收购动议在审查、批准过程中能更积极、更审慎地考察收购方背后的实际控制人及其持股结构特征,那么或许可以有效防止收购方在获得控制权后对上市公司的恶性掏空行为,更好地保护中小股东和投资者的合法权益。

[1]陈海声,梁喜.投资者法律保护、两权分离与资金占用——来自中国2006年度公司法调整前后的并购数据[J].南开管理评论,2010,(5).

[2]李增泉,余谦,王晓坤.掏空、支持与并购重组——来自我国上市公司的经验证据[J].经济研究,2005,(1).

[3]李善民,张媛春.制度环境、交易规则与控制权协议转让的效率[J].经济研究,2009,(5).

[4]刘峰,钟瑞庆,金天.弱法律风险下的上市公司控制权转移与“抢劫”——三利化工掏空通化金马案例分析[J].管理世界,2007,(12).

[5]樊纲,王小鲁,朱恒鹏.中国市场化指数:各地区市场化相对进程2009年报告[M].北京:经济科学出版社,2010.

[6]涂国前.控制权转移前业绩、收购方性质与控制权转移绩效[J].中国会计评论,2010,(12).

[7]Casciaro T.,Piskorski M.J.Power Imbalance,Mutual Dependence,and Constraint Absorption:Resource Dependence Theory Revisited[J].Administrative Science Quarterly,2005,50(2):167-199.

[8]Chen Y.Y.,Young M.N.Cross-border Mergers and Acquisitions by Chinese Listed Companies:A Principal-principal Perspective[J].Asia Pacific Journal of Management,2010,27(3):523-539.

[9]Claessens S.,Djankov S.,Lang L.The Separation of Ownership and Control in East Asian Corporations[J].Journal of Financial Economics,2000,58(1-2):81-112.

[10]Claessens S.,Djankov S.,Lang L.Disentangling the Incentive and Entrenchment Effects of Large Shareholdings[J].Journal of Finance,2002,57(6):2741-2771.

[11]Dharwadkar R.,George G.,Brandes P.Privatization in Emerging Economies:An Agency Theory Perspective[J].Academy of Management Review,2000,25(3):650-669.

[12]Haunschild P.R.,Miner A.S.Modes of Inter-organizational Imitation:The Effects of Salience and Uncertainty[J].Administrative Science Quarterly,1997,42(3):472-500.

[13]Johnson S.,La Porta R.,Lopez-de-Silanes F.,Shleifer A.Tunneling[J].American Economic Review,2000,90(2):22-27.

[14]La Porta R.,Lopez-de-Silanes F.,Shleifer A.Corporate Ownership Around the World[J].Journal of Finance,1999,54(2):471-517.

[15]La Porta R.,Lopez-de-Silanes F.,Shleifer A.,Vishny R.W.Investor Protection and Corporate Governance[J].Journal of Financial Economics,2000,58(1-2):3-27.

[16]La Porta R.,Lopez-de-Silanes F.,Shleifer A.,Vishny R.W.Investor Protection and Corporate Valuation[J].Journal of Finance,2002,57(3):1147-1170.

[17]Pfeffer J.,Salancik G.R.The External Control of Organizations[M].New York:Harper &Row,1978.

[18]Su Y.Y.,Xu D.,Phan P.H.Principal-principal Conflict in the Governance of the Chinese Public Corporation[J].Management and Organization Review,2008,4(1):17-38.

[19]Xu D.,Zhou C.,Phan P.H.A real Options Perspective on Sequential Acquisitions in China[J].Journal of International Business Studies,2010,41(1):166-174.

[20]Young M.N.,Peng M.W.,Ahlstrom D.,Bruton G.D.,Jiang Y.Corporate Governance in Emerging Economies:A Review of the Principal-principal Perspective[J].Journal of Management Studies,2008,45(1):196-220.