人民币成为东亚区域关键货币的实证研究——基于货币竞争视角的考察

王鸣敏

(南京大学商学院,江苏 南京 210093)

一、引言

近年来,伴随着我国经济的快速发展,以及边境贸易、跨境旅游和对外投资等经济活动的扩大,人民币逐渐被周边国家和地区所接受并在市场上流通,在一定范围内发挥着重要的国际支付手段和交易媒介的功能。但是,目前东亚区域货币合作仍然停留在初级阶段,缺乏强有力的领导者和领导货币。在这种情况下,中国积极推进人民币成为关键货币具有十分重要的意义。2008年的金融危机给东亚各国和地区以沉重的一击,同时也为保持坚挺的人民币在东亚货币合作中的发展带来了机会。

二、文献综述

Mundell最先提出了传统的以“最优货币区”理论为基础的“货币锚”理论,强调区域内国家的经济合作和趋同。Bergsten提出了一种货币扮演国际货币的角色需要具备的五个关键因素。McKinnon根据欧洲汇率机制的经验,提出了成为核心货币的三个条件。Barro分析了何种货币应该成为各国共同的货币锚问题。在实证研究方面,Frankel、Wei以回归方法证实东亚存在着美元区。Enders和Hurn建立G-PPP法解释双边实际汇率具有非平稳性的原因。Eiji、Kentaro利用G-PPP方法分析了韩国、新加坡等亚洲六国和美国、德国、日本是否可能参加货币联盟。Taufig研究远东地区分别以美元、日元、泰铢为基准货币时的G-PPP情况。国内的相关研究虽然起步较晚,但也取得不少成果。理论研究方面,李晓、丁一兵做了相关研究。实证研究方面,陈志昂、高海红、石建勋等进行了分析。

现有的文献虽然建立了较为完善的货币一体化的分析框架,但是这些文献大都是建立在发达经济的基础上,并且存在较为严格的前提条件。另外也很少涉及实证检验人民币在东亚各国和地区货币的汇率货币篮子中的权重,即使有,所用的模型也存在“非最优解释模型”的问题。笔者希望通过本文的研究解决这些问题。

三、东亚区域锚货币的选择——人民币锚效应的实证分析

东亚货币之间的竞争不仅仅是经济实力、交易规模等方面的竞争,也必然关系到该货币在本区域汇率稳定中的作用。因此,下面几个问题是本文希望通过实证分析来解决的。日元和人民币能否成为东亚地区汇率稳定的名义锚?如果答案是肯定的,那么日元和人民币究竟哪种货币的权重更大些?另外,近几年来美元作为东亚锚货币的地位是否发生变化?日元和人民币是不是呈现逐渐超越美元影响的态势?

(一)模型设定

Frankel和Wei曾运用一个基于货币锚效应的回归模型来分析东亚国家的汇率波动与区域主要货币之间的隐含权重。该模型为:

其中,XEA/BA代表东亚某国或地区货币对计价货币的汇率,XA/BA代表A国货币对计价货币的汇率,XB/BA代表B国货币对计价货币的汇率,XC/BA代表C国货币对计价货币的汇率。

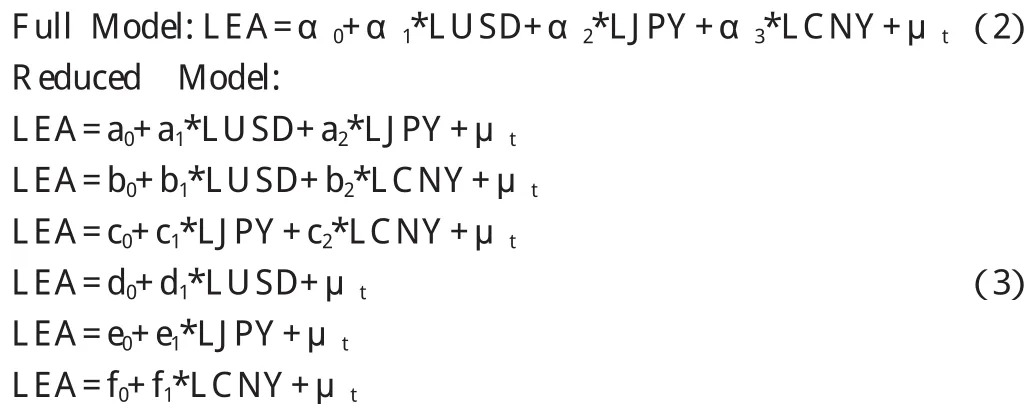

本文在这一货币锚模型的基础上做了适当的变换和改进。首先,为了计算的方便,本文采用国际清算银行(BIS)提供的实际汇率指数数据,无需再选取另外一种货币作为计价货币。其次,为了进一步检验人民币早东亚汇率稳定中的作用,本文在模型中加入了人民币汇率指数这一变量。最后,也是本文的创新之处,采用Full Model与Reduced Model的比较,筛选出能够最好解释东亚某国货币汇率的解释变量的个数,并给出最好的回归方程。本文构造的模型如下:

其中,LEA代表东亚某国或地区货币汇率指数的对数形式,LUSD、LJPY、LCNY分别代表美元汇率指数、日元汇率指数以及人民币汇率指数的对数形式。

(二)样本选择与数据处理

本文选取了国际清算银行(BIS)提供的台币(TWD)、韩元(KRW)、菲律宾比索(PHP)、新加坡元(SGD)、泰铢(THB)、马来西亚吉林特(MYR)、印尼盾(IDR)、美元(USD)、日元(JPY)和人民币(CNY)的月度实际汇率指数。BIS的月度汇率指数的基期为2005年,基数为100,以58个国家和地区(中国香港和中国台湾)货币组成的一篮子货币计价,选取的时间段为2005年8月到2011年2月。按照惯例先将所取的月度汇率指数数据进行取对数处理,分别记为LTWD、LKRW、LPHP、LSGD、LTHB、LMYR、LIDR、LUSD、LJPY和LCNY。

(三)实证分析与检验

1.时间序列平稳性检验。本文采用ADF检验方法检验变量是否存在单位根。检验结果显示,取对数后的时间序列数据的t值,除了 LPHP(-2.7638*)、和 LTHB(-2.7291*)大于 5%显著水平下的临界值而小于10%显著水平下的临界值,其余均大于10%显著水平下的临界值。由此可见,在5%的显著水平下东亚各国和地区取对数后的汇率指数序列均不平稳。而各汇率指数取对数后的一阶差分时间序列都拒绝了在1%显著水平下的原假设,即序列平稳。由此可见,各汇率指数为一阶单整序列。

2.协整关系检验。各个汇率指数数据都是一阶单整序列,可以对其进行协整分析。本文采用E-G两步法对各个汇率指数进行协整检验。检验结果显示,残差序列是平稳的。

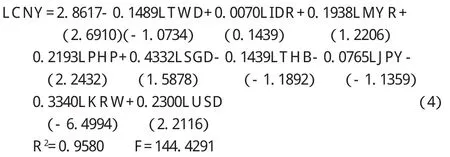

对所有变量做最小二乘回归的方程为:

对上式的估计残差序列进行ADF单位根检验,检验结果显示t值为-5.6464小于显著水平为1%时的临界值-3.5332,所以可以认为估计残差序列是平稳的,进而表明变量之间存在协整关系,同时也确保后文对于汇率指数的计量和回归分析是有效和有意义的。

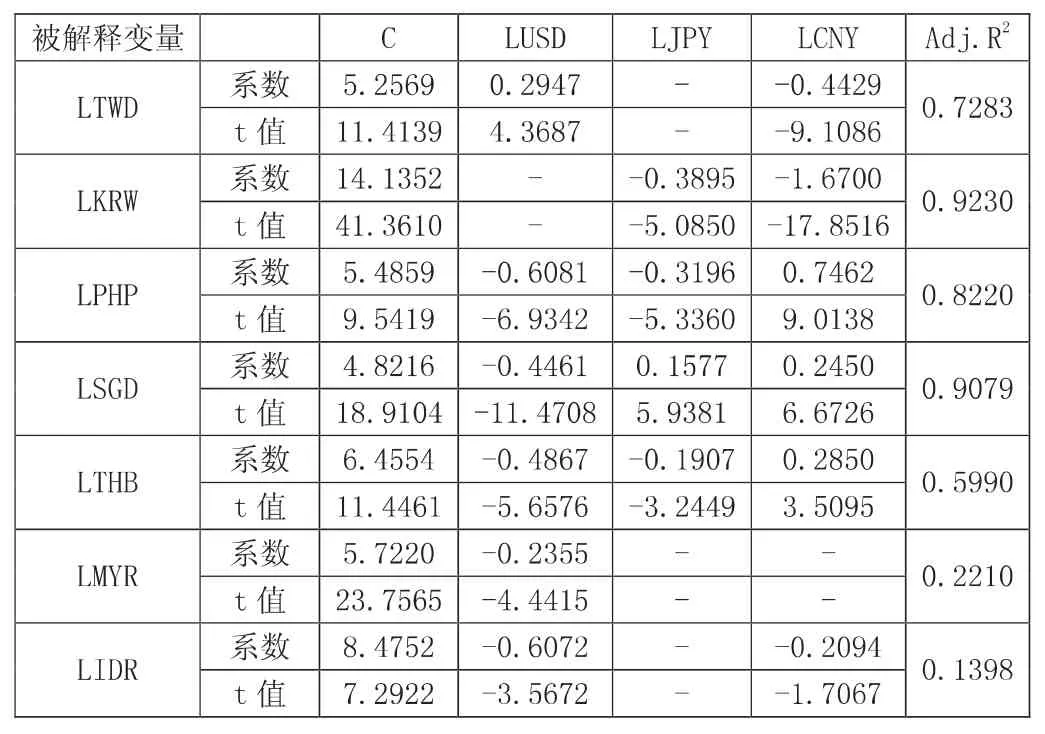

3.基于货币锚效应的回归分析。运用Eviews6.0软件,分别以LTWD、LPHP、LSGD、LTHB、LMYR、LIDR、LKRW作为被解释变量,以变量显著性(t值)、方程显著性(F值)和AIC值作为评价指标,分别从对应的1个Full Model以及6个Reduced Model中筛选出一个最优的回归方程。东亚主要经济体货币汇率最优回归方程汇总结果如表3-1所示。

表3-1 东亚主要经济体货币汇率最优回归结果

4.实证结果分析。从检验的结果来看,除马来西亚吉林特和印尼盾方程的拟合度较低外,其余货币的汇率与解释变量间均存在显著的线性关系。尤其是韩元,它的汇率货币篮子有92.30%都可由日元和人民币这两种基准货币的汇率来解释。

从权重的大小来看,人民币在台币、韩元、菲律宾比索、新加坡元、泰铢、马来西亚吉林特以及印尼盾的汇率货币篮子中都占有重要地位。特别是在台币、韩元和菲律宾比索的汇率货币篮子中,人民币已经超过美元成为第一权重货币。这可以从一定程度上说明人民币实际上已经成为东亚区域的锚货币。另外,人民币还是新加坡元、泰铢以及印尼盾的汇率货币篮子中仅次于美元的第二权重货币。这说明人民币对东亚货币的影响虽然相对美元仍有差距,但是相对日元已经领先。而在马来西亚吉林特的汇率货币篮子中,人民币以及日元的权重均不存在显著的作用。

四、政策建议

虽然在一个货币体系中,人民币成为锚货币的选择是经济选择的结果,但也需要采取一些积极的措施,用以完善人民币成为“锚货币”的条件,使隐性“货币锚”变为显性“货币锚”。首先,提升综合国力。人民币要想成为东亚区域关键货币,提升综合国力是根本。其次,完善金融体系。作为区域关键货币,起到不仅仅是交易作用,更重要的是具有价值储藏功能,因此人民币区域化需要国内金融体系的配合。再次,加强贸易联系。虽然中国与东亚国家的经贸联系越来越紧密,但是与东亚国家的贸易协商机制仍有待建立。最后,开展经济对话。政府应积极开展东亚区域内政府间的经济、金融以及贸易对话,继而推动人民币主导经济区的迅速形成。

[1]李晓、丁一兵.亚洲的超越[M].北京:当代中国出版社,2006.

[2]陈志昂.东亚货币竞争性均衡与人民币货币锚效应[J].经济理论与经济管理,2008(4).

[3]高海红.最优货币区:对东亚国家的经验研究[J].世界经济,2007(6).

[4]石建勋、全淑敏、钟建飞.人民币成为区域主导货币的实证研究[J].财经问题研究,2011(1):58-67.

[5]李晓、丁一兵.论东亚货币合作的具体措施[J].世界经济,2002(11).

[6]石建勋.人民币的区域化和国际化基于[J].西部论丛,2009(2).