胜券在手笑傲A股

孔祥琦

威廉·欧奈尔(William J· ONeil) 无疑是当今可以与沃伦·巴菲特(Warren Buffett)、彼得·林奇(Peter Lynch)比肩的少数投资大师之一。

欧奈尔自1954年开始自己财富裂变的神话,不仅是一位成功在股市获取超额利润的投资大师,一位非常成功的企业家,更是一位将自己的CANSLIM投资理念广泛传播的谆谆教者。胜券投资分析正是脱胎于此,在应用于A股市场的时候不断调整和优化,成为A股市场投资者的利器(胜券投资分析官网链接:http://winner.capitalweek.com.cn/)。

欧奈尔先生的自身经历就是CANSLIM投资系统有效性的生动说明。在股票投资领域,他在差不多两年的时间里把投入的原始本金500美元增加到20万美元,并建立股票经纪公司—欧奈尔公司,使追随欧奈尔的投资者实现超过40%的年化收益率;在财经媒体领域,欧奈尔运用CANSLIM交易法则成功创办《投资者商业日报》,至2013年发行量已过百万,成为能够与《华尔街日报》分庭抗礼的绝对力量,欧奈尔的《笑傲股市》一书畅销全美及其他多个国家,成功地使CANSLIM股票交易法则惠及大众。

尽管美国股市与中国A股市场在历史发展和制度层面都存在巨大差异,然而,胜券研究团队通过近一年的数据追踪发现,将部分数据进行符合A股市场运行规律的本土化之后,CANSLIM交易法则在中国A股市场的运用同样也是非常成功的。

数据显示,从2011年12月30日实盘追踪开始,据胜券50股票池中所有股票计算的胜券50指数的年化收益率达25.57%,而同期沪深300累计涨幅为7.55%,胜券50指数显著跑赢沪深300指数,并取得18.02% 的超额收益。

上/选股与选时

基本面结合技术面

胜券投资分析意在抓住企业生命周期中成长速度最快的阶段,往往表现在公司推出新的、有竞争性的新产品或者更换了一个给公司带来新的战略规划的新高管,这些都会成为公司新的盈利增长点。这一点也与价值投资不谋而合。

而两者不同的是,价值投资更注重所付出的价格与价值之间的关系,认为那些处于价格洼地、具有安全边际的公司比较有投资价值,并适当地采取左侧交易的策略逐步买入以摊低成本,而价格高估的公司基本上不在其考虑的范围之内。

然而,胜券投资分析不仅仅依靠新的业绩增长点出现来判断买入时机,买入这个行为本身需要建立在公司利润表上有所表现方可实现。胜券分析过去三年内公司业绩的变化情况,认为那些业绩稳定持续增长、基本面稳健的公司与新的盈利增长点的结合往往会促使其股价出现强劲增长,而非昙花一现。

与此相补充的是,胜券从技术分析的角度对公司的流通股数量、成交量、是否是行业领导者股份、机构投资者对股票的需求以及大盘趋势判断等角度做全面的考量,确定上升趋势已经形成才会参与其中,并设好止盈点和止损点。

胜券投资分析采取右侧交易的策略,并不排斥已经接近或创新高的股票,因为从胜券的角度来看,那些符合业绩大幅上升且图形即将突破且伴随着成交量的放大,往往后面还能创出新高。

因此,胜券投资分析是基本面选股和技术面选时的有机结合,其具体的操作手法是,首先选取基本面良好且具有盈利成长性的股票,建立一个强势股票池(胜券400股票池),再买入其中走势已形成上升趋势并以大成交量突破合理价格形态的强势股。

选股方法

胜券投资分析并非捕捉黑马的交易系统,而是追踪业绩增长最快、基本面最为完美的白马股。胜券理论依据如下。

寻找当季净利润同比大幅增长的公司

通过对A股市场的强势股进行研究,胜券发现,这些公司的股价在大幅飙升前,当季净利润同比增长率大多高于17%,如果近几个季度的净利润同比加速度增长,则更可以加大投资成功的概率。

当然,当季净利润同比大幅增长,必须在一定基数上出现才值得重视。如果基数太低,或者亏损,那么增幅再高也意义不大。另外,净利润增长必须是扣除非经营性损益后的增长,否则某个季度上市公司大股东与上市公司之间出现一次关联交易,就可能让上市公司当季净利润出现爆发式增长,但这对于公司基本面改善而言,没有什么意义,也不可能吸引机构投资者追进。

寻找年度收益持续增长的公司

公司某一季度盈利大增甚至某一年的业绩良好也许有运气的成分,也许有财报粉饰利润的可能,也许是受益于宏观经济的升温。一旦这些条件不复存在,公司业绩会立即变脸,可能对投资者造成很大损失。

胜券关注的是上市公司过去三年的业绩,每年的每股业绩都有所增长。如果第二年的每股业绩出现大幅滑落,第三年再次回升,哪怕是步入高增长轨道,甚至创出新高,也是应当忽略的投资标的。因为这个变化本身,预示该企业经营业绩受到诸多因素掣肘,不确定性仍然较高。只有业绩稳定高增长的企业,才是胜券追捧的明星股。

关注推动盈利增长的催化剂

一个多年持续高增长,同时当期季度业绩出现井喷的上市公司,股价走势当然会强劲。但市场是对未来的贴现,一般而言,随着股价的不断攀升,该股可能一直处于高估值状态。指望股价再创佳绩,那么肯定是上市公司出现了推动盈利持续增长的催化剂。

这里的催化剂,通常是上市公司产生新产品、新业务或者出台股权激励计划、高管层出现重大变动带来有益于公司发展的新决策、以及相关行业受益于政策红利等。公司股价,是资本市场基于公司未来现金流贴现所给出的价格,公司新气象的出现, 改变了投资者对公司未来的预期,这是催化剂引发股价井喷的根本原因。而那些处于夕阳行业的公司,业绩持续下滑,无论管理层如何善于经营,但由于始终没有新产品业务开拓市场,看不到一点新气象,市场一般不会太感兴趣,即使偶有表现,也只会是昙花一现,不值得投资者冒风险参与其中。

经济学的供求定理同样适用于股市

符合胜券交易系统以上四个条件的股票的出现,一般会引来机构投资者的关注,这会促使股票量价齐涨。关注机构投资者的新进股份,在机构投资者抢筹时买入,对于资金量并不大的投资者来说具有很大优势。因为机构建仓时间有时持续三个月到半年之久,随着机构购买到更多的股票,市场上愿意出售股票的投资者越来越少,从供需理论来看,股价会趋于上涨。但是,随着机构投资者渐次加仓,该股的回调风险也会加大。

此外,通常小盘股的流动性比大盘股更差,因此股价波动往往强于大盘股。一旦主力完成小盘股的建仓过程,小盘股股价的上涨潜力要远大于大盘股股价的涨幅。

胜券推崇强势行业的领导者股份

胜券交易系统是高速成长股的掘金平台,而这些成长股通常也是由一些新兴的、处于成长期的强势行业孕育的。在每一轮大牛市中,总是涌现一些龙头板块,这些板块的整体表现通常远远跑赢市场指数,它们就是经济中最具活力和领导能力的行业;在熊市到来的时候,市场上也会有一些防御性板块走势抢眼,成为芸芸众生中的一枝独秀。

因此,胜券主张顺势而动,不要等今日领导者板块和个股变成明日之黄花才忍痛割肉,也不能等今日之阿蒙变成明日领袖时而追悔莫及。

紧追“聪明钱”的脚步

机构投资者是资本市场真正主导者, 因此密切关注机构投资者的动向,是加大投资胜算的关键所在。而机构投资者又分“聪明钱”和“傻钱”,那些有着良好投资收益纪录的机构投资者,通常具备比同行更为强大的研究和资讯收集能力,也具备更高超的投资技巧,往往能在市场博弈中先人一步抢走筹码。而那些“傻钱”,往往只有在市场行情发展到高位的时候,才醒悟过来匆匆入场,结果接过“聪明钱”抛售的筹码,成为被宰的羔羊。

如果上市公司每股当季收益高速增长、年度每股高收益持续多年、基本面出现重大新变化,肯定被那些实力强大的机构投资者关注,并且不断加仓。如果该上市公司股东前十名看不到“聪明钱”,那么说明该公司基本面十之八九有问题,否则市场不可能如此低效,竟然对于如此经营良好的公司视而不见。因此持有该股票的基金尤其是明星基金的增减仓情况,成为股价走势的重要影响因素。

顺势而为

“当台风来了,猪都会飞”,这是投资者形容牛市中股票飞涨的说法,另一方面如果熊市来临,那么大多数股票统统下跌,没有所谓绩优股与垃圾股之分。胜券交易系统择股先于择时,也即先挑选出基本面优异、成长性良好的股票,然后再判断其买卖时机。因此胜券交易系统将大势分析放在重要位置,只有在市场出现牛市或者大幅反弹的行情下,胜券交易系统才可能给投资者发出强烈做多信号;一旦系统发现熊市踪迹,或者反弹结束的信号,胜券也立即会做出卖出警示。

胜券由CANSLIM衍生出的理论依据如此繁杂,可能会让投资者眼花缭乱。在A股市场2000多家上市公司中遴选符合七大原则的股票工作量太大,非机构投资者很难有精力和能力做这项工作,即使偶尔遴选到合乎标准的股票,也是碰运气,不可能年复一年持续下去。而胜券交易系统正致力于解决上述问题。

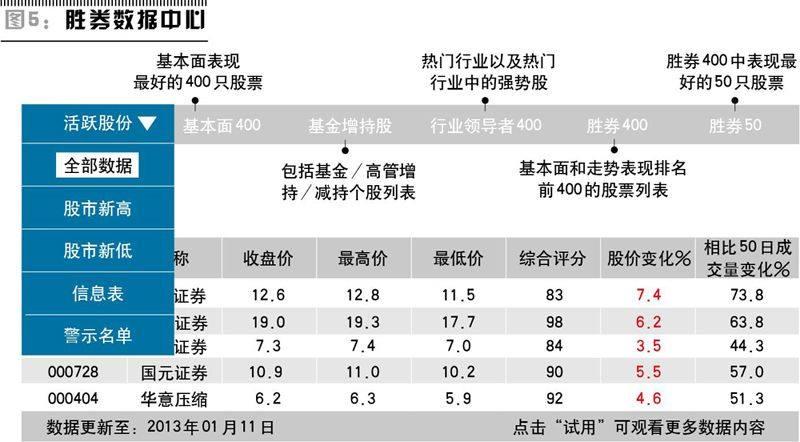

快餐化选股方法

胜券独家的评分系统正是综合了个股的基本面指标、成长性以及技术分析一贯重视的量价指标对A股2000多家上市公司所做的量化分析,并最终以通俗易懂的评分形式为投资者呈现,为投资者提供一种快餐化的选股方式。

胜券根据公司业绩的季度同比变化、年利润复合增长率、利润稳定性等因素,对A股2000多只个股进行净利润评分;针对个股近一年的走势给与个股价格相对强弱评分,并将其与净利润评分综合,同时考虑价格与年度新高的关系给出个股综合评分;跟踪申银万国三级200多个行业的走势对个股所在的行业进行行业评分;考察上市公司的经营状况,结合其净资产收益率、销售增长率、毛利率等进行经营评分。

单从这些胜券评分就能对个股的基本面情况以及价格走势有个快捷的大致判断。具备胜券牛股基因的公司的净利润评分和价格相对强弱评分一般须高于70(净利润表现和价格走势优于市场上70%的上市公司),经营评分高于C级(净利润的增长伴随销售的健康扩张),据申银万国三级行业细分的行业排名在前60名(强势行业)以及综合评分高于80。经过历史回溯检验,也的确只有满足上述评分的股票,其股价走势能持续地走出上升趋势,而非昙花一现。

说到这里不得不提及胜券50股票池。考虑到中国A股上市公司与美国上市公司的差异性,胜券将欧奈尔要求的季度销售同比增长率和季度净利润同比增长率大于25%以上的要求降低至17%,再结合胜券评分,利润稳定性等指标,挑选A股上市公司表现最好的50只股票,组成胜券50股票池。据此产生的胜券50指数的实盘追踪表现如本文开篇所述。

选时方法

胜券投资系统下注最有可能上涨的股票,而非一定会上涨的股票。即使满足上述七大选股原则,也不能说该股一定能够上涨,因为影响股价走势的因素实在太多。在胜券选股的七大原则中,“股市同样适用供求定理”这一原则,更是一种时机的选择。

胜券交易系统采用当日成交量相比50日移动平均成交量的变化这一指标衡量股市供求双方的变化。如果当日成交量相比50日移动平均成交量大幅放大(通常大于40%,有时甚至高于100%),且当日股价上涨逾3%则是量价的突破,可能意味着机构投资者或游资的大举介入,使市场对该股的需求大于供给。据胜券交易原则,该突破如果配合几种特定的股价形态,其上升的走势将会更加确定。

“带柄茶杯”形态

观其形状,胜券及欧奈尔最为看重的价格形态之一就是“带柄茶杯”。这种强势且成功率极高的股价形态一般分为三个部分(图1):杯子形成前的上涨阶段(一般要求该阶段的涨幅至少在30%以上)、杯状形态(深度在12%-15%之间,最高不超过33%)以及杯柄阶段(价格下行1-2周以上)。

要保证“带柄茶杯”形态的成功率,在特定时点上成交量与股价的配合也是极为重要的。杯子形成前的上涨阶段因股价持续走高,投资者的信心是一个逐渐加码的过程,因此,其成交量稳步走高,直到上涨的最高阶段成交量比之前显著放量;杯状形态的前半段股价逐渐回调,市场挤出了缺乏信心的投资者,因此成交量逐渐萎缩,杯子的后半段成交量再度攀升直至杯子最顶端达到成交量的一个峰值;杯柄处价格下跌到较低点的最后阶段成交量会再度萎缩至较低水平,此时市场再度淘汰一部分心理防线脆弱的投资者。

一旦某只股票形成了之前所述的有效的茶杯柄形态,就要关注接下来的股价变化。当股价突破买入点并伴随成交量的巨幅放大,则是茶杯柄形态有效突破的标志。胜券认为股价取得该量价突破以后才是最佳买入点而不是杯子的最底部,这是因为很多时候,股价可能永远到不了买入点,而是停滞不前或转头向下。

“带柄茶碟”形态(圆弧形态)与“带柄茶杯”形态的量价表现相似,但是其杯碟的回调幅度更小,时间也更长。圆弧形态的买入时点的选择亦可参考茶杯柄形态,在整个形态完成后的量价突破时买入风险较小。

“双重底”形态

欧奈尔认为双重底形态的第二个底部与第一个底部在价格水平上持平,甚至略低于第一个底部,这样可以淘汰大部分意志薄弱的投资者。胜券研究A股上市公司的图形发现,有时成功的双重底形态的第二个底部确实可能略高于第一个底部。在选时的原则上,胜券认为股价以巨幅成交量的支撑突破“W”的中心点且该点务必低于双重底形态的最高点为一个好的买入时机(图2)。

“方盒子”形态

股票从带柄茶杯或双重底形态突破后上涨,期间形成为期4-7周的窄幅价格波动(10%-15%)就是“方盒子”形态。这种形态好的投资时机为量价齐涨,股价突破窄幅波动的最高点之时。

平底形态与“方盒子”形态类似,都产生于带柄茶杯或双重底突破后上涨的阶段,连续至少6周收盘价基本相同,接下来一周的量价突破为一个好的入仓时机,如图2所示。

盘升的价格形态

同平底和方盒子形态相同,盘升的价格形态往往产生在股价完成有效突破的上涨阶段。在该上涨阶段中,股价每次回调至50日移动平均线附近为一个好的加仓时点。

有效的防御与最好的进攻同样重要

了解了如何在合适的时机买入恰当的股票,胜券还指导投资者掌握如何在追求盈利最大化的同时保证自己投资账户的安全。换句话说,选择合适的卖出时点与准确判断何时买入同样重要,因为没有人可以准确预示股市的涨跌,即使是最好的股票分析大师其所做的投资决策也有可能是错误的。

根据欧奈尔的CANSLIM交易原则,多数成功的股票在突破买入点后上涨20%以后趋于下跌并形成一个新的价格形态,当然,在某些情况下,股价仍会保持上升趋势。胜券结合A股2000多家上市公司股价走势发现,该原则同样适用于A股市场。因此,投资者可以在买入点附近买入股票,而且股价自买入点开始上涨5%以后就不再采取金字塔式的跟进买入战略,待股价上涨20%并继续上扬时毫不犹豫地卖出。

另一条卖出的铁律为:卖出股价比初始买入点下跌8%的股票,这一铁律毫无例外。一旦超出了这个界限,说明要么是择股不当,要么是大盘要开始下跌了。如果投资者徘徊着等待反弹,甚至逢低加仓以摊低成本,很多时候会发现,股票不停地下跌,斩仓需要的勇气也会越来越大。

欧奈尔用了一个生动的故事来解释这个十分重要的止损原则。有一个人布置了一个捉火鸡的陷阱。他在一个大箱子的里外都撒了玉米,并做了一道门,门上系了一根绳子。他抓着绳子的另一端躲在一处,只要等到火鸡进入箱子,他就拉绳关门。一次,有十二只火鸡进入箱子内,但有一只偷溜了出来。他想:“我等箱子里面有十二只火鸡后,就关门。”然而他在等第十二只火鸡回到箱内时,又有一只火鸡跑出来了。他想:“等箱内有十一只火鸡后,就拉绳子好了。”可在等待的时候,又有三只跑了。最后,箱内一只火鸡也不剩。

胜券主张在股价突破有效价格形态、涨至或接近52周新高时买入股票,在股价比买入点上涨20%后仍在上扬时卖出股票,在股价比买入点下跌8%以上果断斩仓。由此看出,这种投资行为在某种程度上是与人的本性背道而驰的。但是在股市中每天都在上演大众与明智投资者的心理战,并依据供求规律运行。胜券投资分析强调:投资者不能根据自己的心理喜好选择投资方式,而是应该根据严谨的数据指导和严格的纪律约束来形成个人的投资习惯,投资同时也是一个克服个人心理的过程。

中/胜券有效性论证

胜券50指数VS沪深300指数

胜券投资分析根据以上选股原则为投资者遴选A股市场中基本面和价格表现最优秀的50只股票,组成一个强势股股票池(胜券50股票池),以缩小投资者的选股范围。胜券50股票池中所有的数据都是计算机量化计算,没有添加任何人为的主观筛选。需要注意的是,胜券并非黑马股的掘金者,因此胜券50股票池中剔除了50日内有40个交易日的价格低于50日移动均价的股票、ST和S股票、连续两个季度同比增长环比下滑30%以上的股票以及6周内股价翻番的股票。

为了验证胜券交易原则在A股市场的有效性,胜券以胜券50股票池中的所有股票为计算范围编制了胜券50指数,用来追踪每周五收盘后更新的股票池中股票的表现。具体计算方法为:胜券50指数以沪深300指数在2011年12月30日的收盘点位2345.74为初始投资额,平均买入池中的50只股票,每周五收盘后进行调仓,调仓幅度一般不超过10%,每周一在前一周五收盘价的基础上重新跟踪新调仓的股票池的当周价格变化情况。

简单来说,投资者在2011年12月30日投资2345.74元无偏差地买入胜券50股票池中的股票,每周根据股票池调整一次仓位,他在2012年12月31日共得到2945.61元,期间收益率为25.57%。

再用指数的语言进行阐述,胜券50指数旨在对胜券50股票池中的股票进行价格追踪,从2011年12月30日开始实盘追踪至2012年12月31日,胜券50指数实现年化收益率达25.57%,而同期沪深300指数涨幅为7.55%。胜券50指数显著跑赢沪深300指数,并取得18.02%的超额收益。

下/量化分析特色服务

胜券投资分析是基于历史事实和A股数据而优化的欧奈尔CANSLIM交易系统,是基本面和技术面有机结合的操作准则。胜券最核心、最特色的服务不在于荐股,而在于对A股市场所有的2000多家上市公司的公开数据和量价表现进行整理和统计,用统一的、科学的评分系统对A股上市公司进行量化分析,以期对投资者的投资决策有所帮助。

如上文所说:“当台风来了,猪都会飞”,通常3/4的股票都会跟随市场整体的走势,因此,大盘走势的准确判断是股海淘金的第一步。胜券的电子杂志以及网站版每周五盘后都会为投资者回顾当周行情,研判下周大盘走势。这些宏观趋势的判断完全是基于当周大盘的量价表现以及放量上涨的板块及个股的表现,可以说,完全是基于量化的分析而非基于人的主观判断。

举个例子,因指数在4-7个交易日中有两次近2%的反弹且两个反弹日的成交量均明显放大,胜券投资分析电子版第14期中率先提到“可判断当周两个交易日的反弹基本符合胜券交易原则关于底部的判断,可以认为是一波反弹行情的到来”,准确判断了大盘的底部反转。

此外,胜券的股海掘金也是基于量化分析的基础之上的。一般而言,股票被机构投资者增持,会使其成交量放大,进而打破市场原有的供求平衡,助推其股价走高。胜券“活跃股份列表”可以让投资者了解每一个交易日中那些基本面良好的股票的供求情况,从而间接发现那些被机构增持的个股。需要提醒的是,“活跃股份列表”已经筛选了基本面表现靓丽的股票,因此再配合查看其图形是否突破合理价格形态,投资者可以快捷地攫取牛股并准确地把握买点。

除了活跃股份以及前文详述的胜券50股票池以外,胜券拥有更加庞大的数据库,为投资者提供了一个量化分析的平台。

“股市新高”和“股市新低”各为投资者寻找当日股价创52日新高/新低的股票,对于那些股价创出52周新高的股票而言,如果配合量能的释放,则投资者可以仔细查看其周线图是否有突破合理价格形态的征兆。而那些跌幅较大,甚至是创出52周新低的股票,如果伴随成交量的放大,根据胜券交易原则,则是一个警示信号。

基本面400告诉了投资者A股2000多家上市公司中基本面表现较为优秀的400只股票。相较而言,胜券400从基本面和价格走势两个方面筛选强势股,而胜券50股票池正是建立在胜券400的基础之上的,强者中的强者。

基金增持/减持股以及高管增持/减持股为投资者提供了机构投资者及内幕人的交易情况。一般来讲,基金这种专业的投资者与散户相比有更加专业的投研力量,且其交易行为本身也会对股票的供求产生影响,进而间接起到推涨助跌的作用;而高管作为内幕人,对公司的真实经营情况及未来发展战略更为了解,其行为会影响众多投资者心理,从而间接影响股价走势。

行业领导者为投资者甄别强势行业中的领导者股份。

由此,胜券产品本身就是建立在中国化的欧奈尔CANSLIM交易原则基础之上的量化分析系统。不管是对大盘的研判,还是对个股的分析都是建立在数据库量化的基础之上的,从而最大限度地减少主观臆断对选股产生的偏见。当然在买入点及卖出点的选择上,胜券没有仅仅依赖“数据语言”,而是吸收在美国久经考验的CANSLIM选时原则的精髓并结合A股市场实际情况加以运用。事实证明,胜券投资分析能够在牛熊两市成功试用,帮助投资者防御熊市,进攻牛市。

本刊记者王雅英对此文亦有贡献

胜券经典案例

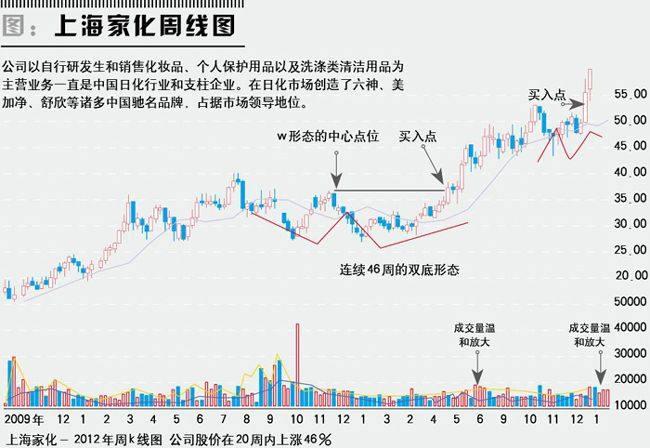

胜券投资分析致力于以胜券基本选股及选时原理为依据为投资者捕捉基本面良好、业绩取得爆发、图形形成上升趋势且突破合理价格形态的股票。因基本面的稳健及股价的逆市走强,上海家化(600315.SH)自2012年年初就被选入胜券50股票池。周线图显示该股当时已经进入上升通道,但仍在下探50日移动平均价格线。因此,由胜券交易原则判断的买点并未出现。

从上海家化2012年1月6日的胜券评分可以看出,该股的净利润评分、经营评分和价格相对强弱评分都在80分以上(经营评分为A),意味着该股的销售额和净利润持续稳步增长,且价格走势强劲。更为重要的是,二季度上海家化盈利出现井喷式增长,同时持续了46周的双重底形态取得量价突破,第一个买点出现。

在市场的多数情况下, 胜券反复强调的“百分之八止损,百分之二十止盈”纪律是值得投资者恪守的。上海家化的案例也正符合胜券关于合理卖点的判断。股价突破买点之后强劲拉升,期间只有小幅回调,直至股价上涨逾20%以后出现为期9周左右的震荡阶段;接下来连续4周的阴跌也让投资者难以分辨是上涨前的回调,还是趋势的反转,此时,严格按照百分之八止损原则操作是严控风险的唯一手段。

但是胜券的卖出止损铁律并不是让投资者远离该股,相反的,对于上海家化这样基本面和大盘都没有发生重大变化的牛股,卖出止损策略往往意味着投资者可以等待下一个买点的出现。

上海家化于2013年1月15日再次以大幅成交量突破一个为期10周的“茶杯柄”形的买点。突破后股价继续强劲拉升,截至2月1日收盘,其收益率已达7.39%。