中国国际短期资本流动的原因及影响

天津财经大学 郑慧娟

在经济金融全球化不断推进的今天,国际资本流动,特别是短期资本流动已经成为国际经济学关注的焦点。事实表明,积极引进和利用国际资本是推动一国经济发展的重要力量,但如果国际资本频繁进出于某国也会给该国造成经济的混乱。本文中提到的国际短期资本指以投机为主的短期资本流动。近年来,国际短期资本的大规模流入,中国经济也相继发生了流动过剩、人民币升值、外汇储备过度积累、房地产泡沫、股市“过山车”等现象。我国处于经济发展的初级阶段并处于经济转型期,国际短期资本的流入和流出考验着中国政府的宏观经济政策制定力和执行力,研究国际短期资本流动对我国意义重大。

1 文献综述

大规模国际短期资本在国际上的频繁流动引起很多学者的关注,各国关于国际短期资本流动的原因、影响及监管的文献资料比较丰富。关于国际短期资本流动的原因,很多学者从短期资本流动的影响因素出发进行分析。比较普遍的看法是,国际短期资本流动主要受资本收益率差别的影响,短期资本往往从资本收益率低的国家流向资本收益率高的国家。其中一种观点认为,国际短期资本流动主要受利率的影响。方先明(2012)研究13个发展中国家的国际资本流入,发现利率对国际短期资本流入的影响大于基本面因素的影响;卡尔沃(2007)分析11个国家在一段时间内国际短期资本流动情况,发现美国实际汇率下降1%,就导致这11个国家资本流入增加0.77%。

另外一种观点认为国际短期资本流动主要受汇率影响,即套汇是资本流动的原因。克鲁格对20世纪90年代各国危机的研究表明,危机国之前资本大量流入的原因是这些国家的货币盯住美元,波动小,投资者没有汇率风险;赖因哈特(2007)研究汇率制度对国际短期资本流动影响时得出结论,汇率预期变动是国际短期资本流动的主要原因。关于国际短期资本流动的影响,一种观点认为国际短期资本的流入有利于满足国内短期资金的需求。刘仁伍(2008)认为适度规模的短期资本流入有助于弥补我国短期资本的不足;另一种观点认为,国际短期资本流动影响一国经济稳定,张纯威(2012)认为国际短期资本的过度流入容易发生逆转,引发金融危机。

国内外学者的文献值得借鉴,但由于侧重点和样本数据的选取不同,结论各不相同。本文综合考虑利率差和远期汇率变动建立模型,实证检验国际短期资本流入中国的原因。针对国际短期资本流动可能对我国造成影响的几个经济指标进行分析并对造成的影响提出相应的政策建议。

2 国际短期资本流入中国的主要动机

根据经济学文献研究,套汇和套利是国际资本短期资本流入的主要动机,但在中国转轨经济的环境下,套汇和套利是否是国际短期资本流动的主要动因?

2.1 检验模型

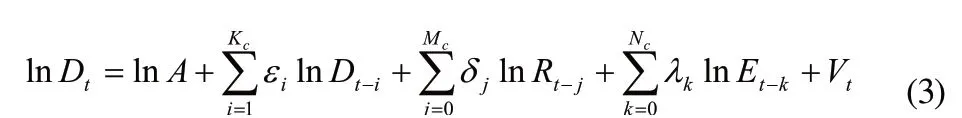

国际短期资本流动的原因有利用国内外利率差进行套利,利用远期汇率的变化进行套利。设t期国际短期资本流动规模为,可以表示成以国内外利率差和远期汇率为自变量的函数,即。借鉴C-D生产函数,可得:

式(1)中,A为常量, 为弹性系数。对式(1)取自然对数得:

考虑到经济的时间序列有自相关性的特点,变量之间的影响存在时滞,则建立的国际短期资本流入应为:

式(3)中, 表示第t-i期国际短期资本净流入规模, 表示t-j期国内外利率差, 表示t-k期的远期汇率。表示t期国际短期资本净流入规模对于第t-i期国际短期净资本流入规模的敏感程度,表示第t期国际短期净资本流入规模对于第t-j期国内外利率差 的敏感程度, 表示第t期国际短期净资本流入规模对于第t-k期远期汇率 的敏感程度。若实证检验结果显示 的估计值为正,则表明第t-i期国际短期净资本流入规模对t期的国际短期净资本流入规模有正向作用,反之有负向作用;若 估计值为正,则表明t-j期两国利率差对t期国际短期净资本流入规模有正向作用,反之有负向作用;若 的估计值为正,则表示t-k期远期汇率对国际短期净资本流入规模有正向作用,反之有负向作用。为随机干扰项,分别表示实证检验中各变量最大滞后期数。

2.2 实证检验

随着人民币汇率浮动度的增大以及国内外利差的频繁变动,国际短期资本流动规模也在不断变化。根据之前建立的检验模型,本文选取28组样本数据,对国际短期资本流入中国的动因进行实证分析。

2.2.1 变量说明和样本选择

(1)变量说明。国际短期资本流入规模。短期国际资本总体具有很强的投机性,但短期贸易融资不属于短期资本流动。各文献中估算短期国际资本流动的方法主要有直接法、间接法和混合法。本文采用的是最简单的间接法来计算国际短期资本流动规模:国际短期资本规模=外汇储备变动规模+错误与遗漏规模-经常项目规模-FDI规模[6

]。

远期汇率。由于美元在国际货币体系中处于核心位置,在人民币一篮子货币中占较大比重,同时也是国际贸易中的关键货币。实证检验中的远期汇率选取美元兑人民币的半年期远期汇率。

国内外利率差。国债收益率能体现一国的利率水平,同时考虑到美元在世界市场上的影响,于是国内外利率差=同时期中国一年期国债收益率-美国一年期国债收益率。

(2)样本选择。本文主要选取1999~2012年为样本期,每半年为一个样本点,共28组样本数据。

2.2.2 投机资本流入动机实证检验

为使检验结果可靠稳定,要对时间序列的平稳性、协整和因果关系进行检验。同时对式(3)中的参数进行最小二乘法,结果如表1。

表1 国际投机资本流动原因的检验结果

从表1可以看出,套利是国际资本流入中国的主要动机。远期汇率的参数估计值为负(-29.4402),这说明远期汇率下降时,即人民币预期升值(直接标价法),国际投机资本流入中国规模增大。同时数据也表明,国际投机资本流入中国在一定程度上也是为了套利(1.893687)。检验结果还表明,虽然套汇和套利都会影响国际投机资本的流入,但套汇的影响明显高于套利的影响。因为当期远期汇率参数的估计绝对值(29.4402)远远大于当期国内外利差前的参数的估计绝对值(1.893687)。因此可以认为利用远期汇率获取收益是国际投机资本流动的主要原因。

由此可以得到,中美利率差和人民币升值趋势是引起国际投机资本流入中国的动因,但人民币升值预期对投机资本流入影响更大。

3 国际短期资本流动对我国的影响

可以从国际收支表中看到国际资本流动的动向,看出国际资本是流入还是流出,是哪一部分的资本在流入还是流出。通过经济学原理可以知道不同部分的资本对一国的影响不同。国际经验表明,国际短期资本的高流动性特点,在提高资源配置效率的同时,也会对国内经济带来一系列的风险效应。特别是在短期资本流动规模较大、停留时间过短的情况下,对国内经济金融的冲击更加明显。本文在这部分选取了两个经济变量,消费者物价指数和上证综合指数,分析短期资本流动对这些变量的影响及其对宏观政策的启发。实证分析包括变量说明和样本选取。

3.1 变量说明

(1)国际短期资本流动规模。为了保持本研究逻辑的严密性,本文实证分析中对国际短期资本流动规模的计算方法与前面的计算方法保持一致,即国际短期资本规模=外汇储备变动规模+错误与遗漏规模-经常项目规模-FDI规模。国际短期资本流动规模用T表示。

(2)消费者物价指数。一国的消费者物价指数体现了一国的物价水平,通过消费者物价指数能观测一国是否存在通货膨胀。实证检验中选取全国平均消费者物价指数作为样本数据,消费者物价指数用CPI表示。

(3)股票指数。股票指数反映了股票市场的变化,可以通过股票指数来观测股票市场发展动态。这里主要选取上证综合指数作为我国的股票指数,股票指数用I表示。

3.2 样本选取

本文主要选取2001年到2012年的数据作为样本数据。每半年作为一期,共24期。变量的平稳性是建立时间序列模型的重要基础,若对非平稳时间序列进行建模,则会出现伪回归,导致结果有偏差。为了保证回归结果的无偏性、有效性和稳健性, 本文采用ADF(Augmented Dickey- Fuller)检验对t、i、cpi,序列的平稳性进行检验,,并进行格兰杰因果检验。检验结果为t原序列平稳,cpi和i一阶差分后平稳,并且t是i的格兰杰原因,t是cpi的格兰杰原因。

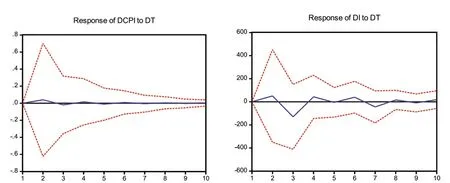

从上面的检验分析可以看出国际短期资本流动与我国股票价格指数、消费者物价指数具有因果关系,国际短期资本的流入会引起我国股票价格指数和消费者物价指数的变化,但这种冲击有多大是正向还是逆向可以通过脉冲响应进一步分析,脉冲响应结果如图1。

图1 国际短期资本流动对消费者物价指数、股指的脉冲影响图

从图1可以看出一个单位T的冲击引起的CPI的反映几乎为0,即国际短期资本流动对我国消费者物价指数冲击很小;一个单位T的冲击短期内引起I的正向反映,即国际短期资本流入的增加会引起上证综合指数的上升。原因在于我国对短期资本流动进行管制,故国际短期资本流动量相对不是很大,由于它的逐利性也会流入虚拟经济而非商品市场,所以国际短期资本流动对我国CPI几乎没有影响;出于套汇和套利动机而流入中国的短期资本增加了人民币升值的压力,中国政府为了维持人民币汇率稳定,货币当局被动收购外汇,以外汇占款形式增加的货币主要流入了金融市场,进而推高了股票价格。

4 结论和启示

基于建立的模型以及选取的样本数据,检验了影响国际短期资本流动的原因以及国际短期资本流动对我国经济的影响。研究的结论是:套汇和套利是国际短期资本流入中国的主要原因,其中套汇的影响更大。国际短期资本的流入会对我国的股票价格产生正向影响,对商品价格几乎没有影响。原因在于为缓解带有逐利性的国际短期资本流入而引起的人民币升值压力,货币当局为收购外汇增发的货币主要流向了金融市场,这增加了金融市场的不稳定性。

从本文的结论中可以得到一些重要的启示:一是现阶段我国经济发展尚不完善,对于国际短期资本流动的影响不能自行解决,需要央行对国际资本流动进行干预,以此缩减套汇套利空间,促进国际短期资本流动的平衡;二是加强国际短期资本流入的监管,国际短期资本流动监管的主要措施是对资本和金融账户进行管制。并且从表现来看,我国对资本和金融账户的管制在一定程度上可以维持经济环境的稳定,如果目前的资本金融账户管制有效性不高,则应积极推进监管制度的改革和创新;三是从国际短期资本流入中国原因来看,人民币升值是主要原因,那么为了缓解由此带来的短期资本的大量流入,有效方法是改变外界对人民币升值的预期,这样可以减少为套汇而流入的国际短期资本。

[1] 方先明,裴平,张谊浩.国际投机资本流入动机与冲击[J].金融研究,2012(1).

[2] 刘仁伍.国际短期资本流动监管[M].北京:社会科学文献出版社,2008.

[3] 张纯威.中国发生资本流入急刹车的可能性及其防范[J].国际金融研究,2012(9).

[4] 苏多永,张祖国.四重套利模型与短期国际资本流动[J].财经科学,2011(8).

[5] 赵然,苏治.升值预期真得驱动国际游资流入中国了吗[J].金融研究,2012(6).

[6] 祝国平.国际资本流动的机制与影响[M].北京:经济科学出版社,2011.

[7] 张鹰.软着陆中的中国资本外逃规模估算[J].中国集体济,2012(6).

[8] 赵文胜,张屹山,赵杨.短期国际资本流动对中国市场变化的反映分析[J].数量经济技术经济研究,2011(3).

[9] 于凤琴.国际短期资本流动的危机效应分析[J].商业现代化,2007(7).

[10] 张晓峒.Eviews使用指南与案例[M].北京:机械工程出版社,2012.