股权结构对资本结构决策的影响*——基于我国民营上市公司的实证检验

操 君 巫昊天

(安徽农业大学经济管理学院 安徽 合肥 230036)

一、引言

股权结构反映公司的控制权配置状态,与资本结构一样属于公司内部治理要素之一。中国上市公司按照所有权性质可区分为国有控股公司与民营上市公司。这两类上市公司在股权结构上存在显著差异,即股权集中度等有着明显的差异。值得关注的是,股权结构差异可能会对资本结构的选择产生影响。资本结构的选择一方面可被视为公司治理机制与模式的再现与运营结果,另一方面也影响到公司治理绩效。与国有控股公司相比,民营上市公司的控股股东是自然人或民营企业,受到政府有关部门的约束较少,其市场特征和独立性更强(李维安、李汉军,2006)。鉴于此,以我国民营上市公司为样本,实证研究其股权结构对资本结构决策的影响,更有利于把握资本结构决策的市场化行为特征,从而为如何优化公司资本结构、改善公司治理绩效提供有效的解决思路。

二、文献综述

(一)国外文献 股权集中度与高管持股比例是公司股权结构的具体表现。国外学者对管理层持股、股权集中度与资本结构的关系做了大量研究。Harris和Raviv(1988)通过建立模型,分析了杠杆比率对收购方式和结果的影响。他们得出了管理者持股比例与负债率维持正相关关系的结论。Kim和Sorensen(1986)发现,内部人持股比例与负债比率呈现正相关关系。Agrawal和Mandelker(1987)、Amihud(1990)也得到类似的结论。但是,实证分析也有相反的结论。Friend和Lang(1988)发现杠杆比例与管理层持股呈现显著的负相关关系,他们从管理层自利动机的角度给出了解释:由于管理层身兼股东与经营者的双重角色,财务杠杆的上升使得管理层面临极大的风险,出于自利动机管理层持股比例越高,越发倾向于低负债。Jensen等(1992)将内部股权、债务以及股利政策纳入统一的实证分析框架,通过研究发现,内部持股比例高的公司倾向于选择低水平的负债和股利政策。Bathala,Moon和Rao(1994)也发现负债比率与管理层持股比率负相关,他们认为这实际上支持了代理成本理论中两者互为替代关系的假说。Agca等(2008)考量了债务融资中的代理冲突问题,表明管理层持股以及管理层持股与反收购措施的相互作用影响到债务融资决策。因此,考虑到管理层持股和收购防御之间的相互作用有助于理解代理冲突对公司债务融资决策的影响。通常,人们认为债务和管理层持股有利于控制股权代理成本。实际上,大股东或拥有控制权的股东的存在是解决公司内集体行动问题(collective action problem)的方法之一,被看成是减轻代理问题的另一有效机制。Shleifer和Vishney(1997)在其著名的公司治理综述文献中论述到,股权的集中或大股东的存在有利于减少管理者机会主义行为,而且随着大股东持股比例的增大,大股东保护其投资和监督管理者的积极性也愈发增强,从而为缓解“委托-代理”冲突和降低代理成本铺平道路。然而如果债务和股权集中度都能充当缓解经理人和股东利益冲突的机制,那么负债与股权集中度会维持怎样的关系呢?Ganguli(2011)以印度公司为样本,通过实证研究发现负债与股权集中度正相关。这与Margaritis和Psillaki(2010)的研究成果相一致。该结论说明,经理人出于自利动机,既不想被大股东所左右,也不愿被负债所约束,倾向于少负债,而股权集中度的提高将限制经理人自主权,有助于解决集体行动问题,且伴随有高负债。相反,股权分散使得经理人拥有更多的自主权,往往导致低负债。另外,值得一提的是,机构投资者作为外部监督的代理人,可能有助于限制管理者机会主义行为,从而减缓管理者和股东之间的代理冲突。Bathala,Moon和Rao(1994)实证研究发现,机构投资者持股比例与负债率、管理层持股负相关。他们认为,机构投资者的监督作为债务与管理层持股以外的另一个替代性约束机制,将有助于减少代理成本。

(二)国内文献 国内有关股权结构与公司绩效之间关系的研究文献比较丰富(孙永祥、黄祖辉,1999;陈小悦、徐晓东,2001;李维安、李汉军,2006等),但直接研究股权结构与资本结构两者关系的文献并不多见。肖作平(2004)实证研究了股权结构对资本结构选择的影响,得出了一些有益的结论。但该文以深市上市公司为样本,没有区分公司民营与非民营性质。如前所述,这两类上市公司在股权结构、董事会构成以及决策监督机制等方面存在较明显的差别。为了避免行政约束的影响,对基于市场动机下的资本结构决策行为进行洞察与探究,正是本文选择民营上市公司来作为研究对象的原因所在。

三、研究设计

(一)研究假设 如前所述,Harris和Raviv从收购兼并的角度,分析了公司最优负债率的决定:一方面经理人遵循期望效用最大化原则来调整持股份额,进而影响被收购的概率;另一方面,经理人持股份额的变化来源于资本结构的调整。他们发现,收购活动会引起目标企业的最优负债率增大,更进一步,推论出经理人持股比例与债务比例正相关。无独有偶,Stulz(1988)也提出了一个相似的模型,得出了类似的结论。遵循资本结构控制权理论的基本观点,本文提出假设:

假设1:管理者持股比例与负债率呈正相关关系

机构投资者和大股东在公司治理中发挥着重要的监督作用,股权集中或大股东存在有利于减少管理者机会主义行为,且随着大股东持股比例的增大,大股东保护其投资和监督管理者的积极性也愈发增强。由于负债的使用减少公司自由现金流量,从而债务成为控制与约束管理者在职消费的工具,在这种情形下大股东有充分的激励对管理者关于公司债务政策施加压力,要求其提高负债率。因此,股权集中和债务被视为约束管理者的两个有效机制,两者互为补充。基于此,本文提出:

假设2:第一大股东持股比例与负债率呈正相关关系

假设3:第二至第十大股东持股比例之和与负债率呈正相关关系

(二)样本选取和数据来源 本文的研究对象为2005年至2009年在深沪两个证券市场上市的民营上市公司,数据来自WIND资讯系列数据库。在样本选取的过程中,剔除了以下公司:(1)金融类上市公司;(2)2003年12月31日后民营化的上市公司;(3)财务数据或公司治理数据不健全的公司。基于以上说明,本文共选取了202家公司为样本,共有1010个观测值。需要指出的是,本文之所以选取2003年年底以前民营化的公司,主要考虑到这些公司民营化两年以上,决策方法与机制包括资本结构决策基本可以体现民营化特征。

(三)变量定义和模型设定 本文的变量定义如表(1)所示。(1)被解释变量;资本结构指标。资本结构概念有狭义与广义之分。狭义的资本结构指企业各种长期资金来源的比例关系,而广义的资本结构则将短期资本也考虑进去,指企业各种资本的比例关系。我国上市公司一般会采用续借的方式,将短期借款变为长期借款使用,因此总体而言,上市公司长期负债率一直偏低。鉴于此,为了更真实地反映资本结构状况,本文采用广义资本结构概念,选择资产负债率作为衡量资本结构的指标。(2)解释变量。主要包括:第一,股权集中度指标。股权集中度是指大股东或控股股东持有公司股份的集中程度,本文采用第一大股东持股比例、第二到第十大股东持股比例之和来表示。第二,高管持股比例。由于高管持股比例将直接影响管理层个人利益和公司利益的一致性,因此高管持股被认为是解决或克服股东和高管人员之间矛盾与冲突的方法,其在国外已经获得广泛应用。本文所研究的高管是指董事、监事和公司的高级管理人员。(3)控制变量。为控制其他因素的影响,本文参考了洪锡熙、沈艺峰(2000)的研究结论,将企业规模、盈利能力、资产担保价值、成长性等作为控制变量。另外,由于模型的选择还需要考察样本数据的特征,因此,模型设定放在第五部分,待对数据特征分析后再进行模型选择。

本文对面板数据模型进行估计,通过Hausman检验后,发现Hausman统计量为41.55,大于1%显著水平下的临界值,本文认为模型中存在固定效应,故采用固定效应模型。建立模型如下:D/Ait=αi+βratiolit+γratio2it+ηratio3it+λ(controlvaribles)it+εit

其中,αi为截距;β、γ、η 分别为ratiol、ratio2、ratio3的回归系数;λ 为控制变量系数列向量;εit为扰动项;D/A、Ratiol、Ratio2、Ratio3及controlvaribles的含义见变量定义表;下标i表示第i个公司,t表示第t年末。

表1 变量定义表

表2 样本变量描述性统计结果

四、实证检验分析

(一)描述性统计 本文分析中重要变量进行了描述性统计,结果见表(2)。由表可知,202家民营上市公司,第一大股东持股比例的平均值为30%左右,第二至第二大股东持股比例的平均值为20%左右,而高管持股比例最大值不超过4%,最小值为0,即零持股,平均值仅为0.2%左右。这表明我国民营上市公司股权较国有上市公司分散,“一股独大”的现象并不明显,同时高管持股比例明显偏低。资产负债率平均值为50%左右,最小值不到10%。总体而言,资产负债率偏低。

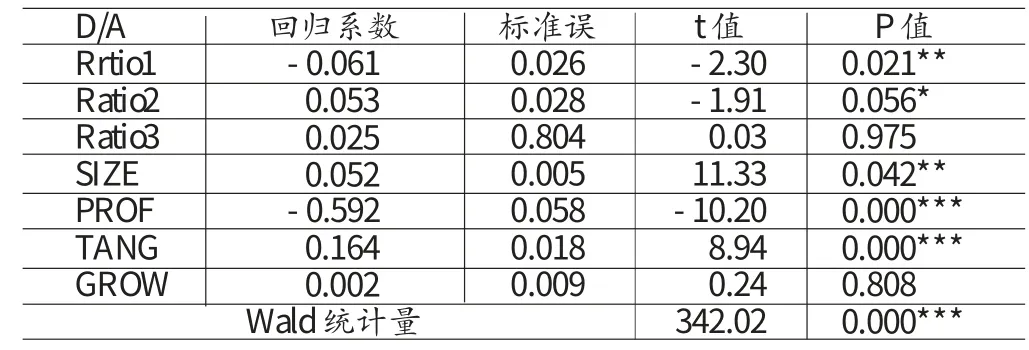

(二)回归分析 为保证结果的稳健性,分别采用Wooldridge test和修正的Wald test对固定效应模型进行检验,结果显示存在异方差和一阶序列相关。于是,使用可行的广义最小二乘法(FGLS)的方法来对模型参数进行估计,以消除异方差性和序列相关性的影响。运用Stata11.0对模型进行回归,最终结果如表(3)所示。上述以202家公司2005年至2009年面板数据的回归结果是令人满意的,Wald检验统计量在1%的水平上显著,拒绝了联合统计不显著的原假设。(1)由表(3)可知,变量Ratio1的系数为负且在统计上显著,变量Ratio2的系数也为负且在统计上显著,这表明:股权集中度越高,负债率却越低,假设2与假设3并未得到证实。其中的原因可能有二:一是由于随着股权集中度的提高,大股东对失去控制权的担忧越发减少,因而更倾向于股权融资;二是可能由于当前债务治理机制的功能不完善,大股东并不倾向于通过债务约束机制来改善公司绩效。债务治理机制的功能不完善的原因可从两个方面来寻找:首先,我国银行贷款的“软约束”现象比较突出。西方大量的实证研究表明银行贷款较其他债务形式更有利于改善公司绩效,其原因在于银行优良的主动监督作用,但我国长期以来银行贷款没能发挥良好的治理功能。其次,债券融资作为公众性债务形式,具有“硬约束”的特点,但目前我国企业的债券市场发展滞后,没能成为企业主要的融资渠道。(2)Ratio3变量的系数为正,但在统计上不显著,资本结构控制权理论的成果并未得到证实,,即假设一不成立,这可能因为我国民营上市公司的高管持股比例偏低,股权激励机制未能发挥作用。众所周知,债务融资是一把“双刃剑”,产生财务杠杆利益的同时,财务风险也因此而生。按照理性人的假设,公司经理人在持股比例偏低的情形下,为保持住自己的职位而遵循保守主义原则是经理人的常态思维,他们出于对财务风险的担心而并不愿意扩大负债规模。(3)控制变量检验。公司规模、资产担保价值与盈利能力在资本结构决策中作用显著,而公司成长性变量并不具有显著影响。具体而言,公司规模与资本结构之间呈现显著的正相关关系,这与国内学者的先前研究结论相同。资产担保价值与负债率正相关,表明有形资产担保降低了债务风险,从而减少了债务的代理成本。值得一提的是,盈利能力与负债率负相关,这表明盈利能力越强的公司更多地采用内部融资的方式,Myers(1984)的“鸟啄次序(PeckingOrder)”理论由此获得验证:企业为新项目筹资时首先考虑选择内部融资,内部融资后尚有缺口才会采取外部融资的方式。而成长性变量作用不显著,可能的解释在于,对于大部分民营企业而言,均表现出良好的成长性,即成长性为民企的一种主流趋势和特征,从而掩盖了成长性变量对资本结构影响的差异性。

表3 模型的回归结果

五、结论与建议

本文以我国民营上市公司为样本,实证研究了股权结构对资本结构的影响,结果发现:股权集中度与负债率负相关,这说明随着股权集中度的加剧,大股东更倾向于股权融资,大股东监督机制与债务治理机制互为补充的关系没有获得验证;高管持股对资本结构没有显著影响,反映了由于当前民营企业高管持股普遍偏低,其对优化资本结构决策没有实质性影响的现实。基于以上结论,为优化我国民营公司资本结构、改善公司绩效,提出如下政策建议:(1)充分发挥股权激励的作用。现阶段民营上市公司薪酬设计以工资、奖金为主要内容,基于股份的薪酬制度没有获得普遍推广。然而,以股票或股票期权为激励手段,有利于发挥利益趋同效应,即随着高管持股比例的提高,其所追求的目标与股东趋向一致,从而减少代理成本,以利于正确的资本结构决策,提高公司治理绩效。(2)加强债务约束机制的功能。股权集中度与负债率呈现负相关关系的原因之一可能由于债务治理机制的缺失,大股东并不倾向于通过债务约束机制来改善公司绩效。因此,加强和完善债务约束机制的功能显得尤为必要。充分发挥债务约束机制的功能,一方面要健全我国银行的贷款体制,另一方面要积极积极培育和发展债券市场,实现品种多样化,增加民营企业的债务融资渠道。

[1] 李维安、李汉军:《股权结构、高管持股与公司绩效》,《南开管理评论》2006年第9期。

[2] 孙永祥、黄祖辉:《上市公司的股权结构与绩效》,《经济研究》1999年第12期。

[3] 陈小悦、徐晓东:《股权结构、企业绩效与投资者保护》,《经济研究》2001年第1期。

[4] 肖作平:《股权结构对资本结构选择的影响——来自中国上市公司的经验证据》,《当代经济科学》2004年第1期。

[5] 洪锡熙、沈艺峰:《我国上市公司资本结构影响因素的实证分析》,《厦门大学学报(哲社版)》2000年第3期。

[6] Stulz R.Managerial control of voting rights:Financing policies and the market for corporate control.Journal of Financial Economics, 1988.

[7] Harris,M.and Raviv, A.Corporate control contests and capital structure.Journal of Financial Economics,1988.

[8] Agca S.,Mansi Sattar A.Managerial Ownership ,Takeover Defenses, and Debt Financing.Journal of Financial Research,2008.

[9] Shleifer A., Vishney R.W.,A survey of corporate governance.Journal of Finance,1997.

[10] Ganguli Santanu K..Capital Structure – Does Ownership Structure Matter ? Theory and Indian Evidence.Institute of Management Technology(India),Working Paper, 2011.

[11] Margaritis D., M Psillaki.Capital Structure, Equity Ownership and Firm Performance.Journal of Banking and Finance,2010.