我国货币政策信贷传导渠道的非对称效应及地区经济影响

陆 虹

(上海财经大学 统计与管理学院,上海200433)

一、引 言

(一)研究背景和意义。随着世界经济危机的频繁发生,人们观察到相同幅度的货币收缩和货币扩张对产出影响的幅度都有所不同。货币政策效应的非对称性的概念由此提出并被广泛接受。我国经济运行中是否也存在货币政策效应的非对称性,是一个非常有现实意义的研究课题。在经历了2007年的国际经济危机冲击后我国的货币政策迅速转向,但这也为度过危机后经济进入高通胀通道埋下了伏笔。对货币政策信贷传导渠道效果的非对称性进行理论分析、调查研究和实证检验,在我国货币政策效应被质疑的现阶段更具有现实意义。

(二)国内外关于货币政策效应非对称性的研究现状。20世纪30年代全球性的经济大萧条爆发,各国央行都采用扩张性的货币政策来刺激经济,但欧美国家的经济仍复苏乏力。于是主流经济学家们开始反思货币政策的效应问题。Keynes(1936)是第一批反思经济大萧条并以此为触发点开始研究货币政策非对称效应的学者之一。Cover(1992)第一次正式提出货币政策非对称效应的概念,货币政策的正向冲击对产出没有影响,只有负向冲击才会影响产出。冲击的大小的不同产生了非对称性。

货币政策在经济周期维度上的非对称效应可以被Stiglitz和Weiss(1981)提出的信贷配给理论所解释:商业银行的信贷配给行为具有与生俱来的收缩性,为消除逆向选择和道德风险等不利因素,采用商业银行均衡型的信贷配给通常会使真实经济产生收缩性的额外影响。信贷配给的收缩性效应在理论上证明了货币政策的非对称性特征。这一观点由经济学家应用STR模型进行的实证分析给予了进一步证实。

20世纪90年代以来,随着非线性理论与模型的发展,特别是自Granger和 Teräsvirta(1993)提出了STR(Smooth Transition Regression)模型,许多学者纷纷使用STR模型来尝试进行货币政策操作效果非对称性的实证研究。Weiss(1999)用STR模型证明了美国货币冲击对实际产出有更强的影响。Bruinshoofd和Candelon(2004)使用STR模型和LM统计量检验了欧洲几个国家的货币政策效力及丹麦和英国货币政策效果的非线性特征,而法、德、意、荷四个欧盟成员国执行的是统一的货币政策,因而它们的货币政策效应都具有线性特征。Sensier等(2002)构建了用以模拟英国利率作用效果的STR模型,认为英国的货币政策效应具有非线性特征。Kasuya(2003)用STVEC模型研究发现日本货币政策效应在经济衰退时作用显著,但货币政策难以在经济极度衰退时发挥作用。Omar(2001)对委内瑞拉宏观数据的研究显示,货币政策在不同信贷状态下对投资的影响具有非对称特性。

国内学者赵进文和闵捷(2005)采用货币供应量和利率作为转换函数,用LSTR模型进行分析,得出我国货币政策操作效果具有明显的非对称性的结论。刘明(2006)运用LM检验和t检验,发现微观信贷市场上的信贷配给导致了我国货币政策的非对称性和“阀值”的存在。彭方平(2007)采用STR模型研究了在不同信贷状态下货币政策效应的差异性。刘金全等(2009)利用LSTVAR模型和脉冲响应函数的分析结果表明我国产出和通货膨胀对货币冲击的动态反应随着冲击方向、规模以及经济周期阶段的变化而变化,货币政策对实际产出和价格水平的作用具有非对称性特征。

上述基于STR模型的实证分析都从货币政策和经济周期的角度,选择相应指标如货币供应量和利率或产出和通货膨胀作为转换变量,以分析货币政策效应的非对称性。本文在现有研究的基础上,运用STR模型、LM统计检验方法以及脉冲响应分析方法尝试对我国货币政策信贷传导渠道效应的非对称特征及其地区经济影响展开系统的实证研究。

(三)研究方法和分析思路。Granger和 Teräsvirta(1993)提出的STR(Smooth Transition Regression)模型是当今国际上研究政策拐点经常使用的非线性方法,其特点是:(1)模型具有在样本期内逐步平滑的效果;(2)模型的转换变量是可观测的,且其刻画的经济时间序列的动态变化过程是从一种状态缓慢平滑地转换到另一种状态。鉴于在商业银行的信贷传导过程中存在大量参与者的相互作用,我们可将其状态转换视为是平滑的。因此,本文运用STR模型和LM检验统计量研究我国货币政策信贷渠道效果的线性或非线性特征,分别使用货币供应量和利率、信贷余额指标作为模型目标变量,实证分析我国货币政策信贷渠道的不同效果。分析思路为:

1.运用STR模型对我国货币政策信贷传导渠道效果的线性特征进行检验,在此基础上以我国有关的信贷变量为反应变量对相应的经济变量进行脉冲分析,以验证我国信贷政策的非对称性。

2.对我国货币政策信贷传导渠道对全国和东、中、西部地区的相关经济变量进行滤波分析,以考察我国信贷政策传导渠道的整体和地区经济效应。

二、基于STR模型的我国货币政策的非对称性实证分析

(一)非对称性检验模型。STR(Smooth Transition Regression)模型的最早研究起源于Tong(1978)提出的阈值(Threshold Regression,TR)模型。在TR模型中,研究变量总是产生于其中的一种机制,而不会来自于两种或多种机制的混合。而简单的STR模型是以两种不同的状态研究变量的特征,研究变量可能产生于其中的一种机制,也可能是两种机制的混合。研究变量在不同机制之间的转换主要取决于不同的转换函数,而转换变量或开关变量则是引起机制间转换的主要诱因。STR模型能够从数据中揭示出一些线性模型所无法发现的经济学含义。

1.STR模型的结构框架。其形式如下:

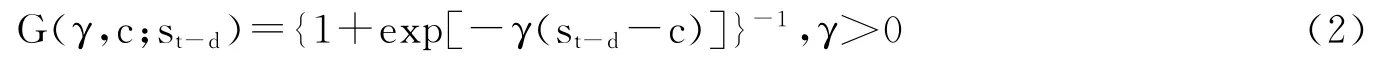

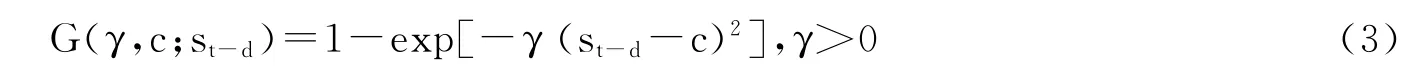

G(γ,c;st-d)的常用形式有指数型(对应的模型为ESTR模型)和逻辑型(对应的模型为LSTR模型)。

逻辑函数形式如下:

指数函数形式如下:

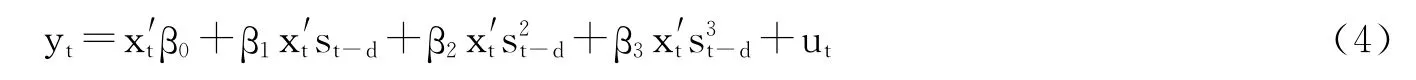

2.模型结构的线性检验。STR模型实证研究所需解决的问题可归结为:转换变量st-d的选取及滞后阶d的确定、模型设定形式的选取、模型参数的估计等。为实现上述目标,Luukkonen等(1998)对式(1)在γ=0处进行一阶泰勒展开:

为实现上述检验,Luukkonen等(1988)提出了构建服从χ2分布的LM统计检验,大量随机模拟结果显示,在小样本情况下该统计检验具有较低的检验势。基于此,Teräsvirta(1994)构造渐近服从F分布的LM统计检验,在小样本情况下该统计检验的检验势有明显的提高,若检验H10,其具体步骤如下:(1)在原假设成立的条件下,做yt对x′t的回归,并计算残差平方和SSR0;(2)不存在原假设约束下,直接对式(4)进行回归,并计算残差平方和SSR1;

(3)服从χ2分布的LM统计量计算如下:

LM=T(SSR0-SSR1)/SSR0~χ2(3p)

服从F分布的LM统计量计算如下:

LM=[(SSR0-SSR1)/3p]/[SSR1/(T-4p-1)]~F(3p,T-4p-1)其中,T为时间序列的时间长度,3p为受约束参数的个数,T-4p-1为分母所对应的自由度。在原假设H10成立的条件下,统计量LM渐进服从F(3p,T-4p-1)分布。

通过比较F统计值和临界值,判断是否接受或拒绝原假设,从而考察我国货币政策信贷渠道效果的线性或非线性特征,为进一步改善货币政策的操作方式提供参考依据。

(二)变量选择与数据处理。

1.选择变量。在我国,货币政策信贷传导渠道的主要中介目标和操作目标一般选择货币供应量、利率和信贷规模。本文的主要目的在于研究我国货币政策传导机制中信贷渠道是否具有对称性,因此采用货币供应量M2、基准利率I和季度信贷余额CB作为衡量货币政策意图的分析指标。央行规定的1年期贷款利率作为利率指标,但由于存贷款利率指标是货币政策的工具,它是由中央银行行政性规定的,因而这一利率指标除偶尔调整外,大部分时间缺少变化,因此采用银行间7日同业拆借利率作为基准利率。①货币政策的最终目标为稳定物价和促进经济增长,因而选择GDP和通货膨胀率PI作为体现货币政策最终效果的指标。

2.数据获取及预处理。1998年以前,我国的货币政策以直接调控为主、间接调控为辅,信贷计划仍是最主要的调控工具,作为间接调控工具,只有利率被偶尔运用,导致货币政策信贷传导渠道效应比较微弱;1998年以后,中央银行取消了对国有银行的信贷规模控制,将准备金和备付金合二为一,全面转向以公开市场操作和存款准备金率为主要货币政策工具的间接调控方式,导致信贷传导渠道能较好地反映货币政策效应。因此,本文采集我国1996年②第一季度至2012年第一季度的经济数据,其中名义M2、I、CB和GDP的季度数据来自中国人民银行网站、中经网统计数据库、《中国人民银行统计季报》、《中国经济景气月报》以及国家统计局网站。

首先,利用国家统计局公布的零售物价月同期比指数(即与上一年度同期物价的百分比)和月环比指数来构造中国零售物价的月定基比指数(基年为1995年),再根据零售物价的月定基比指数得到基年为1995年的季度定基比指数CPI,对季度定基比指数取对数再差分就得到通货膨胀率PI;其次,名义GDP、CB和M2经过居民消费价格的季度定基比指数CPI调整,得到实际GDP、CB和M2;再次,对实际GDP、CB、M2和利率I采用X-12方法进行季节调整;最后,对经季节调整的实际GDP、信贷余额CB、货币供给量M2和利率I取对数,得到LGDP、LCB、LM2和LI。

(三)模型的线性检验。

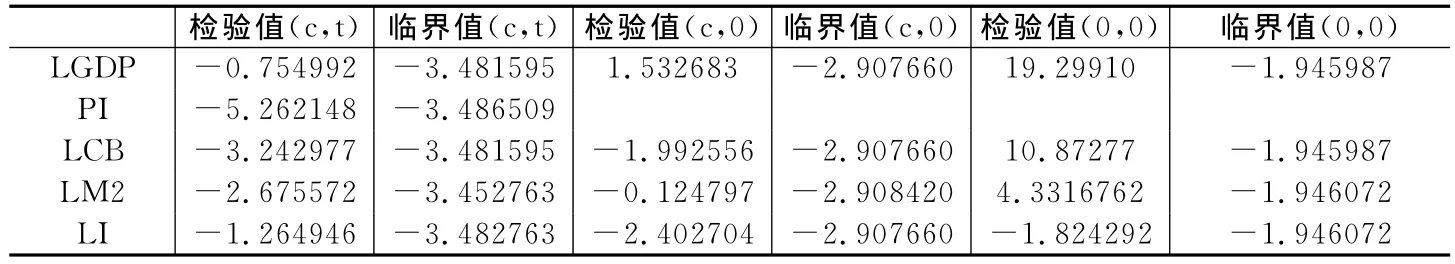

1.数据平稳性检验。为了使变量的数据符合建模要求,需要对所用数据进行平稳性检验,这里采用ADF检验来检验LGDP、PI、LCB、LM2和LI的平稳性,结果见表1。

表1 LGDP、PI、LCB、LM2和LI的平稳性检验结果

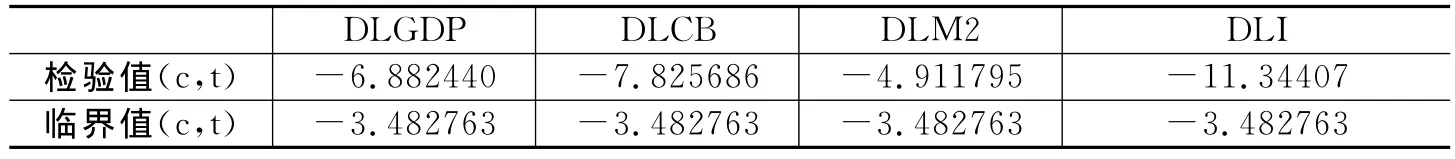

由表1中检验值和相应临界值可知,LGDP、LCB、LM2和LI序列为非平稳序列,PI序列为平稳序列。对序列LGDP、LCB、LM2和LI进行差分,检验差分后相应序列DLGDP、DLCB、DLM2和DLI的平稳性,结果见表2。

表2 DLGDP、DLCB、DLM2和DLI的平稳性检验结果

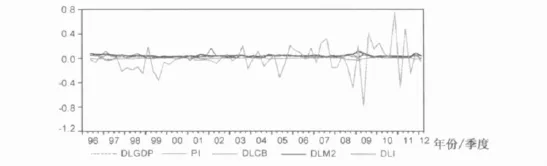

由表2中检验值和相应临界值可知,DLGDP、DLCB、DLM2和DLI是平稳序列。由此,DLGDP、PI、DLCB、DLM2和DLI都是平稳序列,如图1所示。

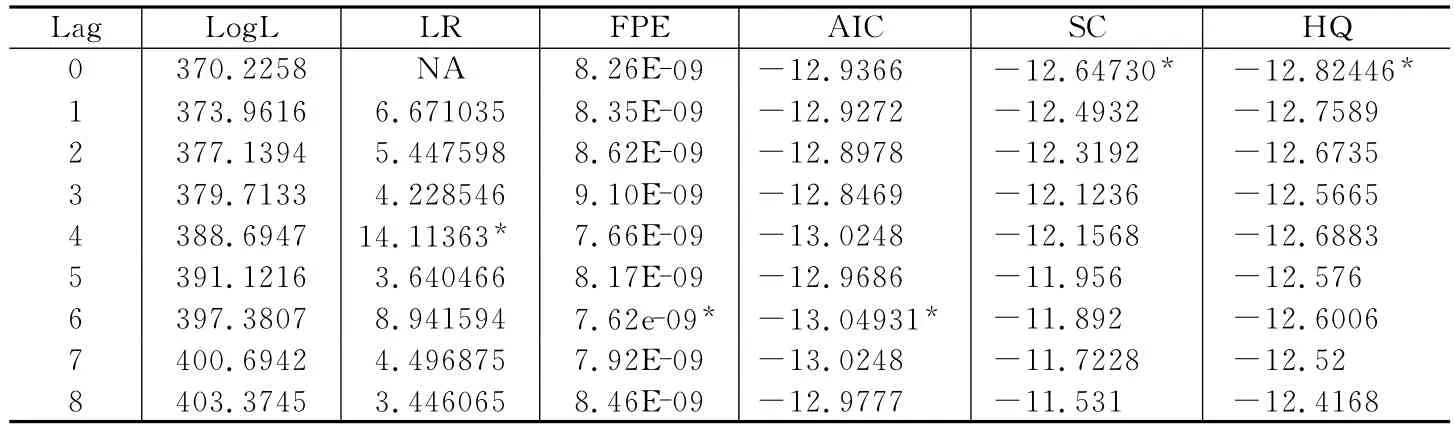

2.建立VAR回归模型。首先建立DLGDP和PI关于DLGDP和PI的滞后项及反映货币政策的变量,包括信贷变量DLCB、货币供应量变量DLM2和利率变量DLI的VAR回归模型。其中,DLGDP和PI的滞后阶数根据AIC、SC、模型系数的t检验值和DW 检验进行判断。Sensier和Osborn(2002)将所有的线性和非线性模型的最高滞后阶数均设定为8,从t值最不显著的滞后阶数开始删除,根据AIC准则确定最后保留的滞后变量个数。

各变量处理从滞后8阶开始,从较大滞后阶数开始剔除,并根据AIC准则、SC准则、模型系数的t检验值和DW检验,确定适合的滞后阶数k。

图1 DLGDP、PI、DLCB、DLM2和DLI序列图

通过回归,当k=4时,FPE值和SC值的拟合效果与其他的滞后阶数相比总体上更为显著,因而构造以滞后4阶构成的内生变量DLGDP和PI的VAR模型,DLGDP方程的残差平方和为SSR0=0.006323,DPI方程的残差平方和为SSR0=0.002137。

表3 DLGDP和PI关于货币政策变量VAR方程滞后阶数的选择

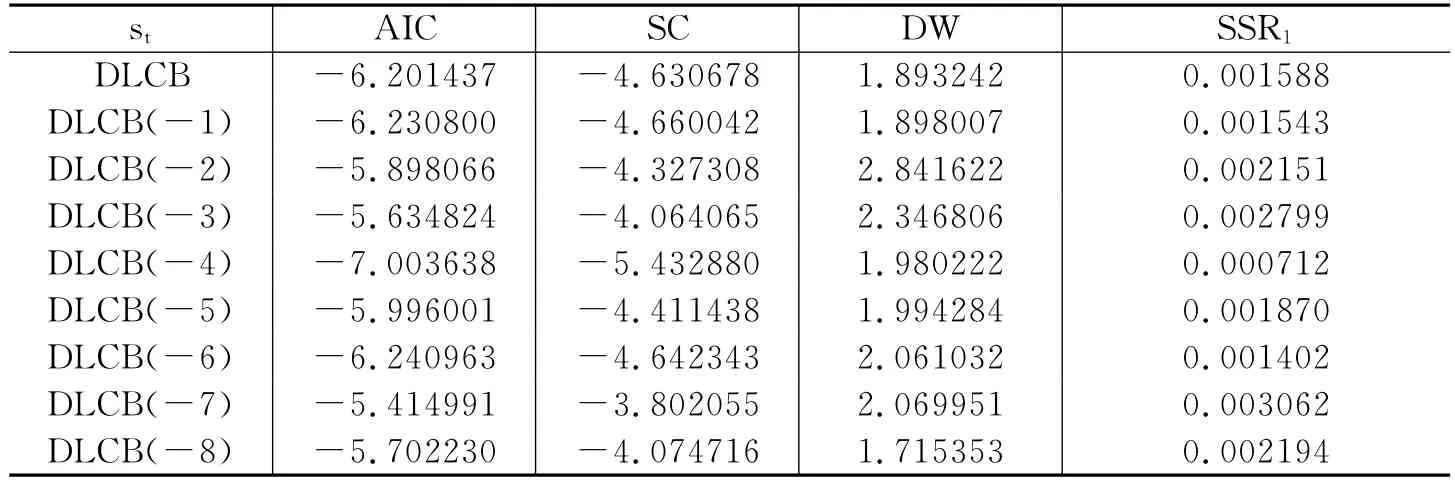

3.模型结构的线性检验。以式(4)为基础构建DLGDP和PI关于自变量xt(包括DLGDP和PI的滞后项及货币政策变量DLCB、DLM2和DLI),以及自变量与转换变量st的乘积xtst、和的线性回归方程。转换变量st分别选取货币政策变量DLCB、DLM2和DLI及其滞后项,可以得到各模型的AIC、SC、DW值和残差平方和SSR1。根据AIC和SC最小信息准则,选择最优滞后阶数,并计算服从F分布的LM统计值来检验模型的线性结构。结果见表4和表5。

表4 DLGDP关于xt、xtst、xts2t和xts3t的残差平方和检验系数

由表4可见,当以DLCB及其各期滞后项为转换变量时,滞后4期时SSR1为0.000712,模型整体拟合效果较优。结合服从F分布的LM统计量计算公式F(DLCB(-4))=13.13436>F(21,35),表明产出方程在5%的显著性水平上拒绝模型线性假设,即β1、β2和β3中至少有一个系数不为0,模型具有非线性特征。

表5 PI关于xt、xtst、和的残差平方和检验系数

表5 PI关于xt、xtst、和的残差平方和检验系数

由表5可见,当以DLCB及其各期滞后项为转换变量时,滞后3期时SSR1为0.000359,模型整体拟合效果较优。结合服从F分布的LM统计量计算公式F(DLCB(-3))=8.25441>F(21,35),表明通货膨胀方程在5%的显著性水平上拒绝模型线性假设,即和β1、β2和β3中至少有一个系数不为0,模型具有非线性特征。

同理,我们可以得到DLGDP和PI关于其他货币政策变量(DLM2、DLI及其各滞后项)模型的非线性特征结论。

因此,以货币政策变量及其各期滞后项为转换变量时,产出方程和通货膨胀方程均拒绝了模型的线性假设。

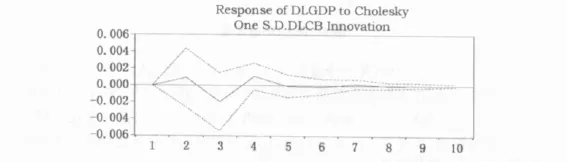

4.脉冲分析。在上述非线性检验结果的基础上,本文以我国信贷变量DLCB为反应变量,对我国经济变量DLGDP进行脉冲分析,结果见图2。

图2 我国DLGDP对DLCB的脉冲效应

由图2可见,DLGDP面对DLCB正负方向一个单位的冲击,其前期反应都很剧烈,4期后反应平缓,但正负方向的冲击效果不具有对称性。因此,在1996年第一季度至2012年第一季度,我国货币政策的信贷传导渠道效果存在不对称性,具有很强的非线性特征,各类货币冲击(如方向、规模等)的非对称性效应依赖于信贷增长率。

三、我国货币政策信贷传导渠道对全国和东中西部地区经济的影响分析

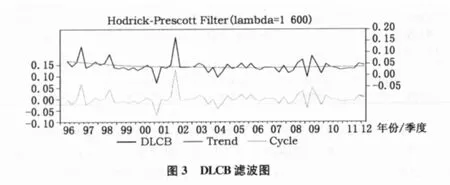

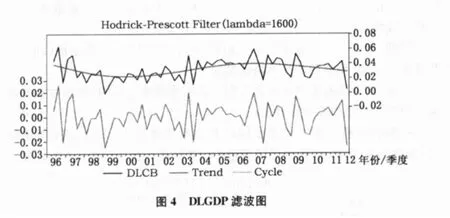

(一)我国货币政策信贷传导渠道对全国经济的影响分析。宏观经济时间序列数据一般都包含趋势成分和波动成分,我们分别对DLCB和DGDP进行H-P滤波处理,得到图3和图4。

由图3可见,在1996年一季度至2012年一季度,我国信贷增长率表现出明显的周期变化,扩张期和收缩期交替频繁,周期不超过1年,偶尔会出现较大的波动。信贷规模的增长促进了经济的增长,而信贷的周期性变化不仅受经济周期的影响,也受货币政策的影响,信贷的周期波动会促进经济周期的波动,影响货币政策的效果。

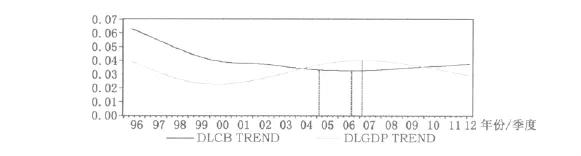

我们进一步绘制信贷变量DLCB趋势图(见图5),可以看到我国货币增长率自1996年一季度至2006年三季度在不断减小,从2006年三季度至2012年一季度又开始增大,增长率的时间拐点为2006年三季度。需要注意的是,到2005年一季度DLCB已临近谷底,至2006年三季度达到最小值。

由图4可见,我国GDP增长率也表现出周期性变化,扩张期和收缩期交替频繁。进一步由DLGDP趋势图(见图5)可以看到,我国GDP增长率有两个周期拐点,分别是2000年二季度和2007年一季度。

图5 DLGDP和DLCB的趋势图

从DLCB和DLGDP的趋势图可以看到,GDP增长率和信贷增长率在1996年一季度至2000年二季度表现出相同的变化趋势,在2000年二季度到2012年一季度表现出相反的变化趋势。

(二)我国货币政策信贷传导渠道对东中西部经济的影响分析。为了进一步研究我国货币政策信贷传导渠道对我国经济的影响,我们考察在同一货币政策下对我国东、中、西部地区经济的影响。③分析步骤如下:

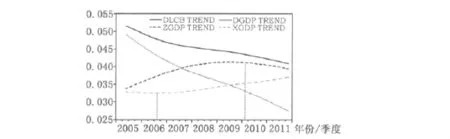

(1)采集我国东、中、西部GDP增长率数据,分别以DGDP(东)、ZGDP(中)和XGDP(西)表示我国东、中、西部GDP增长率。④(2)由信贷变量DLCB分别对DGDP(东)、ZGDP(中)和XGDP(西)进行 H-P滤波处理,绘制相同时期东、中、西部GDP增长率的趋势图(见图6)。

图6 DLCB及东、中、西部DLGDP趋势图

由图6可以看出:(1)我国货币增长率自1996年一季度至2006年三季度在不断减小,从2006年三季度至2012年一季度又开始增大,增长率的时间拐点为2006年三季度。需要注意的是,到2005年一季度DLCB已临近谷底,至2006年三季度达到最小值,之后缓慢上升。(2)东、西部区域的GDP增长率自2005年以来在不断下降,其中西部的GDP增长率变化较缓慢,东部变化较快;中部区域的GDP增长率从2005年一季度至2010年一季度在不断上升,自2010年一季度末开始缓慢下降但幅度较小,时间拐点是2010年一季度。西部经济增长率明显高于同期东中部经济增长率。

四、研究结论与值得思考的问题

(一)研究结论。

1.以信贷余额CB的对数差分DLCB作为我国货币政策的操作目标,其效果呈现出明显的非对称性,具有很强的非线性特征。此外,反映货币政策的信贷变量DLCB的拐点在2006年第三季度,反映经济增长的变量DLGDP的拐点在2007年第一季度,可见DLCB领先于DLGDP 2个季度。

2.从我国信贷政策操作看,国家一直以来都在通过扩大信贷规模保持经济的持续发展,但是在不同的时期采取了不同的策略。从1996年至2004年底,我国一直在实行信贷紧缩政策,从2005年开始实行双稳、效益优化的信贷策略。在实际信贷状况上,在信贷紧缩阶段(1996-2004年),信贷增长率DLCB持续下降,到2005年一季度下降至谷底;在信贷政策实施双稳阶段的前期,信贷增长率DLCB并没有立即回升,而是微微地持续下降,至2006年三季度才达到最小值,表现出信贷政策效应的滞后性,从2006年三季度末开始,信贷增长率不断回升,反映出双稳信贷政策效应。这一结果和图5显示的DLCB趋势的时间拐点为2006年第三季度相吻合,也印证了以DLCB作为反映货币政策变量的合理性。

3.2005年一季度至2011年四季度,国家信贷规模和东、中、西部地区的经济规模都在增大,国家信贷增长率DLCB却逐渐减缓,至2006年第三季度转为上升的趋势。我国东、西、中部地区的经济增长则呈现出以下趋势:(1)我国东部地区经济增速趋缓,其原因是面对激烈的国际技术竞争和不利的国际贸易条件,高新技术产业发展速度低于传统工业,制约了东部地区经济的进一步发展,凸现出产业技术升级的需要;(2)自2004年中部崛起战略提出后,中部地区各省加强了招商引资,强化产业结构,中部地区经济增长明显加快,表现出良好的持续性;(3)西部地区在西部大开发战略推动下,经济发展迅速,经济增长率明显高于同期东、中部地区。

(二)值得思考的问题。

1.我国货币政策信贷传导渠道有不同于其他经济体的特点。了解我国货币政策信贷传导渠道的方式和特点,以期进一步完善我国货币政策的操作方式,提升我国货币政策的稳健性,避免货币政策信贷传导渠道本身对经济的冲击过大,减少政策拐点的出现,从而平滑经济波动。(1)从货币政策的转变频度看,转变频度过快,市场难以对经济形成合理预期,加大了对经济的扰动。(2)从操作手段的调整幅度看,调整幅度过大,货币政策信贷传导渠道的效果难以令人乐观,增大了经济波动的风险。(3)从货币政策的前瞻性看,货币政策信贷传导渠道的时滞性使央行难以预备相关风险的防范。制定政策之前就必须考虑货币政策信贷传导渠道的时滞性,以减少对经济波动的影响。

2.货币学派的一句名言是:最好的货币政策就是没有货币政策。货币学派的无为而治虽然未必适应我国转轨时期的社会现实,不过综合本文的实证分析并结合我国货币政策操作的特点,我国货币政策信贷传导渠道还有待进一步完善,以减少政策转换对宏观经济的冲击,并对政策拐点及其对经济的影响多做研究,促进货币政策的稳健性。

注释:

①我国同业拆借市场已经具有一定规模,能够反映银行流动资金的价格,并且同业拆借市场能直接由中央银行通过再贷款和再贴现窗口及公开市场操作有效地调控和影响(赵海云,2010)。

②比1998年提前2年,是时间序列分析的需要。

③将我国划分为东部、中部和西部三个地区始于1986年,由全国人大六届四次会议通过的“七五”计划正式公布。东部地区包括北京、天津、河北、辽宁、上海、江苏、浙江、福建、山东、广东和海南等11个省(市),中部地区包括山西、内蒙古、吉林、黑龙江、安徽、江西、河南、湖北、湖南和广西等10个省(区),西部地区包括四川、贵州、云南、西藏、陕西、甘肃、青海、宁夏和新疆等9个省(区)。1997年全国人大八届五次会议决定设立重庆市为直辖市,并划入西部地区,西部地区所包括的省级行政区由此增加为10个。由于内蒙古和广西两个自治区人均国内生产总值正好相当于上述西部10省(市、区)的平均水平,2000年国家制定的西部大开发战略中享受优惠政策的又增加了内蒙古和广西。目前,西部地区包括的省级行政区共12个,分别是四川、重庆、贵州、云南、西藏、陕西、甘肃、青海、宁夏、新疆、广西和内蒙古;中部地区有8个省级行政区,分别是山西、吉林、黑龙江、安徽、江西、河南、湖北和湖南;东部地区包括的11个省级行政区不变。

④数据来源于国家统计局数据库。但由于缺失1996-2004年各省份的季度GDP值,2012年一季度部分省份GDP值未公布,我们只有2005年一季度至2011年四季度GDP值。

[1] 刘金全,隋建利,李楠.基于非线性VAR模型对我国货币政策非对称作用效应的实证检验[J].中国管理科学,2009,(3):47-55.

[2] 刘金叶,谷宇.我国商业银行结构特征对货币政策的信贷反应研究[J].财经问题研究,2009,(11):81-87.

[3] 刘明.信贷配给与货币政策效果非对称性及“阀值效应”分析[J].金融研究,2006,(2):12-20.

[4] 彭方平.STR模型及我国货币政策传导非线性研究[D].华中科技大学博士学位论文,2007.

[5] 赵进文,闵捷.央行货币政策操作效果的非对称性实证研究[J].经济研究,2005,(2):26-34.

[6] Cover J P.Asymmetric effects of positive and negative money-supply shocks[J].Quarterly Journal of Economics,1992,107(4):1261-1282.

[7] Granger C W J,Teräsvirta T.Modeling nonlinear economic relationships[M].London:Oxford University Press,1993.

[8] Kasuya M.Regime-switching approach to monetary policy effects:Empirical studies using a smooth transition vector autoregressive model[R].Working Paper,Bank of Japan,2003.

[9] Luukkonen R,Saikkonen P,Teräsvirta T.Testing linearity against smooth transition autoregressive models[J].Biometrika,1998,75:491-499.

[10] Sensier M,Osborn D R,Ocal N.Asymmetric interest rate effects for the UK real economy[J].Oxford Bulletin of Economics and Statistics,2002,64:315-339.

[11] Stiglitz J E,Weiss A.Credit rationing in market with imperfect information[J].American Economic Review,1981,71:393-410.