用现金流量图巧解摊余成本

(无锡高等师范学校 江苏无锡214045)

一、问题提出

《企业会计准则第22号——金融工具确认和计量》规定:持有至到期投资以及贷款和应收款项,应当采用实际利率法,按摊余成本计量。金融资产的摊余成本,是指该金融资产初始确认金额经下列调整后的结果:(1)扣除已偿还的本金;(2)加上或减去采用实际利率法将该初始确认金额与到期日金额之间的差额进行摊销形成的累计摊销额;(3)扣除已发生的减值损失。

摊余成本与账面价值摊余成本的概念适用于对金融资产(负债)的后续计量中,与实际利率法对初始确认金额与到期日金额之间的差额的摊销相联系。将摊余成本的概念延伸到对摊销金融资产(负债)的计量中,根据摊余成本与实际利率法的定义,即在定义“当前”时点上,金融资产(负债)摊余成本在金额上等于其账面价值。实际上,在金融资产(负债)的存续期间,其摊余成本也等于其账面价值。资产或负债的账面价值,是企业按照相关会计准则的规定进行核算后在资产负债表中列示的金额,对于计提了减值准备的各项资产,账面价值就是其账面余额减去已计提的减值准备后的金额。

以持有至到期投资为例,“持有至到期投资”账户分别“成本”、“利息调整”、“应计利息”等进行明细核算。取得时,按照其公允价值和相关交易费用作为初始确认金额,但不包括已到付息期但尚未领取的利息,投资面值计入“面值”明细账户,初始确认金额与面值的差额,计入“利息调整”明细账户。此时,计算将持有至到期投资的未来现金流量折现到当前账面价值的折现率,即实际利率。在持有投资期间内的每个资产负债表日,对“利息调整”明细账户金额按照实际利率法进行摊销,假设不考虑本金的收回以及资产减值因素,摊余成本=初始确认金额-累计利息调整摊销额,也等于持有至到期投资“本金”借方余额+“利息调整”借方余额(贷方余额以“-”列示)+“应计利息”借方余额,即账面价值,在持有期间将“利息调整”明细账户余额摊销至零。可见,摊余成本的第一项调整是对“成本”明细账户的调整,第二项调整是对“利息调整”和“应计利息”明细账户的调整,第三项调整是对“持有至到期投资减值准备”账户调整,摊余成本在数量上等于账面价值。

二、摊余成本的实质及常用计算公式

摊余成本的实质即为成本,对于金融资产投资,投资方肯定是会付出成本的,因为资产的成本就是资产的账面价值,同时也是资产在未来使用的过程中能够逐渐收回的现金流量的现值,因此,摊余成本后续计量就相当于一份债券所代表的未来现金流量的现值的变化。在不考虑资产减值损失的状况下,期末摊余成本=期初摊余成本+投资收益-实际现金流入,投资收益就是本来实际应该获得的利息,但是根据票面利率实际现金流入并不等于投资收益,两者之间的差异就会累积计入到该金融资产的摊余成本中,影响到资产的账面价值,也就是影响了摊余成本。

摊余成本的常用计算公式:期末摊余成本=期初摊余成本+本期计提利息-本期收回利息和本金-本期计提减值准备。该公式计算复杂,不容易理解,掌握起来费时费力,容易遗忘。如果能借助现金流量图进行分析就很容易理解。一般而言,除可供出售金融资产以外的其他金融资产,其摊余成本均等于账面成本,因此,本文以持有至到期投资及可供出售金融资产为例,巧用现金流量图来解决摊余成本的计算问题。

三、举例分析

(一)持有至到期投资摊余成本的计算

1.按公式计算。期末摊余成本=期初摊余成本+本期计提利息-本期收回利息和本金-本期计提减值准备。

例1:2007年1月1日,XYZ公司支付价款1 000元(含交易费用),从活跃市场上购入某公司5年期债券,面值1 250元,票面年利率4.72%,按年支付利息(即每年支付59元),本金最后一次支付。合同约定,该债券的发行方在遇到特定情况时可以将债券赎回,且不需要为提前赎回支付额外款项。XYZ公司在购买该债券时,预计发行方不会提前赎回。

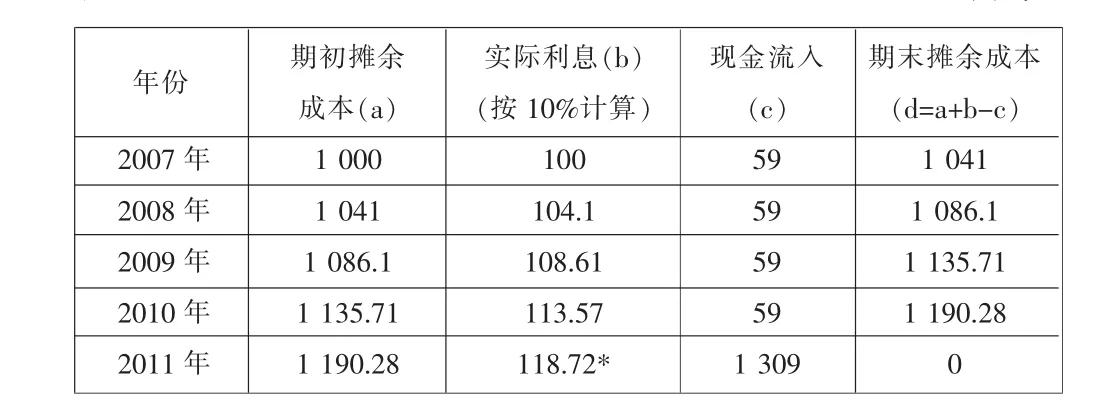

XYZ公司将购入的该公司债券划分为持有至到期投资,且不考虑所得税、减值损失等因素。为此,XYZ公司在初始确认时先计算确定该债券的实际利率。设该债券的实际利率为r,则可列出如下等式:59×(1+r)-1+59×(1+r)-2+59×(1+r)-3+59×(1+r)-4+(59+1 250)×(1+r)-5=1 000(元)。 采用插值法,可以计算得出r=10%,由此可编制表1。

表1 单位:元

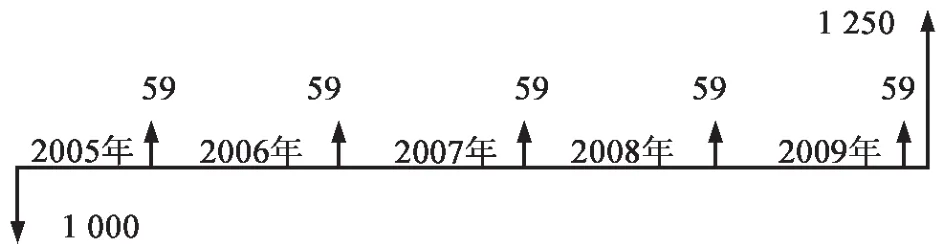

2.现金流量图解析。

某年初现金流量现值=∑NFC×(1+i)-n

2007年期初现值(摊余成本)=59×(1+r)-1+59×(1+r)-2+59×(1+r)-3+59×(1+r)-4+(59+1 250)×(1+r)-5=1 000(元)

2008年期初现值(摊余成本)=59×(1+r)-1+59×(1+r)-2+59×(1+r)-3+(59+1 250)×(1+r)-4=1 041(元)

2009年期初现值(摊余成本)=59×(1+r)-1+59×(1+r)-2+(59+1 250)×(1+r)-3=1 086(元)

2010年期初现值(摊余成本)=59×(1+r)-1+(59+1 250)×(1+r)-2=1 135(元)

2011年期初现值(摊余成本)=(59+1 250)×(1+r)-1=1 190(元)

即得表2。

表2 单位:元

很明显,摊余成本的计算如果能结合现金流量图的分析,那就更直观明了,易于理解,某期初摊余成本实质上即为在某时点上,以后各期现金净流量折现的净值。

(二)可供出售金融资产摊余成本计算

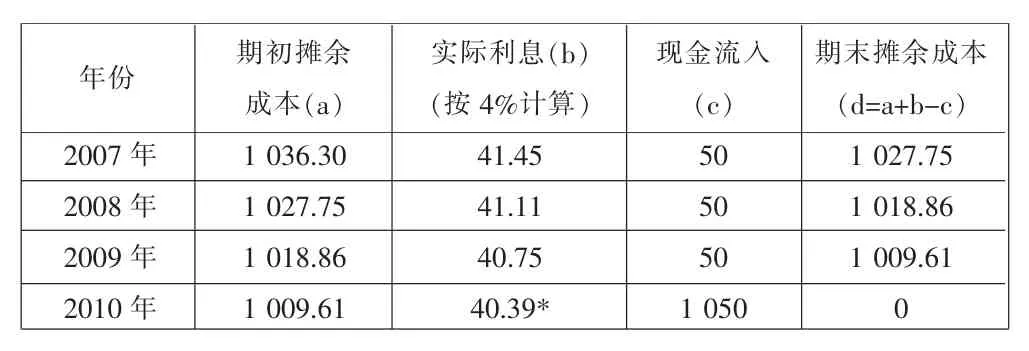

例2:2007年1月1日甲公司支付价款1 036.30元购入某公司发行的4年期公司债券,该公司债券的票面总金额为1 000元,票面年利率5%,实际年利率为4%,利息每年年末支付,本金到期支付。甲保险公司将该公司债券划分为可供出售金融资产。假定无交易费用和其他因素的影响。

1.按公式计算。

表3 单位:元

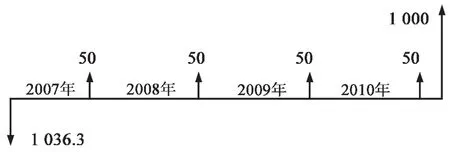

2.现金流量图解析。

某年初现金流量现值=∑NFC×(1+i)-n

2007年期初现值(摊余成本)=50×(1+r)-1+50×(1+r)-2+50×(1+r)-3+(50+1 000)×(1+r)-4=1 036.3(元)

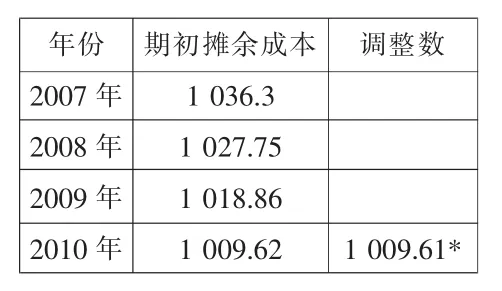

2008年期初现值(摊余成本)=50×(1+r)-1+50×(1+r)-2+(50+1 000)×(1+r)-3=1 027.75(元)

2009年期初现值(摊余成本)=50×(1+r)-1+(50+1 000)×(1+r)-2=1 018.86(元)

2010年期初现值(摊余成本)=(50+1 000)×(1+r)-1=1 009.62(元)

即得表4。

表4 单位:元

通过上述两个例题的分析,我们可以发现运用现金流量图分析摊余成本可以更直接的得出每期末摊余成本,并且也很容易理解。目前时间价值概念在会计账务处理中运用十分广泛,用时间价值帮助理解摊余成本的概念,本身就体现着摊余成本的定义。摊余成本从本质上体现了时间价值的概念,因此用时间价值来分析更容易且直观。