基于BSI法和LSI法的外贸企业国际结算风险管理

吕 鹏 山东英才学院

基于BSI法和LSI法的外贸企业国际结算风险管理

吕 鹏 山东英才学院

2010年6月19日,央行宣布进一步推进人民币汇率形成机制,增强人民币汇率弹性。汇改后,人民币汇率按照改革的要求实现了双向波动,人民币汇率水平已经开始反映出市场供求水平,波动幅度相对汇改前显著增强。中国企业在国际贸易中的不可控制风险,首先就是结算风险,而结算风险又与外汇风险密切相关。对于进出口企业来说,汇率风险将直接影响企业的支付成本、收入核算以及财务预测等。因此,控制外汇风险是各类有外汇收支需求的企业保值盈利的前提。

一、外汇风险与外汇风险头寸

外汇风险包含三个因素:本币、外币和时间,三个因素必须同时具备才形成外汇风险。在国际贸易结算中,如果只以本币或某种外币计价结算,不发生本币与外币之间的兑换,就不会存在由于汇率变动而产生的经济损失,也就不存在外汇风险。但是这种情况在现实社会中是不存在的,因为不论用哪一种外币计价结算,最终都必须进行本币与外币之间的兑换才能确保企业的正常运转。同时,国际贸易结算应收款的最后收进、应付款的最后付出、借贷本息的偿还等,总有一个期限,正是这个期限构成了外汇风险的时间因素。本币、外币和时间这三个因素与外汇风险的关系是:在国际贸易结算中使用的外币所占的比例越大,风险也就越大;使用本币所占比例越大,则风险越小。时间越长,风险越大;时间越短,风险越小。改变时间结构,如缩短一笔外币债权债务的收付时间或偿付时间,可以减小外汇风险,但不可能完全消除风险,因为本币与外币折算引起的汇率风险依然存在价值风险。

二、外汇风险的种类

在每个国际企业经营活动的过程、结果、预期经营收益中,都存在着由于外汇汇率变化而引起的外汇风险。在经营活动过程中的风险为交易结算风险,在经营活动结果中的风险为会计风险,在经营活动预期经营收益中的风险为经营风险。

(一)外汇交易风险

外汇交易风险(Transaction exposure)主要存在于商品、劳务的进出口交易和银行的外汇买卖过程中,是指经济主体以外币计价进行外汇交易时因汇率波动引起应收资产与应付债务价值变化的风险。例如:我国A公司从美国进口价值300万美元的商品,付款期限六个月,成交日美元对人民币的牌价USD1=CNY6.5562。六个月后美元汇率变为USD1=CNY6.5862,美元升值使企业增加了进口成长9万元人民币。

(二)外汇会计风险

会计风险(Accounting exposure)也称折算风险,是指经济主体在对资产负债表、损益表和现金流量表等会计报表进行会计处理、将功能货币转换为记账货币时,由于汇率变化而导致账面损失的风险。例如:我国B公司在2011年有一笔1000万美元的银行存款,2011年1月1日USD1=CNY6.5562,到2011年12月31日编制财务报表时需要把这笔美元按人民币折算,而2011年12月31日USD1=CNY6.4562,从而账面上损失了100万元人民币,这就是会计风险。

会计风险产生的原因是企业在编制资产负债时不能同时用几种货币编制,只能用本国货币计价,这样,企业会计报表就需要将不同科目的外币余额折算成以本币计价的余额,在计价时就会因为特定的汇率变化使报表产生异常波动,进而导致计价过大或过小。

一般来讲,国内涉外公司、在国外注册的公司、跨国公司的海外子公司、其他涉外机构都会不同程度地面临会计风险。以跨国公司为例,跨国公司的海外分公司或海外子公司,一方面在日常经营中使用的是东道国的货币;另一方面它属于子公司,其会计报表需要定期呈报给母公司,这时需要将东道国货币折算为母国货币。

(三)外汇经营风险

外汇经营风险 (Operating exposure),是指预测之外的汇率变动通过影响企业生产和销售的产品数量、价格、成本而使企业未来一定时期内的收入和现金流量减少的风险。这里之所以指出是预测之外的风险,主要是因为预测到的汇率变化会被企业决策者事先考虑并加以处理,不会影响到企业的收入,只有预料之外的汇率变动才会产生外汇经营风险。例如:我国C公司预计2011年上半年出口美国10万件纯棉T恤,人民币生产成本30元/件,人民币售价100元/件,销售收入1000万元人民币,利润为700万元人民币。2011年1月1日汇率为USD1=CNY6.8562,国际售价为100÷6.8562=14.59美元。但由于金融危机的影响,美元进一步贬值,导致汇率变为USD1=CNY6.3542,则国际售价变为100÷6.3542=15.74美元。美元价格的升高,导致销售量下降为8万件,则该企业实际销售收入为100×8万=800万元人民币,实际净利润为100元/件×8万件-30元/件×8万件=560万元人民币,比预期减少140万元人民币。

三、我国外贸企业因汇率风险受损的原因分析

(一)没有正确使用结算货币

一般而言,在结算货币的选择上,出口企业倾向于采用硬币,进口企业倾向采用软币。但是在现实中这种避险方法通常难以运用。其原因在于:一是汇率走势难以预测。一种货币软硬的地位是暂时的、相对的,在多变的外汇市场中,软硬货币经常易位;二是这种方法对交易双方来说是对立的。对一方有利的计价货币,往往是对另一方不利的计价货币。货币的选择取决于双方的谈判水平。国际汇市的汇率变幻常常在很短时间内改变某种货币的走势,特别是在经济危机尚未完全消退的今天,企业贸然改变结算货币很可能造成重大损失。

(二)没有正确使用远期结售汇

远期结售汇业务是一种最简便易行的锁定汇率风险的方法,是指确定汇价在前而实际外汇收支发生在后的结售汇业务(即期结售汇中两者是同时发生的)。客户与银行协商签订远期结售汇合同,约定将来办理结汇或售汇的人民币兑外汇币种、金额、汇率以及交割期限。在交割日当天,客户可按照远期结售汇合同所确定的币种、金额、汇率向银行办理结汇或售汇。银行的远期结售汇报价是企业判断汇率走势的重要参考,当银行的远期报价与即期汇率差异较大时,很容易对企业的汇率预期造成巨大影响。

(三)避险方式单一,可利用的金融避险工具少

据调查显示,尽管有38.6%的外贸企业预期未来一年内人民币将升值,升值幅度达5%-10%之间,但是在面对人民币的预期持续升值、企业将采取的应对措施时,选择采取期货、期权、互换等金融工具来避险的外贸企业仅有6.21%,采用金融衍生工具对冲汇率波动风险的企业,远少于选择提高出口产品价格(26.85%)和尽快收汇、提前结汇、预收货款的企业(26.56%)。

在西方发达国家及许多新兴市场国家的资本市场上,都有成熟的金融衍生品市场,而我国资本市场却没有这种规避系统性风险的工具。国内的外汇市场尚不健全,可利用的银行避险工具少,定价机制不够合理。

(四)企业缺乏专业的外汇风险管理人才

由于缺乏专业人才,许多企业的外汇风险管理职能只能有非专业的财务人员代为履行,知识结构的不同,使他们不具备分析国际金融市场形势、进行外汇汇率预测及利用金融工具进行风险规避的能力,在处理外汇风险专业问题上感到力不从心,无法从企业战略的高度出发,利用有效的手段对外汇风险做出有效地防范。

四、外汇风险综合管理的BSI法应用

(一)BSI法在应收外汇账款中的运用

BSI法即 Borrow-Spot-Investment,就是借款—即期外汇交易—投资法。对于有应收账款的企业,为防止应收外币的汇价波动,首先,要借入同应收账款的外汇金额相同的外汇,从而将外汇风险的时间结构从未来转移到现在,借款之后,消除了时间风险。其次,为了消除外币与本币之间的汇兑风险,可采用即期外汇交易将外币兑换成本币,也就是将借入的外币卖给银行换回本币。再次,为了弥补向银行借入外汇而应当支付的利息和费用等支出,出口商可以将兑换的本币存入银行或用于投资、获得一定的投资收益,到期收到外汇时,再偿还银行的借款本息。

例如:澳大利亚某出口商6个月后有一笔价值500万美元的出口应收账款,签订合同时即期汇率为USD1=AUD115.00,该笔货款折合澳大利亚元为AUD57500万元。为了避免6个月后澳大利亚元升值的外汇风险,该出口商决定采用BSI法,对出口应收账款进行风险防范。

具体操作程序如下:(1)该出口商从某外汇银行借入金额为500万美元的外币贷款,期限为6个月,年息为5%。这样,500万美元应收账款的时间风险就从6个月后转移到了现在。为此该出口商要支付利息费用6.25万美元。(2)该出口商将借入的500万美元贷款通过即期外汇市场卖给银行换成本币,从而消除了500万美元的汇兑风险。按照此时的汇率USD1=AUD115.00折算,出口商可兑换成57500万澳大利亚元。(3)该出口商及时地将换来的57500万澳大利亚元存入银行(或者购买短期债券)进行投资,期限为6个月,年息为6%。(4)6个月后美元对澳大利亚元的汇率变为USD1=AUD110.00,该出口商获得澳大利亚元本息60950万澳大利亚元;应收账款和贷款到期,该出口商将收到的应收账款500万美元归还银行贷款,并拿出687.5万澳大利亚元兑换6.25万美元,作为支付给银行的利息。(5)该出口商实际收到的澳大利亚元为60950-687.5=60262.5万澳大利亚元,大于57500万澳大利亚元。综上所述,该澳大利亚出口商不但完全消除了出口应收账款的外汇风险,而且通过BSI法还获得了60262.5-57500=2762.5万澳大利亚元的额外收益。

(二)BSI法在应付外汇账款中的运用

对于有应付外币账款的企业而言,也可采用BSI法消除外汇风险。首先,进口商签订贸易合同后,借入相应数量的本币,从而将应付账款的时间风险转移到目前的办汇日。其次,将借入的本金通过即期外汇交易兑换为外币,消除应付账款的汇兑风险。为了获取一定的投资收益可把兑换到的外币存入银行或者进行其他短期投资以弥补本币兑换外币时的交易成本和借入本币所需付的利息等费用支出。再次,外币投资到期时,用收回的外币进行应付账款的支付活动。

例如:中国某一进口商6个月后有一笔价值100万美元的应付账款,计价货币为美元。签约时即期汇率为USD1=CNY6.8227,需要682.27万元人民币才能兑换为100万美元。为避免6个月后的美元对人民币升值所带来的外汇风险,该进口商可采用BSI法。

其操作要点如下:(1)该中国进口商根据汇率USD1=CNY6.8227借入682.27万元人民币,期限为6个月,年息为5%。(2)立即将所借的人民币通过即期交易兑换为l00万美元,并将其进行为期6个月的短期投资,投资年利率为6%。(3)6个月后,收回外币投资的本利和为102万美元。(4)支付给出口商100万美元;按6个月后USD1=CNY6.8850的汇率,将2万美元兑换为13.77万元人民币。(5)偿还银行贷款本息693.64万元人民币,实际支付693.64-13.77=679.87万元人民币,小于682.27万元人民币。综上所述,该进口商不但完全消除了进口外汇应付账款的汇率风险,而且还少支付了682.27-679.87=2.4万元人民币。

五、外汇风险综合管理的LSI法应用

(一)LSI法在应收外汇账款中的运用

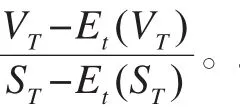

LSI法 即 Lead-Spot-Investment,就是提前收付—即期外汇交易—投资法。首先,有应收账款的企业征得债务方的同意或者许可,请其提前支付款项,并给予债务人一定的折扣,从而将外币应收账款的时间风险转移到了办汇日;其次将收到的外币贷款通过即期外汇交易转换为本币,从而消除了外币应收款的汇兑风险;再次,为取得一定利益,将兑换到的本币用于投资活动,用以弥补外币兑换本币时向银行支付的手续费和因提前收汇而向债务人支付的折扣等费用支出。LSI法的基本原理同BSI法基本相同,只是将第一步从银行贷款改为请债务人提前支付而已。

例如:美国某出口商有一笔价值100万英镑的应收账款,付款期限为6个月。签约时即期汇率为GBP1=USD1.3000。按照此汇率,100万英镑应折合成130万美元。为了避免6个月后英镑贬值造成美元货款减少的风险,该出口商决定采用LSI法进行风险防范。

具体操作如下:(1)该美国出口商征得了债务人的同意,请其提前6个月支付100万英镑的出口应收账款,并同意给予债务人2%的折扣,即2万英镑,按照当时的即期汇率为GBP1=USDl.3000计算,折扣金额折合为2.6万美元,从而将外币收款的时间风险转移到办汇日。(2)该出口商将收到的98万英镑货款通过即期外汇交易,按USDl.3000卖给银行换得127.4万美元。(3)该出口商将兑换到的127.4万美元用于短期债券的投资活动,期限为6个月,若由于通货膨胀年利率为18%,则到期时出口商共收回本金和利息为133.133万美元。大于130万美元。

综上所述,该出口商不但完全消除了出口外汇应收账款的汇率风险,而且还由于处理得当获得了133.133-130=3.133万美元的收益。

(二)LSI法在应付外汇账款中的运用

对于有应付外汇账款的进口商而言,可采用LSI法。首先,进口商在征得债权人同意提前付款,从银行借入一笔数量相当的本币,将应付账款的时间风险转移到目前的办汇日;其次,将借入的本币通过即期外汇交易兑换成应付账款的外汇,从而消除了应付账款的汇兑风险;再次,根据与出口商关于提前付款的协议,将兑换到的外币提前支付给出口商,并得到一定数额的折扣。

例如:中国某一进口商6个月后有一笔价值100万美元的应付账款,计价货币为美元。签约时即期汇率为 USD1=CNY6.8227,需要682.27万元人民币才能兑换为100万美元。为避免6个月后的美元对人民币升值所带来的外汇风险,该进口商可采用LSI法。

其操作要点如下:(1)该进口商征得出口商同意提前付款,获得3%的优惠折扣。(2)该进口商根据汇率USDl=CNY6.8227借入661.80万元人民币,期限为6个月,年息为4%。(3)立即将所借的人民币通过即期交易兑换为97万美元,并支付给出口商。(4)6个月后偿还银行贷款本息和共675.036万元人民币,小于682.27万元人民币。综上所述,进口商不但完全消除了进口外汇应付账款的汇率风险,而且还少支付了682.27-675.036=7.234万元人民币。

目前我国金融市场发育尚不够健全、可用于规避汇率风险的金融工具不多,企业规避与降低汇率风险在操作上有一定难度。但根据外经企业经营的特点,仔细推敲,可归纳出不同环节、不同方法的单一或综合避险措施。