基于投资者类别的智钱效应检验与投资行为分析*

尚尔霄,曹学良

(1.东北财经大学 金融学院,辽宁 大连 116025;2.新时代信托股份有限公司,北京 100026)

一、文献综述及问题的提出

1.国外相关研究综述

所谓智钱效应(smart money)是指具有预测能力的投资者将钱“聪明”地投向未来业绩优秀的投资标的。在开放式基金市场中,智钱效应的存在是指基金投资者具有显著的开放式基金选择能力。最早提出智钱效应的是Gruber[1],他采用了一个单因素模型(只包括市场组合溢价)和一个四因素模型(包括市场组合溢价、规模溢价、价值溢价和债券溢价)检验了共同基金市场中是否存在智钱效应。Gruber 的检验结果显示,获得净现金流入的共同基金有一个显著的正风险调整收益,据此他认为投资者能够选择优秀的基金,基金投资者的钱是“聪明的钱”。Zheng[2]基于单因素模型和Fama-French 三因素模型[3],采用净现金流入“多空”策略进一步检验了智钱效应的存在。他发现获得正净现金流入的基金比获得负净现金流入的基金具有更高的风险调整收益,结果显示存在智钱效应。

与之相对应,Sapp和Tiwari[4]认为,基金投资者倾向于将其钱投向过去业绩表现好的基金,这些基金又将申购资金投在过去业绩表现好的股票上,从而造成业绩表现好的基金有继续表现好的倾向。为此,他们分别采用Fama-French 三因素模型和Carhart 四因素模型[5],考察了智钱效应与股票收益动量之间的联系,结果发现Fama-French 三因素模型不能解释的超额收益被Carhart 四因素模型解释。因此,他们认为动量因素解释了Gruber和Zheng 发现的智钱效应。另外,Ke 等[6]分别考察了净现金流1年、2年和3年的基金业绩,结果发现投资者选择的基金组合(净现金流加权基金组合)的表现不如被动基金组合(净资产值加权基金组合),零投资“多空”交易策略在接下来的三个持有期内均获得了显著的负收益,这表明智钱效应不存在。

除美国之外,有证据显示智钱效应存在于其他国家或地区的基金市场中。Keswani和Stolin[7]利用英国基金市场的月度数据,研究发现用净现金流加权的基金组合的业绩表现要显著优于用净资产值加权的基金组合,即所谓“新钱”战胜了“旧钱”。Gharghori 等[8]考察了澳大利亚共同基金市场,发现基金投资者获得的超额回报并非来自股票市场动量,据此认为澳大利亚共同基金的投资者具备选择基金的能力。

在基金投资者的申购和赎回行为方面,Chevalier和Ellison[9]发现基金投资者倾向于选择规模较大的基金,基金的净现金流与基金规模之间存在显著的正相关关系。Edwards和Zhang 发现股市上升时基金的净现金流入增加、股市下跌时净现金流入减少,说明股票市场涨跌与基金的净现金流入之间正相关。Sirri和Tufano 的研究表明,交易费用对基金的净现金流有负面影响。基金费用水平越高,其净现金流入增长速度越慢。Sapp和Tiwari[4]对基金的净现金流进行分析,发现投资者仅仅是以简单追随近期高收益基金的方式进行投资。

2.国内相关研究综述

国内关于基金市场的智钱效应与投资行为方面的研究主要集中在开放式基金的赎回与基金业绩之间的关系以及开放式基金赎回的影响因素分析。刘志远和姚颐[10]的研究发现,基金业绩增长、分红金额、上市时间、基金规模、基金类型等是影响基金赎回的重要因素;任淮秀和汪涛[11]认为影响我国开放式基金赎回的因素包括基金净值变化、分红、基金成立时间的长短、品牌和投资者结构等。同时,很多研究都认为在我国开放式基金的赎回行为中存在着非理性现象,如赎回比率过大、赎回与风险及回报的关系不明显,短线的赎回十分突出等[12];田穗[13]认为我国开放式基金存在的非理性现象是与我国证券市场制度上的一些缺陷,投资者追求处置效应,基金公司的同质趋势等因素有密切关系;陆蓉等[14]明确提出了“赎回之谜”问题:我国开放式基金的经营业绩与其净赎回率之间存在负相关关系,面临赎回压力较大的开放式基金往往是业绩表现良好的基金而非业绩表现较差的基金,这与美国等成熟市场正好相反。

在智钱效应方面,袁贺[15]使用单因素模型、Fama-French 三因素模型和Carhart 四因素,考察了我国开放式基金的零投资“多空”交易策略,结果表明我国开放式基金的投资者均没有选择优秀基金的能力,据此认为智钱效应不存在。陈超和闫作远[16]选取2002—2006年间的开放式基金数据作为研究样本,考察了基金业绩与投资者申购、赎回行为之间的关系,结果表明投资者的前期申购与赎回行为与基金的未来业绩没有显著关系,因此我国开放式基金市场中不存在智钱效应。

综上,尽管国内学者对我国开放式基金市场中的智钱效应及其投资者的申购、赎回行为有了部分研究,但是这些研究明显存在缺陷和不足,譬如样本区间较短,没有包含一个完整的股票市场牛熊周期。特别地,上述研究中没有考虑到我国开放式基金市场中不同类型的投资者在投资行为和投资理念方面存在的差异,可能限于缺少数据截至目前并没有文献针对不同类型投资者进行分类研究。有鉴于此,本文根据得到的数据将投资者区分为机构投资者和个人投资者,分别考察两类基金投资者的智钱效应以及投资行为的影响因素。

二、智钱效应检验

1.样本数据与变量说明

本文使用的所有数据均来自于RESSET 金融研究数据库。我们选取了不包括货币型基金、债券型基金和指数型基金的所有股票型基金。受基金信息披露制度所限,投资者(包括机构投资者和个人投资者)的比例只有在基金的中报和年报才列示,所以本文的样本数据的时间间隔只能以半年为一个时间单位。

文中使用基金的净现金流比率用下式来估计:

其中,NCFi,t表示基金i 在第t 期流入的净现金流比率,TNAi,t表示基金i 在第t 期的资产净值,Ri,t表示基金i 在第t 期的收益率,该收益率由基金i 在第t 期的累计单位净值的增长率计算而得。公式(1)中我们假设基金投资者将其分红所得进行再投资,且再投资发生在每期期末。

本文采用如下的Carhart 四因素模型评价基金组合的绩效:

其中,Rp,t表示基金组合p 在第t 期的收益率,Rf,t表示第t 期的无风险收益率,RMRFt表示市场组合超额收益率,SMBt表示小公司组合与大公司组合的收益率之差,HMLt表示高面值市值比组合与低面值市值比组合的收益率之差,UMDt表示动量组合收益率,αp表示基金组合p的风险调整后超额收益,βp,i表示因素i 的载荷系数。

2.基于新旧钱的智钱效应检验

我们采用“新钱”(当期的现金流入或现金流出)与“旧钱”(上期期末的资产净值)相比是否具有超额收益的方法来检验基金投资者的“新钱”是否具有智钱效应。为此,我们构造以下四种基金投资组合:以当期净现金流比率为权重的所有基金组合(简称组合1);以当期个人投资者净现金流比率为权重的所有基金组合(简称组合2);以当期机构投资者净现金流比率为权重的所有基金组合(简称组合3);以期末基金资产净值为权重的所有基金组合(简称组合4)。其中,前三个组合是以相应的投资者净现金流比率加权得到的,属于“新钱”组合;组合4 是以期末资产净值加权得到的,属于为“旧钱”组合。利用各组合与组合4 之间的超额收益之差Δα 就可以判断“新钱”组合相对于“旧钱”组合是否具有智钱效应。如果Δα 为正并且显著,则认为智钱效应存在,否则认为不存在。

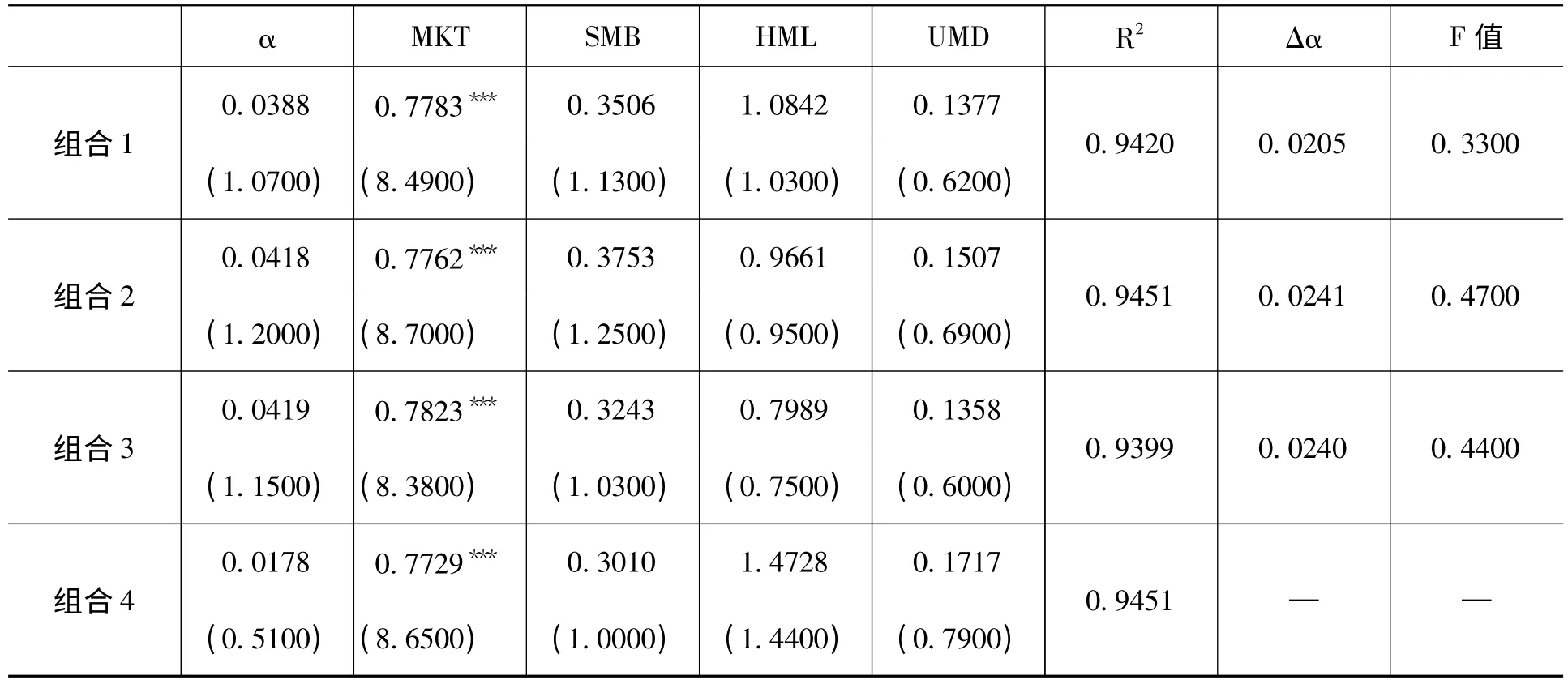

根据我们构建的四个组合,分别计算基金组合的收益率,之后公式(2)估计Carhart 四因素模型,计算结果如表1 所示。

表1 基于四因素模型的新旧钱组合超额收益估计

从表1 可以看出,尽管四个组合的超额收益α 均为正,当它们均不显著,说明这四种基金组合不能获得风险调整后的超额收益。从表1 中倒数第2 列的Δα 可以看出,相对于组合4,前三个组合的超额收益从统计上来说没有显著差异,说明无论基金投资者全体还是个人基金投资者、机构基金投资者,他们的“新钱”组合没有战胜“旧钱”组合,这意味着机构基金投资者与个人基金投资者一样不存在智钱效应。

3.基于正负现金流的智钱效应检验

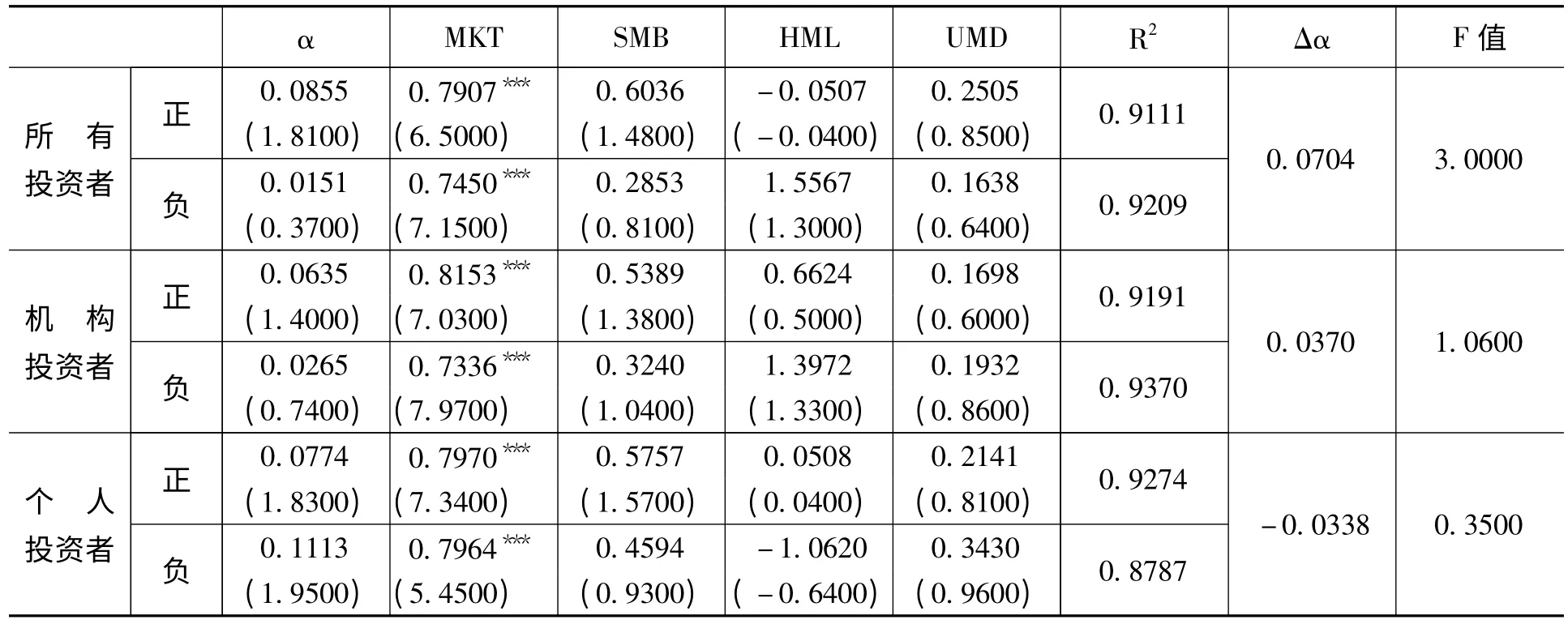

我们基于基金投资者的申购(具有正现金流)或者赎回(具有负现金流)行为,检验各类投资者是否存在智钱效应。我们先将基金投资者分为个人投资者和机构投资者,接着分别考察他们在申购基金和赎回基金时是否存在智钱效应,之后利用零投资“多空”交易策略(买入现金流为正的基金、卖出现金流为负的基金)考察套利的可能。我们构建的基金组合均采用净现金流比率加权,其估计结果如表2 所示。

从表2 可以看出,尽管各个基金组合的超额收益全部为正数,但是它们均不显著,这说明无论是个人基金投资者还是机构基金投资者在申购基金和赎回基金时都不存在智钱效应。表2 中倒数第2 列的Δα 显示,基金投资者利用零投资“多空”交易策略不能获得显著大于零的套利收益。

表2 基于四因素模型的正负现金流组合超额收益估计

三、投资行为分析

智钱效应不存在意味着基金投资者没有预测能力,不能选择出未来业绩表现优异的基金。既然基金投资者不能根据其预测来挑选基金,那么决定基金投资者申购和赎回基金的影响因素是什么?本节我们将尝试做一个简单的分析。

根据前文综述,已有相关研究发现,影响投资者申购和赎回基金的因素主要包括市场因素、基金业绩、费用、基金规模以及动量因素。对于市场因素,我们选取当期和前期的股票市场收益率,市场组合收益率Rm,t由上海证券交易所和深圳证券交易所上市交易的所有A 股股票经总市值加权计算得到;对于基金业绩因素,我们选择当期和前期的基金收益,Ri,t为基金i 在第t 期的收益率,由基金的累计单位净值的增长率计算而得;对于基金费用,本文选择管理费(包括托管费)Fm 以及最大申购费Fapp 与最大赎回费Fred 考察费用对投资者申购和赎回基金的影响;对于基金规模,我们选择基金的前期资产净值,并按惯例取对数LnTNAi,t-1;对于动量因素,我们选择前期动量组合收益UMDt-1来度量,其计算方法为:每半年根据股票前半年的收益率,对所有股票按从大到小排序,用前30%的股票组合的半年收益率减去后30%股票组合的半年收益率得到UMDt,其组合收益率以股票对应的总市值为权数。另外,我们加入前期现金流NCFt-1来考察净现金流的自回归问题。

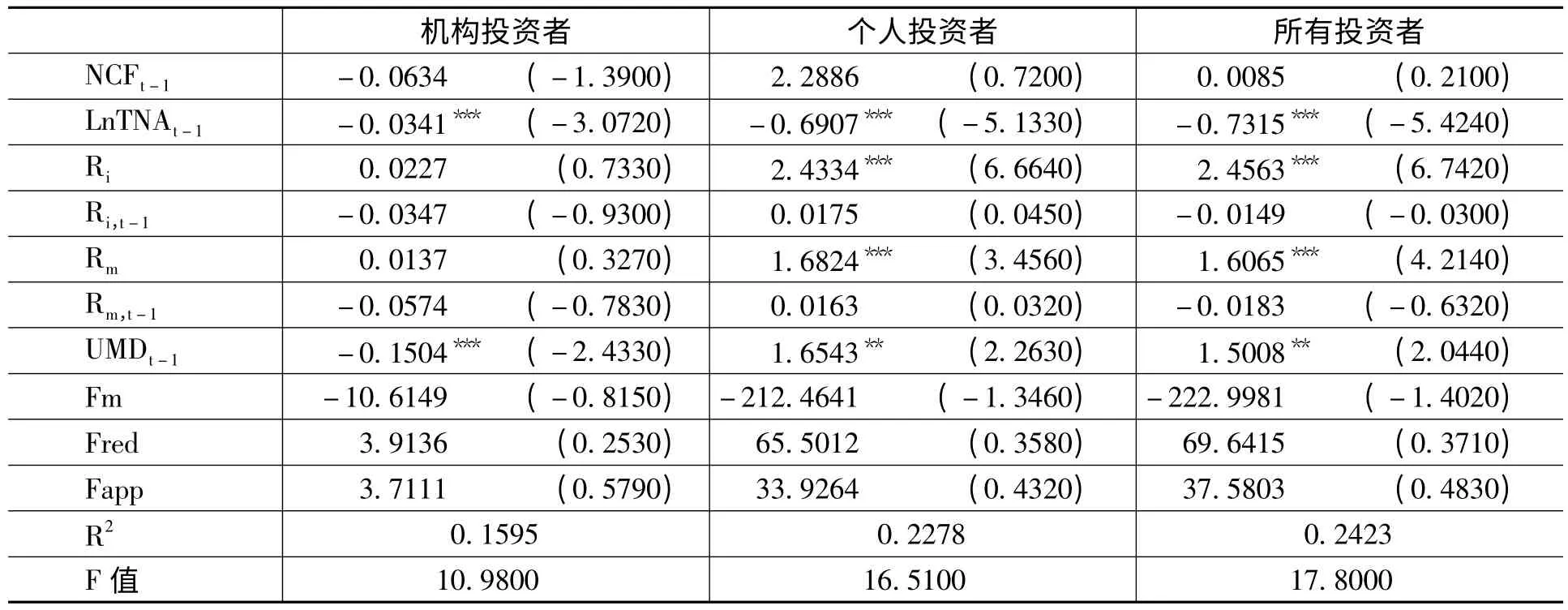

以基金组合的净现金流比率为被解释变量,以上述十个影响因素为解释变量,进行回归分析,具体的估计结果如表3 所示。

表3 开放式基金投资者的净现金流的影响因素估计

从表3 可以看出,机构投资者的净现金流比率仅与基金的规模和动量因素负相关,说明机构投资者根据股票市场波动采用反向交易策略,市场因素、基金业绩和基金费用均不影响机构投资者的申购和赎回行为。对于个人投资者,其净现金流比率不仅与基金的规模负相关,而且还与当期市场因素、当期基金业绩和动量因素正相关,说明个人投资者不仅根据股票市场的涨跌和基金业绩的好坏决定申购和赎回基金,而且视股票市场的波动采用动量交易策略。对于所有基金投资者,模型的估计结果与个人投资者基本一致,这说明我国开放式基金的参与主体基本上是个人投资者,个人投资者的申购和赎回行为决定了整个开放式基金的申购和赎回行为。

四、结语

基于对机构投资者和个人投资者的投资行为存在差异的认识,本文按投资者类别分别考察了智钱效应的存在性和基金申购、赎回行为的影响因素。本文的检验结果显示,无论是机构投资者还是个人投资者,在我国开放式基金市场中都不存在智钱效应;机构投资者和个人投资者投资开放式基金的行为显著不同,机构投资者根据股票市场波动采用反向交易策略,其净现金流入与当期股票市场收益和当期基金收益无关,而个人投资者根据股票市场波动采用动量交易策略,其净现金流入与当期股票市场收益和当期基金收益正相关。

我们的研究结果对于不同的基金市场参与者都有指导意义。对于个人投资者来说,仅仅依据基金的以往业绩或是以追逐市场动量的方式进行投资,难以获得超额收益,树立正确的投资理念、采用恰当的投资方式,努力让自己手中的钱成为“智钱”是惟一选择;对于机构投资者而言,尽管比个人投资者表现出一定的理性和相对优势,但仍然没有成为“智钱”的掌控者,投资基金的能力有待提高;对监管部门来说,在开放式基金市场中表现为个人投资者的交易行为,这种不理性行为需要监管部门通过改善投资者结构、提高投资者能力来促进基金市场规范发展。

[1]Gruber,M.Another Puzzle.The Growth in Actively Managed Mutual Funds[J].Journal of Finance,1996,51,(3):783-810.

[2]Zheng,L.Is Money Smart?A Study of Mutual Fund Investors'Fund Selection Ability [J].Journal of Finance,1999,54,(3):901-933.

[3]Fama,E.F.,French,K.R.Common Risk Factors in the Return on Bonds and Stocks[J].Journal of Financial Economics,1993,33,(1):3-53.

[4]Sapp,T.,Tiwari,A.Does Stock Return Momentum Explain the Smart Money Effect?[J].Journal of Finance,2004,59,(6):2605-2622.

[5]Carhart,M.M.On Persistence in Mutual Fund Performance[J].Journal of Finance,1997,52,(1):57-82.

[6]Ke,D.,Ng,L.,Wang,Q.Smart Money?Evidence from the Performance of Mutual Fund Investors[Z].2005 FMA Annual Meeting Program Academic Sessions,2005 (www.fma.org/Chicago/Papers/SmartMoney FMA05.pdf).

[7]Keswani,A.,Stolin,D.Which Money is Smart?Mutual Fund Buys and Sells of Individual and Institutional Investors[J].Journal of Finance,2008,63,(1):85-118.

[8]Gharghori,P.,Mudumba,S.,Veeraraghavan,M.How Smart is Money?An Investigation into Investor Behaviour in the Australian Managed Fund Industry [J].Pacific-Basin Finance Journal,2007,15,(5):494-513.

[9]Chevalier,J.,Ellison,G.Risk Taking by Mutual Funds as a Response to Incentives[J].Journal of Political Economy,1997,105,(6):1167-1200.

[10]刘志远,姚颐.开放式基金的“赎回困惑”现象研究[J].证券市场导报,2005,(2):37-41.

[11]任淮秀,汪涛.我国开放式基金赎回行为的实证分析[J].经济理论与经济管理,2007,(6):40-45.

[12]束景虹.开放式基金赎回现象的实证分析[J].数量经济技术经济研究,2005,(4):117-126.

[13]田穗.中国开放式基金赎回现象的实证分析及成因探讨[J].金融与经济,2006,(7):72-73.

[14]陆蓉,陈百助,徐龙炳,等.基金业绩与投资者的选择——中国开放式基金赎回异常现象的研究[J].经济研究,2007,(6):39-50.

[15]袁贺.中国开放式基金的交易动因分析[D].大连:东北财经大学硕士学位论文,2005.

[16]陈超,闫作远.投资者有选择优秀基金的能力吗?——中国股票型基金的“聪明理财”效应研究[J].金融学季刊,2009,(5):1-14.