小企业会计与税收的暂时性差异及相应的纳税调整

王长国

《小企业会计准则》采用了会计与税收趋同的原则,因此比之《企业会计准则》、《企业会计制度》等会计制度体系,企业所得税计税时纳税调整的项目已大大减少。但是,由于《小企业会计准则》仍遵循会计核算的权责发生制原则,而《企业所得税法》及其《实施条例》(以下简称税法)则坚持实际发生原则,因此就形成了会计与税收的暂时性差异,并由此形成了相应的纳税调整。本文以会计准则和税法的相关规定为依据,讨论执行《小企业会计准则》的单位,会计与税收的暂时性的会计处理、税收处理和相应的纳税调整。

一、涉及政府补助的暂时性差异

政府补助,是指企业从政府无偿取得货币性资产或非货币性资产形成的收入,但不包括政府作为企业所有者的投入资本。

(一)政府补助的账务处理

从税收角度分类,政府补助可划分为不征税收入和应税政府补助两类,但在账务处理上,这两种补助收入则适用同一套规范:

1.与资产相关的政府补助:(1)小企业收到与资产相关的政府补助(不论属应税收入或者不征税收入,下同),借记“银行存款”等科目,贷记“递延收益”科目。(2)在相关资产使用寿命内平均分配递延收益时,借记“递延收益”科目,贷记“营业外收入”科目。(3)对于相关资产在使用寿命结束前被处置(出售或报废),资产处置分录与一般资产处置分录相同,但尚未分配的递延收益应一次性转入当期损益,即按处置前递延收益账面余额,借记该科目,贷记“营业外收入”科目。企业根据国家规定将取得后5年(60个月)内未用或未用完的政府补助的剩余部分,由原按不征税收入处理改按应税收入处理时,不作账务处理。

2.与收益相关的政府补助:(1)小企业收到用于补偿本企业以后期间的相关费用或亏损的政府补助,应当按照收到的金额,借记“银行存款”等科目,贷记“递延收益”科目;(2)在相关费用或亏损发生时,应当按照应补偿的金额,借记“递延收益”科目,贷记“营业外收入”科目。(3)用于补偿本企业此前已发生的相关费用或亏损的,在收到补助时,不记入递延收益,直接借记“银行存款”等科目,贷记“营业外收入”科目。

(二)不征税收入的界定及纳税调整和纳税申报

1.有关不征税收入的规定。财政部、国家税务总局财税[2011]70号文件(以下简称70号文件)规定:企业从县级以上各级政府财政部门及其他部门取得的应计入收入总额的财政性资金,凡同时符合以下条件的,可以作为不征税收入:(1)企业能够提供规定资金专项用途的资金拨付文件;(2)财政部门或其它拨付资金的政府部门对该资金有专门的资金管理办法或具体管理要求;(3)企业对该资金及以该资金发生的支出单独进行核算。

国家税务总局2012年第15号公告规定:企业取得的不征税收入,凡未按财税[2011]70号文件规定进行处理的,均应按应税收入计入应税所得额征收所得税。

70号文件还规定:(1)不征税收入,在计算应纳税所得额时从收入总额中扣除;(2)上述不征税收入用于支出所形成的费用,不得在计算应纳税所得额时扣除;用于支出所形成的资产,其计算的折旧、摊销不得在计算应纳税所得额时扣除;(3)不征税收入资金确认后,在5年(60个月)内未发生支出且未缴回政府部门的,应计入第六年的应税收入总额,计入应税收入总额资金发生的支出,允许在计算应纳税所得额时扣除。

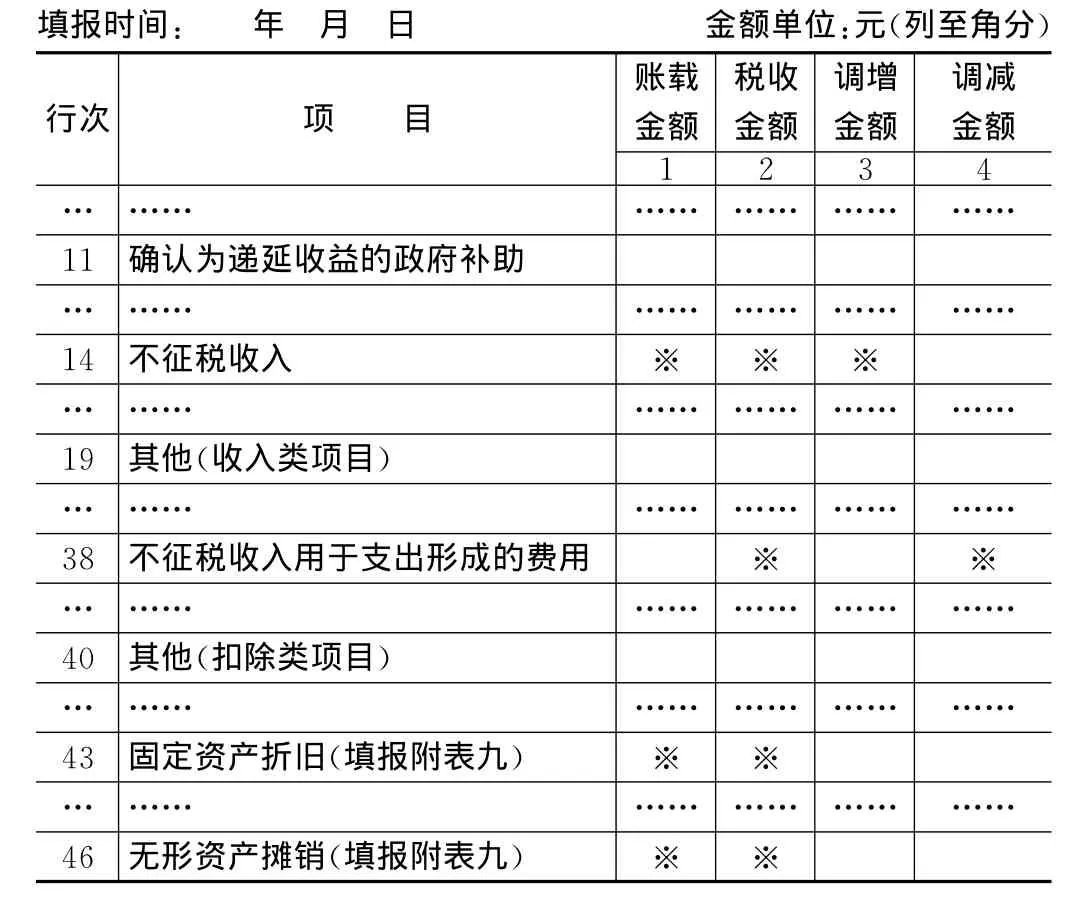

2.反映不征税收入的纳税申报和纳税调整:企业不征税收入取得和确认收入的纳税调整,应在企业所得税年度纳税申报表附表三中填报,而反映与不征税收入对应的资产折旧、摊销纳税调整的数额,则先在申报表附表九中填报,尔后再过入附表三。附表三格式示意如下:

国家税务总局国税函[2010]148号文件规定:“企业符合上述文件规定的不征税收入”,填报在申报表附表三第14行“不征税收入”对应行次。上述不征税收入用于企业所得税年度纳税申报表附表三支出形成的费用和资产,不得在税前扣除或折旧、摊销,应作相应纳税调整。其中,用于支出形成的费用,填报该表第38行;用于支出形成的资产,填报在该表第41行下对应项目。

纳税调整项目明细表

“该表第41行下对应项目”,应指与附表九相关的附表三“资产类调整项目”各行。

3.收到不征税收入后的纳税申报:(1)收到不征税收入的当年,如果会计上不确认不征税收入(指不计入当期损益,下同),无须因此作纳税申报。(2)收到不征税收入当年及以后各年度,如果会计上按规定将不征税收入计入当期损益,申报时应在附表三第14行第4列填报会计上确认的收入,同时在该表第38行第1、3列填报不征税收入用于开支形成的费用(不含相关资产折旧、摊销),第2列填0。

对于会计上确认涉及不征税收入形成的长期资产的折旧、摊销费用,则不填入附表三第38行,而应先在附表九相关行次及填报该折旧、摊销金额,具体操作是:在附表九相关行次的第1列“账载金额”填写不征税收入形成的长期资产的账面价值(假定不存在其他调整项目,下同),第2列“税收金额”填0,第3列填报会计上相关资产折旧、摊销年限(如有多项资产项目且折旧、摊销年限不同,则不填报该列),第4列税收上相关资产折旧、摊销年限不填,第5列(会计上当年折旧摊销额)、第7列(纳税调整额)填报当年相关资产的折旧、摊销额,第6列(税收上“本期折旧、摊销”)填0。附表九填齐后,再将相关数据过入到附表三第43行、第46行等相关项目的第3列。

在调整折旧、摊销的同时,应按照会计上确认的不征税收入,填报在附表三第14行第4列。

4.相关资产处置时的纳税调整:(1)相关资产折旧、摊销完毕报废转销账面价值或使用过程中对外出售,应将其终止确认时转销的账面价值填报在附表三扣除类项目下第40行“其他”项目的第1列和第3列;(2)在递延收益分配年限届满或资产使用中对外出售时,应按“递延收益”科目相关账户余额,即当年会计上确认收入的金额,填报在附表三第14行第4列;(3)将满五年未用完且未上交的不征税收入转为应税收入,应在第6年纳税申报时,将第5年年末递延收益余额填报在附表三第11行的第2列,并当期和以后按应税政府补助的纳税申报处理。

(三)应税补贴收入的纳税调整和纳税申报

涉及应税补贴收入纳税调整,都填报在申报表附表三的第11行:(1)收到政府补助的当年,如果会计上未确认补助收入(指计入营业外收入,下同),纳税申报时应将收到的补助金额填报在该行第2、3列,第1列填0,第4列不填。(2)如果收到补助当年会计上已部分甚至全部确认补助收入,则该行第1列填报当年确认的补助收入,第2列填报当年收到的政府补助金额,第3列填报第2列减去第1列的差额(或0)。(3)在收到政府补助后的第2年和以后各年,该行第1、4列均填报当年会计上确认的政府补助收入,第2行填0(假定当年未收到政府补助收入,下同),第3列不填。

二、新准则实行后属应付职工薪酬的暂时性差异

应付职工薪酬,多数是先计入成本费用,在以后会计期间再实际支付。按照税收的实际发生原则,小企业年终该科目各明细科目如有余额且属本年提而未付或超支的,计税时就应该作纳税调增。不过,按照税务机关的习惯做法,在下一年进行上年度所得税汇算清缴时,年初挂账的职工薪酬如不属超支且已实际支付,也可以不作纳税调整。

应付职工薪酬的账务处理,《小企业会计准则》中“应付职工薪酬”科目使用说明已很具体,本文不再叙述,本文只介绍其纳税调整和纳税申报:

(一)申报表

应付职工薪酬涉及的纳税调整主要反映在申报表的附表三中扣除类调整项目,包括:22行工资薪金支出、23行职工福利费支出、24行职工教育经费支出、25行工会经费支出、29行利息支出、30行住房公积金、第34行各类基本社会保障性缴款、35行补充养老保险和补充医疗保险、第40行其他。

(二)填报

1.工资薪金,以“合理”为税前扣除条件。因此申报时,应在附表三第22行第1列填报会计上当年计入成本费用的工资薪金数额,第2列则填报税收上认可的工资薪金支出,而税收上认可应同时符合两个条件:一是已实际付出(包括发放欠付以前年度工资),二是符合“合理”原则,第1列>第2列时,差额填报在第3列,第1列<第2列时,差额填在第4列。

2.职工福利费,应填报附表三第23行,其中第1列填报会计上计入当年成本费用的职工福利费,第2列填报税收上认可的、在工资薪金支出14%限额内符合条件的实际开支,第1、2列差额为正数时,填报在该行第3列;为负数时,第3、4列不填报(假定不存在2007年以前计提的福利费结余)。

3.职工教育经费,也以税收上确认的当年工资薪金为扣除基数,扣除限额一般企业为扣除基数的2.5%,有关法律、法规文件另有规定的,从其规定,超过部分,可以结转以后年度扣除。该项费用应填报在附表三第24行:第1列填报职工教育经费计入当年成本费用的金额,第2列填报在扣除限额内实际支付且符合开支条件的金额,第1列>第2列时,差额填报在该行第3列(调增);第1列<第2列时,差额填报在第4列。但是,填报在第4列的金额不得超过以前年度结转的超支调增的数额。

4.工会经费,应以工会组织开具的《工会收入专用收据》或税务机关代开代收的工会经费收据为实际发生,扣除限额为税收上确认的工资薪金支出的2%。申报时,附表三第25行第1列填报当年计入成本费用工会经费金额,第2列填报扣除限额内符合条件的实际支出,第1、2列差额为正数时,填报在该行第3列;为负数时,第3、4列不填报。

5.住房公积金,如果计入当年损益且实际支出数与税收上确认可扣除数相等,则不必填列;如果两者不等,应在附表三第30行第1列填报计入当年成本费用的金额,第2列填报税收上核定的扣除限额内符合条件的实际开支(含本年实际支付已在上年调增应税所得的上年公积金),第1列>第2列时,差额填在第3列;第1列<第2列时,差额填报在第4列,但以上年未缴余额调增的金额为限。

6.社会保险费用,在附表三第34行、第35行填报;当年实际计提的金额填报在第1列,当年按税法规定允许扣除且已实际支付的金额(含本年支付已在上年调增应税所得的上年费用)填报在第2列,第1列>第2列时,差额填报在第3列;第1列<第2列时,其差额填报在第4列,但第4列“调减金额”,应以以前年度因计提金额大于实付金额而调增的金额为限。

三、其他跨期摊配费用的纳税调整和申报

1.小企业将已经支付但未计入当期损益的费用记入“预付账款”等科目中(如预付财产保险费、预付租金等),申报时应直接填报附表三有关项目,但附表三无专门项目填报这类事项,因此只能填报在该表第40行扣除类“其他”项目:(1)初始确认时,该行第1列填0(假定无其他相关内容填报,下同),表示虽已开支但尚未计入损益,第2列、第4列填报实际支付的费用金额,表示已经支付在税收上可予扣除的金额,第3列不填。(2)以后年度费用摊销计入成本费用时,该行第1列、第3列填报实际计入损益金额,第2列填0,第4列不填。

2.将已计提并计入当期损益但实际并未支付的费用记入“应付账款”、“其他应付款”等科目(如预提租金等),也在附表三第40行填报:(1)初始确认时,第1列、第3列填报计提的金额,第2列填0,第4列不填。(2)以后相关费用实际支付时,第1列填0,第2、4列填当年支付的金额,第3列不填。

3.“应付利息”科目的核算内容,应在附表三第29行填报:第1列填报计提并已计入财务费用的利息,第2列填报按税法规定可在税前扣除并已实际支付的利息(含本年实际支付已在上年调增应税所得的上年利息),第1列>第2列时,差额填报在第3列;第1列<第2列,差额填报在第4列,但以同一债务以前期间多计利息调增的金额为限。

四、收入类项目等暂时性差异的纳税调整和申报

1.利息收入。《小企业会计准则》中有关到期一次还本付息的长期债券投资的利息收入确认,与税法中利息收入确认规定不一致,前者要求在资产负债表日按券面利率和面值确认收入,后者要求按合同约定期计算利息收入,而“合同约定期”,则是到期付息,因此产生了暂时性差异。对于该事项的纳税调整,可在附表三第19行收入类“其他”项目中填报:(1)计算利息收入时,该行第1、4列填报会计上计算的利息收入,第2列填0,第3列不填;(2)债券处置或到期兑付时,第1列填报最后一个资产负债表日会计上确认的利息收入,第2列填报按债券面值和利率计算的全部利息,第2列与第1列的差额,填报在第3列。

2.长期债券投资溢折价摊销。《小企业会计准则》规定长期债券投资溢折价应分期摊销,计入当期损益,但税收上对此并不认可,也形成暂时性差异,并应据此进行纳税调整。但国家税务总局国税函[2010]148号文件规定:财务会计处理办法与税法规定不一致但企业所得税法规定不明确的,在没有明确规定之前,暂按企业财务、会计规定计算。对于长期债券投资溢折价摊销,可援引这一规定,不作纳税调整。

[1]财政部会计司.小企业会计准则释义[M],北京:中国财政经济出版社,2011.

[2]小企业会计准则编审委员会.小企业会计准则讲解[M],上海:立信会计出版社,2012.

[3]顾长虹.赵灿奇.丁一宁.新企业所得税法操作指南[M].南京:江苏人民出版社,2008.