中国房地产市场与股票市场相关性的实证研究——基于预期效应、财富效应与替代效应的传递机制

林 众

(中南财经政法大学 金融学院,湖北 武汉 430073)

一、引言

自从1998年终止福利分房制度、实行市场化的住房改革以来,我国的房地产市场得到了快速的发展。据国家统计局的相关数据表明,房地产投资对我国年均8%左右的GDP增长率中贡献了接近2%,现如今房地产行业已成为我国国民经济发展的支柱性产业。我国股票市场自1998年《证券法》施行以来也取得了重大的发展,目前我国股票市场的市值仅次于美国居全球第二。经过十多年的发展,我国的房地产市场与股票市场已成为促进我国国民经济发展的重要源泉。

由于我国资本市场发展的不够成熟,投资渠道相对狭窄,主要集中于房地产市场与股票市场。在我国,房地产是一种双重属性的商品。当人们因刚性需求或改善性需求购买房地产时,它是一种消费品;然而人们也可以因投机性需求把它作为一种投资品。目前,关于对房地产市场与股市的相关性研究国内外学者主要集中在以下两个方面:

一是财富效应,即A.C.pigou(1943)提出的“庇古效应”,它是指当投资者从股市上获得稳定的收入时,他会感觉到财富的增加从而增加对房地产等的投资;同样当他从房地产上获得稳定收入时他会增加对股市的投资。因此,房地产市场与股票市场之间可能有短期的正相关关系。Markowitz(1952)认为,当股价上涨时,股票市值在投资者财富中比例增加,投资者为平衡资产组合会卖掉股票而增加购买其他资产,这样就可能推高其他资产(比如房产)的价格。

二是替代效应,它是指投资者会在房地产市场与股市之间进行择优选择,把资金投入到相对收益率更高的市场放弃低收益率市场。即当投资者可以从房地产市场获得更高收益时,他会把资金从股市转移到房市;同理,当可以从股市获得更高收益时,他会把资金从房市转移到股市。从而引起房地产市场与股票市场之间产生负相关关系。

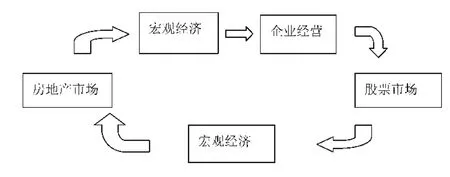

除了以上两种现有文献中提到的效应,我们认为房地产市场和股票市场之间还有另外一种相互作用机制,称之为“预期效应”。预期效应能有效地反映两者之间的长期的正相关传递关系,而财富效应则反映两者之间短期的正相关传递关系。如图1所示,作为“寒暑表”的房地产市场的变化可以引起人们对宏观经济的预期,从而引致对企业经营状况的预期进而对股市的相应预期;同理,勉强作为“晴雨表”的股市的变化也会引起人们对宏观经济的预期,由于房地产市场对宏观经济的重大贡献,从而引致对房地产变化的相应预期。

本文将着重基于预期效应、财富效应与替代效应的传递机制从时间跨度上来研究两者之间的关系,探究哪些效应在房地产市场与股票市场之间相关性中起主导作用,这也是本文的创新之处。研究房地产市场与股票市场相互关系一方面将有利于投资者合理地资产配置以至于能在房地产与股市投资中获得稳定收益;另一方面将有利于国家进行相应的宏观调控以促使房地产市场与股票市场健康稳定发展,这是本文研究的意义。

图1 预期效应的传递机制

二、文献综述

国内外很多专家学者对房地产市场与股票市场相关性进行了大量的研究。纵观国内外研究成果,我们发现很多研究都侧重于研究两者之间的相互关系,而对相互关系的传递机制的研究不多。

在国外,Okunev和Wilson(1997)利用一个非线性的模型研究两者关系,最后得出美国房地产市场与股票市场存在一个分整的关系。Liow(2010)利用13个发达的证券化的房地产市场的数据去研究房地产证券市场与全球股市、全球房地产及当地股市的关系。结果发现这些发达房地产市场与当地股市关系最大,与全球股市、楼市的关系较小,同时发现有向与全球股市楼市关系靠近的发展趋势。Quan和Titman(1999)利用17个国家与地区的14年间的数据来研究表明,股价与房价具有很大的关联性,且房价对宏观经济影响更大,然而在亚洲股价与房价的相关性会逐步减弱。Ling和Naranjo(1999)利用多元素的资产定价模型来检验商业房地产市场与股票市场的关系,结果表明交易所交易的包括房地产信托在内的房地产企业市场与交易所交易的股票市场之间是存在正相关性,而且在90年代的时候这种相关性在逐渐增加。Chen(2001)利用1973年到1992年的数据研究台湾两种主要资产价格——房地产价格与股票价格之间的波动情况,最后得出股票价格是房地产价格的Granger因果关系,同时发现银行信贷比率在预测这两种价格变化上更具有重要意义。Okunev等(2002)利用1980年到1999年的数据来探究澳大利亚房地产市场与股票市场之间的关系,最后发现在房地产市场与股票市场上的结构性转变会导致在这些市场中出现一个非稳定的线性关系。也就是说,全样本的检验得出两者之间存在双向的Granger因果关系,子样本的检验结果却是股价影响房地产收益,反之则不能。Okunev et al(2000)也利用1972年到1998年的数据通过线性与非线性的因果关系来研究美国房地产市场与标准普尔500股票市场之间的关系。线性测试结果表明了房地产市场对股票市场存在单向的关系,然而非线性因果测试揭示了股票市场对房地产市场存在着一个强烈的单向关系。

在国内,盛松成(2007)用简单的计量方法对上海的房价与上证综合指数的相关性进行的分析,结果发现两者之间的相关程度较弱,他们认为这是因为房地产市场的金融产品匮乏,相对于资本市场来说,房地产市场对银行的依赖性更高。周京奎(2006)利用1998年到2005年的数据研究我国资产价格波动情况,得出了房地产价格变动会影响股票价格的变动,而股票价格的变化对房地产价格影响不显著。况伟大、赵宇华(2010)采用系统GMM估计法对深沪两市61家房地产上市公司1996—2007年度的数据进行实证分析,结果发现,房市与股市具有很强的关联度,但房市对股市影响大于股市对房市影响,房价波动具有明显序列相关性,而股价波动具有随机游走特征。

研究讨论房地产市场与股市相关性间的传递机制的文献不多,讨论的也主要是基于财富效应。Green(2002)利用1989年1月到1998年6月的月度数据来研究股票市场对房地产的财富效应,研究得出要存在这种财富效应必须要满足3个条件:第一是股票持有必须是分散的;第二是股价的改变必须是意料之外;第三就是价格的变化是由非贴现率以外因素引起的。最后发现,北加利福尼亚满足这三个条件存在财富效应,而南加利福尼亚不能满足所有条件。陈淑云和王志彬(2008)通过构造模型对我国房地产市场与股票市场进行了实证研究,结果发现房地产市场和股票市场的财富效应不显著,但相比之下,房地产市场的财富效应大于股票市场的财富效应。

鉴于研究房地产市场与股市相关性间的传递机制研究甚少,下面我们将对房地产市场与股票市场的相互关系来进行实证检验,以探索预期效应、财富效应及替代效应传递机制间的相互作用的结果。

三、实证检验

(一)数据选取与说明

自从1998年住房福利制度终止,实行市场化的住房改革以来,房地产市场得到了快速的发展。同时,1998年底的《证券法》施行也让股市得到了进一步的发展。至此,我们选择了自1998年至2011年的季度数据作为样本。

在房价方面,由于房屋销售价格指数是衡量各大房屋销售价格情况的指标,而且它更能体现由于供求关系及成本波动等因素带来价格的变动,现已成为衡量房价变动的一个核心指标,所以我们选取它作为反映房价变动的指标。但在2005年之前,国家统计局并没有公布月度数据,所以我们选取了季度数据。

在股价方面,由于上证指数与深证指数的变动几乎同步且两者之间的相关性极高,在此我们选取市值更高更具有代表性的上证指数作为股市的衡量指标。我们把一季度四个月的收盘价的均值作为季度的数据,以便更能反映这个季度的整体情况。同时,我们对所有数据进行对数处理以消减异方差,而且取对数后可以显示相互间的弹性关系,有利于我们的分析研究,具体变量说明见表1。

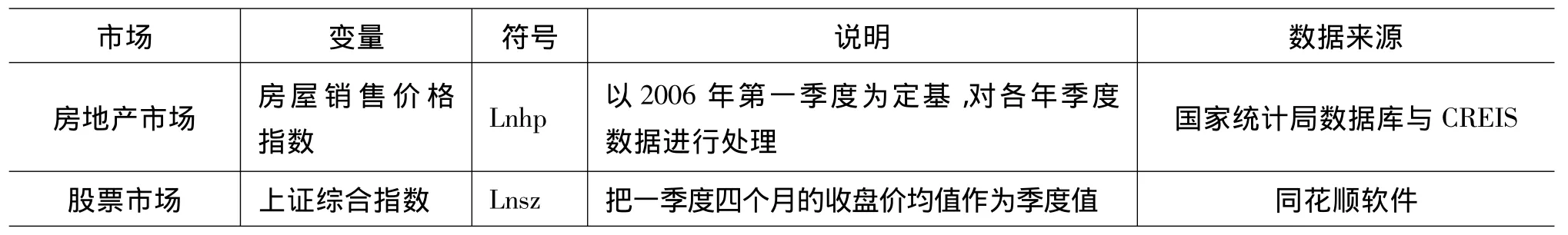

表1 变量详细说明

(二)房地产市场与股市走势的简单说明

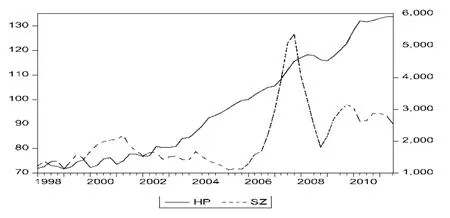

图2 房价指数与上证指数的走势

由图2知,我国房价自1998年住房制度改革以来一直保持增长的趋势,且在2003年之后增长的态势显著。尽管由于2008年因美国次贷危机引起的金融危机导致房地产市场的一度萧条,但房价下降并不大,且在中央政府四万亿投资的刺激下增长的速度似乎更加明显。而我国的股市从1998年《证券法》施行以来也保持一定的增长趋势直至2001年。从2001年到2005年,股市进入5年的熊市阶段。2004年国家发布了针对资本市场的改革与稳定发展方案及2005年股权分置改革的启动又将股市推向了两年的大牛市。然而2008年金融危机的爆发又使股市跌回了1000多点,随后国家的刺激方案又使股市得到了一定的好转。

房地产市场与股票市场之间的预期效应、财富效应及替代效应的传递机制相互间具体的作用结果是如何的,我们将对其进行具体的实证分析。

(三)单位根检验

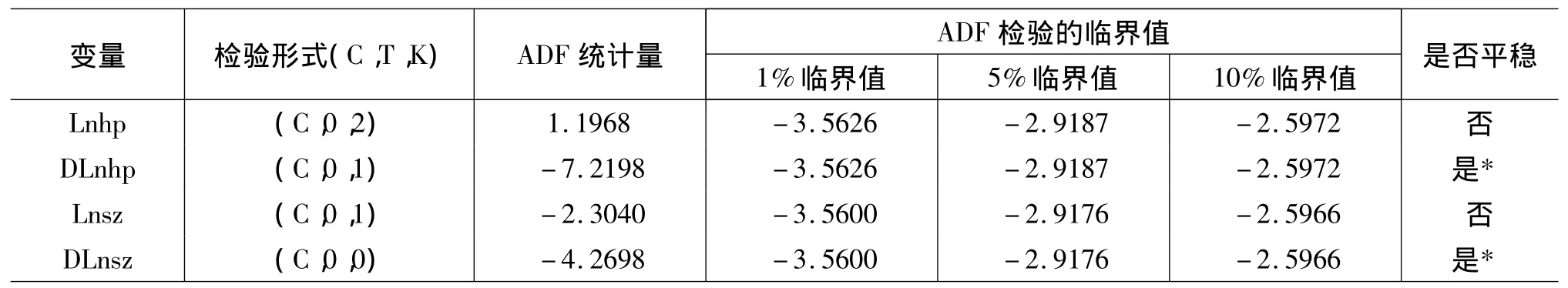

本文将采取ADF检验法来进行单位根检验,其结果如表2所示。Lnhp与Lnsz都是一次单积的,一次差分后dlnhp与dlnsz是平稳的。

(四)协整检验

协整检验是验证变量间长期关系的。本文将采用Engle-Granger两步法来进行协整检验:

第一步,我们已经得出lnhp与lnsz都是一阶单整序列,即lnhp~I(1),lnsz~I(1)。用OLS对其进行回归:

Lnhpt=α+βLnszt+ut

第二步,检验et的平稳性。其结果如表3所示。

表2 平稳性检验结果

表3 残差平稳性检验结果

由表3的结果知,股价与房价不存在长期的关系,两者间的关系非常复杂。一方面,长期的预期效应与替代效应作用微弱;另一方面,预期效应引起两者同方向变化,而替代效应又引起两者负相关,综合作用的结果导致出现了复杂不稳定的长期关系。

(五)双变量VAR自回归模型

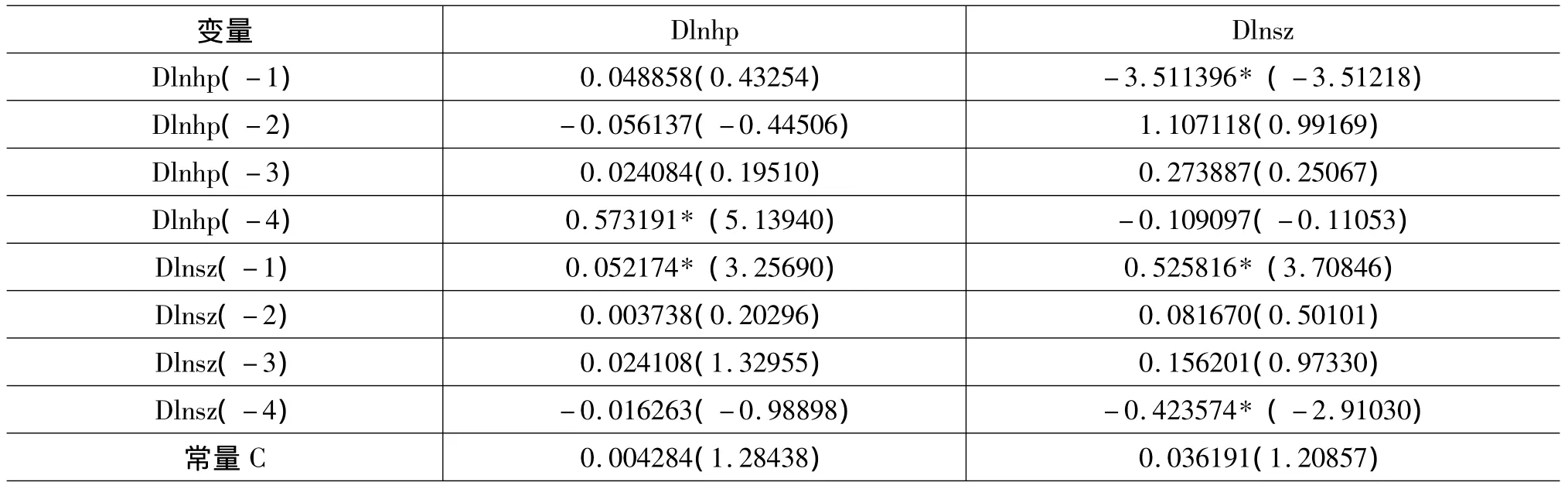

房地产市场与股票市场两者之间不存在长期的关系,因此我们将通过双变量VAR自回归模型分析两者之间的短期关系。由于VAR自回归模型的变量必须是平稳的,对此我们将用一阶差分形式的dlnhp与dlnsz建立VAR自回归模型,其具体模型如下式(1)与式(2)所示。并根据SIC与SC准则选取了最优滞后期为4期进行回归,其结果如表4所示。

式中,α0…αk,β0…βk,Φ0…Φk,γ0…γk是待估 参数;εt,μt是随机扰动项。

表4 VAR自回归模型结果

由表4得,房价指数的增长率主要由滞后一年的房价指数增长率Dlnhp(-4)与滞后一期的上证指数增长率Dlnsz(-1)影响,但上证指数增长率对房价指数因财富效应起主导作用最终与替代效应共同作用结果的正效应程度很小,系数仅为0.05,即10%上证指数的增长率的变化只引起0.5%房价指数增长率的增加。而上证指数增长率受到滞后一、四期上证指数增长率Dlnsz(-1)、Dlnsz(-4)与滞后一期房价指数增长率Dlnhp(-1)影响,且滞后一期房价指数增长率Dlnhp(-1)对其因替代效应强大作用引起的最终结果的负效应程度很大,达到了3.5,10%房价的增长率将引起35%股价的下跌。房价指数增长率对上证指数的影响程度明显大于上证指数增长率对房价指数增长率的影响。

然而,也可以发现,上证指数受到效应相反的自身两组滞后期影响与一组房价滞后期影响,房价指数受到一组自身滞后期与一组上证指数滞后期的影响,这也表明了我国股价受自身影响程度较大也较复杂,导致股市很不稳定。

(六)脉冲响应

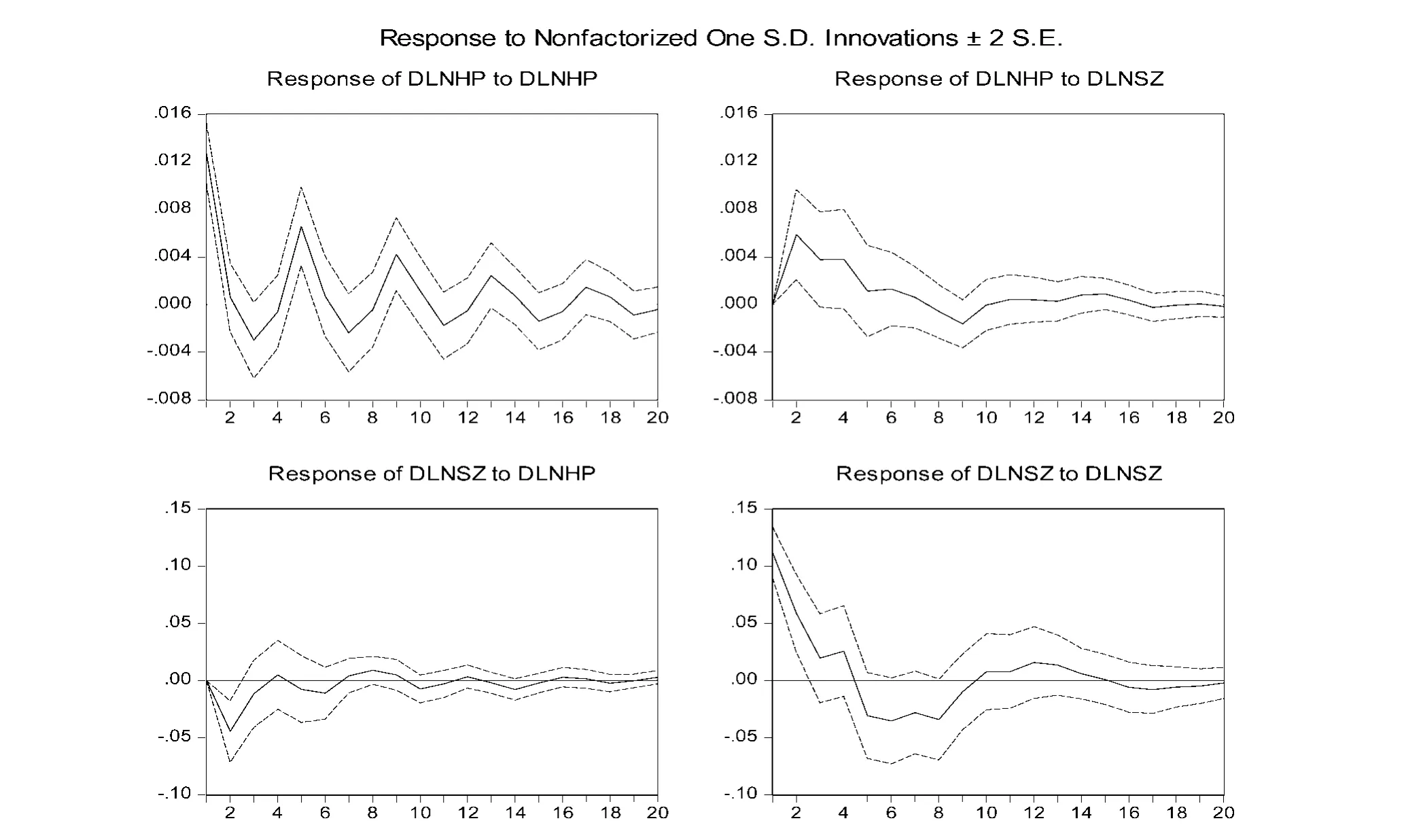

为了进一步分析房地产市场与股市相互间的影响关系与影响程度,我们将对其进行脉冲响应。其结果如图3所示。

由图3的结果可得,给予上证指数一个单位的正的标准差冲击,房价指数将随即做出一个正向的回应并在第二期达到最大,且这种由财富效应起主导作用引起的正效应的敏感系数很小,只有0.006,在第七期达到0,最后逐渐趋于稳定状态。

而给予房价指数一个标准差的冲击时,上证指数却随即做出了负向的回应,同时在第二期达到了最大值,这种由替代效应起主导作用引起负效应的影响度较大,达到了-0.04,并在第四期就回到0,由于影响程度较大,一直持续到17期才逐渐趋于平稳。

房价对股市影响的程度大于股市对房价的影响程度,且持续的时间也更长。同时,股市受自身影响程度大且持续时间长,一直持续到20期以上才逐渐趋于平稳,这也印证了我们在VAR自回归模型得到的结果。

图3 脉冲响应结果

(七)Granger非因果检验

张书云(2009)指出,对于不存在协整关系的两变量,如果两变量都是一次单积的即为I(1),就要对两变量进行不改变因果关系的差分变换以使变换后的时间序列是协方差平稳的,才可以进行Granger非因果检验。因此我们将对进行过一次差分的dlnhp与dlnsz进行Granger非因果检验。

由表6得,短期内房价指数增长率滞后期是上证指数增长率的Granger原因,与此同时,上证指数增长率的滞后期也是房价指数增长率的Granger原因,两者之间短期内互为Granger因果关系。这也符合我们之前得出的结论。

表6 Granger因果检验结果

四、结论及建议

本文通过运用各种实证检验方法并基于传递机制的效果来研究我国房价与股价之间的相关关系,最后得出了如下结论:

第一,从长期来看,预期效应与替代效应的传递作用微弱以及关系复杂导致了我国房地产市场与股票市场长期里不存在稳定的协整关系。一方面,主要是由于建立才20年的我国股市发展不够成熟、制度不够完善、市场化不够高度、易受到国家政策的影响、波动幅度较大,这些都弱化了长期的预期效应,而且我国股市的散户较多,短期投机行为盛行而缺乏长期投资理念;而另一方面,我国房地产市场中的刚性需求与改善性需求长期稳定存在而供给有限且缺乏弹性致使房价一直保持稳定的增长,因此导致了两者之间长期不存在稳定关系。

第二,从短期来看,房地产市场对股票市场的财富效应传递效果不大,替代效应起主导作用,并对股市产生了负效应;股票市场对房地产市场的替代效应不明显,财富效应带来的影响作用更显著,导致了正效应,两者之间存在着相互的Granger因果关系。房地产的健康稳定发展给予了投资者极大的信心从而引起投资者把投资在股市中收益率低的资金转向房地产引起替代效应强烈。这种现象在2008年金融危机之后表现得尤其突出,房价一直在涨而股市却一直在跌。同时由于我国房地产投资收益率高而且稳定,投资者一旦从股市获得收益就会把部分收益投入到房地产市场,然而股市不稳定引起收益率的不稳定很难引起投资者转移资金替代到股市,从而引起财富效应较强于替代效应。

第三,房地产市场对股票市场影响的程度要大于股票市场对房地产市场的影响程度,同时股价波动受自身影响程度大且持续时间长,导致了股价较房价更不稳定。房地产市场对股市的替代作用主要是投资者对房地产健康快速发展的信心,而与股市的不稳定的鲜明对比导致这样替代效应越发强烈;股市对房地产的财富效应微弱主要是由于我国投资者在股市中多以投机为主,暂时性的微薄收入很难引起强烈的财富效应。而股价波动性强也主要由于我国股市发展的不成熟,投机性强引起的。

由以上可知,我国房地产市场与股票市场的关系非常复杂。一方面,我国投资者的投资渠道狭窄,主要集中于房地产与股市;另一方面,房地产市场与股票市场对我国宏观经济发展作用重大。为了引导投资者最优资产配置及宏观经济的调控,据此,本文提出了以下一些建议:

第一,国家相关政府部门在进行短期的宏观调控时,应认真权衡房地产市场与股市两者之间的短期关系,对其实行稳健的调控政策以防止房地产市场与股市之间的不协调发展。第二,加强金融市场改革,拓宽投资渠道,完善金融市场制度,弱化房地产市场与股票市场的替代效应。增加投资渠道有利于投资者资产的最优配置,减少投资风险,减小在股市的投机行为,从而有利于股市健康稳定发展。

第三,引导投资者理性价值投资,规范股票市场的秩序,加强对股市的进入门槛,提高股市上市公司质量,完善公司治理结构。从而有利于减弱股市的不稳定性,使投资者能在股市中取得稳定收益,加强房地产市场与股市之间的财富与预期效应,最终会促进房地产市场与股票市场稳定发展。

[1] Markowitz.Portfolio selection[J].Journal of Finance,1952,(7):77 -91.

[2] Case,Karl E.,John M.Quigley and Robert J.Shiller.ComparingWealth Effects:The Stock Market Versus The Housing Market[J].NBERWorking Paper,2001,(11).

[3] Okunev,John,Patrick J.Wilson.Using nonlinear tests to examine integration between real eatate and stock markets[J].Real Estate Economics,1999,(27):483 -515.

[4] Liow,Kim Hiang.Integration between Securitized Real Estate and Stock Markets:AGlobal Perspective[J].Journal of Real Estate Pottfolio Management,2010,(16):249-265.

[5] Quan D C,Titman S.Do real estate and stock pricesmove together?An intenational analysis[J].Real Estate Economics,1999,(2):183 -207.

[6] David C.Ling and Andy Naranjo.The Integration of Commercial Real Estate Market and Stock Market[J].Real Estate Economics,1999,(27):483 -515.

[7] Nan - Kuang Chen.Asset price fluctuation in Taiwan:Evidence from stock and real estate prices 1973 to 1992[J].Journal of Asian Economics,2001,(12):215 -232.

[8] Okunev,John,Patrick Wilson and Ralf Zurbruegg.Relationships between Australian real estate and stock market prices - a case of market inefficiency[J].Journal of Forecasting,2002,(21):181 -192.

[9] Okunev,John,Patrick Wilson and Ralf Zurbruegg.The Casual Relationship Between Real Estate and Stock Markets[J].The Journal of Real Estate Finance and Economics,2000,(21):251 -261.

[10] Green,Richard K..Stock prices and house prices in California:new evidence of a wealth effect?[J].Regional Science and Urban Economics,2002,(32):775 -783.

[11] Viezer,Timothy W..Econometric Integration of Real Estate's Space and Capital Markets[J].Real Estate Economics,1999,(3).

[12] Ling D C,Naranjo A.The Integration of Commercial Real Estate Markets and Stock Markets[J].Real Estate E-conomics,1999,(27):483 -515.

[13] 盛松成.上海房地产市场发展周期与金融运行关系研究[J].上海金融,2005,(6):4 -7.

[14] 况伟大,赵宇华.中国房市与股市关联度研究[J].经济理论与经济管理,2010,(8):38-44.

[15] 周京奎.1998-2005年我国资产价格波动机制研究[J].上海经济,2006,(4):21 -29.

[16] 陈淑云,王志彬.中国股票市场与房地产市场财富效应比较:1998-2007[J].华中师范大学学报(人文社会科学版),2008,(5):57 -63.

[17] 梁涛,邵雄,李仁德.我国证券市场对房地产市场影响的实证分析[J].金融经济,2009,(24):58-59.

[18] 张书云.Granger因果检验用法探讨[J].数理统计理,2009,(3):244 -251.