谁在择机IPO:上市公司控股股东视角的实证分析

刘志远,王 勇,2,靳光辉

(1.南开大学 商学院,天津300071;2.中国石油大学(华东)经济管理学院,山东 青岛266555)

一、引 言

自Ibboston等(1988)研究发现IPO择机现象以来,IPO择机研究可以分为两大脉络。第一个脉络集中于研究是否存在及为何会产生“热发”现象的择机上市行为。相关的理论解释主要包括理性框架下的信息不对称理论和非理性框架下的投资者情绪理论。Lowry(2003)、Bouis(2003)及Baker和Stein(2004)研究证实,公司IPO热潮更多的是由非理性投资者的过度乐观情绪引起的。国内韩立岩和伍燕然(2007)、邵新建等(2010)研究证实,市场情绪的周期性波动导致了中国IPO市场存在显著的周期性。第二个脉络则集中于探讨何种特征的企业在进行IPO择机。

上述相关研究都是以股权分散的公司治理结构为研究背景,基于管理者与公司现有股东利益相一致,管理者会以股东利益最大化为目标进行融资方式选择。但实际上,大多数国家的公司都具有集中型的股权结构(La Porta等,1999;Claessens等,2000)。存在控股股东的情况下,管理层由公司控制性股东组成或任命,控股股东掌控公司。代理理论认为,控股股东往往会侵占公司资源以获取控制权私利,进而损害公司中小股东利益,引发控股股东的代理问题。中小股东对此有一定的预期,进而反映在公司股票发行价格中,使控股股东最终承担相应的代理成本。另外,为了促进整个股票市场的健康发展,监管部门往往也会否决控股股东代理问题较为严重公司的IPO申请。选择在投资者情绪高涨时期进行IPO,不仅可以使控股股东借助投资者非理性导致的股价高估来弥补自身最终承担的代理成本,而且可以给控股股东带来“浑水摸鱼”之机,即利用监管部门加快审批节奏、放松审核之机成功实现IPO。基于该逻辑,控股股东代理成本特征(高或低)是否会影响其IPO择机倾向呢?

与国外股票市场相比,中国股票市场的上市公司大部分由国有企业改制而来,国有上市公司股权更是高度集中。作为国有上市公司的控股股东,各级政府既有动机又有能力干预企业的经营活动,从而会降低国有上市公司管理层IPO择机决策的自主性与灵活性。承继上述研究思路,如果控股股东代理成本会影响其IPO择机倾向,那么控股股东性质差异(国有或非国有)是否会对这种影响发挥重要的调节作用呢?

中国上市公司实践为本研究提供了独特的条件。首先,作为新兴资本市场,中国股市具有不成熟性,易受投资者情绪波动影响是其典型特征之一。这意味着上市公司具有利用投资者非理性进行IPO择机的客观条件。同时,沈可挺和齐昱辉(2006)及花贵如等(2010)研究指出,投资者情绪的存在及其影响具有一定的持续性,在相当长的时间内(半年或更长时间)不会反转,这进一步提升了公司IPO择机的空间。另外,我国上市公司的IPO择机行为具有独特的特征,即是监管部门和拟上市公司共同作用的结果(王正位等,2007)。鉴于新股发行会对股票二级市场的承受力造成冲击,监管部门会根据股票二级市场的状况进行审批节奏、审核严格程度以及审批数量的控制。显然,当资本市场情绪高涨时,监管部门一般会加快审批节奏,审核趋松,审批数量随之增加,这会给代理问题严重的控股股东带来一定的可乘之机。

为此,本文基于控股股东的视角,以市场层面的投资者情绪作为市场择机窗口,借鉴Sergey等(2011)的研究设计,将集团公司控股、最终持股比例介于20%-50%之间且IPO前一年存在关联交易的公司控股股东界定为高代理成本控股股东(high-agency-cost controlling shareholders,简称为 Haccs;低代理成本控股股东则简称为Laccs),实证分析控股股东代理成本与国有性质特征对其IPO择机行为的交互影响,并采用Fama三因素模型进一步分析不同控股股东特征的公司股票长期收益表现,对上述实证研究结果给予事后的证实。同时,本文以2005年IPO询价制度实施作为一个准自然实验,采用双重差分模型,实证分析询价制度实施对Haccs和Laccs的IPO择机行为影响,目的是不仅从控股股东代理成本的视角为公司IPO择机提供新的解释,而且有助于更加深入理解制度背景与监管政策变更对公司IPO择机行为的影响。

二、理论分析与假设提出

当公司进行IPO时,控股股东需要对外部投资者出售公司的部分股权。由于控股股东为最大化自身效用而获取的任何收益(包括货币收益和非货币收益,如在职消费等)都要由公司为之付出成本,而其自身只需承担其中的一部分,控股股东与外部股东之间的利益会出现不一致,进而产生控股股东的代理问题。当资本市场有效时,外部股东就不会支付这部分股权对应的预期公司价值。这意味着公司价值的全部减值都由控股股东承担。这个由代理问题造成的公司价值下降,Jesen和Mecking(1976)称之为代理成本。投资者预期的控股股东代理问题越严重,进而对股票价值的评估越低,控股股东自身最终承担的代理成本就越高,对控股股东IPO形成的股权融资约束也越强(罗琦等,2011)。

现有研究已证实,投资者情绪造成了股票的错误定价,为公司创造了或松或紧的股权融资环境。Haccs可能会利用投资者非理性带来的高估值择机IPO,以弥补控股股东代理问题引致的由其最终承担的代理成本。同时,市场情绪状况会影响监管部门的审批节奏、审核严格程度和审批数量。鉴于此,本文提出假设1:

假设1:相比Laccs,Haccs更倾向在投资者情绪高涨时期进行IPO。

与国外股票市场相比,中国股票市场的上市公司大部分由国有企业改制而来。作为国有上市公司的控股股东,各级政府既有动机又有能力将其自身的社会性目标内部化到其控制的上市公司中(夏立军和方轶强,2005)。政府干预行为会影响国有上市公司IPO择机的能力,具体表现为国有上市公司重大投融资战略一般会纳入各级政府的宏观政策和发展规划中。这使国有上市公司IPO决策常常受制于政府部门的宏观政策和发展规划而降低了自身IPO择机决策的自主性和灵活性。与此相对比,非国有企业受到政府干预的程度较小,对政策的敏感性较低,企业的投融资决策更加自主和灵活。同时,非国有企业的核心管理者一般是公司的控股性股东或持股比例较高,与控股股东之间利益协调一致的可能性更高,更倾向基于控股股东利益最大化的目标进行股权融资择机(Frank P.D’Souza等,2011)。因此,无论是IPO择时能力还是择时动力,非国有企业的控股股东都要强于国有企业。为此,我们提出假设2:

假设2:相比国有上市公司控股股东,非国有上市公司控股股东在投资者情绪高涨时期择机IPO的倾向更强。

公司上市是一个漫长且费用高昂的过程。一次申请未能通过,企业还需重复投入大量资源进行二次申请。尤其对国有企业而言,企业能否一次性成功上市还关系到国有控股股东(实际上是国有控股股东代理人)的经济利益和政治利益。鉴于监管部门在不同市场状态下的审批节奏和审核严格程度,以及监管部门和国有企业主管部门的同源性,国有企业中Haccs相比Laccs依然具有更强的择时动机,以确保IPO成功实现。相比国有企业,基于控股股东利益最大化的考虑,非国有企业中Laccs和Haccs都具有较强的动机选择投资者情绪高涨时期进行IPO,因此,非国有企业中的这两类控股股东择机倾向差异较小。为此,本文提出假设3:

假设3:相比国有上市公司控股股东,代理成本对非国有上市公司控股股东IPO择机倾向的影响更小。

基于非理性框架下的投资者情绪理论,一定时期内的投资者情绪会逐渐衰减,股价会逐渐回归其实际价值,进而导致热发时期上市公司的股票长期收益率相对低于冷销时期。Purnanandam和Swaminathan(2004)及Francois Derrien(2005)对此给予了实证支持。为此,本文基于假设1和假设3,提出事后的验证性假设4:

假设4:相比Laccs公司,Haccs公司股票长期收益表现更差,而且非国有企业中这两类公司股票长期收益表现差异较小。

三、研究设计

(一)数据来源与样本选取

本文选取2003年1月至2009年12月沪深两市A股上市公司为样本,一方面是因为2002年前的上市公司几乎都是配额制下的产物,另一方面是基于收集公司IPO后股票长期收益(24个月)数据的考虑。同时,本文剔除金融类上市公司和缺失样本,最终得到531个样本。相关资本市场数据和样本公司财务数据来自Wind数据库,Fama三因素模型中的相关数据来自RESSET金融研究数据库。

(二)Haccs公司界定

由于公司IPO时控股股东代理成本的高低难以直接判断,本文借鉴Sergey等(2011)研究设计,根据代表控股股东潜在代理问题严重程度的公司特征划分代理成本高或低的控股股东类型,即将集团公司控股、最终持股比例介于20%-50%之间且IPO前一年存在关联交易(包括关联方销售业务往来、资金占用或关联担保)的控股股东界定为Haccs。

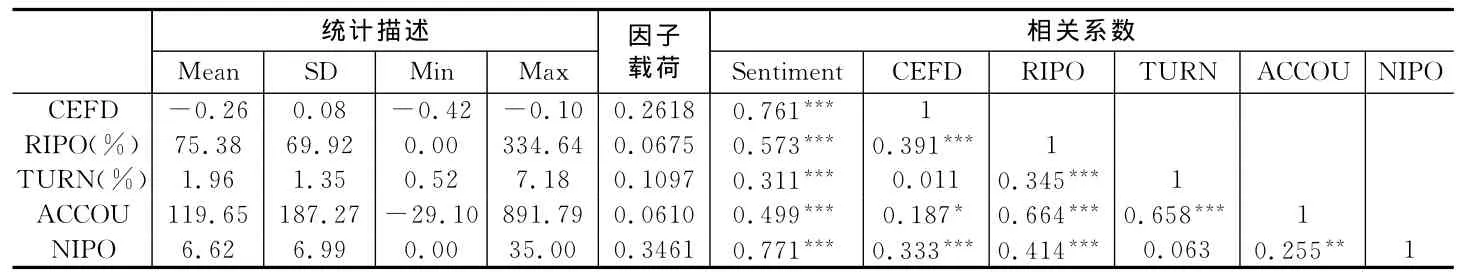

(三)IPO“时机窗口”——投资者情绪指数计量

Baker和Wurgler(2006)指出,复合投资者情绪指数可以剔除宏观经济对投资者情绪的影响,同时还能更好地捕捉整个资本市场的投资者情绪状况。国内学者蒋玉梅和王明照(2010a,2010b)在改进BW指数(Bake和 Wurgler,2006)构建方法的基础上,选取了封闭式基金折价率(CEFD)、IPO发行数量(NIPO)、IPO首日收益率(RIPO)、新增投资者开户数(ACCOU)和市场换手率(TURN)5个反映国内股票市场投资者情绪的间接指标,在剔除相关宏观经济因素(宏观经济景气指数)的基础上,运用主成分分析方法构建了中国股票市场投资者情绪的综合指数。本文借鉴该指标体系,运用主成分分析法,计算2002年12月至2009年12月的月度投资者情绪(Sentiment),方程式以及Sentiment与各变量的相关系数分别见下式和表1。

表1 投资者情绪指数的构建

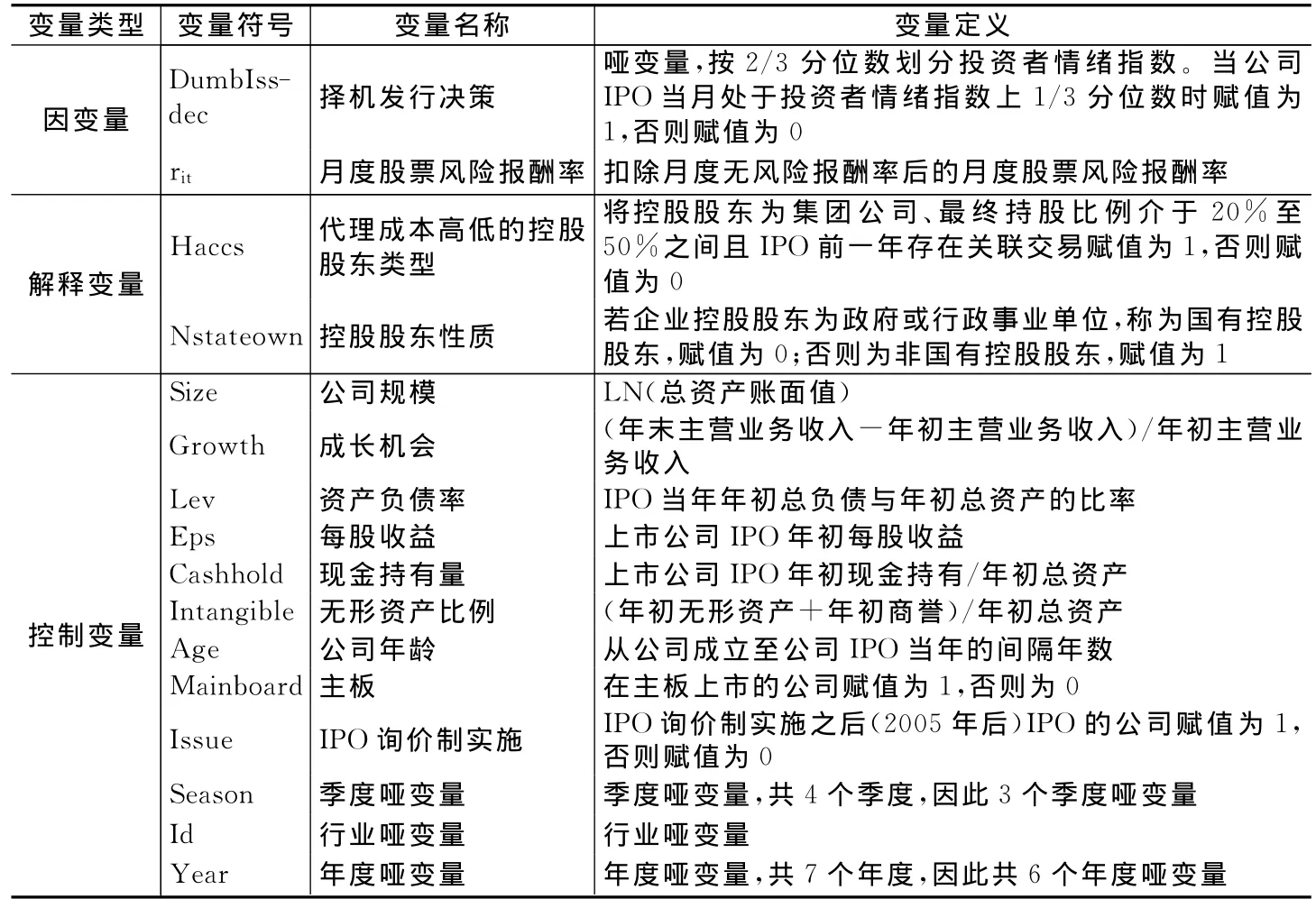

(四)模型设定

借鉴Butler和 Li(2010)及Frank P.D’Souza等(2011)的研究设计,本文构建模型(1)用于假设1的检验。此外,借鉴Helwege和Liang(2004)、Butler和 Li(2010)及Frank P.D’Souza等(2011)的研究设计,本文还加入了反映公司其他具体特征的控制变量,变量定义如表2所示。

表2 主要变量符号、名称与定义

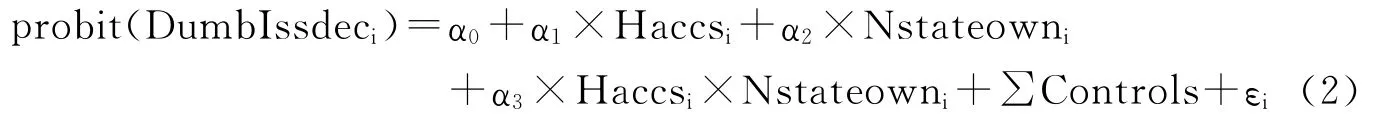

在模型(1)的基础上,引入控股股东非国有性质变量Nstateown构建模型(2)用于假设2和假设3的检验:

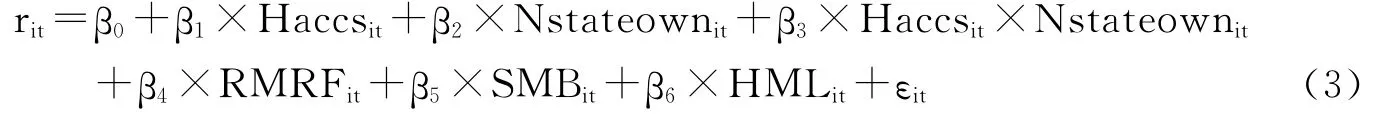

借鉴Baker和 Wurgler(2006)的研究设计,本文采用Fama三因素模型进行假设4的检验,模型如下:

四、实证结果与分析

(一)描述性统计与分析

表3列示的描述性统计结果显示,DumbIssdec的均值大于0.5,说明公司具有择机IPO的倾向;Haccs为25.24%,相对较低,是由界定标准相对严格所致。相关系数计算结果显示,在没有控制其他变量的影响下,择机发行决策的替代变量DumbIssdec与Haccs和Nstateown之间的相关度至少在5%的水平上显著为正,初步支持了假设1和假设2(限于篇幅未报告)。

表3 主要变量描述性统计表

(二)假设1多元回归检验与分析

假设1的多元回归分析结果见表4。表4中列(1)至列(3)显示的是Probit多元回归结果。回归结果表明,α1至少在5%的水平上显著为正,对假设1予以证实,即Haccs公司择机IPO的倾向较强。由于Probit模型回归过程中剔除了115个样本值,占总样本的22%,可能会影响结果的稳健性,为此在列(4)中本文采用OLS进行多元回归分析。α1在10%的水平上显著为正,依然支持假设1。此外,表4还揭示了相关控制变量符号与预期一致性程度。其中,Size(资产规模)符号显著为正,与Saurabh Ghosh(2004)及Butler和Li(2010)的研究相反。①一方面,规模越大的公司负债融资能力越强,择机IPO的能力越强;另一方面,资产规模越大的公司IPO的融资规模往往越大,监管部门顾及二级市场的承受能力,可能会在投资者情绪高涨时才会批准其上市。

表4 假设1检验模型回归结果

(三)假设2和假设3多元回归检验与分析

表5列示了控股股东性质对控股股东择机IPO倾向变化的单因素分析结果。均值比较结果初步表明,国有Haccs较国有Laccs更倾向择机IPO(11.57%,接近10%的显著性水平),非国有Haccs和Laccs公司IPO择机倾向都较强,但差异较小,初步验证了假设3。

表5 国有性质影响控股股东IPO择机倾向的单变量检验

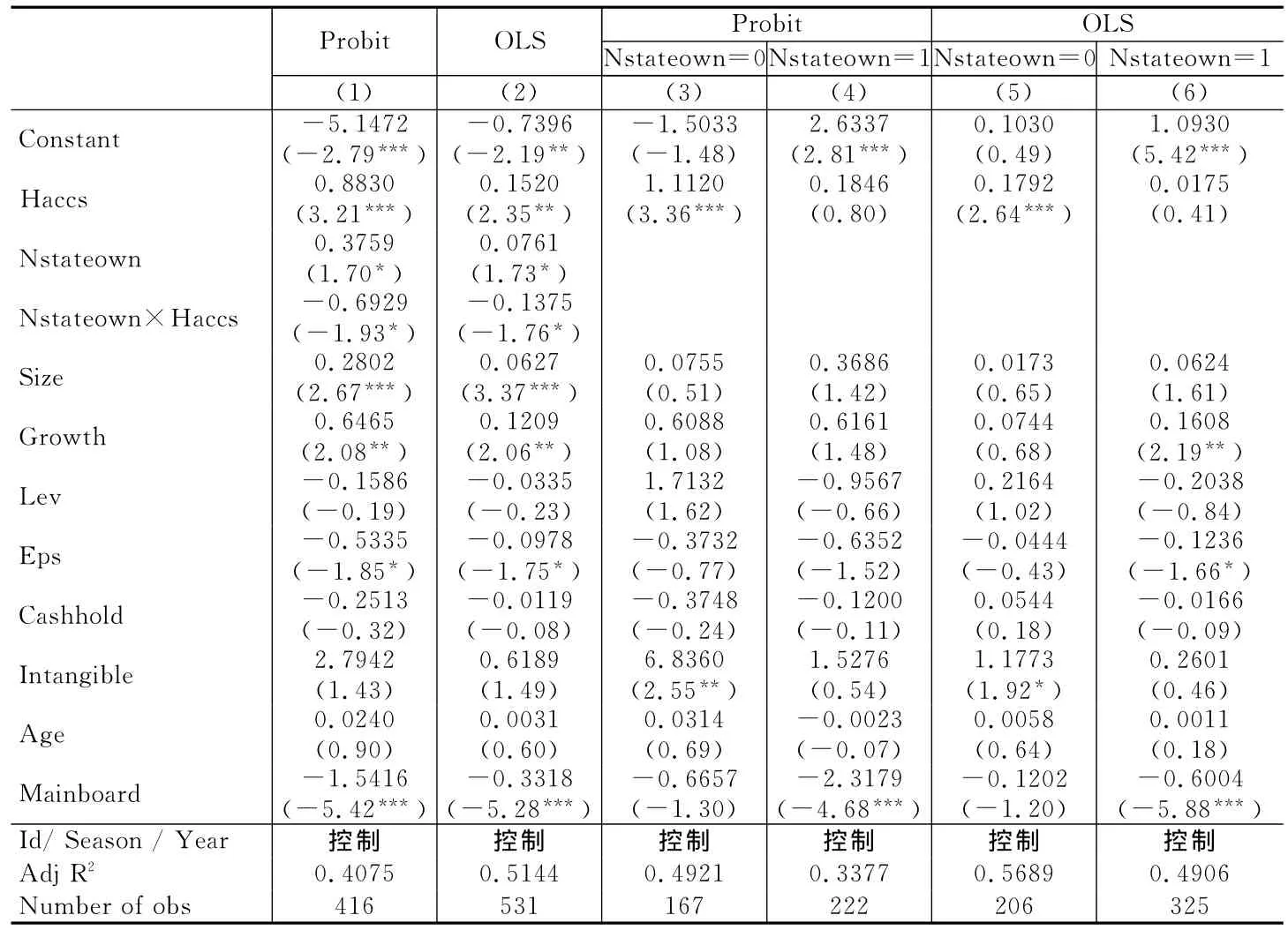

表6列示了控股股东性质对Haccs和Laccs择机IPO倾向影响的多元回归结果。列(1)和列(2)回归结果均显示,Nstateown的回归系数统计上显著为正,表明相比国有控股股东,非国有控股股东的择机倾向更强,证实了假设2;Nstateown×Issue的回归系数统计上显著为负且Haccs的回归系数显著为正,结合表5的单因素分析可知,相比国有控股公司,非国有控股的公司中Haccs公司和Laccs公司择机倾向差异更小,证实了假设3。列(3)至列(6)按照Nstateown进行分组,分别采用Probit和OLS方法进行稳健性检验,结果依然一致,进一步证实了假设3。

表6 假设2和假设3检验模型回归结果

(四)假设4多元回归检验与分析

基于Fama三因素模型的多元回归结果如表7所示。由表7可知,6个月的Haccs回归系数统计上接近显著(11.2%),6-12个月的Nstateown回归系数统计上显著为负,6个月Haccs×Nstateown的回归系数在统计上接近显著(11.4%),基本证实了假设4,即相比国有控股公司,非国有控股公司的股票长期收益表现更差,其中Laccs和Haccs公司的股票长期收益表现差异更小,基于事后的研究视角证实了假设1至假设3。

表7 假设4检验模型回归结果

(五)敏感性测试

除上述稳健性检验外,本文还进行了常规的敏感性测试,具体包括:(1)将股票市场投资者情绪状态按照中位数划分IPO择机窗口,重新进行上述回归,主要变量的回归结果一致;(2)基于2009年6月10日证监会对2005年询价制度所进行的第一阶段改革(完全放开市盈率限制),本文将2009年样本予以剔除,重新进行多元回归分析,结果仍保持稳定;(3)剔除行业样本量小于15的样本企业,具体包括电力行业、批发零售行业、房地产行业、传播与文化行业及综合类行业共40个样本,回归结果依然一致;(4)鉴于样本中创业板IPO企业仅有36家,本文将之剔除重新进行相应的检验,假设依然成立。这些均表明本文研究结论较为稳健。

五、拓展分析:2005年询价制度实施的影响

从2005年开始,中国公司IPO的定价正式实行询价制度。询价制实施后,证监会取消了新股发行市盈率的上限限制(20倍),随后又进一步取消了融资上限的规定(询价制实施前,首发新股的融资额不得超过发行前净资产的2倍)。尽管监管层对IPO发行市盈率仍存在隐性的窗口指导行为(2006年9月至2009年5月发行市盈率一般保持在30倍左右),但市盈率管制的放松导致IPO市盈率的波幅更大,为公司通过IPO择机获取更多利益提供了更大的空间。鉴于此,本文预期IPO询价制度的实施激发了所有控股股东(Haccs和Laccs)在投资者情绪高涨时期择机IPO,但对这两类控股股东的激发程度具有不明确性,即差异可能不变,或加大,或缩小,这是一个具体的实证问题。为此,本文采用双重差分法,检验询价制度实施对控股股东IPO择机倾向及Haccs和Laccs择机倾向差异的影响,同时还可减轻或消除潜在遗漏变量的影响。②检验模型如下:

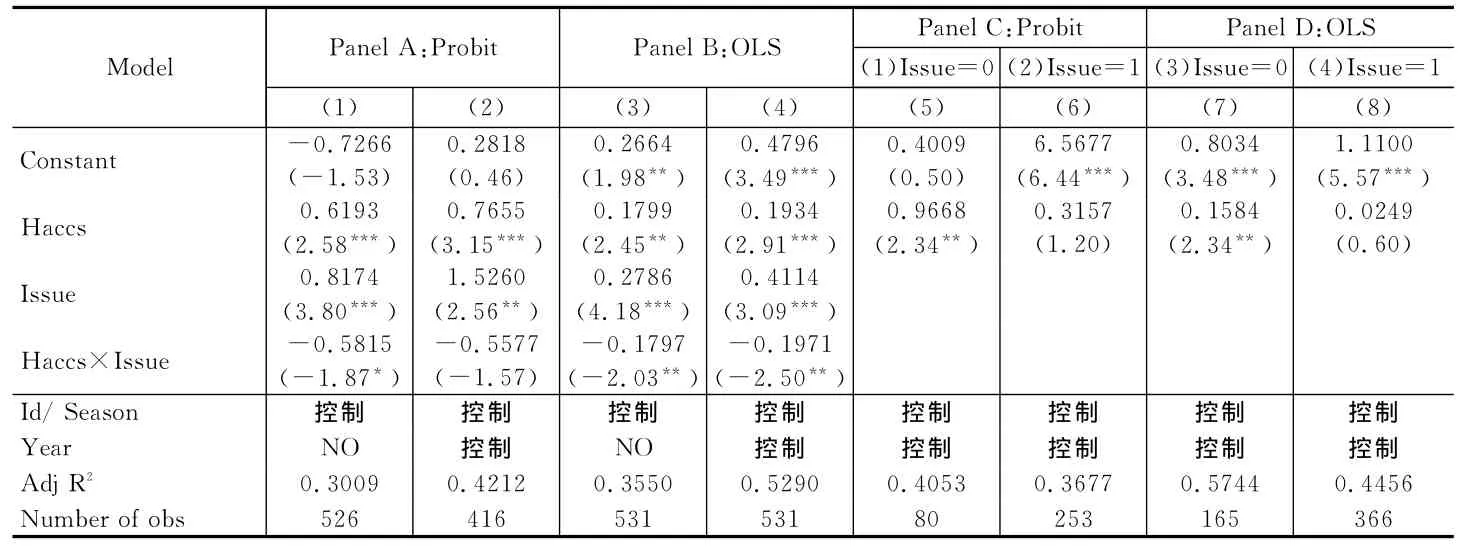

相关的多元回归分析结果见表8。表8中Panel A和Panel B基于模型(4),分别采用Probit和OLS回归方法进行实证分析。结果显示,Haccs的回归系数在1%的水平上显著为正,表明在Issue=0时,Haccs相比Laccs更倾向IPO择机;Issue的回归系数在1%的水平上显著为正,表明询价制实施引发了所有控股股东IPO择机的倾向;Haccs×Issue的回归系数显著为负,表明相比Haccs公司,询价制对Laccs公司择机倾向的影响更为显著,进而缩小了Haccs与Laccs之间的择机倾向差异。表8中Panel C和Panel D则将样本按照Issue进行分组多元回归,结果与Panel A和Panel B保持一致。

表8 询价制影响控股股东IPO择机行为的多元回归结果

为了对上述研究结果给予进一步支持,本文采用相应的Fama三因素模型,从事后的视角进行验证,回归结果如表9所示。Haccs(9个月和12个月)和Issue回归系数显著为负,Haccs×Issue的回归系数显著为正(12个月),表明相比Issue=0时,Issue=1时Haccs与Laccs公司股票之间的异常超额收益差异变小,证实了IPO询价制的实施激发了所有控股股东IPO择机倾向,缩小了Haccs与Laccs之间的择机倾向差异。

表9 询价制实施影响控股股东IPO择机行为的Fama三因素模型回归结果

六、结论与政策启示

本文基于控股股东的视角,以市场层面的投资者情绪作为控股股东择机窗口,实证考察了代理成本和国有性质差异对控股股东IPO择机倾向的交互影响。研究表明,高代理成本控股股东更倾向择机IPO,相比国有控股股东,代理成本特征差异对非国有控股股东IPO择机倾向的影响较弱。这表明代理成本会影响控股股东IPO择机倾向,且这种影响还受控股股东制度层面的国有性质因素制约。本文还以2005年IPO询价制度实施作为一个准自然实验,采用双重差分模型研究发现,询价制度的实施弱化了代理成本特征差异对控股股东IPO择机倾向的影响,为监管政策变更影响公司融资行为提供了新兴加转轨市场独特的经验证据。这一研究成果不仅从控股股东代理成本的视角为公司IPO择机提供了一个新的解释,丰富了IPO择机理论研究,还有助于我们更加深入理解制度背景与监管政策变更对公司IPO择机行为的影响。

本文的政策含义在于,IPO定价市场化的深层次推进确实赋予了拟上市公司更大的择机空间,激发了公司IPO的择机倾向。对此,监管机构在强化IPO过程审核力度的同时,应积极发展和规范以基金和券商为主体的机构投资者,更好地发挥其信息引导作用;同时,监管机构还应建立透明、公开、高效的信息交流机制,以帮助中小投资者提高对拟上市公司的筛选和鉴别能力。

注释:

①Saurabh Ghosh(2004)及Butler和Li(2010)认为资产规模可以代表公司信息透明度,规模越大公司信息透明度越高,则公司IPO定价越准确,公司择机IPO的倾向就越弱。

②例如,这类上市公司能够通过内部利益输入修饰财务报表,可能更易获得投资者的青睐,进而引发投资者的非理性。

[1]韩立岩,伍燕然.投资者情绪与IPOs之谜——抑价或者溢价[J].管理世界,2007,(3):51-61.

[2]花贵如,刘志远,许骞.投资者情绪、企业投资行为与资源配置效率[J].会计研究,2010,(11):49-55.

[3]罗琦,胡志强.控股股东道德风险与公司现金策略[J].经济研究,2011,(2):125-137.

[4]蒋玉梅,王明照.投资者情绪与股票收益:总体效应与横截面效应的实证研究[J].南开管理评论,2010a,(3):150-160.

[5]蒋玉梅,王明照.投资者情绪、盈余公告与市场反应[J].管理科学,2010b,(6):70-78.

[6]邵新建,巫和懋,覃家琦,等.中国IPO市场周期:基于投资者情绪与政府择时发行的分析[J].金融研究,2010,(11):123-143.

[7]王正位,朱武祥,赵冬青.发行管制条件下的股权再融资市场时机行为及其对资本结构的影响[J].南开管理评论,2007,(6):40-46.

[8]A Alti.How persistent is the impact of market timing on capital structure?[J].Journal of Finance,2006,61(4):1681-1710.

[9]Baker Malcolm,Jeffrey Wurgler.Market timing and capital structure[J].Journal of Finance,2002,57:1-32.

[10]Baker Malcolm,Jeffrey Wurgler.Investor sentiment and the cross-section of stock returns[J].Journal of Finance,2006,61:1645-1680.

[11]Bharat A Jaina,Omesh Kinib.Industry clustering of initial public offerings[J].Managerial and Decision Economics.2006,27:1-20.

[12]Frank P D’Souza,Surya Chelikan.The impact of insider ownership level on equity market timing decisions[R].Working Paper,2011.

[13]Helwege Jean,Nellie Liang.Initial public offering in hot and cold market[J].Journal of Financial and Quantitative Analysis,2004,39:541-569.

[14]LaPorta Rafael,Florencio Lopes-De-Silanes,Andrei Shleifer.Corporate ownership around the world[J].Journal of Finance,1999,54:471-517.

[15]Lowry M.Why does IPO volume fluctuate so much?[J].Journal of Financial Economics,2003,67:3-40.

[16]Saurabh Ghosh.Boom and slump periods in the Indian IPO market[J].Reserve Bank of India Occasional Papers,2004,25:39-56.

[17]Sergey Chernenko,C Fritz Foley,Robin Greenwood.Agency costs,mispricing and ownership structure[R].Working Paper,2011.

[18]Stein Jeremy C.Rational capital budgeting in an irrational world[J].Journal of Business,1996,69:429-455.