贸易融资-NDF组合产品在企业财务中的运用

□郭昌欣,李彦勇

( 1.山西广播电视大学财经学院,山西 太原 030027;2.山西大同大学商学院,山西 大同 037009)

NDF(Non-Deliverable Forward),即无本金交割远期,是一种远期外汇交易模式。指在交易日,交易双方事先确定交易的名义金额、远期汇价及到期日,并以到期日前两个工作日的汇率作为即期汇价,在到期日,交易双方根据即期汇价和交易日约定的远期汇价的差额计算出损益,由亏损方以可兑换货币如美元交付给收益方。NDF本身是一种投资工具,但在企业对境外客户支付外币款项的过程中,通过将贸易融资(进口押汇)与NDF进行组合可以将企业自身的业务与投资结合起来,并获得可观的收益。贸易融资-NDF组合产品的实质是通过贸易融资的方式,签订远期外汇合约实现“延迟购汇”,在人民币处于长期升值通道的大背景下,可以有效降低购汇成本获取收益,并完成“购汇”及“付汇”这一结算。与传统的支付方式如电汇(T/T)、票汇(D/D)、信用证(L/C)、银行保函等相比,利用贸易融资-NDF组合产品进行外汇支付能够在实现即时付汇的前提下为企业获得较高的收益,并且这种收益的取得是比较安全的,避免了单纯投资NDF这种衍生金融工具产生的高风险。

但是贸易融资-NDF组合产品的操作步骤多、过程复杂,这也给企业财务部门带来了一定的挑战。

一、贸易融资-NDF组合产品的操作原理

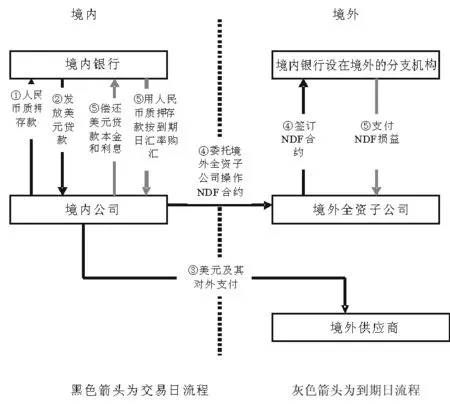

贸易融资-NDF组合产品操作过程包括五个部分:人民币质押存款;发放美元贷款;美元即期对外支付;操作境外NDF合约;远期购汇还款、获取收益。

贸易融资-NDF组合产品操作流程图

①人民币质押存款:企业将人民币作为质押存入境内银行,申请汇款项下押汇,获取外汇贷款。

②发放美元贷款:境内银行向企业发放与质押人民币期限相同的等额(以即期汇率换算)美元贷款。

③美元即期对外支付:公司在交易日将境内银行发放的美元贷款直接对境外供应商支付,完成支付货款过程。

④操作境外NDF合约:公司委托其境外全资子公司操作NDF交易,境外子公司在交易日与境内银行境外分支机构签订NDF合约。

⑤远期购汇还款、获取收益:在远期合约到期日,企业将用于质押的人民币按到期日即期汇率购买美元来偿还境内银行美元贷款本金和利息,同时,境内银行境外分支机构与境内企业境外子公司交割NDF合约产生的汇差金额。

例:A企业于2××1年8月2日需对其境外供应商C公司支付货款800万美元,当日即期汇率为6.6。若企业采用即期购汇方式需向银行支付人民币5280万元。现企业采用贸易融资-NDF组合产品购汇付款,过程如下:A企业于当日向B银行申请一年期贸易融资800万美元,并向B银行质押人民币5280(800×6.6)万元,一年期美元贷款利率为5.6%,一年期人民币存款利率为3.5%,B银行审核相关资料后放款,并通过B银行向C公司付汇800万美元。在A企业向B银行进行贸易融资的同时,A企业的境外全资子公司D公司与B银行的境外分支机构E银行签订NDF交易确认书,确定交易金额为844.8万美元(与国内贷款本金加利息金额相等),远期汇率为6.23,汇率观测日为2××2年8月2日,交割日为2××2年8月6日。

在此项交易中A企业预计(即假设2××2年8月2日即期汇率与NDF交易约定的远期汇率相同,为6.23)收益为:

总收益=采用即期付汇模式需用人民币金额-采用远期购汇模式人民币收支净额=付汇额×即期汇率-(美元贷款本息和×远期约定汇率-人民币质押保证金利息收入)=6.6×800-800×(1+5.6%)×6.23+5280×3.5%=5280-5263.104+184.8=201.696万元

1、假设2××2年8月2日即期汇率为6.1(实际远期汇率低于约定远期汇率)

境内:企业购汇还贷时将比预计模式下少支付人民币:800×(1+5.6%)(6.23-6.1)=844.8×(6.23-6.1)=109.824万元

境外:子公司将于2××2年8月6日以美元支付NDF交易损失

(6.23-6.1)×844.8/6.1

换算为人民币为:(6.23-6.1)×844.8/6.1×6.1=109.824元

企业获得总收益为:201.696+109.824-109.824=201.696万元

2、假设2××2年8月2日即期汇率为6.3(实际远期汇率高于约定远期汇率)

境内:企业购汇还贷时将比预计模式下多支付:800×(1+5.6%)(6.3-6.23)=59.136万元

境外:子公司将于2××2年8月6日以美元收到NDF交易收益

(6.3-6.23)×844.8/6.3

换算为人民币为:(6.3-6.23)×844.8/6.3×6.3=59.136万元

企业获得总收益为:201.696-59.136+59.136=201.696万元

从上例可以看出,采用贸易融资-NDF组合产品不管到期日实际远期汇率高于或低于约定远期汇率,均可获得与预计收益相同的实际收益额。因此,可以说这种组合产品基本上消除了由远期汇率波动带来的市场风险。

二、贸易融资-NDF组合产品操作的前提条件

1.具有真实的贸易背景。我国的外汇市场建立在银行结售汇体制基础之上,企业和银行的外汇交易都必须有真实的商业背景。企业付汇必须向银行提交与进口贸易相关的单据,如报关单、合同、发票、箱单等,由银行进行审核,才可购汇付款。贸易融资-NDF组合产品是基于外汇支付需求而产生的,而外汇支付是与企业的实体业务需要相联系的。因此,具有真实的贸易背景是操作贸易融资-NDF组合产品的首要前提。

2.与相关银行取得联系,并签订各项文件、合同。由于汇率波动的不确定性,对于银行来说,就贸易融资及NDF本身而言都具有一定的违约风险。例如,贷款到期日实际汇率水平比预期大幅提高时,客户缴存的人民币保证金远远不足以购汇用以支付贷款本息额,那么银行就有可能面临贷款无法偿还的风险。相反,汇率观测日实际汇率水平如果大大低于NDF合约中约定的远期汇率,境外子公司则有可能无法向境外银行支付NDF轧差损失。事实上,从上文所举实例来看,贸易融资及NDF的组合会使银行间面临的违约风险相互抵消,因为境内银行的盈亏与境外银行的盈亏是逆向且等额的,但前提条件是境内银行与境外银行必须具有非常密切的关系(例如,中国农业银行深圳分行与中国农业银行香港分行),并且银行间会通过合约的形式确保盈亏的相互补偿。这种情况决定了不是国内的任何银行都具有操作贸易融资-NDF组合产品的能力。因此,企业必须事先与开展相关业务的银行取得联系,获得银行授信,与境内银行签订相关融资合同,其境外全资子公司与境外银行还须签订NDF相关文件。

3.拥有境外子公司。在我国,货币的兑换有一定限制,因此,NDF一般采取离岸交易形式在国外市场进行。目前人民币无本金交割远期交易主要发生于香港和新加坡。由此决定了NDF操作的主体必须是境外公司与境外银行。贸易融资-NDF组合产品中境内企业与境外企业的损益具有互补性,因此,境外企业必须是境内企业的子公司,并受境内公司的完全控制。

三、贸易融资-NDF组合产品的优势

1.与远期结售汇相比,该产品能够实现即时付汇。远期结售汇业务是指银行通过与客户签订远期结售汇协议的方式,约定未来结汇或售汇的外币币种、金额、汇率及期限,在到期日,按照协议约定的币种、金额、汇率办理结售汇。它是通过锁定远期汇率来降低汇率波动给企业带来的风险,实际付汇时间是在签订远期结售汇合约之后的一段时间,因此,这种产品不能满足企业即时付汇的需求。而使用贸易融资-NDF组合产品可实现即期付汇。

2.产品市场风险小,收益的安全性较高。从贸易融资-NDF组合产品的交易流程和原理可以看出,该产品消除了远期汇率波动给企业带来的市场风险,收益的安全性较高。

3.能够使企业获得较高的收益水平。境内外汇市场与境外市场对人民币价值的决定因素不同,境内远期外汇市场很大程度上是基于中国人民银行的报价,而并非完全决定于市场供求,所以通常国内人民币的价值相对较低。与此相比,境外NDF市场由于加入了特别的需求因素及预期升值的溢价在内,人民币的价值相对较高。所以,境外NDF合约中锁定的远期汇率能为企业带来更大套利空间,使贸易融资-NDF组合产品具有较高的收益水平。

四、贸易融资-NDF组合产品的操作风险及局限性

1.贸易融资-NDF组合产品产生的操作风险。贸易融资-NDF组合产品面临的市场风险较小,但由于操作过程复杂,该产品面临较多的交易风险。例如,在产品设计中,必须保证境内贷款本息金额与境外NDF交易金额完全相等、境内贷款到期日和境外NDF交易汇率观测日相同,才能使到期日境内贸易融资与境外NDF交易产生的损益相互对冲。因此,在确定NDF交易金额时必须准确计算贸易融资贷款利息,在确定NDF交易汇率观测日时需注意贷款到期日如果是非工作日需向后顺延至工作日才可进行。如:2010年9月3日发生一年期贷款,但2011年9月3日是周六,因此贷款到期日需延长至2011年9月5日,贷款天数是367天,在确定NDF交易金额及汇率观测日时需注意这一问题,否则会产生风险敞口。

2.由银行外汇卖出价和人民银行外汇中间价的价差导致的收益波动风险。产品到期时企业将采用银行当期美元卖出价进行购汇还贷,而NDF交割参照的是汇率观测日人民银行公布的美元中间价。中间价与卖出价之间存在着一定的差异,并且该差异是不固定的,银行每日的外汇卖出价还会根据市场变化不断波动。波动的价差虽不会导致收益的大幅变动,但是当企业购汇金额很大时还是有必要通过与银行进行谈判协商将价差固定下来,以便固定企业的购汇成本。例如,企业可以要求贷款到期日以人民银行公布的美元中间价加上相应点数作为购汇汇率。

3.产品的局限性。贸易融资-NDF组合产品预计收益的大小由多个因素共同决定,如美元对人民币即期汇率和远期汇率、人民币存款利率和美元存款利率等。由于该产品收益是由交易日境内即期汇率与境外远期人民币汇率之差(汇差)与交易日支付的美元贷款与人民币存款利息之差(利差)之间的差异产生的,当汇差大于利差时企业就会产生收益,差异越大,收益越大。反之,当汇差等于或小于利差时则不存在获利空间。其中,利差为贸易融资的成本,受各国经济发展状况影响,汇差为远期外汇合约交易的收益,受人民币汇率预期影响。因此,贸易融资-NDF组合产品具有一定的局限性,在人民币升值预期下降,远期、即期汇率差缩小,银行头寸紧张融资成本上升的情况下,会使得产品的获利空间缩小,甚至不存在获利空间。

贸易融资-NDF组合产品只是银行针对外贸企业设计的众多产品之一。银行业的竞争推动了金融创新,根据企业实际需求设计的金融产品逐渐增多。在这种背景下,企业财务部门应该增强与银行相关部门的联系,善于发掘适合企业自身实际的金融产品,并利用这些产品为实体业务服务、规避金融风险、获得投资收益。

参考文献:

[1]宋侃.人民币无本金交割远期市场的发展研究[D].南京:南京理工大学,2007.

[2]柳亚宁,王腾.境外NDF+境内远期结汇实现外汇保值增值[J].进出口经理人,2011,(4).

[3]刘方.我国商业银行远期外汇业务案例分析[D].武汉:华中科技大学,2007.

[4]孙文静.人民币非交割远期合约(NDF)对境内外汇市场的影响分析[D].上海:上海交通大学,2007.