债券基金 牛市还能“牛”多久

张祎

对于未来的判断,从来没有一个标准的答案。同样,对于债基的后市判断,更是仁者见仁,智者见智,唱多与唱空交织。

在千基时代,有没有一种基金具有长盛不衰的基因,能在牛熊的轮回中,指点业绩,笑傲大盘?

曾经,人们将这样的希望寄托在债券基金身上。

在被寓言化的2012年,大盘指数如震荡中的秋千,考验着人们的想象力和耐力。美元贬值之后,一度被誉为货币标杆的欧元也开始疲软下来。在基金市场,更是“万马齐喑究可哀”,股票型基金随大盘而上下,指数型基金附指数而漂流,扬帆出海的QDII也折戟沉沙,只有债券基金以可观的收益,照亮着基金业的天空。

数据显示,2012年上半年,债券型基金以平均5.79%的收益率,成为名副其实的领涨大户。然而,我们都知道花无百日红,人无千日好,债券基金能否成为市场的常胜将军?债券基金的牛市还能持续多久?

债基究竟有多牛

数据显示,今年上半年除了QDII之外,其他类型的基金均取得正收益。其中,债券型基金上半年的平均增长率达到了5.79%,位居各类基金增长率之冠。

从单只基金来看,截止到9月1日,富国天利增长债券以14.03%的增长率,成为上半年盈利能力最强的基金。排在其后的是万家添利分级、万家增强收益、南方多力增强C、天冶稳健双盈、南方多利增强A、融通债券AB、工银瑞信信用添利A、国泰金龙债券A和富国汇利分级。这10只基金均取得两位数的增长率。

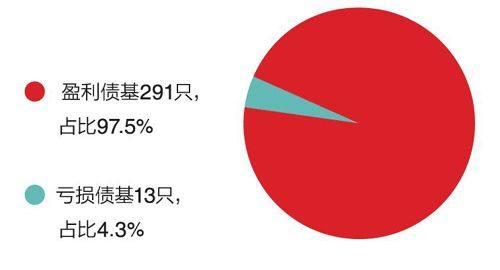

在纳入统计的304只基金中,13只基金取得负收益,291只基金取得正收益,后者占债券基金总量的95.7%。业绩最难看的基金被长盛包揽,长盛中信全债、长盛同禧信用增利A和长盛同禧信用增利C分别以-4.23、-6.2%和-6.8%的负收益,成为最熊债券基金。

债基还会牛下去吗

对于未来的判断,从来没有一个标准的答案。同样,对于债基的后市判断,更是仁者见仁,智者见智,唱多与唱空交织。

唱空派认为,债基虽然上半年在发行和收益方面各领风骚,但随着降息预期的下调,债市的牛市行情难再维系。下半年债市中,震荡调整是大概率事件,不同产品种类也将出现分化。兴全磐稳增利债基经理、中银转债增强基金经理、长盛中信全债指数增强债基经理等人均持这样的观点。

唱多派预估,政策面上降息和降准仍有一定空间,下半年资金面仍将保持适度宽松,资金利率水平有望继续下行,债券资产仍有配置价值。易方达双债增强基金经理、富国产业债基金经理、万家增强收益基金经理和银河通利分级债基经理等人持唱多态度。

不管牛熊,债基不可或缺

按照中国证监会的分类标准,所谓债券基金,即基金资产80%以上投资于债券的基金。在我国,债券基金投资对象主要是国债、金融债和企业债。

由于这些产品收益都比较稳定,因此债券基金收益也较为稳定。这意味着在股市低迷动荡时期,债券基金受市场波动影响较小,但是在牛市中与股票基金相比,收益较低。

但这并不是说只有在震荡市才适合买债券基金。债券基金本身收益较低、风险相对较小的特征,适合风险喜好程度低、追求收益较为稳定的投资者。此外,单一债券的信用风险比较集中,债券基金则可以通过分散投资,有效避免单一债券可能面临的较高信用风险。

债券基金本身的特点决定了无论牛市熊市,其在投资者的资产配置中,均具有不可替代的重要地位。

唱空派VS唱多派

唱空派代表人物:

兴全磐稳增利债基经理:目前看债券资产仍有配置价值,但收益率下行幅度最大的阶段估计已经过去。

中银转债增强基金经理:债市可能表现为收益率小幅震荡,存在一定的结构性行情。

长盛中信全债指数增强债基经理:债市整体仍然存在投资机会,但鉴于经济衰退进入后期阶段,以及信用债发行供给的增加,投资债市时需时刻保持警惕。

中海增强收益债基经理:债市在经历了上半年的大幅上涨后,收益率已经不具备太大吸引力。

银河收益债基经理:下半年权益表现将好于债市,当前信用利差已回落至较低位置,而且机构存在较高的杠杆水平,债市继续大涨的可能性较小。

唱多派代表人物:

易方达双债增强基金经理:考虑到经济和通胀仍然趋势性下行,基本面因素仍有利于债券市场,因此对未来的权益市场仍保持谨慎乐观的态度。

富国产业债基金经理:三季度在经济增速下台阶和物价水平回落的宏观背景下,预计债市仍会维持一定的强势。

万家增强收益基金经理:下半年债券市场会处于震荡下行的走势,但风险不大,可以继续持有。

银河通利分级债基经理:信用债市场的经济环境变得更加有利,即使利差收缩的空间有限,配置价值仍然显著好于利率债。

富国产业债基金经理:后期看好信用债表现。

华安稳固收益基金经理:后期看好信用债表现。

——杜富国