心脑血管病催生大市场

贺平鸽 丁丹

心脑血管疾病合计已是导致全球20%、我国40%以上死亡率的第一大类疾病,因多为慢性病需长期治疗,由此产生总规模巨大的医药市场。大病种创造大市场、大市场催生重磅品种和重量级企业。

在新医改推进初期,国家主要采取降低药品价格的策略,这将冲击抗生素等普药类企业的盈利能力。而心脑血管领域,特别是心脑血管现代中药领域,拥有众多独家品种和特色品种,这类药品所受到的降价压力和风险远低于普药,并且有望充分获益于国家医疗资源的不断投入带来的市场需求扩大。

根据WHO统计,全球冠心病和心脑血管疾病排在全球死因的前两位,两者合计占比超过20%,是导致人类死亡的首要原因。心脑血管疾病不但是导致人类死亡的首要原因,同时由于其多为慢性病,需要长期药物治疗,由此使心脑血管药物成为全球销售规模最大的药物。

心脑血管市场从规模合计而言,已是我国第一大的细分治疗领域,与国际市场因心脑血管重磅炸弹专利纷纷到期等原因已逐步进入滞长期不同,国内在疾病谱系变化和经济发展、老龄化等综合因素促使下,心脑血管市场高增长未来有望持续10年之久。

心脑血管领域的丰富多样性和慢性病终身用药特点,以及现有竞争格局特点,决定了该领域更具吸引力和投资实践意义——堪称国产重磅炸弹品种的摇篮,中长期牛股的发源地!

销售规模最大,成长性良好

市场规模巨大。根据南方医药经济研究所(下称南方所)统计,抗感染和肿瘤药物排名前两位,医院市场心血管药物占比14%,居第3位;神经系统(含脑血管用药)占比8%,居第6位。若将心血管和脑血管药物整体计算,且考虑到心脑血管属慢性病,有大量病人选择药店、社区医院等途径购药,并未进入南方所医院用药统计范围,整体心脑血管用药规模将远大于肿瘤药和抗感染药。南方所数据显示,2007至2009年我国医院市场整体心脑血管药物市场规模由700亿增长到983亿,复合增长率近20%。根据IMS统计,2010年其覆盖的样本医院心脑血管销售规模达到375亿元,过去5年的复合增长率超过29%。两个机构统计口径不同,但结果均显示行业良好的成长性。

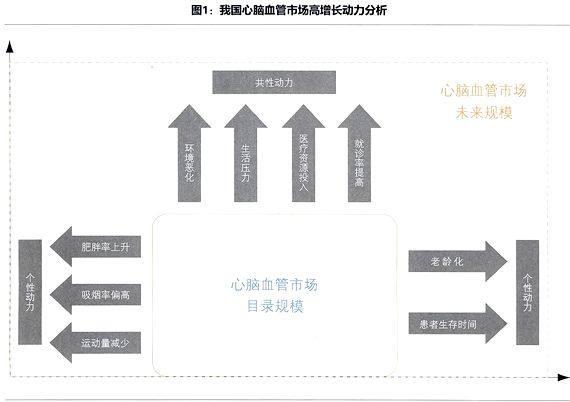

未来将保持较快增长。心脑血管市场未来持续高增长动力源于共有因素和个性因素两方面。其中共有因素即国家主导下的医疗卫生资源投入持续加大,以及由此带来的就诊率和治疗率的提高:1)国家加大基础医疗卫生建设,扩大医保覆盖范围等措施将提高心脑血管疾病的发现率和治疗率,尤其新农合等将使农村地区更多心脑血管病人获得治疗,潜在需求将转化成实在需求。2)我国心脑血管病人基数大、检出率和合理治疗率低。1993至2008年,我国经医生明确诊断的心脑血管病人数量由0.37亿增加到1.14亿。即便如此,由于我国医疗条件所限,仍有大量的病人未被检出和接受合理治疗,潜在治疗需求很大,国家加大医疗资源投入将有助于将潜在治疗需求转化为实在需求。

心脑血管市场高增长的个性因素即心脑血管疾病作为一种慢性病将随着人们生活习惯和人口年龄的变化发生率显著提高:1)饮食和生活习惯的变化,导致心脑血管病人发病年龄降低。脂肪类食物摄入过多,运动量减少,肥胖人口增加,导致心脑血管发病年龄呈年轻化的趋势。2)我国人口老龄化趋势确立。老年人群心脑血管发病率显著高于其他人群,预计到2020年,我国65岁以上人口数量占比将由现在的8.1%上升到10.6%。[见图1:我国心脑血管市场高增长动力分析]

有望诞生10亿美元以上重磅品种

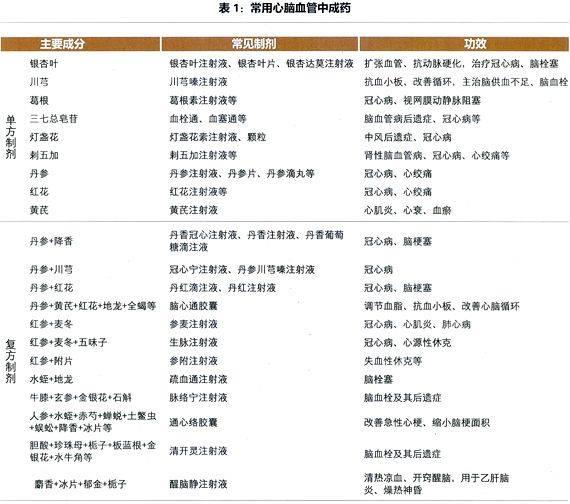

中药多靶点、多效用、综合治疗的特点对慢性心脑血管疾病治疗有优势,随着中药注射液的开发,中药在急性期应用也不断上升。南方所的统计,有效成分包含人参、丹参、红参、银杏叶、三七、灯盏花的中药制剂在心脑血管疾病治疗上使用较多。[见表1:常用心脑血管中成药]

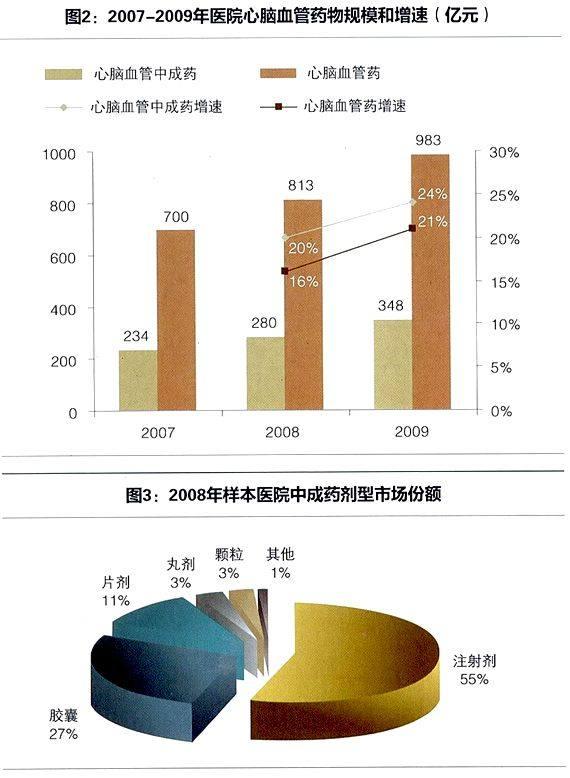

中成药增速高于化学药,2009年中成药占比35%,注射剂型受青睐。2007至2009年我国心脑血管中成药医院用药规模分别为234亿元、280亿元和348亿元。2009年增速24.3%,超过心脑血管市场整体的20.9%,更是高于整个医院市场用药增速的19.4%。因为医院治疗的紧急性,中药注射剂起效迅速,占医院中成药市场份额55%,而在零售药店方面,口服剂型占比则超过80%(南方所)。[图2:2007至2009年医院心脑血管药物规模和增速(亿元);图3:2008年样本医院中成药剂型市场份额]

心脑血管中成药集中度较低,但呈现逐年提升之趋势。2009年前4品牌占比17%,前8品牌占比27%,属低级中度竞争类型;从集中度增速角度看,2007至2009年CR4和CR8所占市场份额逐年提高。

中成药企业竞争力分析。按品牌及所属公司看,牡丹江友博制药的疏血通注射液排名第1,步长制药的丹红注射液排第2,中恒的血栓通排名第4,以岭药业的通心络胶囊排第6,天士力的复方丹参滴丸排第8。由于统计范围是样本大医院,所以该统计并不能完全反映整体销售情况,如复方丹参滴丸在二级以下及零售药店等渠道销售比例较大,其实际市场份额高于医院内市场份额的统计结果。

从品种看,银杏叶注射液占比达到8.7%居第1位;丹红注射液占比4.8%列第2,且为步长制药的独家品种;血栓通占比3.8%排第4,其中中恒的冻干血栓通剂型独家,居该类药物的主导地位;银杏叶片占比3.5%,但生产企业众多,药品差异小,只有销售能力极强的公司才能在这样的品种中获得优势地位,如扬子江药业。[表2:医院内心脑血管中成药市场份额排名——按品种]

2010年,IMS统计下的样本医院采购金额最大的10个品牌药物中,心脑血管药物占7个。赛诺菲的氯吡格雷以18.75亿列第1,中恒的血栓通以16.25亿列第2,步长制药的丹红注射液第3。考虑到血栓通和丹红等品种在低端医院市场扩张快,估计中药类大品种的实际增速和销售规模要大于氯吡格雷。从2011年上半年情况看,样本医院的血栓通增速31%,波利维24%,丹红10%,情况表明中恒的血栓通增长仍非常好。[表3:2010年样本医院采购金额Top10]

优秀中成药企的基本素质

通过以上数据,我们认为具有竞争力的中成药品种和企业具备如下特征:

注射剂型且为独家品种更具发展空间:从Top5品牌来看,均为注射剂型,且有3个品种为独家品种,Top5品牌市场份额逐年提升。我们最看好中恒集团的血栓通和步长集团的丹红注射液,未来有望成为10亿美元以上的重磅品种。

进入国家医保甚至基药、疗效确切:Top10品种都进入国家医保或

基药,且疗效确切,其中中恒的血栓通和天士力的复方丹参滴丸更是基药目录独家品种。

虽为非独家品种,但该品种市场空间大且集中度较高:银杏叶注射液占据了心脑血管中成药8.7%的市场份额,居第一位,厂家虽有9家,但主要集中在神威药业、珍宝岛和双鹤药业,因此神威、珍宝岛的银杏叶注射液仍能进Top10。

公司的营销能力也是决定品牌优秀的重要因素:扬子江药业凭借其强大的营销能力,将银杏叶片这样的生产企业众多的品种带进了Top10品牌。

再次提示中药注射剂市场机会突出,尤其是中药注射液独家品种的机会。我国临床中药注射剂的使用量增速明显高于其他药物,呈现蓬勃发展的势头。目前我国有110个左右具有批文的中药注射剂品种,但真正产生效益的仅10多个,集中在心脑血管、抗肿瘤、抗感冒等少数治疗领域。中药注射剂已成为我国重点扶持领域,但支持的方式不是批准上市数量的增加,而是在少数几个疗效与安全性确切的品种中重点培育,给予政策支持。

由数量向质量的转变。从新产品上市速度上看,2005年上市了绿谷的丹参多酚酸,2007年上市了天士力的益气复脉粉针,2011年上市了天士力的丹参多酚酸。6年3个品种,可见国家对于中药注射剂的管理之严格,既希望其发展,又要引导其健康壮大,上市门槛大幅提高。

成分单一明确的品种受重视。未来重点培育的品种会集中在成分单一,物质基础明确的产品上,这类中药注射剂指导理论虽是中医,但成分类似于化学药物,各个批次之间稳定,安全性高。血栓通、银杏内酯、丹参多酚酸等符合这一指导原则。

药品再评价过程将促进集中度提高。在中药注射剂品种整顿和再评价过程中,疗效确切,副作用小的品种会有优势,而风险高的品种会被淘汰,中药注射剂市场会被几个优势品种分享,集中度提高。

在心脑血管用注射剂领域,我们认为独家品种,组分单一且疗效确切的产品市场前景会更广阔,重点关注中恒集团的血栓通、步长制药的丹红注射液、绿谷和天士力的丹参多酚酸注射剂、康缘药业的银杏内酯冻干粉针等。

总结起来,我们认为优秀的中成药企业,要具备以下几个基本素质:拥有独家产品或集中度高的非独家品种、拥有市场用量大的品种、拥有医保甚至基药独家品种、企业营销能力强。中药注射液在心血管领域的机会众多,对于拥有独家品种,尤其是独家注射剂品种的企业需要重点关注。

支架介入器械市场

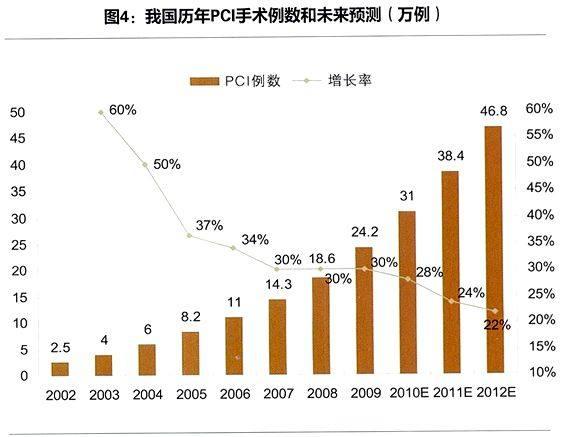

我国的支架介入手术主要用于冠心病的治疗,冠心病治疗方法包括药物治疗、搭桥手术治疗和支架介入三种方式。介入治疗相比于搭桥手术创伤小,又能解决药物无法治愈的症状。我国2000~2008年冠状动脉介入术(PCI)病例年均复合增长率超40%,2010年我国完成的PCI病例约31万例,植入支架约41万套。纳入配套耗材,2010年支架系统的终端市场规模在64亿左右。

未来3~5年,我国每年PCI手术有望保持超过20%的增长,原因在于:1)冠心病患者基数大,但目前尚未得到充分治疗。2007年我国发生过心肌梗塞的病人320万例,此类患者是PCI手术的主要目标群体,但实施PCI手术仅14.3万例,不到5%;2)老龄化社会的到来、不健康的生活方式和饮食方式不断推高冠心病类疾病的发病率;3)可支配收入的提高和医保覆盖扩大有利于刺激患者就诊,接受合理治疗。

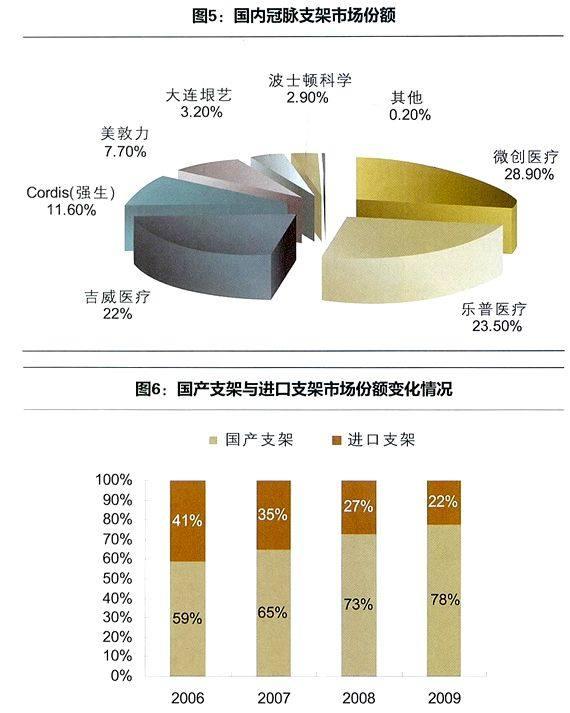

我国冠脉介入市场集中度高,且国内企业处于市场主导地位,行业CR4高达86%,市场份额排前3的都是国内企业,合计占据近75%的市场份额。由于我国本土企业的技术不处于劣势,并且价格优势明显,未来国内企业主导该市场的格局有望持续。[图4:我国历年PCI手术例数和未来预测(万例)]

植入式起搏器和复律器市场

我国每年新增房颤病人或心衰病人约54万人,其中至少有一半人需安装心脏起搏器。但实际上前几年我国平均每年只有2~3万心脏病人安装心脏起搏器,为需要安装起搏器理论数量的1/9。从我国医药商业部门公布的信息来看,使用进口心脏起搏器数量最多的基本上都是沿海经济发达地区医院,而内地欠发达地区医院则较少使用进口起搏器类。保守测算,若起搏器价格降低,植入水平大幅提高后,年市场规模有望达到80亿。

与支架产品不同,起搏器领域完全为外资企业控制。秦明医学是目前唯一拥有起搏器批文的国内企业。2010年底乐普医疗参股秦明医学30%的股权,有望依靠上市公司资金和技术平台,在起搏器领域有所突破。若能实现该领域的进口替代,市场前景非常好。另外,微创医疗也一直在进行起搏器研发。