股市,拿什么吸引我?

李文杰

如果简单的看市盈率,确实是历史低位,似乎很有吸引力的样子。可问题是,从去年开始,市盈率就已经创了历史低位了,一直到现在,一直处于创历史新低的过程,使得我们对于以市盈率为基础的评价方式难以产生信赖。当然,依然有很多无畏的人,声称估值已处于底部,屡要抄底呢。

即使从市盈率角度看,历史新低提供了某种意义上的买入理由,但如果深入分析下,可能就会比较悲催的发现,其代表的含义,未必构成买入的理由。市盈率是股价/每股收益,其倒数就代表着从企业的基本面所能获取到的年化收益率水平。

到目前为止,和普通的分析逻辑基本一致,即目前的状态和历史相比,是有优势的,大盘指数甚至可获得10%以上的收益率。可是,这个分析却忽视了大环境的变化。这里面的因素有很多,既有基本面的因素,又有政策面的因素。基本面的因素如经济发展模式面临转型,大银行、大地产模式面临改变,优势将逐渐削弱,使得以其为核心的估值体系向发达国家靠拢等等。

但直接影响最大的却可能是政策面。存款利率的浮动区间化,被视为利率市场化的标志。在我们把它看作是金融市场管制放松的标志,会促进资本市场的改革与发展,却没有注意到,对于股市来说,实际上潜在的竞争对手已经逐渐培养起来了。这其中以银行理财产品、信托产品、券商资管以及各类固定收益类产品为主要代表,都以股票市场的竞争对手出现,大量分流市场资金,而股市也陷入下跌-资金流出-下跌的循环中。

从去年开始,货币资金的紧张使得货币资金价格高涨,货币式基金成为赢家,而当年银行理财产品就已经火爆之极,股票市场则一片惨淡。转到今年,债券市场一片火热,7%以上收益水平较易获得,这同样与股票市场的萧条形成对比。投资者对于股票市场的兴趣与日俱减,资金流向股市之外成为理性之举。

如果说以上这些行为以个人投资者为主流的话,伴随着利率市场化及政策的放开,机构投资者资金的流出也成为必然。最明显的就是今年保监会连续发文,将专户、银行理财、券商资管、信托等渠道悉数放开,使得市场中的主流资金产生明确的流出方向。

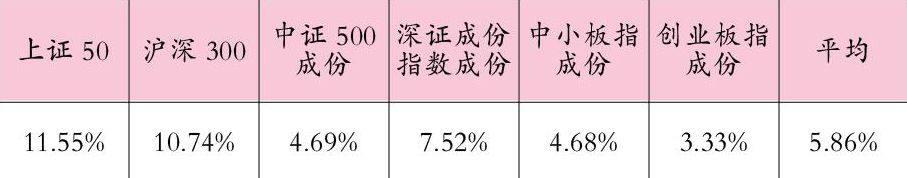

下表为最新的各板块的收益率水平,看起来只有大盘指数有些吸引力,但如我们上文所说,如果是与国外接轨的方向,难以确定其是否具有安全边际。并且对于投资者来说,应该计算平均收益水平才是适合的。从下表看,5.86%的收益水平,很难战胜信托、券商理财及债券型基金,似乎和银行理财产品和普通债券接近,可问题在于,股票市场为5.86%的收益需要承担多少亏损的风险,这是难以预料的,而其他类型产品这方面的风险似乎小得多。

所以可看出,利率市场化的未来方向,是有利于资本市场的长期发展的,而问题丛生的股市,是否能享受到这个政策红利,似乎还是个未知数,甚至存在着被边缘化的极大可能。

以上是从不同市场的相互替代的角度所做的简单分析,如果用理论一些的话语,则可用贴现模型来解释。以往我们计算个股或市场的潜在收益水平时,往往以国债收益率作为贴现率,来计算个股或大盘的现值,然后衡量目前的价格是否有吸引力。而目前的情况,则是投资者逐渐的把这个贴现率,由国债收益率,替换为包括信托、券商资管、银行理财、基金、存款等在内的一揽子产品的综合收益率水平,相对于国债收益率,要提高不止一个台阶,贴现率的抬升,必然造成现值的迅速缩减,从而使得目前的股市,即使市盈率连创新低,也难以起到吸引投资者的作用了。

所以市场阴跌形势下,总要问问这个市场,拿什么来吸引我?