央行的资产重负

谢泽锋

对于进入全新发展阶段中国来说,膨胀的不仅是经济总量的规模,还有央行的总资产。

十年前,短缺的外汇储备还让中国人如芒在背。为吸收美元资产,政府部门制订了颇多的鼓励创汇政策。如今,中国央行的资产规模已然坐上了全球头把交椅。

央行最新数据显示,截至2012年3月末,央行的总资产达到28.4万亿元,约合4.5万亿美元,超过美联储和欧洲央行,位居世界首位。另有数据显示,中国的广义货币(M2)2011年末余额已达到85.2万亿元,位居世界第一。

但是,庞大的外汇资产带来的管理风险,亦开始纷纷显露。在未来相当长的时间内,这对央行来说都可能是一个严峻的挑战。

大而不稳

央行资产的增长速度,超乎了很多人的意料。

渣打银行报告显示,过去五年,中国央行的总资产增长了119%,并于2011年末达到4.5万亿美元。而美联储、欧洲央行在2011年末资产规模分别为3万亿美元和3.5万亿美元。

与之相对应,中国的广义货币(M2)在过去五年中也增长了146%,2011年末余额已达到85.2万亿元。根据渣打银行的测算,在刚刚过去的2011年,中国新增M2的规模全球占比达52%。

“全球流动性的主要提供者已变身为中国央行,并非是大家印象中的美联储或者欧洲央行。周小川不仅是中国央行的行长,还是全球的央行行长。”渣打银行甚至在其报告中如此表述。

不过,业内普遍对此观点表示质疑。亚洲开发银行一位外籍专家对《英才》记者表示,人民币至今还不是国际货币,做这样的判断显然不客观。

“这种判断本身是不对的。在一个国家货币不是国际货币的时候,它就不是国际流动性的主要源泉。”中国农业银行首席经济学家向松祚也对这种说法表示异议。他指出,在讨论国际货币体系、国际流动性的创造、扩张乃至泛滥问题时,必须严格区分储备货币与非储备货币,这是两个根本不同的机制。

媒体人士徐以升撰文称,中国央行的资产负债表是典型的“大而不稳”,蕴含着非常大的风险。截至2011年底,在央行资产负债表的资产端,央行有1.1万亿元的“对其他金融性公司债权”,有约0.7万亿元的“其他资产”。这些部分基本为对四家资产管理公司的坏账置换票据,以及包括有些地方政府在内的再贷款。如果按市场公允价值评估,基本可以归类为坏账。

另外,过去十年间,美元对人民贬值了将近23.5%,在美元贬值过程中,中国外汇的购买能力被严重削弱。有统计显示,仅2011年中国外汇储备的美元资产贬值了2.1%,贬值带来的损失达到440亿美元。

在这样的背景下,中国企业界、金融界基本不持有美元资产。即便是得到了汇金公司的美元资本金注资,几家被注资银行最后都陆续将美元结汇换成了人民币。其总的结果是,中国央行承担了中国总体经济的货币错配风险。表现则是,截至2011年底,央行外汇资产占比高达83%,而美联储几乎无外汇资产。

被动性扩张

事实上,央行资产扩张的背后,并不太令人振奋。

最新数据显示,今年3月底,中国外汇储备为3.3万亿美元,占央行总资产的比例高达73.3%。

那么,中国的外汇储备为何会如此之多?有分析称,我国执行强制结汇制度,外贸交易中获得的外汇,企业必须卖给中国人民银行。为了回收外汇,央行就得多发行人民币。所以,央行手里的外汇,都是拿多发行的人民币换回来的。

而在基础货币的发行方面,数据显示,目前由于外汇储备增加的技术货币的投放,占整个基础货币投放的80%以上。

“央行外汇资产的扩大必然导致货币的扩张。”北京大学中国宏观经济研究中心主任卢锋指出,央行收入1美元的外汇资产,就要向市场释放高能货币(基础货币),高能货币在金融系统中做一个乘数的扩张就变成M2。所以,外汇资产的扩大导致了广义货币的过量扩张。

“我们是这些储备货币国家主动释放流动性的被动接受者。极端地讲,我们是受害者。”向松祚对《英才》记者坦言,与美联储完全不同,中国央行资产的扩张是被动的,而美联储是主动地印钞票。中国在2005年汇改之后,贸易顺差急剧飙升,热钱大量涌入,被迫买进了相当规模的外汇储备,迫使央行释放基础货币。这种被迫式的扩张,正是中国央行资产规模膨胀的最根本原因。

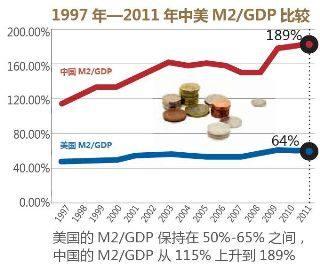

一个值得关注的数据是,2011年末,中国M2/GDP达到了189%,而美国等多数发达国家这一指标大都小于100%。如美国2011年末的水平只有64%。

前述亚洲开发银行的专家表示,所有表征银行金融体系与实体经济的比值数据,中国在全世界都是最高的,这不是一个好现象。这说明中国整个经济体系过度依赖银行资产,而其他金融渠道发展滞后。

“中国是一个快速工业化、城镇化、市场化的国家,本身存在货币化和金融化的过程。以前不参与市场交易的东西都参与市场交易了,经济体系所需要的货币必然会增加。中国M2供应这几年一直在高位运行,预计还要持续相当长的时间。”向松祚说。

很难有效管理

无论如何,央行已经积累了巨无霸的资产规模。如何应对国际资本涌动,如何有效地管理这些资产,成为亟需思考的问题。

“这是我们这么多年一直绕不过去的问题。为什么要这么多外汇,为什么国际收支失衡?”卢锋表示,“汇率的问题归根结底不是别人的问题,而是我们自身的问题。总体上讲,我们并不需要过度的货币扩张。中国应该对M2的扩张机制做一个调整,不能总是被动的。”

向松祚解释了非储备货币国家应对国际资本流动的三个办法:一是将汇率完全放开,彻底实施汇率浮动制度;二是资本管制,这是多数非储备货币国家采取的办法,金融危机后很多国家重新启动了这个办法;三是对冲,央行可以发行央票,提高存款准备金率,把流动性再收回来。

“未来中国应该综合运用这三个办法。”向松祚说,“但对中国来讲,长远目标是要把人民币变成重要的储备货币。一旦货币变成储备货币,这些问题就迎刃而解,接下来只要控制通胀就可以了。”

“德国、日本、美国的海外资产非常之多。美国的海外资产22万亿美元,英国14万亿。整个欧元区的海外资产为23万亿美元,其中德国占了10万亿。这些都不是中央银行持有的,而是企业持有的。但中国居民和企业持有的外汇储备资产仅有6000多亿。”一位长期研究外汇问题的专家对《英才》记者说,“庞大的外汇储备蕴藏巨大的风险,光靠外管局和中投很难有效管理。”