公募明星的“私奔”情节

王亮

“一哥”走了。公募基金界,是否从此终结偶像时代?

王亚伟的离去,是个可以猜到的结果。在如今的市道之中,盛名已不再是招徕基民的金字招牌,而是捆绑手脚的枷锁,只许赢不许输,“股神”也难做到。何况,鹤立鸡群的姿态,又怎能不被人“做空”?

只是“一哥”去哪成了谜题。休养必然不是退隐江湖,转战私募便成了最大的猜想。当然,这也是个历史经验。

2006、2007年的大牛市,是公募基金经理最大放异彩之时。叱咤股海,成为基民偶像的基金经理如走马灯一般闪现。他们多以独特的市场视角,或激进或稳健,在制造市场热点、炒作概念的同时,也获得了惊人的回报。

但也正是在那个年代,在为公众投资者赚回可观收益时,众多的明星经理也开始退出公募界,大多转战私募圈。理由也都相同:私募基金投资灵活、投资权限较大等等,有利于投资决策。当然,更直接的是利益关系,也是最重要的原因。

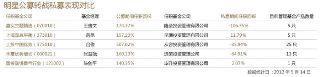

据统计,从2006年第一只“公募派”背景的阳光私募信托产品成立以来,6年来,“私奔”的公募基金经理已达79位,共管理284只产品。

不过,明星公募“私奔”,也不是个个都奔出了头的,此间苦乐亦不可比当年的辉煌。

明星今尚在

芮、吕俊、张益驰……这些名号,至今仍让基民难忘。

2011年,A股市场极其惨淡,单边下跌21.68%,基金业整体亏损高达5004亿元,同期公募基金排名第一的博时主题行业股票(LOF)的投资收益仅为-9.63%,但私募基金呈瑞1期却以31.31%投资收益“傲视群雄”。私募“新贵”被成名于上投摩根基金的芮崑摘得。

2004年9月加入上投摩根后,芮崑很快便展现自己的投资能力。上投摩根双息平衡基金在芮崑任职期间的回报率达到131.65%。2009年10月因身体原因离开上投摩根基金公司的芮崑,半年之后创立了上海呈瑞投资管理有限公司,并任投资决策委员会主席。

“激进派”代表的吕俊同样起家于上投摩根基金公司,2004—2007年担任中国优势基金经理,任期回报率高达550%,而同期同类基金收益为321%,高出129%。因此,在各种评级排名中,独霸一方。但在5年前创立上海从容投资管理有限公司后,担任总经理兼投资经理的吕俊也渐渐淡出基民的视野。

王亚伟的同门师兄弟张益驰,独立管理当时业内规模最大的股票型基金——规模170亿元左右华夏优势增长。虽然超大型基金的操作难度很大,但张益驰仍实现了160.13%的基金净值增长。张也连续八个季度被国金证券基金经理研究课题组(国内历史最长的专业基金经理评价机构)评为五星级基金经理。2009年8月,张益驰创立远策投资管理有限公司。

截至2012年4月20日,吕俊创立的上海从容旗下的私募产品多达25只;张益驰也管理13只私募产品。与他们在当年公募基金时所管理的基金数量和规模,显然是多出太多,只是两人所管理产品的投资收益却也与当年相距甚远。

在众多转投私募的明星基金经理中,当属陈剑平最为稳健。自2003年6月至2010年4月初,陈剑平担任社保105组合基金经理,期间经历了A股史上最大“牛”“熊”市,但凭借其极强的风险控制能力,以及对宏观经济趋势的把握能力,最终实现了累计净值495%的复合增长率,同期上证指数涨幅为104%。

陈剑平还创造了一项纪录,在其任职公募期间,其所管理的基金产品,没有一个出现亏损情况。2010年6月,陈担任深圳毕升投资管理有限公司执行董事、总经理、投资总监。在去年股市的单边下跌21.68%,陈所管理的私募基金产品仍保持了2.07%的投资收益。不过从公司成立初至今,仅发行过一只阳光私募产品,在私募中实属少见。

当然,转投私募,失意之人亦有人在。

2005年,担任社保106组合基金经理的王文贵,表现可圈可点。当时市场跌破1000点,而社保106组合却“逆流而上”,以19%的投资收益,斩获国内全部基金、社保组合投资收益第一名。

紧接着在2006年,王贵文担任嘉实主题精选基金经理时,奠定了自己在行业内的地位。当时,嘉实主题精选的规模最多达到170多亿元,但在2006年7月至2007年7月,嘉实主题精选基金净值仍增长了175.9%。

此时王贵文可谓是意气风发,他选择了离开嘉实基金,“下海”创办了上海隆圣投资管理有限公司。不过,同年11月初迅速发行了4只阳光私募产品,随即便被A股市场6124的历史高点所吞没,王贵文还未“远航”便遭遇重创。

随着2009年一波“小牛市”的来临,王贵文一度迎来了转机,在2010年,产品净值一度恢复至1元左右,但至2011年底,中投信托在网站上发布了隆圣系列产品的清盘信息。王贵文也因此成为了“公转私”中清盘所有产品的“第一人”。

私募的玩法

综合来看,多数基金经理在私募投资业绩并不如在公募时的表现。

这或许意味着,当初他们离开公募基金时大多提及的私募投资机制有利于投资等说法看似并不成立。亦或许,公募私奔是另有所图。

“人都是自私的嘛。”好买基金研究中心研究员孙文迪对《英才》记者说,明星基金经理转战私募最主要原因还是利益驱动,在私募基金公司多半可以获得股权。

此前,市场评论也把公募基金人才流失的矛头指向股权激励制度欠缺,而释放这些信息的人多是目前各个基金公司的高管。似乎这才是明星基金经理在事业高峰期转投私募的真正原因。

在整理明星经理人转战私募的各种数据时,记者发现了一个值得玩味的现象——这些私募基金公司发行的第一期产品投资收益均为正,且投资收益也一直是最好的,无一例外,惊人的“巧合”。

对此,一位不愿具名的分析师向《英才》记者透露,私募投资公司成立发行的第一期产品就是公司的招牌,也关系到公司后期产品能否顺利发行,因此公司普遍会做高产品收益。孙文迪也表示,这个问题在业内普遍存在。

去年在私募圈里风光无限的芮崑也是如此。截至5月11日,芮崑所管理的2只私募产品以及与陈晓伟共同管理3只私募产品,收益最好的呈瑞一期累计收益是64.51%,而呈瑞四期的累计收益仅为-28.65%,投资收益相差竟然高达93.16%。

当然,其中也不乏陈剑平这样的基金经理,在市场复杂多变的情况下,仅发行一只产品,有效的控制了风险,保证了投资者的利益。

对于明星基金经理离职后对原基金产品的影响,国金证券基金研究中心分析师王聃聃表示,主要看基金经理管理权限的大小以及研发团队的变动情况,如果基金经理的个人选股能力较强,离职对基金产品收益影响较大。而随着基金公司实行双经理制以及团队管理,单个基金经理的离职对基金投资收益的影响也会降低。