人民币汇率预测实证分析

□文/ 闫倩倩

(南京财经大学产业发展研究院 江苏·南京)

自2005年7月21日起,我国开始实行以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度。之后人民币兑美元一直呈现小幅升值趋势。直到最近几个月,人民币兑美元汇率才开始趋于平稳,基本维持在6.3 左右。1997年由于亚洲金融危机,政府实行了人民币事实上盯住美元的汇率制度,使汇率固定在8.28 的水平直到2005年7月。这次是否也是由于金融危机的原因,政府再次实行人民币和美元绑定,还是由于其他相关经济因素所导致的稳定?汇率从宏观经济的角度讲,对经济增长、金融市场稳定、外汇市场稳定、利率稳定、物价稳定、充分就业等方面都有重要影响。同时,在外汇期货市场中,汇率无疑也同其他期货产品一样,具有套期保值、降低风险的作用,因此汇率的走势变化能否准确预期,对于政策的正确制定以及资产投资的决策都具有重要的意义。因此,本文将采用协整函数分析的方法,就国际贸易顺差、利率、通货膨胀率和外汇储备对人民币汇率未来走势的影响进行实证分析。

目前,国内外对汇率行为的理论研究主要是从两方面进行的:一方面是从影响汇率的各种因素出发,寻找汇率与这些因素之间所存在的某种关系,建立汇率结构模型;如中国人民银行会计师周赞文,采用协整研究和冲击分解的计量经济学方法,就货币供应量、实际利率和外汇储备对人民币实际有效汇率长期走势影响进行实证分析;朱赤丹利用购买力平价法和行为均衡汇率模型的相关理论,就宏观经济因素、体制转型因素、政策因素诸方面与汇率变动相关性进行了具体分析并给出了针对性的建议;孙音通过多元回归分析方法检验就国际收支状况、外汇储备、通货膨胀、货币供应、经济增长率、利率和财政收支状况对汇率中短期变化进行了实证分析;另一方面是从汇率本身运动的角度出发,采用高等计量经济学的分析方法对自回归时间序列模型进行估计来拟合汇率的运动,发现运动的本质规律。如马莉、徐庆宏应用ARIMA 模型,通过建立MA(2)模型对未来的人民币汇率变动进行预测;蒋传进、宋福应用NARX-ARIMA混合预测模型,对美元兑日元的汇率进行预测。第一个方面的研究形成汇率的决定理论,第二个方面的研究提出的是汇率的实证模型。本文拟对上述研究进行综合,应用协整函数分析影响汇率波动的因素并对汇率变化进行预测。

一、研究方法与模型

协整,可以用来描述两个及两个以上的序列之间的平稳关系。假如非平稳(有单位根)时间序列的线性组合是平稳的,即I(0),则这些变量间有协整关系。需特别说明的是,这些变量必须是同阶单整的,如果一个变量是一阶单整,另一个变量是零阶单整,则这两个变量间就不能建立协整关系。要检验两个变量间协整关系是否存在,需进行协整检验。这里主要介绍由Engle 和Granger 提出的EG 两步检验法。根据协整理论,如果被解释变量和解释变量间的协整关系存在,说明变量间存在稳定的均衡关系,被解释变量中不能被解释变量所解释的部分形成一个残差序列,残差序列应该是平稳的。如果残差序列不平稳,说明被解释变量与解释变量间的协整关系不存在。因而,通过检验残差序列的平稳性可以判断协整关系是否存在。

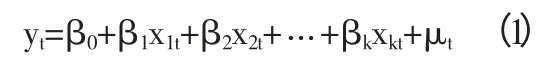

首先,检验非平稳的序列是否是同阶单整,如果是同阶单整再建立回归方程,为:

估计后得到的残差为:

其次,检验残差序列的平稳性,若残差序列不平稳,即存在单位根(1)则方程(1)中的k+1 个变量间协整关系不存在;如果残差序列平稳,即不存在单位根(0),则k+1 个变量间协整关系存在。

二、人民币汇率变动若干影响因素实证分析

1、数据来源和研究方法。所有经济变量均为2005年6月到2011年12月的月度数据,所有数据均来自于中经网统计数据库和国家外汇管理局网站。实际有效汇率指数是以2005年为基期的;实际利率由名义利率减去通货膨胀率得到;通货膨胀率由(居民消费价格指数-100)/100 得到(上年=100)。本文采用协整函数分析方法对人民币汇率变动的若干因素进行实证分析,首先需要对各时间变量的平稳性进行检验。

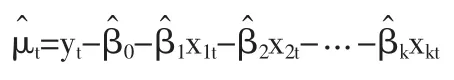

单位根检验是判断时间序列平稳性最常用的方法,本文运用ADF 单位根检验方法,检验结果见表1。(表1)通过ADF 检验,发现原序列均不平稳,ADF 值均大于10%显著水平下的临界值,一阶差分后,序列分别在1%显著水平下平稳,ADF 值均小于相应的临界值。

表1 ADF 检验结果

由于要建立两个变量之间的协整关系的前提条件是变量必须是同阶单整的,从表1 中可以看出,能与实际有效汇率建立协整关系的变量只有净出口、实际利率、通胀率。外汇储备要经过二次差分才能成为平稳序列,所以与汇率不是同阶单整,不能建立协整关系。也就是说,二者不存在长期稳定的关系。

2、协整分析。协整检验通常有两种方法:Engle-Granger两步法和Johansen极大似然法。EG 两步法先是使用最小二乘法对各经济变量进行协整回归,然后再把通过协整回归得到的残差进行单位根检验。由EG两步法得到的协整参数估计具有非常强的一致性和有效性,所以本文采用EG 两步法进行协整检验。回归方程如下:

净出口方程:

REt=0.017779 +0.000158 ×NX -0.000278×NXt-1+0.981023×REt-1

R2=0.965236 AdjR2=0.963854

利率方程:

REt=0.023963+0.47796×R-0.662288×Rt-1+0.980169×REt-1

R2=0.968944 AdjR2=0.967685

通货膨胀方程:

REt=0.024006 +0.450292 ×P -0.667760×Pt-1+0.976873×REt-1

R2=0.968956 AdjR2=0.967697

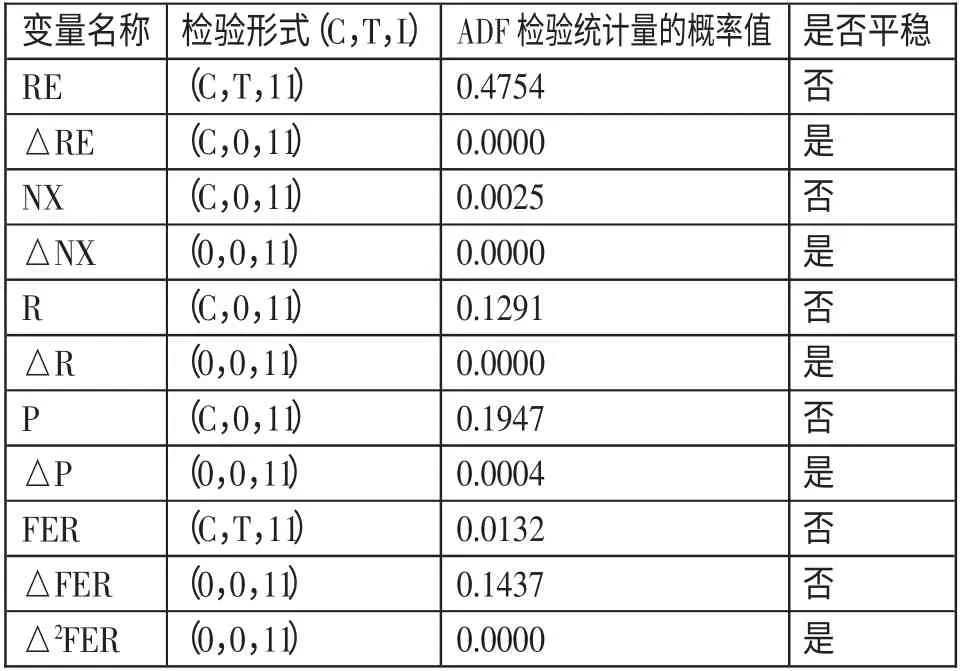

对各回归方程残差用ADF 进行平稳性检验,检验结果见表2。(表2)

表2 各回归方程残差平稳性检验

从残差平稳性检验结果来看,ADF检验统计量的概率值均小于1%,残差均是平稳的,这说明各因素与汇率之间均存在长期稳定的均衡关系。长期系数分别为0.000158、0.47796 和-0.450292,表明在其他因素不变的情况下,贸易顺差每增加10 亿美元,就会促使人民币实际有效汇率增加0.000158 个百分点,即人民币会升值;实际利率每增加1 个百分点就会促使人民币实际有效汇率增加0.477796 个百分点,即人民币会升值;通胀率每增加1 个百分点,会促使人民币实际有效汇率降低0.450292 个百分点,即人民币会贬值。

理论上,当国际贸易为顺差时,外国对本国货币产生额外的需求,这时在外汇市场就会引起本币升值,反之,本币将会贬值。利率高低,会影响一国金融资产的吸引力。利率的上升,会使本国的金融资产对本国和外国的投资者更有吸引力,从而导致资本内流,对本币的需求增加,本币升值;通货膨胀率越高,本国货币所代表的价值量就会越少,实际的购买力下降,于是其对外比价也会下跌,会造成本币贬值。

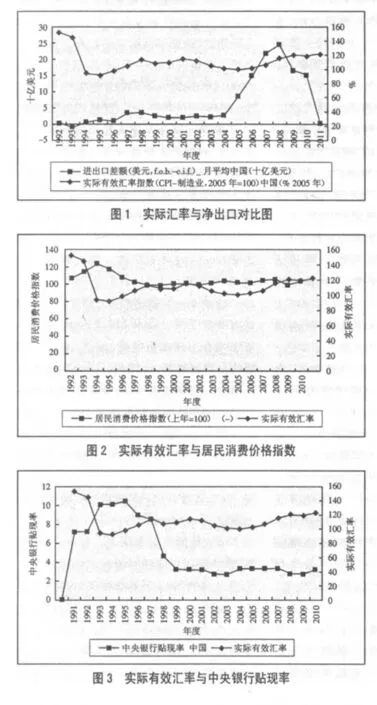

从上述的分析模型可以看出,实际利率、通货膨胀对实际有效汇率的影响要大于净出口的影响,这也与现实是相符合的。从图1 可以看出,中国的净出口差额在2008年以后就持续下降,但是并没有使得人民币实际有效汇率下降,反而有些许的上升,即人民币是升值了。从图2 可以看出实际有效汇率与居民消费物价指数具有反向变化关系,即消费价格指数越高,实际有效汇率越低,人民币越贬值,反之,物价指数越低,人民币越增值。从图3可以看出,实际有效汇率与银行贴现率从1997年后基本上呈现相同的趋势,及贴现率越高,实际有效汇率越高,从而反映了,利率越高实际有效汇率越高。从三幅图以及各指标系数(0.000158、0.47796和-0.450292)中可以看出,实际有效利率对实际汇率的影响最高,其次为通货膨胀率,最后为净出口差额。(图1、图2、图3)

三、人民币汇率走势的预测

近期,由于欧洲主权债务危机的蔓延、北非中东局势不稳等因素,对我国的进出口产生了很多不利的影响,同时由于各种生产成本的上涨,中国在出口中的劳密产品低成本优势正在逐渐丧失,但是这并不会对汇率产生巨大影响,由模型可以看出,净出口每减少十亿,会促使人民币实际有效汇率减少0.000158 个百分点,所以净出口的减少不会促使人民币大幅度的贬值。

从2011年11月份开始,我国的通货膨胀率虽得到有效控制,稳定在4.3%左右,但是由于全球经济形势不容乐观,中国在2012年增势也会放缓,货币政策在平衡通胀和经济增速方面会有所调整,可能会出现“名紧实松”的格局,虽然目前通胀仍是货币政策关注的主要目标,但如果经济增长持续滑坡,政府极有可能保增长取代物价控制作为经济政策的首要目标。所以,未来通胀可能进一步上升,从而使实际有效汇率具有下降的趋势。

2010年以来,由于发达国家经济复苏缓慢,国际资本一直从发达经济体向新经济体流动,导致后者出现本币升值和通胀加剧等问题。最近由于主权债务危机不断恶化,将使发达国家金融机构恢复资产负债表的需求大大上升,不得不从新兴经济体大量撤资,导致新兴国家货币迅速贬值,作为新兴国家的中国,同样也会受到撤资影响;但发达国家实行的低利率的货币政策来促进经济增长,势必会使中国的利率相对提高,这样会使人民币升值;外加全球经济放缓必然会使贸易保护主义抬头,发达国家将继续加大对人民币升值的干预力度。迫于国外的压力,人民币在未来也会趋于升值。

从模型中可以看出,利率对汇率的影响要略高于通胀对汇率的影响。综上所述,可以推测人民币实际有效汇率会有些许上涨,但是会逐步趋于平缓。

四、结论及不足

本文的研究主要集中于2005年6月至今的人民币汇率未来走势问题,采用协整函数分析的方法,就国际贸易顺差、利率、通货膨胀率和外汇储备对人民币实际有效汇率未来走势的影响进行实证分析。通过实证分析,得出以下结论及不足:

1、通过协整函数分析的方法,得出从长期来看,净出口、实际利率、通货膨胀均与人民币汇率之间存在稳定的均衡关系。贸易顺差越大、利率越高的情况下会促使人民币升值,但通货膨胀会促使人民币贬值。其中,利率对实际有效汇率的影响最大,通胀次之,影响最小的是贸易顺差。并结合近期贸易顺差、利率、通胀的走势,预测名义汇率在近期不会出现巨大波动,但是会有些许的下降趋势。

2、本文的研究结果在某些部分可能与现实情况不是十分吻合。这主要是由于,一方面影响汇率的因素中有许多不确定的因素,例如人们对汇率的预期,此外还有很多其他的因素未被包括在模型中;另一方面由于我国的汇率并不是完全由市场的供求决定的,汇率的波动在很大程度上受政策调控的影响,所以不能完全用经济因素来解释汇率的波动。

[1]朱赤丹.人民币均衡汇率的影响因素及人民币升值压力应对政策[J].赤峰学院学报,2011.7.

[2]周赞文.人民币实际有效汇率若干影响因素的实证分析 [J]. 开放导报,2010.4.

[3]姜涛.人民币汇率影响因素的实证检验[J]. 温州大学学报(自然科学版),2011.12.

[4]孙音.人民币汇率影响因素分析——基于2005-2009年月度数据的实证检验[J].社会科学辑刊,2010.2.