阴阳经济周期与资产负债表衰退:构建宏观经济管理的新途径

2011-12-29 00:00:00郑磊

中国市场 2011年46期

摘要:宏观经济学是1929年美国经济大萧条之后兴起的一门经济理论学科,但一直受到非议。应用中有时会失效和无法提出令人信服的解释,新古典经济学未能将宏观经济学无法与微观经济学有机融合(肯尼斯·阿罗,1967)是一个主要原因。本文对辜朝明 (Richard C. Koo,2003)近年提出的阴阳经济周期理论做出评介,认为该模型包容了凯恩斯的理论。其提出的资产负债表衰退及应对措施,对于解决这次由美国次贷引发的全球经济危机具有理论和实践价值。

关键词:阴阳经济周期;资产负债表衰退;财政政策;货币政策;负债最小化

中图分类号:F123

次贷危机引发的全球经济动荡,很可能导致主要的发达经济体再次陷入大衰退和大萧条,而这次和1929年美国大萧条一样,造成了资产大缩水。凯恩斯成功地提出了解决上次大萧条的理论,日本经济学家辜朝明通过对美国和日本上世纪90年代开始的衰退的研究,指出凯恩斯虽提出了正确的解决方法①,但并没找出大萧条的真正原因②。而欧文•费舍尔(1933)曾正确地得出了大萧条的原因,但提出了错误的解决措施。辜朝明提出的阴阳经济周期和资产负债表衰退模型,包容了凯恩斯和费舍尔正确的部分,指出了解决此类经济危机的路径,具有现实借鉴意义和重大的理论价值。

一、资产负债表衰退

凯恩斯在将自己的理论体系化时,完全没有考虑到资产负债表的问题。就如那些忽视了在资产负债表衰退期间,企业的经营模式有可能从利润最大化转变为负债最小化的货币主义者和新古典主义经济学家一样,凯恩斯将企业永远都在寻求利润最大化作为其理论的前提,因此一味主张是由于资本边际效应的降低才导致了企业中止投资。但是他从来就没有能够提出令人信服的解释来说明,为何资本的边际效应会突然降低,为何本来对经济和资产价格影响显著的货币政策会突然失灵。

辜朝明指出流动性陷阱是一个借贷方现象而非贷出方现象,这就打开了从企业经营行为方面重新解释衰退的新途径。

当危机袭来时,资产价格暴跌,会极大地破坏企业的资产负债表。这方面的数据已经有很强的说服力。在1929年随后的仅仅四年内,美国的国民生产总值(GNP)下降至1929年巅峰期的一半。失业率在大城市超过50%,在全国范围内也高达25%。股价跌至最高时的1/8。1990年之后,日本经济泡沫破裂,仅地产与股票价格的下跌给日本带来的财富损失就高达1500万亿日元,相当于日本全部个人金融资产的总和。这个数字还相当于日本三年国内生产总值(GDP)的总和,也就是说资产价格的暴跌抵消了日本三年间的国内生产总值。日本六大主要城市商业不动产价格从泡沫高峰期到位于谷底的2003年和2004年,分别暴跌了87%,使得它们的现值只有当初的1/10。2000年电信泡沫的破灭使德国遭遇了严重的股价下跌,德国的新市场证交所(Neuer Markt)的股价从最高点骤跌了97%。

当一家企业的负债超过其资产时,从技术上来说就意味着破产。任何一个高负债企业的经营者,在经济形势即将走坏或者资产价格暴跌的苗头刚刚出现时,理所当然地会加速偿债③。这时企业的目的不再是利润最大化,而是负债最小化。虽然对于单个企业来说,偿债是正确且负责任的行为,但是当所有企业都开始同时采取这样的行动时,催生了恶性循环通货紧缩的出现,造成总需求、货币供应量,以及资产价格的整体萎缩,最终严重地伤害了宏观经济④。辜朝明称之为资产负债表衰退 (Balance Sheet Recession)。

我们把一个国家的宏观经济陷入恶性循环的原理表示为:

GDPt=GDPt=1Π(1-Si-Ri+Gi+EXi) (1)

这里GDPt=1是最初或者泡沫顶峰期的国内生产总值,S是个人储蓄,R代表的是企业净偿债额。S和R都以相对于国内生产总值的百分比来表示。G代表政府支出(净税收收入),EX是净出口,都以相对于国内生产总值的百分比来表示。

(1)式表明,当外部因素平衡时(比如EX=0),为了稳定经济,政府借贷和支出G的规模必须足以抵消S和R。在通常环境下,企业都是以利润最大化为目标,R是由对利率敏感的正值,并且金融机构会通过利率调节来确保所有个人储蓄S都被企业借走并用于投资。然而,当企业以负债最小化为目标时,R就不再对利率做出反应,于是利率调整也就无法再发挥确保储蓄等于投资的作用。

资产负债表衰退这一概念主张:特定的外部冲击会从根本上改变企业或个人的行为目标。尤其是当一个国家整体资产价格出现下跌时,就会迫使企业将它们最优先的目标从利润最大化转变为负债最小化,以修复受损的资产负债表。而这种行为转变反过来又会导致比一般经济衰退更加严重的后果(辜朝明,2008)。

这可以从数据上反映出来:在1929年12月至1933年12月之间,银行储蓄减少了 177亿美元,平均贷款利率从5.8%下降到4.3%,作为最接近银行贷款替代品的企业债券总额,也从21亿美元剧跌到0.4亿美元。1990年,日本的企业部门借入并支出了相当于国内生产总值9%,也就是41万亿日元的债务。但是在1998年,企业已经变成了净储蓄者,等到了2003年,企业的净偿债额已经达到相当于国内生产总值9%的44万亿日元。这段期间,转换成负债的金额85万亿日元,相当于总需求减少了国内生产总值18%。

辜朝明认为企业负债最小化是凯恩斯理论的微观基础,这与价格粘性和工资下降刚性的解释完全不同。企业转向负债最小化模式,可以明确地将普通衰退与资产负债表衰退区分开来之后,使新古典主义学派、货币主义、凯恩斯学派以及新凯恩斯学派的理论观点得以在宏观经济学体系之内融合成为一个统一的整体。将资产负债表衰退理念融入凯恩斯的总需求概念,这样就能够解释为何健全的经济会在资产价格暴跌之后突然停滞下来,以及流动性陷阱的发生机制。

造成资产负债表衰退的原动力是由于资产价格下跌迫使企业经营模式从利润最大化转为负债最小化,以便修复它们的资产负债表⑤。由于企业停止借贷并开始偿债,因此马上会出现产量降低的现象,经济活动开始低迷减速,价格持续下跌,进而又加剧了企业削减债务的紧迫性,掉入恶性循环怪圈。总需求的螺旋式下降,经济对降低利率带来的刺激失去反应能力。

二、阴阳经济周期模型

如果把资产负债衰退做一个过程分解,将资产价格泡沫开始爆破当作衰退周期的起点,那么整个周期的过程就如下所示:

(1)政府和中央银行收紧货币政策或者由于自身过度膨胀导致泡沫破灭。

(2)资产价格暴跌,企业资产负债表出现“资不抵债”的技术性破产,迫使企业调整运营目标,从利润最大化模式转变为负债最小化模式。整体经济开始陷入资产负债表衰退。

(3)企业将偿还债务恢复资产负债表平衡作为首要任务,降低资金需求,导致货币政策刺激手段失灵,即便不断降低利率也无法促使企业扩张,政府只得转为依靠财政政策刺激维持或扩大总需求(凯恩斯理论产生效果)。

(4)企业最终完成债务偿还,资产负债表被修复,衰退结束。但是全社会对债务的厌恶抵触情绪依然存在,企业和个人仍热衷于储蓄,利率继续保持低迷。但是,企业已开始逐步恢复投资和扩张,经济开始见底回升。

(5)企业和个人对借贷的抵触情绪渐渐消退,社会融资加速回升。

(6)货币政策开始发挥效力。前期实施的财政刺激政策导致的政府主导投资显示出对民营经济投资的挤出效应。此时是财政刺激退出的时点。

(7)货币政策逐步取代财政政策成为政府进行经济调节的主要工具。

(8)经济形势日趋繁荣,企业充满活力,信贷加速扩张,新的经济泡沫形成过程开始。

(9) 企业的过度自信和扩张引发下一个经济泡沫。

从(1)到(9),整体经济完成了一个完整的循环。其中每一步骤持续的时间都是不同的,但是人们要将造成前一个泡沫的错误完全遗忘,可能需要两代人或者60年左右才能完成。修复受损资产负债表所需的时间与泡沫严重程度和政府是否正确及时采取适当的对策有重要关系。

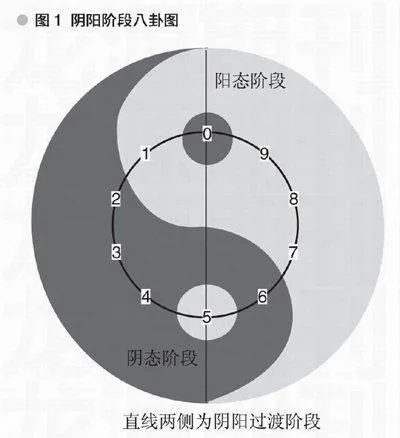

辜朝明将上述9个步骤创造性地划分为2大重要阶段,并分别命名为“阴”和“阳”经济阶段。

(1)~(4)处于典型的“阴”态阶段,(6)~(9)为典型的“阳”态阶段。为了更清晰地说明阴阳两态的过渡,增加了(0)步骤,即资产价格泡沫开始泡沫。因此,(5)就构成了从“阴”向“阳”过渡的中间态,而(0)构成了由“阳”到“阴”过渡的中间态。因此由(0)到(9)共10个步骤,从企业经营的微观角度刻画出了宏观经济的完整周期。

一般来说,在“阴”态阶段,资产价格泡沫破裂导致企业的资产负债表迅速恶化,严重时可以达到技术性破产(负债超过资产)。此时,企业意识到负债将给企业经营带来更大负担,使得企业持续经营终将变得难以为继。企业经营原则转变为债务最小化,开始收缩规模,偿还债务,修复资产负债表。此时融资成本即使再低,也无法让企业扩大对资金的需求,货币主义的刺激策略无法生效。随着资产泡沫危机的扩大,越来越多的企业加入到偿债行列中,造成社会总需求减少,整体经济开始萎缩,进而令企业经营进一步恶化,经济进入衰退甚至萧条。为维持整体经济活动正常开展,政府只能求助于财政刺激方法,为企业创造需求,为社会创造就业,帮助企业渡过难关。企业经过一段时间的去债务化(de-leveraging),财务结构恢复正常,产生融资和扩张需求,经济慢慢步入“阳”态阶段。

在“阳”态阶段,拥有健全资产负债表的企业通常选择以利润最大化模式经营,对资金需求旺盛,对利率变动,特别是对利率下调做出快速反应。在这个阶段,货币政策可以作为调控经济的主要手段,而财政刺激则易导致挤出效应、通货膨胀、利率上升等现象的发生,妨碍资源的最优分配,应尽量减少使用。可以看出,各种凯恩斯学派在这种“阳”态经济中都能发挥明显的作用。

以上是以企业为例,个人消费者的情况类似。但是,个人消费具有被动性,来自外部融资困难或者消费文化改变的影响较大。比如,美国消费者在次贷危机后,个人和家庭存款率明显提高(已回升到5%左右),就是一例。

阴阳经济周期模型充满了辩证发展观,类似中国的八卦图,体现了“阴极阳生”,“阳极阴生”,“阳中蕴阴,阴中蕴阳,阴阳转换,周而复始”的运动变化规律,见图1。更重要的是,该模型揭示了货币政策和财政政策在经济周期中的不同作用。在“阳”态阶段,经济调控应以货币政策为主(可以形象地称为“货币政策调控区间”),在过渡进入“阴”态阶段时,调控手段逐步由货币工具转为财政刺激,在“阴”态阶段应以财政政策调控为主(该阶段可称之为“财政政策调控区间”),而在过渡到“阳”态阶段时,财政刺激逐步退出,之后改为主要依靠货币政策的宏观经济管理思路。

从八卦图形的阴阳面积变化中,也可以形象地认为,货币(或财政)政策的调控力度和效果是逐渐放大的,但到了极点,则财政(或货币)政策调控手段开始孕生,然后逐渐放大,在另一极点,再转换为货币(或财政)政策调控。财政政策和货币政策正如政府调控市场的两只手,在不同情况下发挥各自的作用。两者都不应偏废或误用,使用得当则会对市场失灵起到弥补作用,使用不当,则会对市场和经济造成扭曲,延缓经济的复苏进程。

三、政策选择与建议

宏观经济管理的核心在于政府如何进行调控,以避免市场失灵造成的经济波动过大,保持经济平稳健康发展。本文推介的阴阳经济周期模型,解决了如何确定经济周期处于何种阶段,以及应该实施哪种相应的政策的问题。

宏观经济周期是难以避免的,每隔几十年,全国性的资产价格泡沫就会出现,当泡沫破灭时,企业资产负债表将因此受到破坏,企业被迫一起转向负债最小化模式,最终使整体经济陷入恶性循环通货紧缩,并造成流动性陷阱。2008年次贷危机之前,可以被看做是 (0)阶段,属于“阳”态发展的极点状态,随后泡沫破裂(1),美国金融业资产负债表迅速恶化(2)。有数据显示,次贷危机以来,美国房产价值蒸发了6万亿美元,Black Rock Investment Institute最新调查⑥,美国家庭债务占收入比例为1