煤矿整合主体企业银行授信评审分析

国 锐

(1.北京科技大学经济管理学院,北京市海淀区,100083;2.北京科技大学经济文法学院,北京市海淀区,100083)

煤矿整合主体企业银行授信评审分析

国 锐1,2

(1.北京科技大学经济管理学院,北京市海淀区,100083;2.北京科技大学经济文法学院,北京市海淀区,100083)

分析了在煤炭资源整合过程中,整合主体煤炭资源情况、经营情况、授信用途合理性、还款来源可靠性对申请商业贷款时银行授信评审的影响。

煤矿整合 银行授信 评审报告

自2008年以来,山西省连发《关于加快推进煤矿企业兼并重组的实施意见》、《关于进一步加快推进煤矿企业兼并重组整合有关问题的通知》和《山西省煤矿企业兼并重组整合方案编制提纲》、《山西省煤矿企业兼并重组整合规划(2010年)》等文件,强力推进煤矿资源整合。截至2009年底,山西全省煤炭企业主体已由2200多家减少到130家,到2011年,70%的矿井规模将达到90万t/a,实现平均单井年产量将从33万t/a提高到100万t/a以上的目标。

在资源整合过程中,一些企业为了取得资源整合主体资格,竞相扩大规模、提高产能,造成资金瓶颈压力,纷纷向各银行申请商业贷款。而商业银行为防范金融风险,全面推行独立于各级经营机构、由总行垂直领导的授信评审体制,强化授信评审工作,加强对高风险授信行业、授信品种和最高授信额度的管理,从源头上控制风险。本文以山西某煤炭整合主体企业(简称ZT集团)为例,对其银行授信评审报告进行分析,旨在为银企更好合作提供借鉴。

1 ZT集团煤炭资源情况

ZT集团作为地方煤炭资源整合主体,实施对某县5个片区的煤矿企业兼并重组整合工作,对21座煤矿进行资源整合与联合改造,整合前矿区总面积33.23 km2,总储量7583万t;整合后矿区面积增加至57.0863 km2,煤炭资源储量达到2.72亿t,增加储量2亿t。煤种主要为1/3焦煤,属稀缺品种,具有较强的竞争力。

根据晋煤重组办发〔2009〕55号、晋煤重组办发〔2009〕86号、晋煤重组办发〔2009〕99号3个文件批复,ZT集团整合后的产能为405万t/a。在煤矿兼并资源整合之前,ZT集团已拥有15座煤矿。

ZT集团在此次整合前已收购9座煤矿,涉及金额12.87亿元;作为山西整合主体又收购了8座煤矿,涉及金额5.3亿元。合计收购金额18.2亿元,资源量增加2.5亿t,相当于吨煤收购价格为7.3元/t。该地区1/3焦煤,目前售价为600元/t(不含税),开采成本一般在300元/t左右,具备较好的吨煤盈利能力。按照企业核定产能405万t/a,可实现盈利(600-300)×405×75%=91125万元。

2 ZT集团经营情况

2.1 生产经营情况

根据山西省煤矿企业兼并重组整合工作领导小组办公室的批复,ZT集团在2010年底前,有4座煤矿作为接替性生产矿井,产能经核准均为30万t/a;A煤矿为单独保留提升产能矿井,边生产边进行技术改造,基本已形成45万t/a的产能;B煤矿为基建提升产能矿井,基建技改工作基本完成。煤种为1/3焦煤。

2.2 销售情况

ZT集团主要有3家客户,均为长期合作单位。ZT集团主要销售精煤,目前销售价格约1450元/t(含税)。

ZT集团2008年实现营业收入12.88亿元,税后净利润5.7亿元。2009年由于受煤炭资源整合和市场因素影响,原煤产量87万t,精煤产量50万t,实现营业收入9.69亿元,税后净利润1.2亿元。据预测,2010年ZT集团原煤计划产量225万t,洗精煤产量170万t,预计实现营业收入20亿元,净利润4.45亿元,预计提取折旧费1.46亿元。3座新建矿井开工前期准备工作基本完成,不久可投入开工建设。

2.3 ZT集团财务状况

截止2010年4月20日,ZT集团未结清贷款余额51400万元,承兑汇票余额20485万元,票据贴现余额7900万元;无不良信息记录;对外担保6笔,担保金额22300万元。主要科目如下。

(1)其他应收款21.14亿元,主要是支付煤矿并购款约12亿元,与关联企业往来款6.51亿元,煤矿企业兼并重组保证金1.32亿元。

(2)短期借款为A银行2.5亿元,B银行1.2亿元,C银行2.85亿元,主要用于煤矿并购。

(3)其他应付款主要是某煤焦有限公司2675万元,某煤化集团1.76亿元,某化工公司8100万元,个人2亿元(属于民间借款),C煤矿收购款6400万元,D煤矿收购款1635万元,E煤矿收购款2000万元,F煤矿收购款4000万元,G煤矿收购款2500万元,H煤矿收购款4000万元。其余全部为工程款和设备款,其中某机械制造有限公司设备款1200万元。

3 授信用途合理性及还款来源可靠性分析

3.1 授信用途

3.1.1 并购贷款5亿元

根据前述,ZT集团收购煤矿价款18.17亿元,已自筹支付12.3亿元,尚余5.89亿元股权转让尾款未支付,故ZT集团向银行申请5亿元并购贷款。根据并购贷款管理办法中第十八条之规定,并购的资金来源中贷款所占比例不应高于50%,银行5亿元并购贷款占比仅为5/18.17=27.5%,符合并购贷款的比例要求。另自筹比例已达到12.3/18.17=67%,符合并购贷款自筹资金50%的比例要求。

3.1.2 流动资金贷款3亿元

3亿元中长期流动资金主要用于3种情况。报表显示,该企业截至2010年3月应交税款2.06亿元,由于某矿事故,该地区所有煤矿都停产,但税费还须正常支付,造成企业自有现金流不足,因此2亿元流动资金用于支付税费;由于煤矿停产,但人员工资需照常支付,因此1亿元用于支付工资;ZT集团支付H矿下组煤剩余资源价款8500万元。

ZT集团财报显示,截至2010年3月应交税款2.06亿元。由于某矿事故该地区所有煤矿停产,复产时间不定,故企业申请3亿元流动资金用于交纳税款和停产期间工资费用,具有合理性。

3.2 还款来源

假设材料费用、人工成本依据2009年11月份市场价格及本地物价水平而定,未来价格根据市场行情及原煤开采量而定。

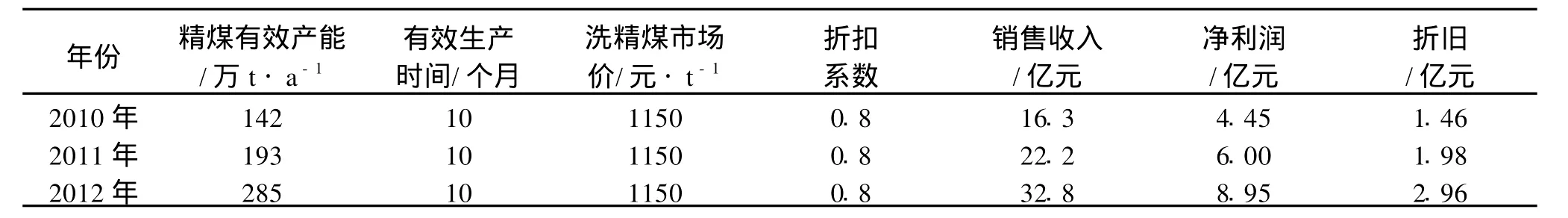

ZT集团煤矿的原煤完全生产成本平均在300元/t左右。估算企业3年的销售现金流见表1。

5座煤矿可以作为过渡性生产矿井保留到2010年底,由于原产能达不到30万t/a的山西省煤矿最新开工标准,经过初步改造后,2010年4月,山西煤管局已下发了最新产能核准文件,上述矿井产能均提升为30万t/a,可直接进入生产。根据投产计划,预计企业未来3年可产生净利润19.4亿元,折旧6.4亿元,形成还款现金流为25.8亿元,第一还款现金流充分,归还银行贷款有保障。

表1 ZT集团还款来源

4 授信担保措施分析

4.1 ZT集团股东所持股权抵押

煤矿企业兼并重组期间,山西省国土资源厅暂停办理煤矿采矿权抵押登记手续,鉴于ZT集团整合后的主体企业可持续发展能力较强,其核心资产发生转移的可能性不大且企业整体实力逐年增强,故本次授信以ZT集团股东所持股权质押。按照2009年末报表反映,企业实收资本合计2.7亿元,所有者权益合计15.7亿元,股权质押率约32%左右,初步测算认为质押物足值。

4.2 追加ZT集团M煤业有限公司采矿权抵押

ZT集团承诺以下属整合后的矿井M煤业有限公司120万t/a煤矿采矿权抵押,该煤矿已换发采矿权证,资源面积17.8621 km2,可采煤层2#、3#、9#、10#、11#,保有量估算约6899万t,核定产能120万t/a,该矿评估日保有储量695万t,评估价值2.4亿元,测算ZT集团下属M煤业有限公司的采矿权价值约为2.4亿元×6899万t/695万t≈23.8亿元,抵押率能满足要求。

该矿投产后可实现净利润为(600-300)×120×75%=27000万元,如按照保守10倍市盈率估算,该矿保守估值在27亿元左右,因此银行分部评估的23.5亿元在合理估值范围内,因此认可其抵押物足值。

5 银行授信评审

5.1 有利因素

(1)ZT集团煤炭资源储量大,资源优势明显,全部技改完工后可形成405万t/a的生产能力,且配套建设有500万t/a重介选煤能力,企业规模优势显著,后续发展潜力大。

(2)煤田区域为低瓦斯区域,矿建条件好。

(3)ZT集团主要产品为1/3焦精煤,属煤炭产品中的稀有煤种,多年来一直供不应求。

(4)ZT集团参与资源整合早,获得资源的成本低。

(5)ZT集团并购煤矿12亿元、投资建设N学院6.5亿元、矿建5亿元,共已投入约25亿元,但资产负债率仍维持在55%左右,表明企业前期自有积累较好,体现为未分配利润将近10亿元。

5.2 不利因素

(1)该民营企业技改期间短期内资金流紧张。

(2)采矿权不能立即抵押,存在未来抵押物不能落实的风险。

5.3 银行授信评审意见

建议同意给予ZT集团授信额度8亿元,具体为:并购贷款5亿元,期限3年,利率基准上浮10%,用于支付借款人收购煤矿的对价款;中长期流动资金贷款3亿元,期限3年,利率基准上浮10%,用于借款人缴纳税金、支付职工工资和支付煤矿资源价款。还款计划为:2012年6月归还本金2.5亿元,2012年底还本金2.5亿元,余下3亿元到期结清。

Analysis of bank credit lines evaluation for integrated coal company

Guo Rui1,2

(1.School of Economics and Management,University of Science and Technology Beijing,Haidian District,Beijing 100083,China;2.School of Humanities and Social Science,University of Science and Technology Beijing,Haidian District,Beijing 100083,China)

The author analyzes the effect of coal reserves,business condition,the rationality of the credit lines,and the reliability of repayment sources,to the evaluation of bank credit lines w hen app lying commercial loans,during the integration process of coal mines.

coal mine integration,bank credit lines,evaluation report

TD-9

B

国锐(1988-),女,汉族,河北邯郸人,北京科技大学2007级经济管理学院金融工程(经济学学位)、文法学院行政管理(管理学学位)在读。

(责任编辑 张大鹏)