上市公司应计项目盈余管理与所得税关系研究

胡腾阳

(安徽财经大学 研究生部,安徽 蚌埠233000)

上市公司应计项目盈余管理与所得税关系研究

胡腾阳

(安徽财经大学 研究生部,安徽 蚌埠233000)

经营性应计利润项目的盈余管理与公司所得税税负成显著负相关关系,而高估应计收入与低估应计成本的盈余管理与公司所得税税务间有较弱的正相关关系。换言之,上市公司对经营性应计利润项目的操纵可以减少一定的所得税成本,当上市公司高估应计收入、低估应计成本时,则需要承担一定的所得税成本。

应计项目;盈余管理;所得税

近年来,盈余管理成为国内财务会计研究的热点问题,但是绝大部分研究集中在上市公司盈余管理行为是否存在以及盈余管理的动机、方式、特征、目的等方面,较少涉及到盈余管理的经济后果问题,尤其是盈余管理与所得税的相关关系问题。本文选择了应计项目的盈余管理作为研究对象,采用实证研究的方法,对这一问题作一初步的探讨。

一、文献综述与问题的提出

Erickson,Hanlon and Maydew(2004)[1]研究了较为极端的盈余操纵,即会计舞弊的所得税成本。他们以美国证监会在1996至2002年期间认定财务欺诈和虚增利润的27家公司为分析样本,考察了这些公司为其盈余管理行为所支付的所得税成本。上述公司在受到美国证监会谴责之后,都重新调整了其利润和所得税负,通过对比公司披露的调整前和调整后的所得税负差异,可以计算出盈余管理的所得税成本。他们的研究表明,公司每虚增一美元利润,平均要为此支付12美分的所得税。这说明上市公司愿意为盈余管理行为支付高额所得税。这是对盈余管理对所得税影响的最早研究。

Mill and Newberry(2001)[2],Hanlon(2005)[3]的研究采用私下采集的税收申报数据,考察了税务成本和非税务成本如何影响会计利润与所得之间的差异。他们发现,具有盈余管理动机的公司其非应税项目损益也比较高。具体说来,上市公司(相对于非上市公司)、高负债公司、财务处于困境的公司、会计收益略高于零的公司的非应税项目损益相对较高。这表明具有盈余管理动机的公司有可能通过增加非应税项目损益的形式操纵利润,并规避相应的所得税负。但是他们的研究并没有回答上市公司通过操纵非应税项目损益规避的所得税大约是多少,同时也没有回答高税率公司是否更倾向于通过非应税项目损益规避盈余管理的所得税。

相比较而言,我国学者的研究方式主要是直接将衡量盈余管理程度的操控性应计利润与会计收益-应税收益差异相联系。叶康涛、陆正飞(2005)[4],戴德明、姚新瑜和毛新述(2005)的两篇论文均直接考察了会计收益-应税收益差异与操控性应计利润的关系。他们以我国上市公司母公司年报数据为依据,按照相关纳税调整事项将会计收益调整为应税收益数据并以此为基础计算会计收益-应税收益差异。研究发现上市公司的盈余管理规模与会计收益-应税收益差异成正相关关系,即盈余管理规模越大,会计收益-应税收益差异也越大。

但是,盈余管理方式所得税的影响是一个较为抽象的概念,很难进行衡量,尤其是盈余管理本身具有一定的隐蔽性和不确定性,因此,衡量它对所得税的影响就更为困难。本文使用有效税率(ETR)作为替代变量来解决这一问题。有效税率,通常用公司当期的所得税费用与当期的利润总额的比值来表示,可用于衡量公司总体的所得税税负。

一般情况下,当控制了公司税率、纳税筹划等影响因素后,如果ETR与应计项目的规模显著正相关,即随着应计项目规模的扩大,ETR有所提高,则表明应计项目带来的所得税成本较高,因为应计项目规模的扩大导致ETR的增长幅度高于原ETR的平均水平;如果两者显著负相关,则表明应计项目带来的所得税成本较低,因为随着应计项目规模的增大,公司所负担的所得税反而降低;如果两者不存在显著的相关关系,则说明应计项目虽然需要承担一定的所得税成本,但与公司原来的平均水平相当,故对ETR没有显著影响。

二、研究模型和变量的选取

本文在 Mill et al(1998)[5]和 Atood et al(1998)[6]多元回归模型的基础之上,加入盈余管理具体方式变量,对提出的研究问题进行考察。待验证的模型如下:

以下将对模型中的变量进行解释和说明。

(一)因变量

有效税率(ETRit)是公司当期的所得税费用与当期利润总额的比值,可用于衡量上市公司的总体所得税税负。这一比率是在无法获得公司应税收益的情况下,相关研究者所普遍采用的衡量公司税负的一个替代指标。

(二)测试变量

盈余管理指标(EM)参照修正的Jones模型,使用经营性应计利润和应收账款以及存货的变化作为度量的指标。

CAACit,公司i在t年度的经营性应计利润。CAACit= (OPRit-CFOit)/PRit,其 中 的 OPRit=Oprofnit+Nopit+CWit-TAXit。OPRit,Oprofit,CFOit,Nopit,CWit和 TAXit分别指调整后的营业利润、营业利润、经营活动现金流量、营业外收入、财务费用和所得税。

△ARit,△ARit=(ARit-ARit-1)/PRit,表示i公司t年度与t-1年度应收账款(accounts receivable)的变化额。

△INVit,△INVit=(INVit-INVit-1)/PRit,表示i公司t年度与t-1年度存货(inventory)的变化额。

为了减少异方差性,以上测试变量的指标均除以该年度的利润总额(PRit)进行平整。

(三)控制变量

为了控制上市公司税务筹划行为对其所得税的影响,笔者在模型中加入了相应的控制变量。公司的实际税负与其适用税率间之所以存在差异,在一定程度上是由于公司进行了税务筹划,改变了公司的应税收益或部分业务的适用税率,因此,有必要在模型中加入相关的控制变量。

TaxRateit,公司i在t年度内所适用的税率。由于我国许多上市公司都享有减、免税等税收优惠待遇,当公司处于减、免税期间时,其法定税率与其适用税率并不相等,因此,本文以公司在年度t的实际使用税率确定这一指标。

LEVit,财务杠杆,即长期负债与公司总资产之比。Mill et al(1998)和 Atood et al(1998)均将财务杠杆作为影响公司所得税税负的一个重要变量,并证明财务杠杆越高,公司的所得税税负越低。

LNSIZEit,总资产的自然对数。部分研究表明,公司规模与所得税税负之间存在负相关关系,即规模较大的公司,往往具有相对雄厚的经济实力,另外其跨地域跨行业经营的特点也为公司管理层进行税务筹划提供了便利。

ROAit,总资产收益率,利润总额与公司总资产之比。Phillips[7](2003)认为公司的盈利能力与公司的税负存在相关关系,并发现,公司的总资产收益率与公司税负正相关。

GROWTHit,成长性,以公司总资产增长率表示,即公司t年度与t-1年度总资产之差除以t-1年度的总资产。Bankman[8](1994)研究发现,高成长的公司较少进行税务筹划,因此,可以预期,高成长公司的所得税税负较重。

INDit,行业哑变量。上市公司的行业类型来自于中国证监会2001年颁布的《上市公司行业分类指引》。

三、研究假设与样本选择

在我国,税收法规与会计制度尽管存在明显差异,但在计算收入时都是遵循权责发生制的。因此,上市公司发生的绝大部分收入一般都应确认应税收入。根据前面的分析,尽管公司应计收入的增加会相应增加在计算应税收益时业务招待费和广告费等费用的税前可抵扣金额,但相对于收入而言,这种扣除的比例很低。另外,在我国,应计收入的显著增加往往与盈余管理有直接的关系(Aharony et al,2000)[9],相对于公司正常的业务收入,这部分由于盈余管理而产生的收入往往只有较少的成本费用与其配比,总的来说,增加的那部分应计收入会负担较高的所得税成本。同理,低估成本也会导致应税收益的增加,使不便的业务收入需要与较多的成本费用相配比,负担较高的所得税成本。综合以上分析,提出以下两个假设:

假设一:在其他条件不变的情况下,公司应收账款的变动额与公司的所得税税负成正相关关系。

假设二:在其他条件不变的情况下,公司存货的变动额与公司的所得税税负成正相关关系。

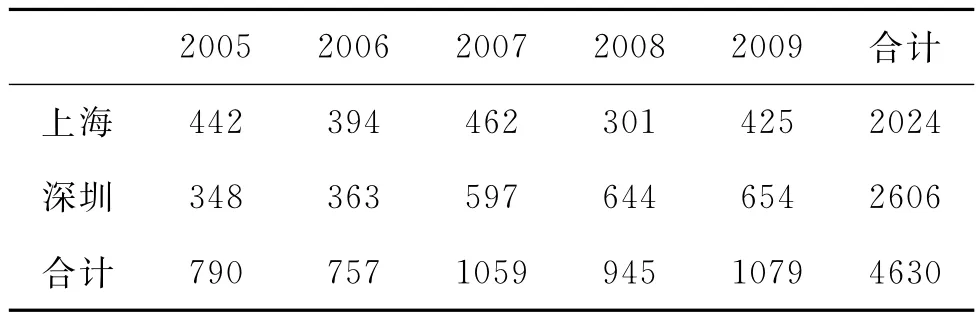

本文选择2005年-2009年在深圳和上海证券交易所上市的所有A股公司(剔出金融保险业)作为研究对象,并剔除研究数据缺失及所得税项目为负的样本。所得税为负,则该公司当年的所得税项目可能在一定程度上不能客观反映公司的当期税负情况,并在以后几期影响所得税的税负,故予以剔除。当利润总额为负时,变量ETR也不能反映公司所得税税负情况,因此也予以剔除。样本分布表见表1。根据研究的具体问题,在下文中,笔者将对这一样本总体进行少量的筛选,因此,样本量会发生一定的变化。

表1 样本数据分布表

四、假设检验与结果分析

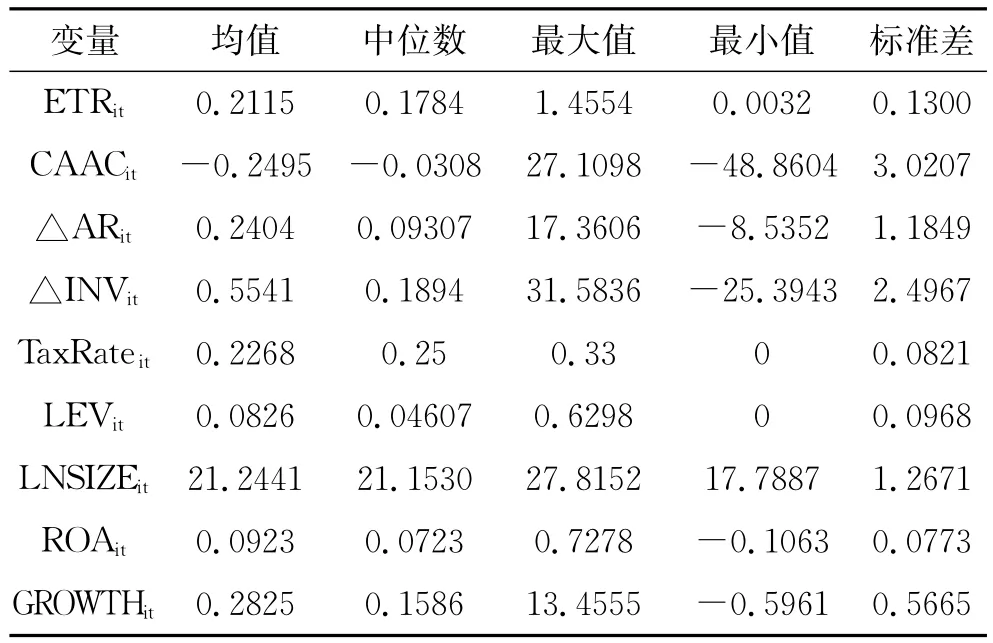

(一)描述性统计

表2列示了本文样本总体主要变量的描述性统计结果。有效税率ETRit的均值为0.2115,低于样本公司的平均适用税率(22.68%)。各个变量的标准差差距较小。

表2 主要变量的描述性统计

(二)回归检验结果分析

利用前文提出的模型,本文采用最小二乘法进行回归检验。得到的回归结果如表3所示。

表3 回归检验结果

多重共线性检验结果显示各模型方差膨胀因子(VIF)都未超过2,表示该回归结果不存在严重的多重共线性问题。由于篇幅所限不在此处列示。

观察方程一和方程二,可以发现经营性应计利润CAACit与公司所得税税负ETRit存在非常显著的负相关关系,而将经营性应计项目进一步分解为不同的会计行为后,应收账款的变动额(△ARit)与存货的变动额(△INVit)均与ETRit存在较弱的正相关关系,与本文的假设相符,说明当公司高估应计收入,低估应计成本费用时,需要承担一定的所得税成本。另外,由于△INVit的显著性水平高于△ARit,可以认为,相对于高估收入而言,低估成本费用需要承担更高的所得税成本。

回归结果中,应计项目操纵的测度指标对所得税影响的结果并不一致,产生这一结果的原因可能有以下几点:

首先,应计项目将公司管理层所有未涉及现金的操控行为的影响汇总为单一的测度,因此很难通过分析会计制度与税收法规的关系的具体差异来判断应计项目与所得税税负的关系。事实上,应计项目的所得税成本取决于上市公司多种操纵行为的共同结果。而将应计项目进一步分解为低估应计成本(具体体现在存货和折旧项目),高估应计收入(具体体现在应收账款项目)后加以分析,则得到更为具体精确的结果,与之前的理论假设也相符。

其次,上市公司的盈余管理行为是与不同利益相关者博弈产生的结果,体现在所得税上,针对其他利益相关者的盈余管理行为也可能产生降低所得税成本的结果。再融资、或者与净利润指标挂钩的公司管理层的奖金激励方案等盈余管理动机出现时,公司增加净利润的盈余管理行为也可能降低所得税成本。而减少所得税本身就是增加公司净利润的一个直接手段。

最后,避税动因可能已经上升为上市公司盈余管理行为的一个重要动因,而经营性应计利润的操纵可能是避税目的盈余管理行为的主要手段。随着税收监管的逐步加强,上市公司避税目的盈余管理行为越来越难实现,在这一背景下,直接的应计利润操纵可能变成主要的盈余管理手段。后文的研究也发现,关联交易方式的盈余管理避税受到了较强的监管,而这也可能是上市公司选择其他盈余管理方式进行避税的原因之一。

在各控制变量中,公司名义税率(TaxRateit)均在1%的水平上显著为正,表明上市公司母公司的税率对整个公司的所得税税负有正的影响。与预期相符,财务杠杆(LEVit)均在1%的水平上显著为负,表明在我国长期负债的税盾作用同样显著,随着公司财务杠杆的提高,公司所得税税负会有所降低。公司规模(LNSIZEit)均在5%的水平上显著为负,也与预期相符,表明在我国随着公司规模的提高,公司所得税税负会有所降低。

盈利能力(ROAit)和成长性(GROWTHit)两个变量均在1%的显著性水平上与ETRit相关,但是均与预测的符号相反,表明在我国,盈利能力越弱,成长性越低,公司的所得税税负越高。原因可能是那些盈利能力较弱、成长性较弱的公司在政治谈判中,处于不利的地位,故而,不易获得节约所得税的利得。

在回归检验中,笔者按照证监会的行业分类指引将研究样本分为21个行业,并设置了行业哑变量,由于篇幅所限,笔者并未报告相关的检验结果。但通过考察行业变量的回归情况,笔者发现,上市公司的所得税税负基本体现了我国的产业政策,农林牧渔业、电子制造业、交通运输业、仓储业和信息技术业的所得税税负显著低于其他行业,而房地产业的所得税税负显著高于其他行业。

方程三对所有变量进行了整体回归,可以看到,△ARit和△INVit的显著性程度进一步提高,其他变量的检验结果与前两个方程基本一致,说明检验的结果较为稳定。

五、研究结论与政策建议

我国上市公司应计项目操纵的盈余管理对所得税有何影响?本文以2005-2009年间在我国沪、深股市上市交易的A股公司为研究样本,通过考察经营性应计利润、应收账款、存货等指标对公司所得税税负的影响,尝试对这一问题做出解答。研究的结果表明,在控制了其他影响上市公司所得税税负的影响后,应计项目对公司所得税税负的影响较为复杂。单独的高估应计收入和低估应计成本费用的盈余管理行为与公司所得税税负存在较弱的正相关关系,说明这些行为都存在一定的所得税成本,相对于高估收入而言,低估成本费用需要承担更高的所得税成本。而综合的应计项目盈余管理行为与公司所得税税负存在显著的负相关关系,说明应计项目的所得税成本取决于上市公司多种操纵行为的共同结果,而应计项目的操纵产生的盈余管理结果很可能伴生了降低所得税成本这一结果。以避税为目标的盈余管理也可能已经成为应计项目操纵的一个主要目标。

本文的研究为监管者提高监督效率、改善监管效果提供了新的对策和思路。无论在我国,还是西方国家,监管者均将会计准则作为解决盈余管理问题的重要举措,但是事实证明,会计准则的围追堵截并不能真正减少盈余管理的发生可能、降低盈余管理的发生规模,只是改变盈余管理出现的形态。通过本文的研究,笔者认为,我国可以进一步加强资本市场监管方与我国税务部门在税收立法、税收执法等方面的协作,在制定相关法规的基础上,提高公司盈余管理的所得税成本,降低盈余管理的净收益,从而使监管方达到遏制上市公司进行盈余管理的目的。这一方法,不仅能够在一定程度上有效降低公司盈余管理行为的发生可能和发生规模,同时也能够分摊监管方的监管成本。

[1]Erickson M,Hanlon M,Edward L Maydew.How Much Will Firms Pay For Earnings That Do Not Exist:Evidence of Taxes Paid on Allegedly Fraudulent Earning[J].The Accounting Review,2004,79(2):387-408.

[2]Mill L,Newberry K.The Influence of Tax and Nontax Costs on Book-tax Reporting Differences:Public and Private Firm[J].The journal of the American Taxation Association,2001,23(1):1-19.

[3]Hanlon M,The Persistence and Pricing of Earningsaccruals and Cash Dlows When Firms Have Large Book-tax Differences[J].The Accounting Review,2005,80(1):137-166.

[4]叶康涛,陆正飞.盈余管理与所得税支付:基于会计利润与应税所得之间差异的研究[J].中国会计评论,2006,(12):205-224.

[5]Mill L,Erickson M,Maydew E.Investments in Tax Planning[J].The Journal of the American Taxation Association,1998,20(1):1-20.

[6]Atood T J,Omer T,Shelley M.Before-tax versus Aftertax Earnings as Performance Measures in Compensation Contracts[J].Managerical Finance,1998,24(11):30-44.

[7]Philips J.Corporate Tax-planning Effectiveness:The Role of Compensation-based Incentives[J].The Accounting Review,2003,78(3):847-874.

[8]Bankman.The Structure of Silicon Valley Start-ups[J].UCLA Law Review,1994,(9):1737-1768.

[9]Aharmony J,Lee C W,Wong T J.Financial Packaging of IPO Firms in China[J].Journal of Accounting Research,2000,38(1):103-126.

Studies on the Relationship between Earnings Management of Accruals and Income Tax of Listed Companies

HU Teng-yang

(GraduateSchoolofAnhuiUniversityofFinanceandEconomics,Bengbu233000,China)

The earnings management of total accruals and income tax shows a strong negative correlation.There is also a weak positive correlation between the earnings management of overestimation of accruals income and underestimation of costs with the income tax of the company.In other words,listed companies could deduct the costs of income tax by effectively control the profitable accruals.When the company overestimates the accruals income and underestimates the costs,the costs of income tax will increase.

accruals;earnings management;income tax

F275

A

1009-9735(2011)01-0092-05

2010-11-03

胡腾阳(1985-),男,安徽六安人,安徽财经大学在读硕士生,研究方向:会计理论与方法。