中国经济周期波动中的货币冲击效应研究

杜 婷

(深圳大学 经济学院,深圳 518060)

中国经济周期波动中的货币冲击效应研究

杜 婷

(深圳大学 经济学院,深圳 518060)

经济周期波动的货币解释在现代经济周期理论的发展中占据着重要的地位,文章在中国经济周期波动的框架下研究货币政策的冲击效应,其结果表明:实际货币指标周期表现较为一致,而名义货币指标周期变化较大,从波动性来看,货币冲击波动强于实体经济,货币指标标准差大约是实际GDP的1.2-1.5倍,Granger因果检验显示,存款余额、贷款余额对实际GDP的波动具有显著影响;我国货币政策具有反周期操作的特征;M1的正向冲击和反向冲击的作用力度存在一定程度的非对称性,表明收缩性货币政策的作用更大。

经济周期;货币冲击;效应

0 引言

在中国经济的增长和波动过程中,货币波动与经济波动是否相关,货币冲击对经济波动的作用效果如何,诸如此类的问题促使我们有必要对我国经济周期波动中货币冲击的机制和效果进行更深入的分析和研究。近年来国内学者对经济周期波动中的货币冲击问题进行了广泛的研究,但也存在着一些分歧,如宋兆晗(2004)利用货币流通速度对时间趋势的偏离作为货币供应松紧程度的衡量,检验了其同当期及未来经济波动之间的联系,其结论表明货币冲击在短期内的确影响经济产出[1]。刘金全(2002)通过对货币政策状态(扩张性和紧缩性)的度量,发现在我国经济运行当中,紧缩性货币政策对于经济的减速作用大于扩张性货币政策对于经济的加速作用[2]。张屹山、刘金全(2005)对我国主要宏观经济变量时间序列特征进行定量分析,认为货币供给的波动性对名义产出增长率产生了负的/单边作用,但货币供给冲击的综合作用效果基本上都呈现出弱中性的特征,从而体现了货币政策的短期无效性[3]。

基于国内外的研究现状与存在的分歧,本文尝试在中国经济周期波动的框架下对货币的冲击效应进行系统的研究。

1 货币冲击与实体经济的关联性与因果性

本文选取存款余额、贷款余额、M1作为货币指标,并根据货币指标变量的周期图谱和所计算的相关系数,以分析我国经济周期中货币冲击与实体经济的关联性和因果性。

为了避免因采用不同的趋势分解方法所产生的误解,准确把握周期波动的特征,本着稳健性的原则,本文采取了三种方法对GDP和货币变量序列进行趋势分解,即差分法、HP滤波法和Band-pass滤波。其中,差分法为变量序列的对数差:△yt=log(yt)-log(yt-1),HP滤波和Band-pass滤波中的参数λ和k分别为λ=100,k=3。同时,为了能够不仅在周期波动的形态上对各经济变量进行比较,而且在波幅上也具有可比性,我们定义经济周期为变量对其长期趋势的相对偏离。即对于时间序列{yt},其周期项定义为,其中Trend项为三种方法分解得到的趋势项,对差分法,Trendt=yt-1。这样消除了各经济变量因计量单位的不同产生的偏差。

从统计方法上看,对时间序列的周期特征进行分析有两类方法,一类是时域分析的方法,另一类是频域分析的方法。对于时域分析,本文采用计算诸变量与真实GDP之间的互相关系数和Granger指标,分析变量间的共变性。对于频域分析,本文采用谱分析的方法分析经济变量的周期特征,具体方法见陈磊(2001)[4]。

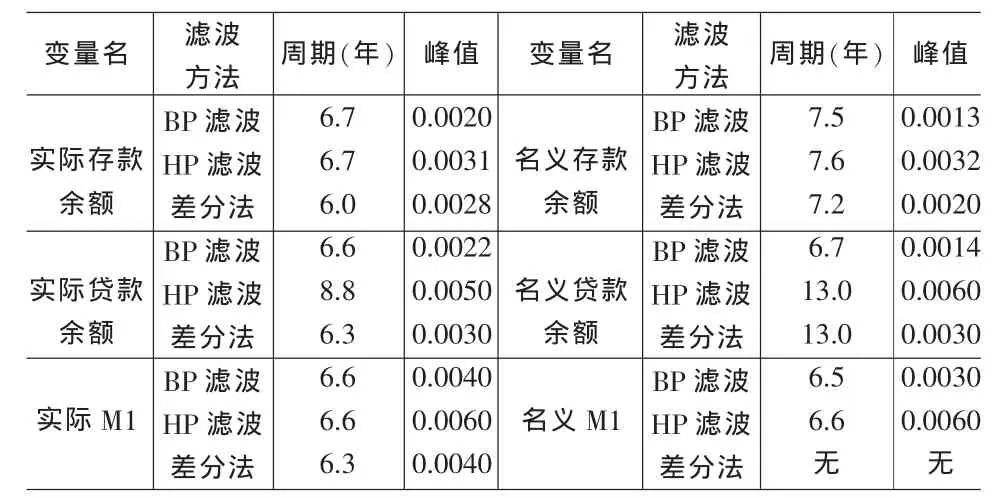

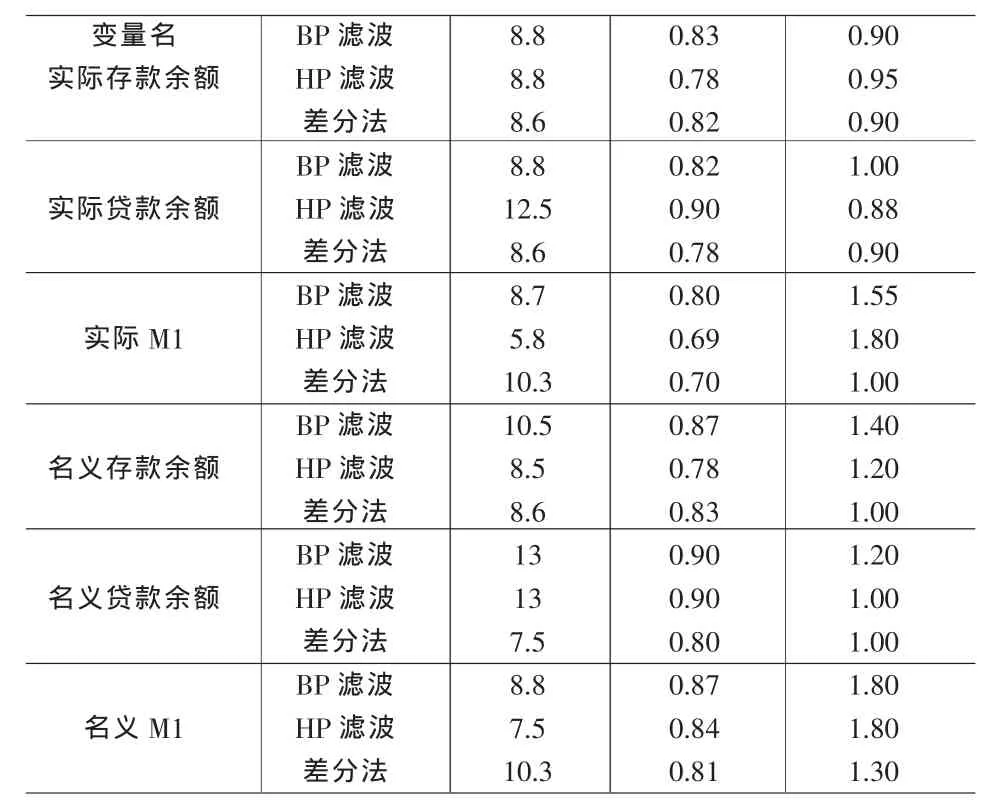

观察货币指标的周期图谱,各实际变量的周期表现较为一致,实际存款余额、实际贷款余额、和实际M1的周期都为6.5年左右,而名义变量则变化较大,名义存款余额的周期大约为7.5年,名义贷款余额的周期则为13年左右,而名义M1的周期大约为6.5年。与实际GDP相比,货币指标都是顺周期的。而由相位谱显示,存款余额(名义和实际)、贷款余额(名义和实际)比参考序列滞后大约1年,而M1(名义和实际)则要滞后大约2年。从波动性来看,货币指标标准差大约是实际GDP的1.2-1.5倍。而Granger因果检验显示,存款余额(名义和实际)、贷款余额(名义和实际)对实际GDP的波动具有显著影响,而实际GDP的波动引致了M1(名义和实际)的波动。

表1 货币变量与GDP的谱分析

表3 货币变量与GDP的互谱分析

2 货币冲击的反周期特征和非对称性检验和分析

研究表明,货币政策操作一般是反经济周期操作,而且在不同的经济阶段,相同幅度的货币收缩和货币扩张,对经济增长的影响作用却并不相同。一般认为,在经济收缩阶段扩张性货币政策的加速作用要小于经济扩张阶段紧缩性货币政策的减速作用[5]。历史上,美国曾在1988年至1989年实行了紧缩性货币政策,经济对此出现了增速放慢的明显反应,随后在1990年货币政策开始松动,但经济增长速度对此没有出现明显的加快反应。货币政策对于经济增长速度的影响,不仅依赖货币政策冲击的方向和强度,而且依赖经济周期的具体阶段,这种货币政策对实际产出不同的作用机制和作用效果,被称为货币政策作用的非对称性。因此,我们有必要对我国货币政策冲击作用方式进行更深入的分析和研究。

表4 我国货币变量与实际GDP的波动关系

2.1 货币冲击的反周期操作特征检验

在检验货币政策的反周期特征之前,首先必须对经济周期的阶段性进行一个判断。为此,我们需要采用一些变量或者指标来表示经济运行的状态。我们假设:SYt=1表示经济处于扩张状态,SYt=0表示经济处于收缩状态。而SYt的定义,这里我们采用实际GDP序列进行定义,即剔除趋势后的实际GDP序列(BP滤波、HP滤波和差分法),当GDPt>0时,定义SYt=1;当GDPt<0时,定义SYt=0,这样我们得到一个描述经济运行状态的二项离散状态序列{SYt}。通过构造以下二项选择模型来检验货币政策的反周期特征(模型当中可以引入多阶滞后变量):

其中,F是某种概率分布函数,πt为通货膨胀率,Mt为剔除趋势的货币供应量波动序列。当分布F取为正态分布函数时,模型被称为Probit模型;当分布取为Logistic分布时,模型被称为Logistic模型。Logistic分布具有概率分布函数:F(x)

在模型(1)中,若检验Mt的系数β显著的小于零,意味着货币供应量增长快时,经济往往(概率大)处在收缩期,而货币供应量增长慢时,经济往往(概率大)处在扩张期,因而货币政策是反周期操作的。反之,若Mt的系数β显著的大于零,则意味着货币政策为顺周期操作的。

对(1)式采用Logistic模型进行估计。由于三种剔除趋势方法(BP滤波、HP滤波和差分法)得到的序列具有结构的相似性,这里我们仅给出BP剔除趋势后序列的检验结果,具体检验结果如下:

狭义货币供应量M0的检验结果为:

其中()中的参数为 t统计量,通货膨胀率πt以消费价格指数表示,Mt为狭义货币供应量M0。

狭义货币供应量M1的检验结果为(样本区间为 1978-2003):

从M0和M1的检验结果看,货币供应量系数为负数,并且在统计上显著(5%水平),这也意味着我国货币政策具有反周期操作的特征。另外,在上面的两个检验结果中,货币供应量都是滞后期 (M0为滞后 1期、M1为滞后2期)显著,说明我国货币政策还具有滞后操作的特征。

2.2 货币冲击的非对称性检验

货币政策包括扩张性货币政策和紧缩性货币政策,同样我们也需要采用一些变量或者指标来表示货币政策状态。利用剔除趋势后的货币供应量序列Mt,我们假设:若Mt>0,定义表示扩张性货币政策状态;若示收缩性货币政策状态。

为了测算货币政策作用的非对称性影响,按照Cover(1992)所给出的方法[6],定义:

分别表示货币政策的正向冲击因素和反向冲击因素,将GDP序列基于常数项、通货膨胀率、当期Post和negt及其各期滞后值进行回归,建立回归方程:

对回归方程(2)进行估计,其中滞后阶数n通过比较AIC赤池信息值、R2值和LM自相关性检测值加以判定选取。

对M0我们建立如下方程:

(1,39)=21.2 [0.00]

24.3 [0.00]

从检验结果看,对M0序列的正向冲击和反向冲击对产出都具有显著的影响,并且正向冲击和反向冲击的作用力度基本相同,不存在非对称性影响。

通过比较AIC赤池信息值,对M1我们建立如下方程(样本区间 1978-2003):

从检验结果看,M1的正向冲击对实际产出未产生实际影响,而反向冲击对实际产出了显著的影响,并且正向冲击和反向冲击的作用力度存在一定程度的非对称性 (10%水平),比较而言,收缩性货币政策的作用更大。

3 基本结论

第一,通过观察货币指标的周期图谱,各实际变量的周期表现较为一致,实际存款余额、实际贷款余额、和实际M0的周期都为6.5年左右,而名义变量则变化较大。由相位谱显示,存款余额(名义和实际)、贷款余额(名义和实际)比参考序列滞后大约1年,而M0(名义和实际)则要滞后大约2年。从波动性来看,货币指标标准差大约是实际GDP的1.2-1.5倍。Granger因果检验显示,存款余额(名义和实际)、贷款余额(名义和实际)对实际GDP的波动具有显著影响,而实际GDP的波动引致了M0(名义和实际)的波动。

第二,通过对货币政策的反周期操作特征的检验,我们发现我国货币政策具有反周期操作的特征。同时,我国货币政策还具有滞后操作的特征。通过货币政策作用的非对称性检验,我们发现M0序列的正向冲击和反向冲击对产出都具有显著的影响,并且正向冲击和反向冲击的作用力度基本相同,不存在非对称性影响。M1的正向冲击对实际产出未产生实际影响,而反向冲击对实际产出了显著的影响,并且正向冲击和反向冲击的作用力度存在一定程度的非对称性,比较而言,收缩性货币政策的作用更大。

[1]宋兆晗.我国货币流通速度与经济波动的实证分析[J].上海经济研究,2004,(8).

[2]刘金全.货币政策作用的有效性和非对称性研究[J].管理世界,2002,(3).

[3]张屹山.刘金全.2005年中国宏观经济波动态势与成因的动态分析[J].数量经济技术经济研究,2005,(7).

[4]陈磊.我国宏观经济指标周期波动相关性的互谱分析[J].统计研究,2001,(9).

[5]Freeman.S,F.E.Kydland.Monetary Aggregates and Output[J].American Economic Review,2000,90(5).

[6]Cover J.P.Asymmetric Effects of Positive and Negative Money Supply Shock[J].Quarterly Journal of Economics,1992,11.

(责任编辑/易永生)

F234.4

A

1002-6487(2011)03-0122-03

国家社会科学基金资助项目(08CJL020)

杜 婷(1977-),女,四川绵阳人,博士,副教授,研究方向:宏观经济金融统计分析。