我国债券型基金择时能力实证研究

金 秀,于 莉

(东北大学工商管理学院,辽宁沈阳 110819)

一、 问题的提出

随着我国证券市场的不断发展和完善,我国证券市场投资基金的规模日趋扩大,基金数量越来越多,风格差别越来越大,投资者投资基金时可选择范围变得更大,选择难度也加大,因此投资者越来越须要依据基金的表现来作出投资决策。在近期市场大幅震荡行情下,债券型基金受到投资者的青睐,债券型基金管理者的管理水平成为投资者关注的焦点。市场时机把握能力即择时能力是衡量基金管理者管理水平的重要指标。目前,关于股票和混合型基金的择时能力研究较多,研究债券型基金较少,因此研究债券型基金的择时能力,为投资者提供科学的投资决策依据具有现实意义。

Treynor等首先提出带有一个二项式的模型(T-M模型),用以分析基金管理者的择时能力[1]。Bello、Henriksson等对T-M模型进行改进,提出了H-M模型[2-3]。Chang等对H-M模型进行改进,提出了带有两个虚拟变量的模型来分析基金管理者的选股能力和择时能力[4]。Blake等对基金管理者的择时能力进行了研究,发现Sharpe投资风格分析法得到的基金投资组合比例与基金投资组合报告具有高度的一致性,指出Sharpe投资风格分析法可以用来研究基金管理者的投资策略[5]。Boney等也采用Sharpe投资风格分析法来研究债券型基金的择时能力,并对基金择时能力的鲁棒性进行了检验[6]。迟国泰等利用H-M模型检验了最新时期内中国开放式基金的市场时机把握能力和证券选择能力,得到了对应不同择时能力贡献的投资收益[7]。魏先华等提出了检验基金管理者波段时机选择能力模型[8]。Busse提出了波动择时能力模型[9]。马超群等引入收益择时因子,改进了Busse波动择时模型[10]。本文在文献[6]的基础上,通过研究债券型基金管理者的现金与债券之间转换能力、债券期限匹配能力、年度投资组合调整能力对其择时能力进行分析。

二、 基金投资组合模型及检验

1. Sharpe投资风格分析法

本文采用Sharpe(1992)二次规划技术求解在观察期内基金的投资组合,从而评价基金管理者的择时能力。通过运用这个技术,可以求解不同债券市场条件下基金资产配置比例的数值,进而根据债券型基金管理者的现金与债券之间转换能力、债券期限匹配能力、年度投资组合调整能力对其择时能力进行研究。在观察期内,由带有线性约束的二次规划问题求得每一只基金的投资组合比例:

(1)

其中,ri,t为基金i在观察期t内的总收益,bij为基金i在观察期t内对指数j的持有比例,rj,t为指数j在观察期t内的总收益。

2. 确定资产类别因素模型

Sharpe投资风格分析法的关键是确定一组能够代表基金投资资产类别的指数。债券型基金大部分资产配置于不同期限的债券和票据。根据债券的期限,中证债券系列指数划分为短期(1年期以下)债券指数、1~3年期债券指数、3~7年期债券指数、7~10年期债券指数以及10年期以上债券指数。票据指数划分为短期(1年期以下)票据指数和1~3年期票据指数,建立因素模型来构造基金的投资组合[11]:

其中ri,t为基金i在t时的收益,rsb,t为短期(1年期以下)债券指数在t时的收益,rb0103,t为1~3年期债券指数在t时的收益,rb0307,t为3~7年期债券指数在t时的收益,rb0710,t为7~10年期债券指数在t时的收益,rblong,t为长期(10年期以上)债券指数在t时的收益,rsyp,t为短期(1年期以下)央行票据指数在t时的收益,ryp0103,t为1~3年期央行票据指数在t时的收益,bi,sb为基金i对短期(1年期以下)债券指数的持有比例,bi,b0103为基金i对1~3年期债券指数的持有比例,bi,b0307为基金i对3~7年期债券指数的持有比例,bi,b0710为基金i对7~10年期债券指数的持有比例,bi,blong为基金i对长期(10年期以上)债券指数的持有比例,bi,syp为基金i对短期(1年期以下)央行票据指数的持有比例,bi,yp0103为基金i对1~3年期央行票据指数的持有比例,ei,t为扰动项即基金i在t时组合收益率中不能被因子解释的部分。

3. 模型有效性检验

选取上市时间超过4年的开放式债券型基金作为样本,分别是南方宝元、兴业转债、天治财富增长、富国天利、嘉实债券、华宝宝康债券、银河收益、招商安泰债券A、华夏债券A/B、万家债券、长盛全债指数和国泰金龙债券A,共12只样本基金。观察期间是2005年1月1日到2009年12月31日的周数据,共241个周数据。所有周收益率(r)均采用对数收益率,即rt=ln(Pt)-ln(Pt-1),Pt代表第t日的股票价格。数据来自中证指数有限公司和中国基金网。

要使Sharpe投资风格分析法达到更好的使用效果,因素模型必须满足三个条件:

① 因素模型中指数是互不包容的;

② 指数类别能够涵盖基金所涉及的主要投资资产类别;

③ 指数收益具有弱相关性或相关性较高但方差不同。

下面分别检验这三个条件是否满足:

第一步,检验因素模型中指数是否是互不包容的。在基金投资资产类别的选取过程中,指数分类互不包容,满足第一个条件。

第二步,检验因素模型是否涵盖基金投资所涉及的主要资产类别。每只样本基金,利用Eviews 5.0软件对式(1)进行多元回归,得到观察期内每只基金的R2。10只样本基金R2大于0.9,2只基金的R2小于0.9,分别为0.88和0.83。样本基金的R2均大于0.8,说明选取的7只指数可以解释80%以上基金收益的波动,债券型基金80%以上的资产投资于债券市场和票据市场,只有少量资产参与股票投资,因此这七个因素能够涵盖基金投资所涉及的主要资产类别,满足第二个条件。

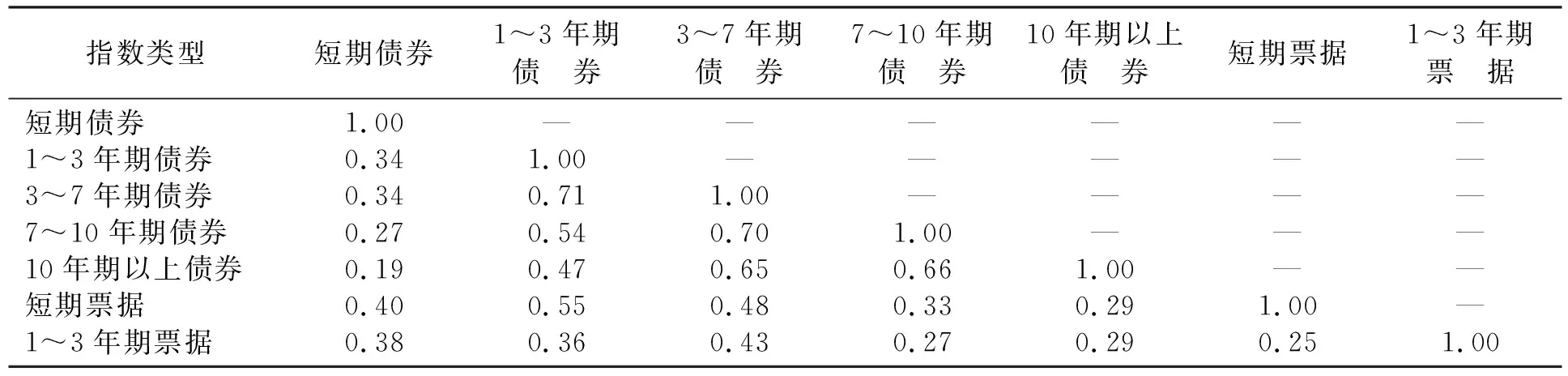

第三步,检验指数收益之间的相关性。运用Eviews 5.0计算7只指数收益之间的相关系数矩阵,见表1。

从表1中可以看出,债券指数收益之间的相关系数较小,满足第三个条件。因此,因素模型满足Sharpe二次规划技术的三个条件,可以运用Sharpe投资风格分析法来求解基金投资组合比例。

表1 指数收益间的相关系数矩阵

三、 债券型基金择时能力分析

1. 现金与债券之间转换能力

债券期限不同,流动性和变现能力也不同。债券期限越短,流动性越强;债券期限越长,流动性越差。短期债券的流动性强,变现能力也强,因此把短期债券看做现金。将短期债券指数收益与1~3年期债券指数收益、3~7年期债券指数收益、7~10年期债券指数收益以及10年期以上债券指数收益之间的大小进行比较,把式(2)中基金投资类别的7只指数周收益率数据分为S1、S2两组:S1包括满足rsb,t=max(rsb,t,rb0103,t,rb0307,t,rb0710,t,rblong,t)所有观察值,即在t时短期债券指数收益大于1~3年期债券指数收益、3~7年期债券指数收益、7~10年期债券指数收益以及10年期以上债券指数收益的观察值;S2包括满足rsb,t=min(rsb,t,rb0103,t,rb0307,t,rb0710,t,rblong,t)所有观察值,即在t时短期债券指数收益小于1~3年期债券指数收益、3~7年期债券指数收益、7~10年期债券指数收益以及10年期以上债券指数收益的观察值。

通过现金与债券之间转换能力考察样本基金管理者的择时能力。在现金收益率大于不同期限的债券的收益率时,基金管理者应该将更多的资产配置于现金;在现金收益率小于不同期限的债券的收益率时,基金管理者应该将更多的资产配置于债券,通过在现金与债券之间的不断转换来获取超额的收益。用现金调整值来衡量基金管理者在现金与债券之间的转换效果,现金调整值的公式表示如下:

现金调整值=bisb(S1)-bisb(S2)

(3)

其中,bisb(S1)表示在S1(短期债券收益大于其他期限债券收益)的情况下,基金i配置于短期债券指数的比例;bisb(S2)表示在S2(短期债券收益小于其他期限债券收益)的情况下,基金i配置于短期债券指数的比例。现金调整数值越大,基金管理者的择时能力越强。

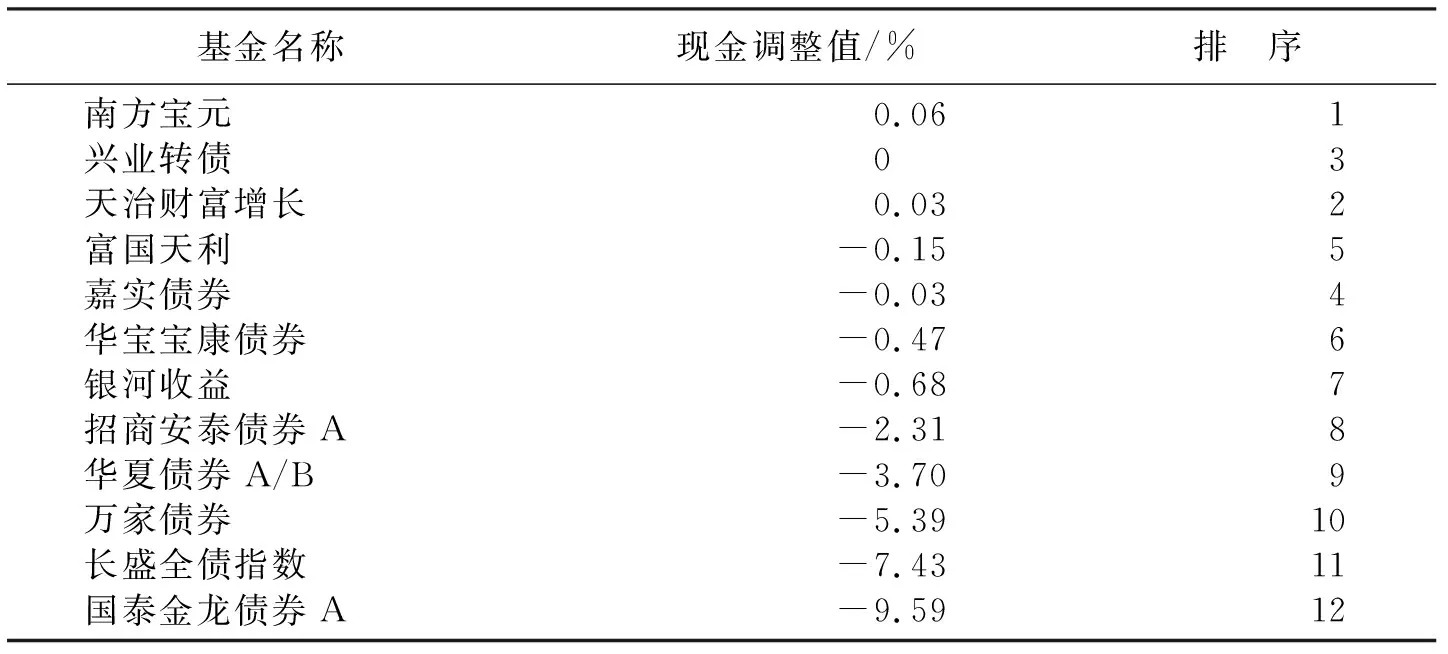

首先根据公式(1)和公式(2),利用Matlab求解每只基金在观察期内S1、S2两种情况下对短期债券的平均持有比例bisb(S1)和bisb(S2),然后根据公式(3)计算每只基金的现金调整值,计算结果如表2所示。

从表2中可以看出,南方宝元和天治财富增长的现金调整值为正数,说明基金管理者在现金收益高于债券收益时,将更多的资产配置于现金;

表2 样本基金现金调整值

在现金收益低于债券收益时,将更多的资产配置于不同期限的债券,通过在现金与债券之间的转换抓住了市场时机,具有择时能力,且南方宝元基金管理者的择时能力大于天治财富增长。兴业转债的现金调整值为零,说明在评价期内基金管理者对现金的持有比例不变,但不能判断是否具有择时能力。其他样本基金的现金调整值为负数,说明基金管理者在现金收益高于债券收益时,将更多的资产配置于不同期限的债券;在现金收益低于债券收益时,将更多的资产配置于现金,未能通过现金与债券之间的转换抓住市场时机,不具有择时能力。

2. 债券期限匹配能力

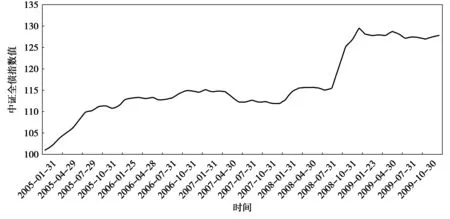

基金管理者通过对不同期限的债券之间的转换来获取超额收益的能力就是基金管理者的债券期限匹配能力,该指标可以考察市场选择能力。中证全债指数可以综合反映银行间和交易所市场国债、金融债、企业债的走势,见图1。根据中证全债指数在观察期内的走势,将观察期间分为:指数上涨阶段,记为P1;指数调整阶段,记为P2。

图1 2005—2009年中证全债指数走势图

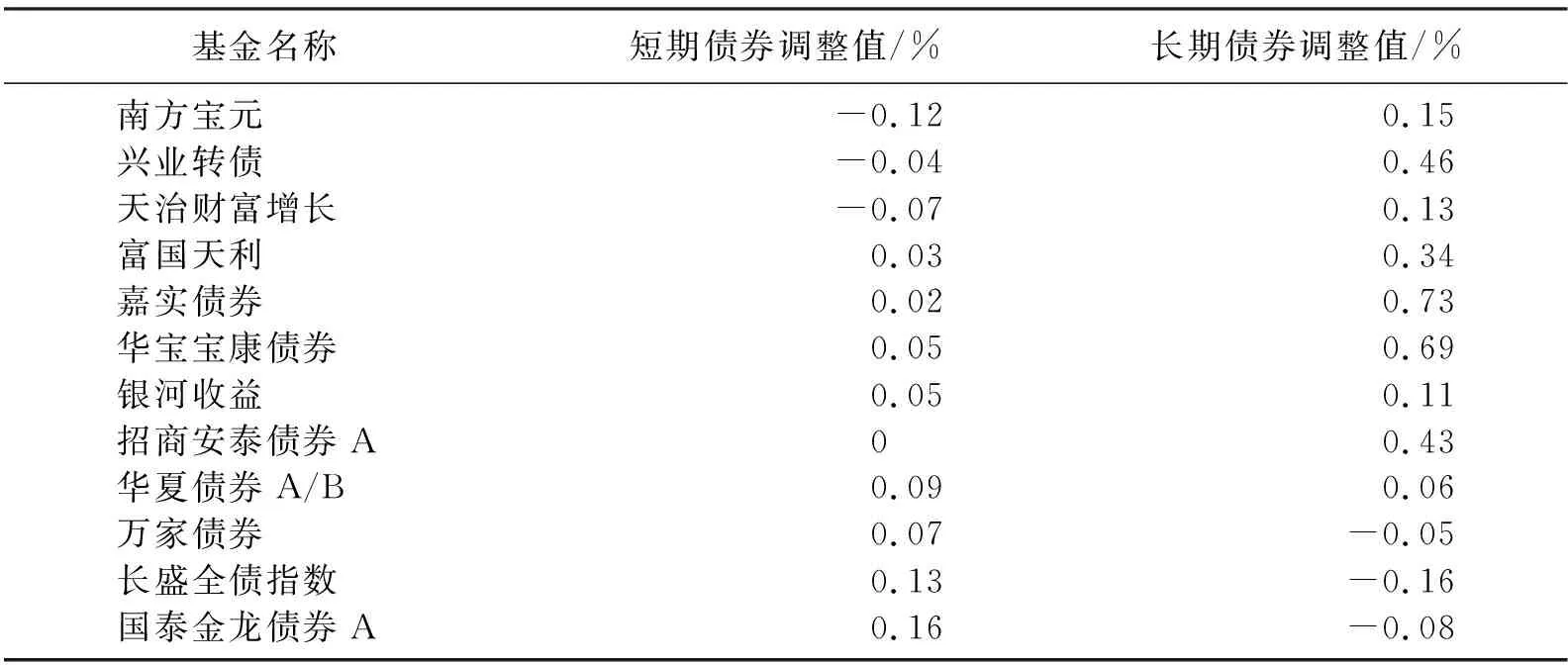

选取1~3年期债券代表短期类债券,10年期以上的债券代表长期类债券,通过分别计算在上涨阶段和调整阶段短期债券的调整值和长期债券的调整值,来考察基金管理者对短期类债券和长期类债券与市场趋势的匹配能力。短期债券的调整值和长期债券的调整值计算公式如下:

其中,bib0103(P1)表示在P1(指数上涨阶段)的情况下,基金i配置于1~3年期债券指数的比例;bib0103(P2)表示在P2(指数调整阶段)的情况下基金i配置于1~3年期债券指数的比例;biblong(P1)表示在P1的情况下,基金i配置于长期债券指数的比例;biblong(P2)表示在P2的情况下,基金i配置于长期债券指数的比例。

首先根据公式(1)和公式(2),利用Matlab求解每只基金在观察期内P1和P2两种情况下对短 期债券的平均持有比例为bib0103(P1)、biblong(P1)和bib0103(P2)、biblong(P2),然后根据公式(4)和公式(5),计算每只基金的短期债券和长期债券的调整值,计算结果如表3所示。

从表3可以看出,南方宝元、兴业转债以及天治财富增长的短期债券调整值为负数,长期债券调整值为正数,说明基金管理者在债券市场收益率上升阶段,将更多的资产配置于长期类债券;在债券市场收益率调整阶段,将更多的资产配置于短期类债券,通过在长期债券与短期债券之间的转换,抓住了市场时机,具有债券期限匹配能力。招商安泰债券A的短期债券调整值为零,长期债券调整值是正数,说明基金管理者在观察期内短期债券的持有比例保持不变,在债券市场收益率上升阶段配置于长期债券的比例大于在债券市场收益率调整阶段的长期债券的平均持有比例,利用长期债券抓住了市场时机。富国天利、嘉实债券、华宝宝康债券、银河收益、华夏债券A/B的短期债券调整值和长期债券调整值都是正数,说明基金管理者在观察期内均将更多的资产配置于短期类债券,没有抓住市场时机,不具有择时能力。万家债券、长盛全债指数及国泰金龙债券A的短期债券调整值为正数,长期债券调整值为负数,说明基金管理者在债券收益率上升阶段,将更多的资产配置于短期类债券;在债券收益率调整阶段,将更多的资产配置于长期类债券,没有抓住市场时机,不具有择时能力。

表3 样本基金短期和长期债券调整值

3. 年度投资组合调整能力

随着时间的推移,过去构建的投资组合对于基金管理者来说可能已经不是最优的投资组合了,须要对投资组合进行必要的调整,以确定一个新的最优投资组合。年度投资组合调整能力是基金管理者根据市场的变化,在上一年的资产组合的基础上进行的必要调整,从而获得超额收益的能力,这里用基金在观察期内的年度投资组合调整能力均值来考察基金管理者的择时能力,公式如下:

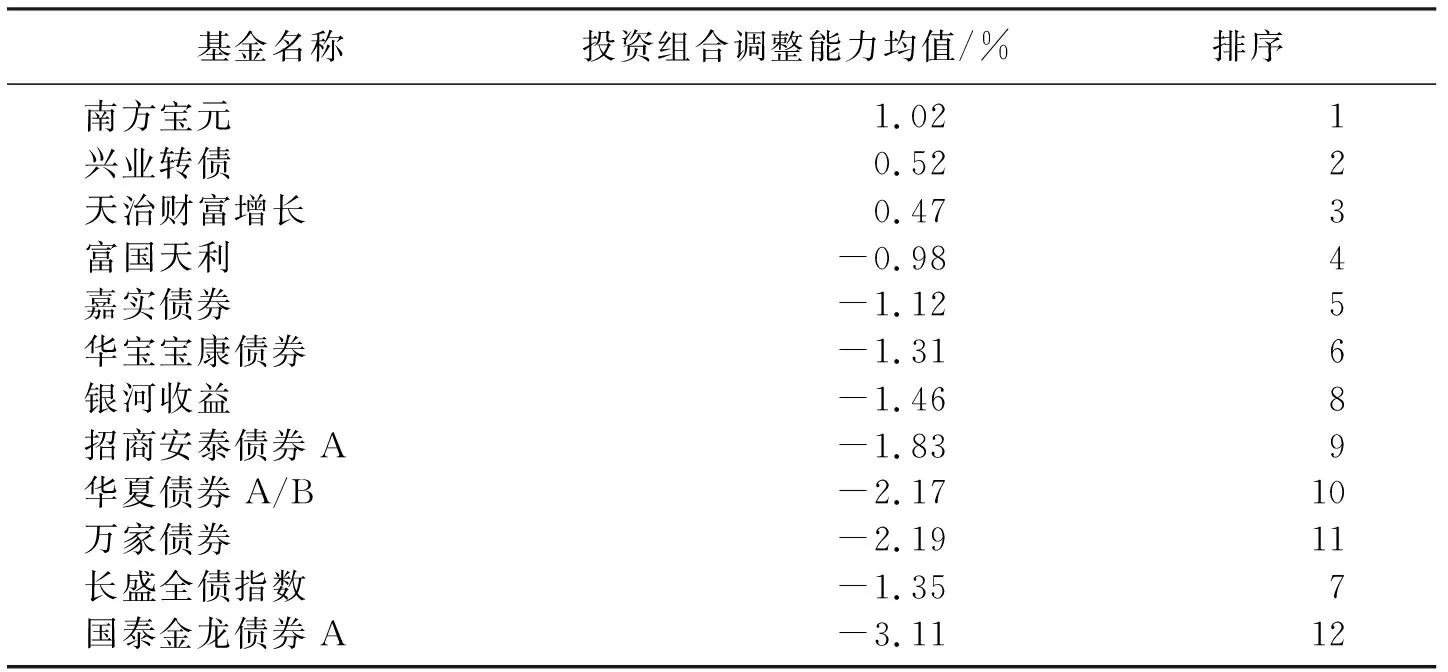

根据公式(6)和公式(7),利用Matlab分别计算每只基金在观察期内年度投资组合调整能力均值,计算结果如表4所示。

从表4可以看出,南方宝元、兴业转债以及天治财富增长的年度投资组合调整能力均值都是正数,说明基金管理者能够根据市场的变化,对上一年的投资组合进行必要的调整,并且获得了超额收益,具有择时能力。年度投资组合调整能力均值越大,择时能力越强。其他的样本基金的年度投资组合调整能力均值都是负数,说明基金管理者对上一年的投资组合进行调整后,未获得超额收益,反而使收益低于按上一年度投资组合比例继续持有获得的投资收益,不具有择时能力。

表4 样本基金投资组合调整能力均值

四、 结 论

本文采用Sharpe投资风格分析法,通过分析债券型基金管理者的现金与债券之间转换能力、债券期限匹配能力、年度投资组合调整能力对其择时能力进行研究。得出以下结论:①南方宝元、天治财富增长的现金调整值为正数,说明基金管理者具有现金与债券之间的转换能力;兴业转债的现金调整值为零,说明在评价期内基金管理者对现金的持有比例不变,但不能判断是否具有择时能力;其他样本基金的现金调整值为负数,说明基金管理者不具有现金与债券之间的转换能力。②南方宝元、兴业转债以及天治财富增长的短期债券调整值为负数,长期债券调整值为正数,说明基金管理者在债券市场收益率上升阶段,将更多的资产配置于长期类债券;在债券市场收益率调整阶段,将更多的资产配置于短期类债券,具有债券期限匹配能力。其他样本基金的管理者不具有债券期限匹配能力。③南方宝元、兴业转债以及天治财富增长的年度投资组合调整能力均值都是正数,说明基金管理者能够根据市场的变化,对上一年的投资组合进行必要的调整,并且获得了超额收益,具有年度投资组合调整能力;其他样本基金的年度投资组合调整能力均值都是负数,说明基金管理者对上一年的投资组合调整能力不强,不具有年度投资组合调整能力。

参考文献:

[1] Treynor J L, Mazuy K K. Can Mutual Funds Outguess the Market?[J]. Harvard Business Review, 1966,44(4):131-136.

[2] Bello Z Y, Vahan J A. A Reexamination of the Market-timing and Security-selection Performance of Mutual Funds[J]. Financial Analysis Journal, 1997,53(5):24-30.

[3] Henriksson R D, Merton R C. On Market Timing and Investment PerformanceⅡ: Statistical Procedures for Evaluating Forecasting Skills[J]. Journal of Business, 1981,54(4):513-532.

[4] Chang E C, Lewellen W G. Market Timing and Mutual Fund Investment Performance[J]. Journal of Business, 1984,57(1):57-72.

[5] Blake C R, Elton E J, Gruber M J. The Performance of Bond Mutual Funds[J]. Journal of Business, 1993,66(3):371-403.

[6] Boney V, Comer G, Kelly L. Timing the Investment Grade Securities Market: Evidence from High Quality Bond Funds[J]. Journal of Empirical Finance, 2009,16(1):55-69.

[7] 迟国泰,迟枫. 中国开放式基金择时能力及其业绩贡献评价研究[J]. 运筹与管理, 2008,17(3):122-133.

[8] 魏先华,朱世武,梁衡义. 衡量基金经理“波段操作能力”的方法[J]. 管理科学学报, 2003,6(6):21-27.

[9] Busse J A. Volatility Timing in Mutual Funds: Evidence from Daily Returns[J]. Review of Financial Studies, 1999,20(12):1009-1041.

[10] 马超群,傅安里,杨晓光. 中国投资基金波动择时能力的实证研究[J]. 中国管理科学, 2005,13(2):22-28.

[11] 顾华平. 我国股票型开放式基金的投资风格分析[J]. 市场周刊:理论研究, 2008(4):115-116.