我国钢铁行业的杜邦财务分析

广州中医药大学 刘华辉

钢铁产业是我国国民经济的重要支柱产业。在我国经济多年持续高速增长的带动下,钢铁产业也经历了多年的持续快速增长。然而自2005年以来的铁矿石价格大幅上涨以及自2008年开始的全球经济危机,致使我国钢铁行业持续多年的效益高增长态势发生变化,出现了增长放缓、盈利水平下降的局面,因此有必要找出问题的根源,并提出解决办法。

一、研究方法与样本选取

(一)研究方法 本文的研究方法为杜邦分析法。杜邦分析法又称财务比率综合分析法,它是将企业主要的财务指标按内在联系有机结合起来,以净资产收益率为分析起点,对各项指标作层层分解,形成一个完整的指标分析体系,综合评价企业财务状况与经营成果的方法。

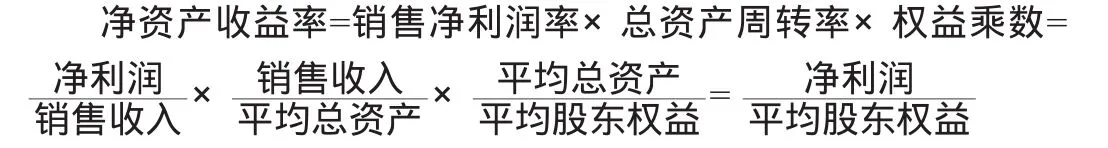

本文的主要分析思路是:净资产收益率由销售净利润率、总资产周转率以及权益乘数相乘得到,由于权益乘数涉及资本结构,在短期内不易改变,所以应把重点放在销售净利润率和总资产周转率上。本文将研究导致钢铁企业销售净利润率和总资产周转率发生变化的主要原因,并提出相应建议。

(二)样本选取 本文以在我国A股市场上市的钢铁企业代表我国钢铁行业。我国A股市场共有钢铁上市公司45家,在此略去8家中小钢铁公司的数据,取其余37家钢铁上市公司的汇总数据作为钢铁行业的财务数据。

本文首先从新浪财经网和金融界网站下载各钢铁上市公司的报表数据,然后利用Excel汇总并计算钢铁行业各项财务指标,并将2007年、2009年的财务数据进行比较分析,从而找出钢铁行业财务状况、经营成果发生变化的原因,并提出相应建议。之所以将2007年、2009年的财务数据进行比较分析,是因为它们是金融危机爆发的前一年和后一年。

二、基于杜邦分析法的我国钢铁行业财务分析

(一)相关指标计算 净资产收益的计算公式如下:

其中,平均余额=(年初余额+年末余额)/2,单位为万元(下同)。

我国钢铁行业2007年和2009年杜邦分析指标见表1。

表1 我国钢铁行业(37家上市公司)杜邦分析指标

(二)连环替代法计算过程 2007年净资产收益率=销售净利润率×总资产周转率×权益乘数=5.78%×1.21×2.28=15.95%

第一次替换:0.84%×1.21×2.28=2.32%

第二次替换:0.84%×0.95×2.28=1.82%

第三次替换:2009年净资产收益率=0.84%×0.95×2.50=2.00%

为了更加清晰地看出各因素对钢铁行业净资产收益率的影响,现将三个因素对净资产收益率的影响列为表2。

表2 各因素对钢铁行业(37家上市公司)净资产收益率的影响

(三)我国钢铁行业存在的问题及原因分析 根据上述分析,进一步归纳我国钢铁企业在财务方面存在以下问题:

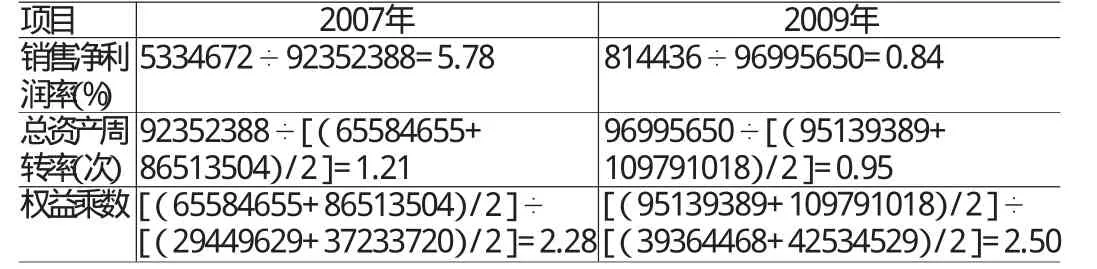

(1)经营获利能力降低。代表企业盈利能力的财务指标有营业利润率、销售净利润率、净资产收益率、每股收益等。从表3可以看出我国钢铁行业2009年的盈利能力比2007年有较大幅度下降。

表3 我国钢铁行业(37家上市公司)各年的盈利能力数据

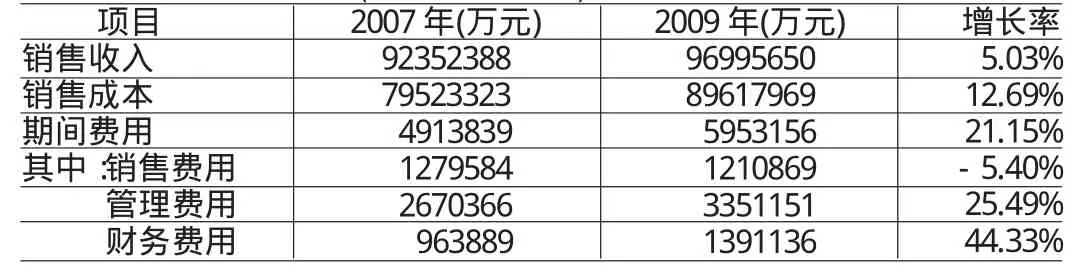

而营业利润率则是反映企业经营获利能力的综合指标,因此本文进一步分析导致钢铁行业营业利润率大幅下降的原因,将影响37家钢铁上市公司营业利润主要项目的增减情况列为表4。

表4 我国钢铁行业(37家上市公司)营业利润各项目增减情况表

通过表4可以发现,导致我国钢铁行业营业利润率大幅下降的原因有:

第一,销售收入增长缓慢。2009年的销售收入仅仅比2007年增长5%,这可能与金融危机发生后低迷的需求有关,也与我国钢铁行业产能过剩、库存越来越大从而导致产品价格下降有关。

第二,销售成本增幅较大。2009年的销售成本比2007年增长了12.69%,钢铁企业销售成本日益上升,反映出铁矿石价格上涨导致企业盈利减少。

第三,期间费用大幅度增长。2009年的期间费用比2007年猛增21.15%,是营业利润各项目中增幅最大的项目,其中财务费用的增幅超过44%,管理费用也增长了25%以上。由此可见我国钢铁行业增长放缓、盈利水平下降不仅是铁矿石价格上涨、经济危机的结果,也与钢铁企业经营管理存在的问题有关。

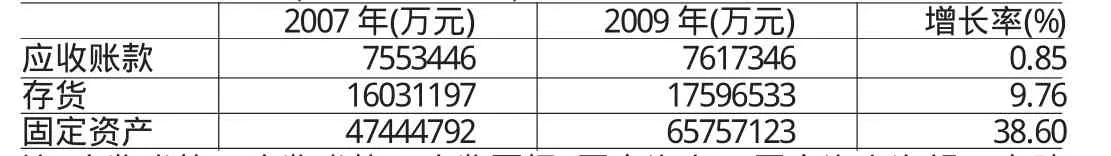

(2)资产使用效率降低。资产使用效率指标反映为一系列周转率指标,用来说明每一元不同类型的资产能带来的收入,一般而言各种资产的周转率指标越高越好。通过表5可以看出,代表钢铁行业资产使用效率的各项指标全面回落,钢铁行业运用资产获取收入的能力降低。

为了分析钢铁行业资产使用效率指标回落的原因,本文将37家钢铁上市公司2007年、2009年主要资产项目列为表6。

表5 我国钢铁行业(37家上市公司)各项资产使用效率指标

表6 我国钢铁行业(37家上市公司)部分资产项目年末余额与增减情况表

结合表4、表6,钢铁行业资产使用效率降低的原因有:

第一,销售收入增长缓慢。2009年的销售收入仅比2007年增加5%,这是钢铁行业资产使用效率降低的根本原因。

第二,存货有较大幅度的增加。2009年的存货比2007年上升了近10%,这除了与金融危机爆发后需求不振有关系外,更主要的原因是因为我国钢铁行业集中度低,钢铁产能过剩,导致库存量大,价格下跌,从而导致利润大幅下滑,直接威胁我国钢铁企业的生存与发展。

第三,固定资产规模大幅度增长。2009年的固定资产规模比2007年猛增38.6%,说明钢铁行业的固定资产投资过大,这将导致我国钢铁产能过剩,库存增大。

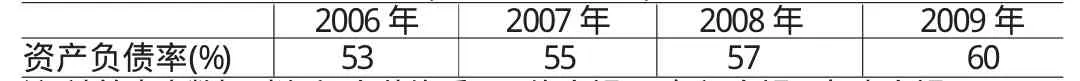

(3)钢铁行业的资产负债率不断上升。与钢铁行业权益乘数上升相对应的是钢铁行业的资产负债率不断攀升,我国钢铁上市公司各年的资产负债率见表7。

表7 我国钢铁行业(37家上市公司)各年的资产负债率

权益乘数的加大、资产负债上升,一方面说明钢铁上市公司充分利用了杠杆利益,另一方面也说明钢铁行业的财务风险日益增加,对此各公司管理层应予以充分重视。

三、我国钢铁行业财务状况改善建议与对策

通过以上分析发现无论是反映盈利能力的每股收益、净资产收益率、销售净利率、营业利润率等,还是反映周转状况的各种资产周转率,均趋向恶化,说明我国钢铁行业的经营状况日趋恶化、财务风险日益加大,应采取措施加以改进。这既需要国家产业部门制定钢铁产业发展规划,也需要各钢铁企业加强结构调整和降本增效工作,强化资产管理,加强产品销售,加速资金周转,不断提高企业盈利水平,进一步提高经济运行质量。

(一)制定切实可行的长远发展规划 我国的钢铁产业经过前几年的高速发展,已具备了巨大的产能,当铁矿石涨价、金融危机袭来时,钢铁产业存在的产能过剩、行业集中度低、能耗高、抵抗风险差等问题日益凸显,这些问题都有赖于制定切实可行的长远发展规划才能得到解决。

第一,改变依靠外延式发展的方法,控制钢铁产业的投资规模,以不断技术改造和技术升级来推动产业升级,实现钢铁产业的不断深化发展。

第二,进一步加快国内钢铁企业兼并重组步伐,淘汰落后产能,提高钢铁产业集中度。在实行国内钢铁企业兼并重组的过程中,避免简单的联合,加强技术、结构、制度、各项资源等的全方位整合,特别是对人力资源、核心技术的整合,实质性地提升核心竞争力。

第三,加强钢铁企业的整合、沟通与协调,争取铁矿石谈判与海运市场上的主动权,努力降低铁矿石的进口价格。

第四,节能减排,实行低成本策略,降低钢铁企业的运行成本。

(二)强化资产管理,提高资产使用效率 针对钢铁行业资产使用效率指标全面回落的情况,有必要强化各项资产管理,提高资产使用效率。

(1)流动资产项目的管理,主要是对货币资金、应收账款和存货项目的管理。货币资金的管理方面,首先要健全内部控制制度,保障货币资金的安全;其次要充分利用货币资金,运用先进的方法如合理利用“浮游量”、邮政信箱法、合理选择货款结算方式等,尽快收回现金,延缓现金的支付。

应收账款管理的目标很明确,就是及早收回货款。为此,钢铁企业应建立科学的应收账款管理系统。销售合同签订前,财务、销售、市场等有关部门应对客户的财务状况、偿债意愿、偿债能力和信誉等级进行评估,做到在销售业务发生前就能有力控制应收账款风险;对于已经发生的应收账款,财务部门应定期进行账龄分析,紧密跟踪应收账款的还款情况,并对拖欠的货款制定处理方法,尽量减少坏账损失。

存货管理方面,库存是影响收益率的主要驱动因素,收益率和资本周转率两个因素都受到库存管理的影响,因此,加强库存管理,可控制企业成本,提高收益率。首先,采购环节要根据科学的存货管理办法,运用最佳订货批量模型,合理确定采购量和存货量。其次,科学安排采购、生产、销售等经营活动,做到生产经营各环节无缝隙衔接。最后,销售环节要分析研究企业的市场环境,拓展销售渠道,制定有利于促进销售增长的信用政策,扩大销售。

(2)固定资产管理。首先,企业进行的固定资产投资要符合国家产业政策,科学评估、多多调研,使每个投资项目都能取得良好的经济效益;其次,资产管理部门密切注意固定资产的使用情况,防止固定资产闲置,使所有的资产都得到充分运用;最后,要及时处理闲置固定资产,减少闲置资产的资金占用。

(三)严格控制成本费用 要提高公司的销售净利率,扩大销售固然是一个途径,但严格控制好成本费用得更为重要。对于钢铁上市公司而言,应在扩大销售的同时,严格控制生产成本和期间费用以扩大公司利润增长空间。

根据前文的分析,钢铁企业应主要控制管理费用和财务费用。在管理费用的控制方面,各钢铁企业可根据自身的实际情况,科学设置企业的管理架构,借鉴科学的管理费用控制方法,努力压缩管理费用。在财务费用的控制方面,应从合理选择筹资方式着手,如避免过多采用银行借款、发行债券等方式筹资,优先考虑发行普通股、商业信用、收益留存等筹资方式,不仅有利于降低钢铁企业筹资成本,又能降低钢铁企业的资产负债率,从而降低钢铁企业的财务风险。

[1]新浪财经网http://finance.sina.com.cn/stock

[2]金融界网站www.jrj.com.cn

[3]屈秀丽、李玉杰:《2 0 0 9年大中型钢铁企业经济效益完成情况和财务状况分析》,《冶金财会》2010年第3期。

[4]李国军、宋国梁:《中国钢铁企业发展现状、问题及对策研究》,《江苏科技信息》2010年第3期。