新加坡是怎样建成一个国际金融中心的

◎ [新]杨 沐 张秀琼

新加坡是怎样建成一个国际金融中心的

◎ [新]杨 沐 张秀琼

新加坡早期的贸易的发展,为新加坡的金融业的发展奠定了最早的基础。立国以后,新加坡政府针对“自己的先天不足”,随世界局势的变化因势利导,采取有效的措施,建设良好的软硬环境,逐渐把新加坡建成一个世界级的金融中心。

新加坡 国际金融中心

新加坡在2010年的全球城市指数中,排名第七或第八。在英国伦敦金融城政府委托Z/Yen调查的全球国际金融中心中排名第四。在世界银行的《2011年全球经商环境报告》排名第一位 (见表1)。一个仅有500万人口的岛国,在全球城市指数中能超越数十个千万人口的城市,排名前列,是和她所建立的国际金融中心的地位和良好的经商环境分不开的。

表1 2011年国际经商环境竞争力排行榜排名

新加坡国内市场狭小,股市规模有限,周边国家人均收入低,不靠近世界性的制造业基地,这些对一个城市国家成为国际金融中心都是不利因素。但新加坡也存在许多优势。从国家的大环境来说,首先,新加坡的地理位置优越,处于世界最繁忙的航道马六甲海峡的出口处,而且基础设施比较发达,使得他成为东南亚的重要港口和贸易中心,这为金融业的发展奠定了最早的基础;其次,新加坡从1965年立国开始,就继承了原来英国殖民地时期所留下来的法律体系,和三权分立的政治框架。和世界原有金融体系,遵循共同的价值观和规章制度;再次,英语在新加坡广泛使用,而英语是国际金融业中通用的语言,这就为新加坡金融业的快速发展提供了有利条件。更重要的是,新加坡政府,在近几十年来国际大环境的变化中,能不断地抓住新的历史机遇,在尊重市场的前提下,在关键时刻推出了关键性的促进措施。新加坡的这些经验对正在建设世界城市,和不断改善城市管理水平的中国城市,特别是一些特大型的中心城市来说,是特别有借鉴意义的。

一、较早地推出分离性离岸金融体系,既保护弱小的本土银行,又能持续引进更多的外国银行,扩大金融市场

离岸金融是指设在某国境内但与该国金融制度无甚联系,且不受该国金融法规管制的金融机构所进行的资金融通活动。根据金融界的惯例,一般将国际金融中心分为一体型和分离型两大类。一体型是指国内金融市场和离岸金融市场融合在一起,居民和非居民都可以在一国金融市场上进行借贷活动。伦敦和香港是典型的一体型国际金融中心。分离型中心是指国内金融市场和离岸金融市场严格分开,只准非居民参与离岸金融业务。新加坡的离岸金融中心即是分离型中心的典型。

新加坡在19世纪的开埠之初,一些欧美银行,就随着港口贸易的发展逐渐进入,并开始投资于马来西亚的锡矿和橡胶园。随着经济的繁荣,最初的华人企业家和富商开始涌现。到19世纪末20世纪初,新加坡出现了十多家由华人家族经营的小型的本地银行。1932年三家福建帮银行(华商,和丰及华侨)合并为较大的华侨银行。新加坡独立之后,为了帮助为引进外资服务的国有企业(以后为政联公司)的融资和担保,1968年新加坡政府成立了国有的发展银行。和在新加坡市场上财大气粗的欧美银行相比,这些本地银行当时的规模和经营都是很不起眼的,主要是为本地居民和本地企业服务,在新加坡的全部银行业务中只能起一个配角作用。

新加坡在20世纪60、70年代的最初的发展战略,是打开大门,引进外资,发展裕廊工业园,带动着整个新加坡经济。在这一过程中,外国资本和外国银行的力度和影响力是可想而知的。最初新加坡政府允许外国银行从事当地银行可进行的所有业务,但很快就发现了这不利于本地银行的生存和发展。为了既能保护本地原有的弱小的银行业,同时又能继续引进外资,引进外国银行,新加坡政府逐渐开始采取限制外国银行的本币业务领域的政策,先后开始颁发限制性银行执照和离岸银行执照,最终形成了目前的三大类商业银行:

(1)完全执照银行。完全执照银行能够在新加坡内毫无限制地从事所有银行业务。而且只有完全执照银行才能在新加坡开设一家以上的分行。完全执照的发放到1971 年停止,共有13 家当地银行,24家外国银行获得这一执照(包括中国银行新加坡分行)。完全执照银行也可以获得亚洲货币单位(Asian Currency Unit or ACU)执照,从事离岸业务。

(2)限制性执照银行。限制性执照从1971 年到1973 年颁发,共有14家外国银行获得这一执照。限制性执照银行不得接受新加坡货币,不得接受定期和储蓄存款,而且只能在新加坡境内设立一家办公机构。限制性执照银行可以获得亚洲货币单位执照,从事离岸交易。

(3)离岸性执照银行。离岸性执照从1973 年开始向外国银行颁发,此后开业的银行大都获得这类执照。根据规定,离岸性银行的业务主要集中于亚洲货币单位交易上。从1978 年开始,离岸性银行可以从事国内金融业务,但必须符合以下条件:不得从事新加坡元的普通存款业务;不得吸收新加坡居民的新加坡元定期存款;非新加坡居民的新加坡元定期存款只有等于或超过25 万新加坡元的方可接受;每家离岸性银行的新加坡元存款不得超过5000 万新加坡元;在新加坡不能成立一家以上的分行。到1990 年3 月31日,共有92 家外国银行持有离岸性执照在新加坡开业。

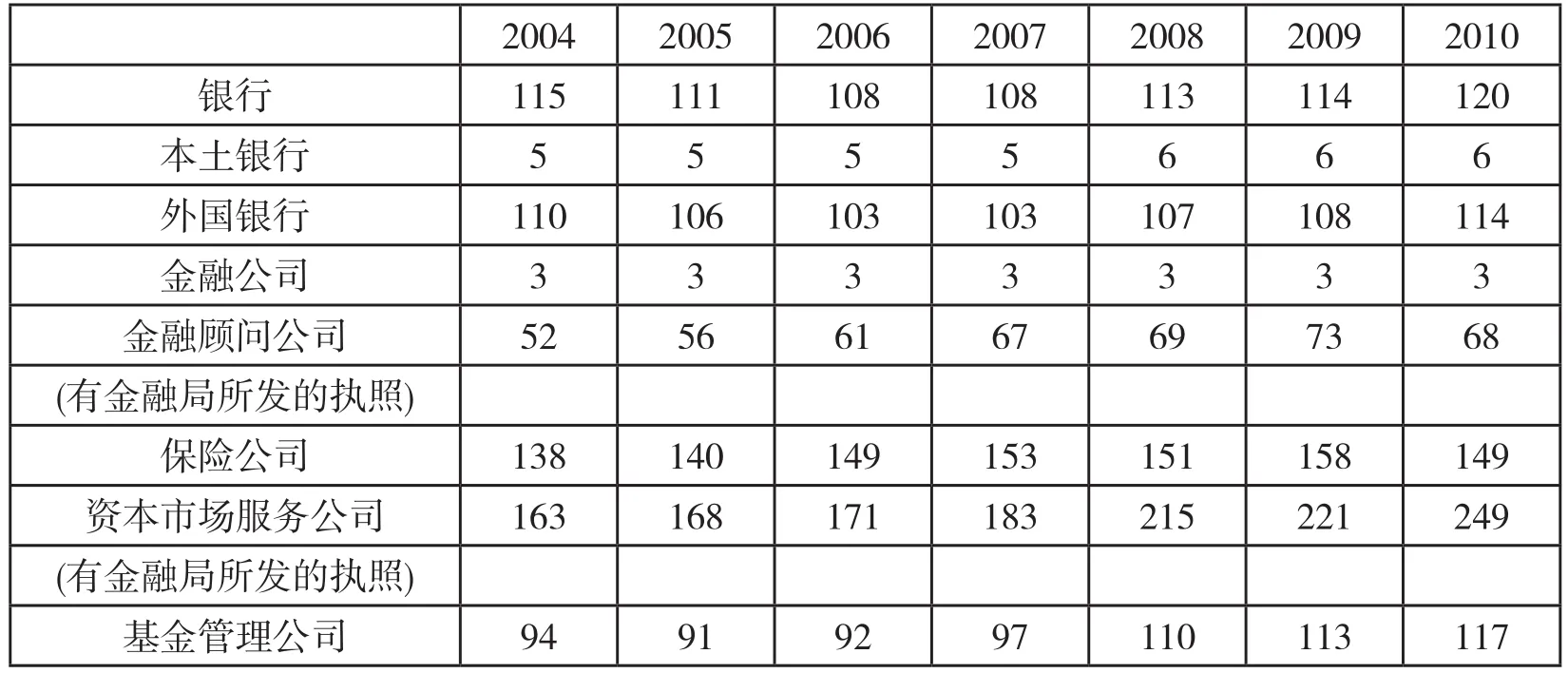

这种分离性离岸金融体系,帮助新加坡较好地完成了既要吸引更多的外国银行进入新加坡,又要保护弱小时期的本土银行的发展,这一不可能的任务。在新加坡政府的金融业务(如公积金存款,政府的投融资等),和迅速发展的新加坡经济的推动下,新加坡的本地银行迅速扩大。到70年代末,为了尽快形成更大的资金规模和竞争实力,在政府的促进下,10多家本地银行联合成了四个银行集团:新加坡发展银行,大华银行,华侨银行,及华联银行。进入21世纪后,随着新加坡本地银行的实力和竞争力的大大壮大,新加坡的中央银行,新加坡金融管理局开始给更多的合格的外国银行发放完全执照。到2010年底,获得完全执照、限制性执照和离岸性执照的外国银行已达到114家。在新加坡的银行总数已达到120家,金融机构71家,保险公司149家,资本市场服务公司249家,和基金管理公司117家 (见表2)。

表2 新加坡的金融机构

二、借亚洲的美元市场的扩展机会,把新加坡建成亚洲的外汇交易中心

20世纪60年代,由于美国为维持在越南战争的后勤补给的需要,和跨国公司在新加坡和东南亚的投融资的需要,在这一地区形成了美元交易的巨大需求。受欧洲美元市场迅速发展的启发,新加坡在1968年10月正式批准美国银行新加坡分行的申请,在新加坡开始开设“亚洲货币单位”,经营以美元为主的国际离岸金融业务,拉开了建立亚洲美元市场的帷幕。这是把新加坡建成亚洲金融中心过程中的重要的一环。1970年为更好地履行金融职能,加强金融管理,并和国际金融体系挂钩,新加坡成立了金融管理局,履行除发行钞票以外所有的央行职能。其目标是维持货币稳定,保持经济的加速增长,并促进海外金融机构在新加坡的设立,以帮助金融结构的现代化。金融管理局实现上述目标的工具主要有对国库券和贸易票据的再贴现、对金融机构的资产规定流动资产比率和最低现金储备率等。金融管理局很快就颁发了银行法和有关的金融法令,协调各项经济政策和措施,有效地促使了金融市场的发展。新加坡政府严格实行“新元不国际化”的监管原则,防止新元流出境外。凡是特设“亚洲货币单位”的外国银行和金融机构,只限于经营非新元的金融业务。同一机构名下的“亚洲货币单位”与国内银行业务单位的账目必须严格分开。同时在货币发行机制中,做到发行货币必须有100%的外汇储备作担保。最早成为世界上几个长期保持住一定的外汇储备的国家之一。到20世纪70 年代初,新加坡已经发展成为亚太地区金融业最发达的国家,成为亚洲美元进行市场交易的中心。这时,新加坡本地的货币市场主要是由银行间市场和贴现市场组成。在银行间市场上,拥有多余资金的银行和资金不足的银行通过经纪人达成交易。银行间市场和贴现市场的发展很快。特别是在20世纪60年代和70 年代开始发行大量国库券和政府证券,更进一步促进了货币市场的发展。

新加坡金融管理局是本地货币市场上的最后贷款者,它向贴现行提供贷款,但要求以国库券和政府证券为担保。贴现行也一直是国库券的重要购买者。银行间市场和贴现市场的迅速发展使得银行和其他金融机构能够更好地运用其短期资金获取利息,从而提高了新加坡金融体系的效率和弹性。实际上,这种本地的货币市场和外汇市场是联动的。随着新加坡的外汇市场交易量迅速增长,许多国际货币经纪人同时活跃在国内货币市场、外汇市场和亚洲货币单位交易中。形成货币市场,外汇市场相互促进的良性循环。1978年新加坡政府大胆地开始全面放开外汇管制,允许外汇自由汇入汇出,取消对外资银行,外资企业,外国投资者,以及外籍人员的对外汇款币种和金额的限制,也取消他们在本地借款融资和汇回各种投资收益等的各种限制,真正实现了国际资本的自由流动。资本自由流动后,尽管20世纪70年代新元兑美元的汇率从3.05上升为2.14,到80年代末更上升为1.81,新加坡通过产业升级,持续保持了竞争力和经济增长。这种保证国际资本自由流动的金融体制,吸引了外国资本进一步地大量流入,外汇交易增加,外汇市场迅速发展。1984年新加坡政府批准建立国际金融交易所。它是继芝加哥,纽约,伦敦之后的世界第四个集金融期货,商品期货为一体的综合性期货市场,也是亚洲第一家期货市场。新加坡的金融期货市场开始与美国芝加哥商品交易所建立了相互对冲系统,为世界不同国家和地区的期货,期权用户提供了方便,也为金融期货进行24小时全天候交易创造了条件。

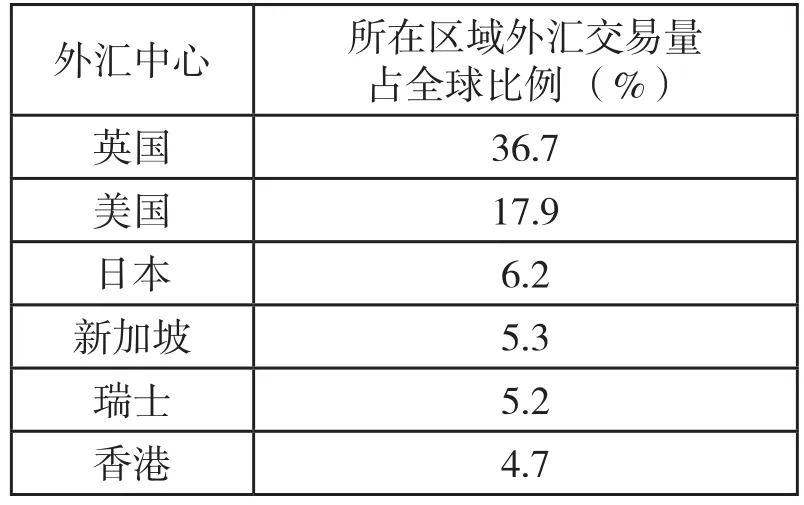

新加坡立国后的短短的20多年时间里,新加坡亚洲美元市场的总资产,从20世纪60年代初建时的126亿美元,上升到1990年底的3900亿美元。其活动区域已从新加坡扩展到香港、马尼拉、东京等亚洲其他国家和地区,并以新加坡为结算中心。在新加坡经批准开设亚洲货币单位从事亚洲美元市场交易的金融机构,1990年底已达到200多家。新加坡周边的东盟国家在新加坡的亚洲货币单位放款和存款中的比重,从1980年到1990年的10年中,迅速扩大了4倍。新加坡平均每日的外汇交易量,从1968年的25亿美元,上升到90年代初的600亿美元。新加坡开始成为世界上第4大外汇交易中心,并一直把这一地位维持到现在(见表3)。到20世纪90年代初,新加坡建成了集货币市场、证券股票市场、期货市场、外汇市场、黄金市场和亚洲美元市场等多种功能为一体的金融市场体系。新加坡成为居东京、香港之后的亚洲第三大国际金融中心。

表3 2010年全球六大外汇交易市场的外汇交易比例

三、借用海外的力量,来扩大新加坡的资本市场

在20世纪60年代新加坡刚从马来西亚独立出来时,新马两国共用一个证券市场,直到1973年5 月马来西亚政府决定中止两国货币的互换性后,证券市场也随之一分为二。 1973 年6 月新加坡证券交易所作为一个独立的交易所正式营业。从此新加坡资本市场开始发展起来。 新加坡股票交易所由三个主要机构进行管理和监督。第一个是证券行业委员会(SIC)。它成立于1973 年,是制定整个股票行业政策,决定发展方向的金融管理局的顾问机构,它负责实施《证券行业法》和《接管和合并法》。证券行业委员会的主席是金融管理局的主要官员,其成员由金融管理局从政府及私人机构中挑选,大都来自私人机构。国家对证券市场的管理主要是通过证券行业委员会发挥作用。第二个是新加坡金融管理局,它主要对交易所进行管理和监督。第三个机构是交易委员会。这是新加坡股票交易所的自律性机构,直接管理新加坡股票交易所。该委员会指派一名总经理领导一个管理班子,负责交易所的日常经营活动。经纪人是新加坡股票交易所的成员。到1991 年为26 家。经纪人主要从事自营交易、认购和经纪,同时也提供投资咨询和其他服务。经纪人不允许开设分支机构。

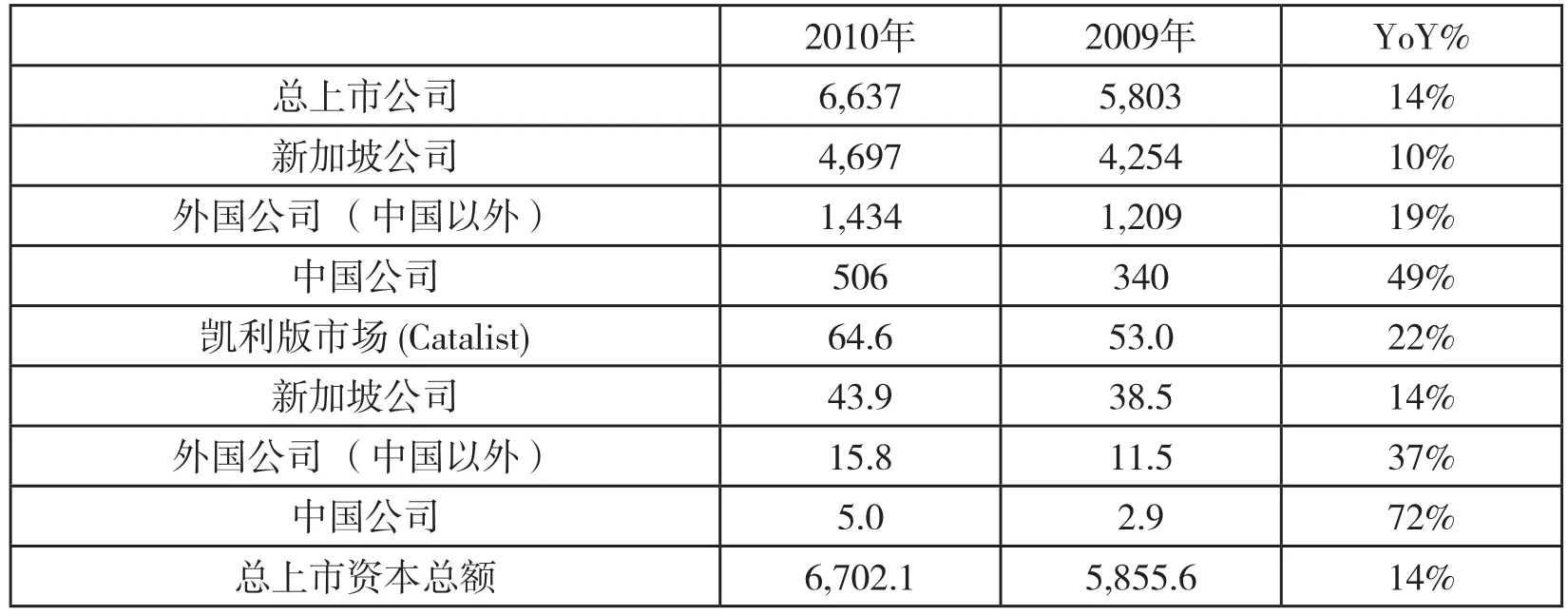

1987年2月新加坡成立了“自动报价股市” (The Stock Exchange of Singapore Dealing and Automated Quotation System , 简称 SESDAQ) ,其主要宗旨是为成长中的中小型公司提供最佳融资渠道。其上市标准比新加坡股票交易所要低。1988年3 月, SESDAQ 又与美国NASDAQ 连接,从而使新加坡投资者也能买卖美国市场的股票。SESDAQ 是通过电脑屏幕进行交易的系统,由一些注册的造市者(Market—maker)负责维持市场。投资者要买卖SESDAQ 的证券必须通过该系统的参与者进行。这些参与者包括新加坡股票交易所的会员公司和获准交易该系统证券的合伙人。中央保管有限公司(Central Depository Pte. Ltd., 简称 CDP)是所有交易的清算所,他负责保存交易记录和更新所有SESDAQ 证券账户。 1987 年5 月,新加坡开设了“政府证券自动报价系统”,该系统利用电脑系统对政府证券进行从发行、交易、兑付到转让、过户及登记注册等一系列处理过程。在2007年12 月SESDAQ以改名成Catalist (凯利版)①。Catalist也有相当好的增长;从2009到2010年,Catalist增长了22%(见表4)。1999年,新加坡股票交易所和新加坡国际金融交易所合并成立新加坡交易所(Sing SGX)。新加坡交易所是亚太地区第一家非会员制、综合证券和期货业务的交易所,是亚太地区首家通过公开募股和私募配售方式上市的交易所。2000年11月23日,新加坡交易所(SGX)挂牌上市,发行普通股10亿股。它是亚洲第一家完全电子化而且无交易大厅的交易所,近年来交易量和营业额持续保持稳定上升(见图1),已经成为新加坡优秀公司上市的基地,在吸引外国公司上市方面走在亚洲前列。

表4 新加坡上市公司的资本总额(亿新元)

新加坡股市的特点是严谨和专业,因为参与新加坡股市的投资者以机构居多,比如国家主权基金、银行的理财部门等,它们成熟、理性、长期投资观念较强。所以,相比内地和香港市场,新加坡股市的波动性低、换手率也低。新加坡的投资者也守规则,因此,内幕交易等违规行为非常之少;交易所对上市公司的审核也很严格,因此,新加坡市场是一个让人能比较放心进入的市场。但和近十年来有大量的中国大公司上市的香港股市和亚洲其他股市比,新加坡股市的规模小,平均每个交易日的交易量小,对各类基金和交易大户缺乏吸引力。如2010年平均每天的日交易量,新加坡股市只有16.1亿新币,上海股市为271亿美元(350亿新币),韩国首尔股市为56亿韩元(65亿新元),香港股市为686亿港币(114亿新元)。因此,吸引外国公司到新加坡上市,不断扩大新加坡股市的规模和交易量是新加坡长期战略的一项重要支柱。到现在为止,在新加坡股市上市的公司总数已达到782家,其中外国公司有321家,中国公司156多家(见表5)。在新加坡上市的中国公司最多的省份,依次是广东、江苏、山东、福建。和在香港上市的中国公司主要是国有大企业不同,在新加坡上市的中国公司主要是中小型的私有企业。

图1 新加坡交易所电子交易(2007年7月 - 2010年11月)

表5 新加坡上市公司

对新加坡交易所来说,怎样在吸引更多的外国公司在新加坡上市的同时,继续保持对上市公司的严格要求、提升它们的公司治理标准,是一项严峻的挑战。这两项要素,是使新加坡能持续成为一个受信赖的、有吸引力的资本市场的关键。在前两年的金融危机中,新加坡交易所对140多家上市企业发出盈利预警,并出现了中国金属(Ferrochina)、化纤科技(Fiberchem)、妍华控股(Beauty China)等一些上市公司连续出事的事情。针对这些海外企业在新加坡上市后所带来的风险,新交所在检查和评估时说,部分风险其实是可以在企业正式发售新股(IPO)之前所进行的精准审查(due diligence)过程中找出和防范的。近年来,为了加强上市过程中的问责制度的严格性和透明度,新交所已经采取了多种措施。2010年中我们可看到的新加坡为扩大股市规模做出了一系列的最新努力:一是在10月25日新加坡交易所提出收购要约,出资83亿美元购买澳大利亚股票交易所,这将导致亚洲出现一个领导性的股票交易市场。联合的实体ASX-SGX,将是快速增长的亚太地区中仅次于香港股票交易市场的市值的第二大的实体。除了可以在每年节省3000万的成本外,这项交易使得联合公司能够较好地抵御来自于其他交易平台的竞争。12月15日 澳大利亚的竞争与消费者委员会(ACCC) 批准了这项合并交易②。二是新加坡交易所投资2.5亿新币,更新新加坡股市设备,并和芝加哥、纽约、伦敦、东京联网,让这些市场上的客户能以更快的速度,买卖新加坡股市的股票。三是在10月份启动一个新的平台,可以买卖已经在美国Nasdaq上市的一些中国的大公司如百度等的股票。

四、通过把新加坡建成跨国公司区域总部所在地,进一步扩大公司金融的规模

1997年亚洲金融危机后,国际资本争先恐后地从东亚国家撤走,但相比之下,他们仍然看好新加坡的市场前景。新加坡有充足的外汇储备,银行资产比较健康,从20世纪90年代以来,国家竞争力长期保持在世界前几名,大部分的跨国公司相信新加坡的货币贬值,旅游等服务业下降,是暂时的困难。新加坡的制造业1997年持续增长4.3%。一些跨国公司持续向新加坡投资。新加坡政府及时抓住这一趋势,将从20世纪80年代开始的依靠发达国家和周边国家的两翼发展战略,进一步深化为努力把新加坡建成跨国公司的区域总部。

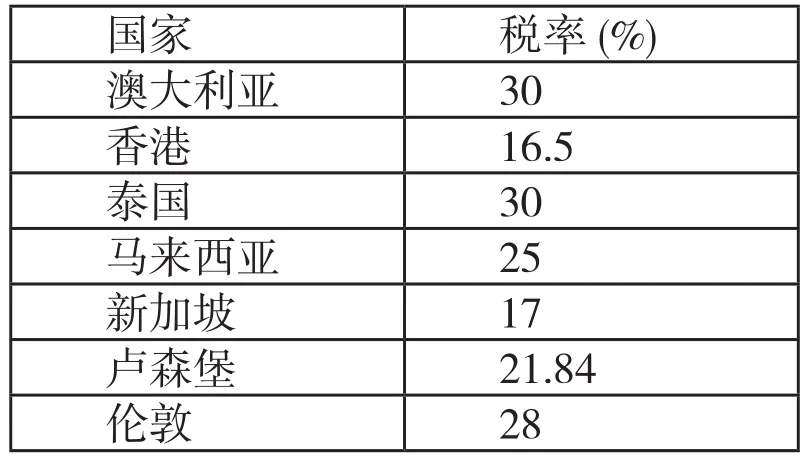

新加坡的总部经济发展战略分三个层面,首先是税收极为优惠的商业总部计划。这一计划的目的是奖励并协助在新加坡注册的公司或企业将其技术扩展到本区域,并提供商业、技术和专业服务,走商业区域化、国际化道路。获授“商业总部”称号的企业享有诸多优惠,可以享受从0~90%不等的税率减免,免税期达5至10年。第二是营业总部优惠计划。这是新加坡为吸引跨国企业集团设立以新加坡为“区域营业部” (OHS) 而推出的优惠措施。根据政策规定,凡享有新加坡经济发展局授予区域总部地位的外国公司及本国企业总公司,在5至10年内对从其所提供的服务中赚取的利润,只缴纳10%的公司所得税。岸外公司汇来的利息和权利金,以及总公司买卖外汇所获得的利润、岸外投资所得,均可享有10%的公司所得税优惠。岸外附属子公司汇来的红利享有10年免税优惠。第三是逐步降低新加坡企业的所得税和个人的所得税。在过去的很长时间里,香港的企业所得税税率和个人所得税税率都要低于新加坡的税率。这是新加坡政府很长时间的一个心病。为了提高竞争力,20世纪90年代后,新加坡引进消费税这一新税种,并一步步地把消费税提高到目前的7%,同时逐步降低企业和个人的所得税税率(见表6和7)。现在新加坡和香港的税率已比较接近,都已经被划入世界上所得税税负最低的地区。

经过这些年的努力,新加坡已成为东南亚乃至全球最著名的总部聚集地之一。统计显示,全球有600多家跨国公司的区域总部设立在新加坡,仅中国就有超过230家企业在此投资,美国和欧洲投资的企业均超过了2,000家,日本企业1,800家,印度企业800家,澳大利亚和新西兰企业800家。联合国贸易和发展会议(UNCTAD) 发表的国际投资研究报告表明,新加坡在发展中国家(地区)中对于跨国公司总部最具吸引力,而且其发展规模已远远超过许多发达国家,成为亚太地区目前极具实力的“总部基地”。由于大量外国企业的进入,特别是跨国企业区域总部的建立,稳步地扩大了新加坡的企业融资(Cooperate Financing)。从表8中我们可以看到,即使是在金融危机时期,2008年新加坡的商业贷款总额继续上升23.6%。2009年也仅比2008年下降2.8%。

表6 最高企业所得税率 (2010)

五、建立优越的居住,生活,和投资环境,把新加坡建成亚洲的瑞士(私人银行的国际中心)

私人银行(Private Banking)是现代银行服务中有前景的一个新的大类,专门面向富有阶层,为富豪们提供个人财产投资与管理,一般需要拥有至少100万美元以上的流动资产才可在较大型的国际金融公司或银行中申请开设此类服务。私人银行服务最主要的是资产管理、规划投资,根据客户需要提供特殊服务,也可通过设立离岸公司、家族信托基金等方式为顾客节省税务和金融交易成本。该种服务的年均利润率可达到35%,远高于其他金融服务。瑞士的私人银行业曾经是全球的典范。目前,全球有大约30%的离岸资产存放在瑞士的银行里。自从1934年以来,银行保密制度就成为瑞士法律制度的一个重要特征。几十年来,外国人可以在瑞士的银行里开设个人账户,所需的登记资料只要一些数字即可。合法避税被普遍认为是行政违规行为,并不算犯罪。在过去很长的一段时间里,瑞士当局拒绝配合其他国家政府提出的税收调查,当然,一旦存款涉及刑事犯罪时,瑞士银行也会放弃保密的做法。

新加坡在与香港的竞争和比较中认识到,香港背靠中国大陆,邻近珠三角制造业基地,有中国的大企业集团去上市融资,同时也正在建成第一个人民币的离岸结算中心,在企业融资方面,新加坡是不可能和香港竞争的。但从另一个角度看,新加坡是独立的主权国家,政治稳定,经济繁荣,社会秩序好,环境质量高,金融体系健全,是世界各地人民首选的移民目标地。在私人银行业务方面,新加坡有可能比香港更具有竞争优势。在20世纪的60~80年代,新加坡就是周边印尼、马来西亚、菲律宾等国的华人企业家的首选移居地。多次发生的以华人富商为主要攻击和抢掠对象的种族冲突,迫使他们把新加坡作为他们的存款和家庭的安置地。20世纪90年代的台湾海峡的不安定,和1997年香港回归大陆的预期,使一部分台湾和香港的有钱人移居新加坡。近几年来,瑞士政府对美国和欧盟要求打击避税行为的压力做出了让步,这为与其争夺高端客户的新竞争者──新加坡打开了大门。中国大陆、印度、甚至一些美国和欧洲的有钱人都有可能成为新加坡的私人银行服务的潜在客户。新加坡力求把全世界的超级巨富及其银行存款从瑞士和香港这类地方吸引过来,使自己成为亚洲最新的私人银行中心。

在亚洲金融危机后的1998年,新加坡起草了一份计划,要将新加坡转变成为投资银行、共同基金和私人银行业的中心。2004年在当时任新加坡副总理、财政部长兼金管局主席的李显龙的领导下,新加坡政府成立了由银行家、咨询顾问和政府官员组成的工作小组,为新加坡如何建成一个金融中心建言。据一些银行业人士回忆,当时李显龙和瑞士以及其他有影响力的国际银行家们定期会晤,讨论如何构建一个银行业所希望的监管环境。新加坡在2001年加强了对违反银行客户保密制度行为将如何处置的法律规定,他们对违犯者的惩处力度比瑞士更严厉。其处罚措施是:视情节对违法者处以76,000美元以上的罚款,或处以最多3年监禁,甚至两项处罚双管齐下。而在瑞士,类似违法行为可能会被处以6个月监禁或大约38,600美元罚款。为了增加吸引力,新加坡还取消了遗产税。2004年12月,新加坡实施了新的信托法,允许在新加坡进行信托投资的外国人可以不受这些限定。新加坡金管局的数据显示,在新加坡进行信托投资的资产到2004年增加到了近500亿美元,而2002年时还不到250亿美元。新加坡2004年通过的法律允许资产超过1300万美元的外国人成为永久居民——条件是他们在新加坡银行存款300万美元。据估计,从2000年以来,新加坡私人银行管理的钱每年增长近20%,现在已超过2000亿美元。如今,新加坡私人银行业务吸引的资金至少来自3个源头:在亚太经济繁荣发展过程中富裕起来的亚洲人,希望在亚洲投资和做生意的外国人,以及出于避税目的将资金从瑞士转移出来的欧洲人。其中,首先是着眼于吸引亚洲经济增长所带来的新财富。中国和印度经济的迅猛发展使亚洲各国都分享到了财富。

参与促进私人银行业务发展的新加坡官员们认为,新的外国存款人是被新加坡健全的法律系统、没有腐败以及透明的金融体系所吸引。一些瑞士私人银行家也将新加坡描述为一块乐土,让人可以避开瑞士、卢森堡、英吉利海峡泽西岛(Jersey)等避税天堂所实施的新纳税制度。在欧盟要求打击避税行为的压力下,瑞士在2008年7月开始对一些欧盟成员国居民的账户征收了一项预扣税。持批评者态度的人说,新加坡力图变成新的瑞士会有风险。甚至还一些人说,新加坡鼓吹一种轻赋税、重保密的环境是在进行金融赌博。他们警告,在合法金钱流入的同时,可能带来恐怖组织或者犯罪集团的非法资金。新加坡的监管人员坚持说新加坡政府并不想吸引逃税者,并强调新加坡一直是严格执行法治的国家,新加坡有严格的法律追踪恐怖分子和其他可能把非法资金存入这个国家的人。新加坡金管局的数据显示,截至2004年年底,新加坡资产管理业(包括私人银行)所管理的总资产从1998年底的920亿美元左右增至3,500亿美元左右。波士顿咨询公司(Boston Consulting Group Inc.)驻新加坡的主管斯考特(Roman Scott)估计,其中,私人银行业资产在总额中占1,220亿美元左右。至2005年年底,在新加坡经营的私人银行数量已从2000年的20家增至了35家。一些国际性银行,如瑞士信贷集团(Credit Suisse Group)和瑞士银行(UBS AG)等瑞士的银行业巨头都已扩大了新加坡的私人银行业务规模,以满足亚洲人和欧洲人的新需求。

六、重新定位,将新加坡逐步从一个外汇交易和投资银行中心转变为一个基金管理的区域领导者

基金(Fund)从广义上说是指为了某种目的而设立的具有一定数量的资金。例如,信托投资基金、单位信托基金、对冲基金、股权投资基金、期货投资基金、外汇投资基金、公积金、保险基金、退休基金、慈善基金、各种基金会的基金等等。在现有的证券市场上的基金,包括封闭式基金和开放式基金,具有收益性功能和增值潜能的特点。在现代社会中,一方面,从供给方面看,随着现代金融业的发展,各种金融产品的投资,所需要的专业化水越来越高,越来越多的金融产品,伴生了越来越多的基金组织;另一方面,从需求方面,企业和各种社会机构有了越来越多的资金沉淀,社会上的有钱人越来越多,个人所拥有的财富在越来越多,对拥有专业知识和技能的基金管理的需求在越来越多。

1997年金融危机爆发以后,亚洲基金数量曾一度迅速下降,基金经理和投资者也减少了在亚洲的投资。但新加坡政府逆势而行,认为必须将发展基金管理业提上议事日程。新加坡金融管理局联合数部门耗时数月制定了未来的金融业发展战略,基金管理业是其中最重要的一部分。新加坡政府意识到,新加坡要想在基金业谋求更高的市场地位,必须吸引更多国际知名的基金管理公司,同时鼓励那些已经在新加坡的公司拓展它们的业务。按照这个战略设想,新加坡将用5~10年时间发展成亚洲知名的基金管理中心。新加坡需要发挥它已有的优势:如安全港的名声、政府稳定可靠、宏观经济稳定及良好的IT基础设施等等,分为两步来实现基金管理中心的目标:首先是成为亚洲和西方客户在亚洲的基金的投资中心;其次是客户在全球的投资中心。

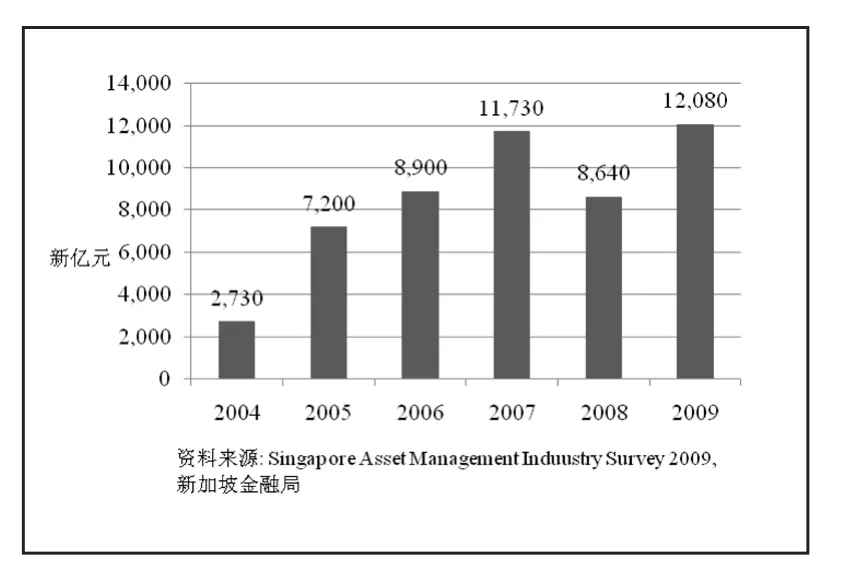

为鼓励基金业的发展,新加坡政府随后推出两项措施:一是降低准入门槛;二是开放国内市场。在保持足够谨慎的前提下,新加坡降低了基金管理业的准入门槛:基金管理公司在新加坡申请投资顾问执照(Investment Adviser’s License),以前的最低资本金要求是5亿新元,现在已降至只需1亿新元。此外,原先要求基金管理公司的母公司管理的资产必须超过50亿新元,现在则降到10亿新元。新加坡还力图缩减申请单位信托基金(Unit Trust)的时间。与此同时,新加坡还首先利用自己所拥有的资金力量,充分利用政府和政联公司所掌控的资金来发展基金管理业,如由新加坡政府投资公司(Government Investment Company,GIC)把更多基金(如养老基金等)分配给位于新加坡的私人基金管理公司。早在1994~1998年间,新加坡政府投资公司就已拿出总计100亿新元的资金,交给位于新加坡的基金公司管理。据悉,新加坡政府投资公司的目标是取出其50%的亚洲资产给在新加坡设点的基金管理公司管理,而委托管理额度的大小主要依据这些基金管理公司的表现以及对整个行业的发展贡献的综合考核来决定。1998年后,新加坡政府投资公司决定加快这一进程,并将基金更多地分配给外国的基金。从1998年~2001年,新加坡政府投资公司放在基金管理公司管理的资产数目从100亿新元增加至350亿新元。从1990年到1997年底,新加坡管理的基金总量从180亿新元,上升到1230亿新元。到2001年底,进一步上升到3070亿新元,为1997年底的1230亿新元的2.5倍。同时,新加坡的基金管理专业人才,从1997年814人(包括617名基金经理和197名投资分析师)上升到2001年底的1114人(包括816名基金经理和298名投资分析师)。到2010年底基金管理公司的数量,已从1990年的58家,上升到117家。

以基金管理为主的资产管理业的迅猛发展也促使新加坡进一步思考新加坡作为亚洲金融中心的定位问题。新加坡认识到随着中国经济的迅猛发展,新加坡在外汇交易和投资银行上的竞争力正逐步被香港以及上海所取代。新加坡决定要改变自己在全球金融领域的定位,逐步从一个外汇交易和投资银行中心转变为一个资产管理、全球操作和风险管理的地区领导者。到2009年底,新加坡管理的基金总量已达到1.208万亿新币,经过2008年的金融危机的冲击后,重新超过2007年的1.173万亿新币的历史在高位(见图2)。随着全球经济的好转,基金所管理的资产种类中,风险性投资(如股票投资)的比重迅速上升,而避险型的投资(如在货币市场,债券市场的投资)比重迅速下降(见图3 )。

图2 新加城管理基金

图3 资产管理市场(资产类别)

注释:

①“Move over Sesdaq, here comes Catalist”, The Business Times, 27 November 2007.

②“SGX-ASX merger one step closer”, Channel NewsAsia, 15 December 2010, http://www. channelnewsasia.com/stories/afp_singapore_business/view/1099266/1/.html.

参考文献:

[1]Singapore Yearbook of Statistics 2009 and 2010, Singapore Department of Statistics.

[2]Soogil Young, Dosoung Choi,Jesus Seade and Sayuri Shirai (ed.).Competition among Financial Centres in Asia-Pacific: Prospects, Benefits, Risks and Policy Challenges[M].

ISEAS Publishing,Singapore,2009.

[3]EAAU.Asia’s Financial Markets:Capitalizing on Reform,Commonwealth of Australia, 1999.

[4]Tan Chwee Huat.Financial Markets and Institutions in Singapore[M].Singapore University Press,1996.

[5]Dudley G Luckett,David L.Schulze and Raymond W.Y.Wong.Banking,Finance & Monetary Policy in Singapore[M].McGraw-Hill Book Co.Singapore,1994.

[6]Lee Soo Ann.Singapore:from Place to Nation[M].Prentice Hall,Person Education South Asia Pte.Ltd., 2007.

[7]新加坡金融管理局网站,http://www.mas.gov.sg/.

[8]新加坡股票交易所网站,http://www.sgx.com/.

[9]新加坡税务局网站,http://www.iras.gov.sg/.

[10]饶美蛟,郑赤琰主编.香港与亚太区华人银行业[M].香港中文大学香港亚太研究所华人研究社,1991.

[11]戎殿新,谈世中主编.劫后余波:东亚金融风暴的重新审视[M].中国言实出版社,1998.

[12]袁丁编著.东南亚股票市场[M].贵州人民出版社,1997.

How Does Singapore Become a Global Financial Centre?

Yang Mu, Zhang Xiuqiong

In just over four decades, Singapore has established a thriving financial centre of international repute, serving not only its domestic economy, but also the wider Asia Pacific region and in some instances, the world. The pro-business government, with its businessfriendly regulations, furnishes conducive business environment and excellent workforce, all positions Singapore well to be a global financial centre.

Singapore; global financial centre

F833 / 837

杨沐博士,新加坡国立大学东亚研究所资深研究员,主要研究方向:东亚经济,产业发展,中国企业的海外购并等;张秀琼,新加坡国立大学东亚研究所研究助理,主要研究方向:中国与东南亚政治经济,中国与东南亚产业发展等。

(责任编辑:李钧)