量化宽松货币政策的理论基础、政策效果与潜在风险

马 宇

一、引 言

2008年国际金融危机对全球经济带来极大冲击,为避免陷入衰退,各国政府纷纷采取了量化宽松货币政策。量化宽松(Quantitative easing)货币政策主要是指中央银行在实行零利率或近似零利率政策后,通过购买中长期国债、股票等手段,增加基础货币供应,继续向市场注入大量流动性,目的是维持宽松的货币环境,降低利率,刺激经济增长,防止经济衰退。2008年12月份,美国联邦基金利率已经下调到零附近,利率政策用尽,为抵御经济进一步下滑,美联储采取了量化宽松货币政策。日本中央银行也将基准利率下调到0.1%,并大量收购商业银行的次级贷款和商业票据。随后,英格兰银行、瑞士央行等都启动了量化宽松货币政策。2010年美联储开始实施第二轮量化宽松(QE2)货币政策,同时日本也追随美国继续实行量化宽松的货币政策,英格兰银行也表示将推出第二轮量化宽松货币政策。那么,量化宽松货币政策实施的理论基础是什么?其政策效果如何?可能存在哪些风险?本文将对这些问题进行深入分析。

关于量化宽松货币政策的研究成果已经有一些。潘成夫分析了量化宽松货币政策的理论基础,并研究了日本在2001-2006年实施量化宽松货币政策的经验与教训,以及目前量化宽松政策的影响①潘成夫《:量化宽松货币政策的理论、实践与影响》,载《经济学家》2010年第9期,第83~89页。。穆争社(2010)分析了量化宽松货币政策实施的阶段及其特点②穆争社《:量化宽松货币政策的实施及其效果分析》,载《中南财经政法大学学报》2010年第4期,第3~7页。。刘劲松、安国俊借鉴1929年大危机,批判了量化宽松货币政策,提出了其负面效应——资产泡沫和通货膨胀③刘劲松、安国俊《:量化宽松政策、资产泡沫与通胀隐忧》,载《银行家》2010年第8期,第84~87页。。王元认为我国对外贸易和债权会受到美国量化宽松政策的冲击,并认为可能带来经济滞涨的后果④王 元《:浅析美国货币量化宽松政策对我国的影响》,载《商业会计》2009年第11期,第57~58页。。耿群对日本2001-2006年的量化宽松货币政策结束时带来的经济影响进行了分析①耿群《:日本结束量化宽松货币政策的影响分析》,载《国际金融研究》2006年第5期,第4~7页。。孟繁兴、宋维演认为部分发达国家实施量化宽松政策虽然缓解了信贷紧缩,刺激了经济增长,但可能为全球通胀埋下隐忧,尤其可能对新兴市场国家带来冲击②孟繁兴、宋维演《:金融危机下的量化宽松货币政策之分析》,载《山东商业职业技术学院学报》2009年第3期,第37~39页。。王海认为美联储量化宽松政策并没有改变美国经济可能出现通货紧缩的风险③王 海《:量化宽松”并非灵丹妙药》,载《首席财务官》2010年第9期,第50~52页。。任若恩认为美国的量化宽松货币政策是无效的④任若恩《:量化宽松不可行》,载《首席财务官》2010年第12期,第18页。。Ugai(2007)对日本的量化宽松政策进行了实证检验,认为日本的量化宽松政策主要作用是稳定金融市场,对经济复苏并没有起到决定性作用,总体上量化宽松对增加总需求的作用有限⑤Hiroshi Ugai.“Effects of the Quantitative Easing Policy:A Survey of Empirical Analyses”,Bank of Japan Monetary and Economic Studies,2007,(25),pp.47.。Bernanke、Reinhart和Sack研究了大萧条期间利率政策的无效和货币供应的紧缩,认为对付危机应加大货币供应量⑥Ben S.Bernanke,Vincent R.Reinhart,Brian P.Sack.“Monetary Policy Alternatives at the Zero Bound:An Empirical Assessment”,Brookings Papers on Economic Activity,Economic Studies Program,The Brookings Institution,35(2004-2),pp.1~100.。

以上学者多数是从政策效果等方面对量化宽松政策进行了研究,笔者则是从理论基础、实施效果、制约因素和潜在风险等方面分析量化宽松政策。

二、量化宽松货币政策的理论基础

(一)货币非中性

货币非中性是指货币量变动能对相对价格体系和产出与就业等实际经济变量产生影响。其中货币量变动影响相对价格体系(实际价格、实际工资、实际利率和实际汇率等),从而影响就业、收入与产出。

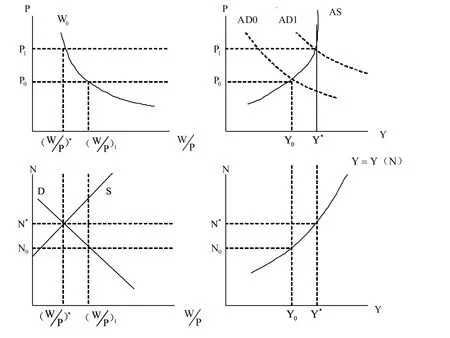

在现实中,多数情况下是工资存在刚性,而价格具有弹性,因此,当价格上升,名义工资不变的条件下,实际工资下降,厂商会增加雇佣工人,增加产出。下图说明了货币非中性,即货币量变化对实体经济的影响。在工资刚性条件下,价格上升伴随着产出上升,总供给曲线是一条向上倾斜的曲线,如图第一象限中AS所示。图中 Y为总产出,N为就业量,W为名义工资率,P为物价水平,N*为充分就业时的就业量,Y*为充分就业时的产量,第三象限中D为劳动需求曲线,S为劳动供给曲线,()*为实际工资率,AS为总供给曲线,AD为总需求曲线。

图 刚性工资、灵活价格与货币非中性

假设经济初始状态在低于充分就业水平上运行,即图中第一象限的价格为P0,产量为 Y0的状态,低于充分就业的 Y*。在第三象限中,实际工资为 ()1,高于均衡工资 ()*,就业量为N0,低于充分就业量,这是由于名义工资向下刚性并固定在W0导致的。当货币供给量增加导致总需求曲线由AD0移动到AD1时,第一象限中Y0上升到Y*,达到充分就业水平。在总需求增加和名义工资不变的条件下,价格上升导致实际工资下降和劳动需求增加,最终导致充分就业。因此,货币是非中性的,货币供给量增加,导致总需求增加,价格上升,实际工资下降,从而厂商扩大就业和产出,最终可以达到充分就业。在后危机时代,普遍存在着未充分就业,工资刚性,所以通过量化宽松政策有可能刺激需求,增加产出。

(二)货币需求和供给理论

量化宽松货币政策意味着基础货币增加,会产生什么样的效果,主要看危机期间货币需求如何变化,影响货币供给量的其他因素如何变化。

1.货币需求。下面首先从著名的费雪交易方程式进行分析。

上式即费雪交易方程式,为恒等式,M代表货币流通量,V代表货币流通速度,P代表物价水平,T代表一定时期商品和劳务的交易总量。

在式(1)中,V通常被假定为一个常数,但在金融危机时期,货币流通速度可能会大幅下降,如果要使物价水平P与商品交易总量 T的乘积不变,就必须增加货币流通量。因此,在金融危机时,货币流通速度下降,为了避免经济陷入萧条,保持PT不变,就需要增加货币供给量。

2.货币供给。从货币供给方面来看,货币供给量取决于下式:

上式M 2为广义货币供给量,B为基础货币,m为货币乘数。

中央银行能够控制基础货币量,但不能完全控制货币供给量,因为影响货币乘数m的因素都能影响货币供给量。货币乘数的经典公式为:

上式中,k为流通中现金与活期存款的比率;rd为活期存款的法定准备金比率;rt为定期存款的法定准备金比率;e为商业银行超额准备金与活期存款的比率。

k的大小取决于公众的行为,e的大小取决于商业银行的行为。在金融危机期间,由于频繁出现银行挤兑,公众倾向于持有现金,而不是活期存款,商业银行为维持自身支付能力,降低风险,也倾向于持有较多超额准备金,从而导致危机期间k和e增大,m减小。这样造成的结果就是危机期间虽然央行增加了基础货币供给,但货币乘数下降使货币供给量可能没有增加或者增加的幅度较小。

(三)流动性陷阱

在凯恩斯的理论中,利率降低会刺激消费和投资,扩大需求,促进经济增长。中央银行通过扩大货币供给量来降低利率,刺激经济增长,从而发挥货币政策的作用。在经济衰退时期,中央银行通过降低短期名义利率来刺激投资和消费,但凯恩斯认为由于投机动机的存在,利率降低到某一不能再降的低水平的时候,货币需求的利率弹性变得无穷大,从而陷入“流动性陷阱”,货币政策变得无效。

那么,货币政策在“流动性陷阱”情况下是否真的变得完全无效了呢?M arvin认为,即使短期名义利率为零,货币政策仍可发挥重要作用,量化宽松就是发挥货币政策作用的一个手段①Marvin Goodfriend.“Overcoming the Zero Bound on Interest Rate Policy”,Journal of Money,Credit,and Banking,2000,(32),pp.1007~1035.。弗里德曼的研究表明,1929年大危机之所以非常严重,就是因为货币政策过分紧缩,引起物价和产量大幅下滑。克鲁格曼也认为应该增加货币供给量,不能任由货币供给量下降。现任美联储主席伯南克针对大萧条期间利率政策无效和货币供应的紧缩进行了研究,认为对付危机必须加大货币供应量,量化宽松政策可以避免通货紧缩,给人们带来通货膨胀预期,刺激人们提前消费,拉动需求。

三、量化宽松货币政策的实施效果

目前,最典型的实施量化宽松货币政策的国家包括日本和美国。日本在2001年到2006年实施了量化宽松货币政策,主要是维持商业银行在中央银行较高的准备金;在公开市场上购买长期国债;承诺在核心CPI指数环比大于零之前将一直实行宽松货币政策。美国从2008年12月将联邦基金利率下调到0%-0.25%,2009年3月份宣布推出1.7万亿美元的第一轮量化宽松货币政策,2010年11月美联储推出了第二轮量化宽松货币政策,计划购买6000亿美元国债。美国和日本实施量化宽松货币政策都是在经济泡沫破灭和发生危机之后,既产生了稳定金融和经济的效果,同时也带来了一些负面影响。

第一,在短期内稳定了金融体系,避免危机进一步恶化。金融危机过程中,流动性不足的担忧困扰整个金融体系,量化宽松货币政策消除了流动性不足的威胁,防止了危机和恐慌的进一步蔓延,具有稳定金融体系的效果。例如,日本央行在2001年3月到2006年3月通过直接购买长期国债和资产支持证券,向银行体系注入大量资金,为日本银行体系提供了充足的流动性,起到了稳定银行体系的作用。美国也是在2009年实施了量化宽松政策之后,金融体系以及整体经济都得到相对稳定。孙磊认为美联储的政策稳定了金融体系①孙 磊:《浅析金融危机下美联储货币政策的变化》,载《云南财经大学学报(社会科学版)》2009年第3期,第16~17页。。

第二,缓解通货紧缩压力,增加对通胀和经济景气的预期。金融危机爆发以后,金融机构出于自身安全和避险的考虑,减少放贷,从而在基础货币数量没有变化的情况下,货币供应量大幅缩减,出现资金紧张和支付困难。当危机进一步蔓延到实体经济的时候,会出现企业倒闭,失业增加,商品滞销等现象。上述问题给整个经济带来通货紧缩压力,促使物价水平下降。量化宽松货币政策可以使流动性更加充裕,企业借款更容易,借款成本较低,从而避免更多企业倒闭和工人失业,遏制通货紧缩蔓延。日本央行在实行了较长时期的量化宽松货币政策之后,到2005年第4季度,GDP增长率达到4.2%,物价也出现上升,经济走出通缩,量化宽松货币政策发挥了一定作用。量化宽松政策使人们预期未来物价上涨和经济景气恢复,刺激企业增加设备投资,推动个人消费增长。

第三,降低借贷成本,刺激投资和消费。虽然中央银行向商业银行拆借资金的利率接近于零,但是企业借贷、消费者贷款的利率并不是接近于零,因此,量化宽松政策下货币供给量增加,从而增加可贷资金数量,借贷成本会趋于下降,刺激企业增加投资。但是,量化宽松货币政策到底能在多大程度上刺激投资,还要取决于实体经济状况等条件的变化。例如,在美联储2009年3月18日宣布直接购买国债之后的一周内,美国30年期固息抵押贷款利率平均为4.85%,为1971年对该数据进行统计以来的最低值,这可能会促进对长期利率最为敏感的投资和耐用消费品的增长并带动美国经济复苏②姚 斌:《美国量化宽松货币政策的影响及我国的对策》,载《上海金融》2009年第7期,第33~36,72页。。

第四,可能对汇率和国际资本流动带来影响。随着利率水平下降和货币供给量增加,可能会导致本币汇率贬值,因为一方面国内较低的利率造成资金流向境外,另一方面,货币供给量增加,加大人们对通货膨胀和本币贬值的预期,从而将资金转换成其它货币以确保安全。资金不断流向国外,将对本币形成贬值压力。而本币贬值将促进本国出口和抑制进口,从而改善国际收支状况并增加有效需求。

量化宽松货币政策到底能否发挥上述几种作用,以及最终效果如何,还要受到以下几个因素制约:

1.资金可能滞留金融体系,不能透过金融体系流向实体经济。一方面,在经济不景气时期银行难以找到优质项目,另一方面,银行从中央银行获得资金成本很低,持有较多流动性对其盈利影响不大,因此,有可能中央银行创造的货币滞留在银行体系内,而对实体经济作用较小。例如,日本2001年到2006年实行量化宽松政策期间,高速的基础货币扩张并没能抑制信贷萎缩,M 2+CD没有明显增长,说明中央银行增发的基础货币多数被商业银行以超额准备金的形式保留在了银行内部。与2000年相比,2001年到2006年CPI一直处于下降态势。基础货币大幅增加并没有带来货币供给相应增长,对经济的刺激作用有限①尚 姝《:数量宽松货币政策的效果研究——基于日本经验的分析》,载《价格理论与实践》2009年第5期,第46~47页。。而目前在美国,美联储已经实施了近2年的量化宽松政策,但是失业率仍高居不下,同时纽约交易所的股价、衍生工具价格和大宗商品价格多数已经回到金融危机之前的水平,说明资金主要流向了金融投机和炒作领域。

2.在套利动机的作用下,本币向境外泄漏。如果境外利率高于本国,则会出现本国资金流向境外套利,降低了本国货币供给量增长率,削弱了本国量化宽松政策效果。例如,2001年到2006年日本银行实行量化宽松货币政策期间,日本境内金融机构、企业和居民通过套利交易将日元资产兑换为外汇资产,降低了日本货币供给量增长速度,导致境内流动性向境外市场漏出,2007年日本货币供给漏损率达18.6%②易 纲:《零利率和数量宽松货币政策是否有效》,载《今日中国论坛》2009年第4期,第17页。。同样道理,美国目前实行的量化宽松货币政策也可能导致美元大量流向境外,量化宽松政策对美国国内经济复苏的效果将大打折扣。

3.受实体经济能否复苏的制约。实体经济能否复苏的影响因素是多方面的,如果其他条件具备了,则量化宽松货币政策会发挥出理想的作用;如果实体经济依然低迷,人们预期不能改变,则量化宽松货币政策不会发挥太大作用。只有在实体经济有所复苏,有利可图的项目和投资机会增加的时候,企业才能主动去借钱投资,银行也才能愿意把钱借给企业,量化宽松货币政策才能发挥刺激投资和消费的作用。

四、量化宽松货币政策的潜在风险

虽然在适当的情况下,量化宽松货币政策能够起到稳定金融体系和刺激经济增长等多种作用,但是,如果使用不够恰当,则会产生很多风险。

第一,通货膨胀风险。通货膨胀的根源是货币供给量超过需求量,太多的货币追求太少的商品,从而造成商品价格显著上涨。量化宽松货币政策创造了大量基础货币,在危机和萧条时期,由于资金滞留金融体系和货币流通速度下降导致货币乘数缩小,增加的基础货币并不会马上形成过多货币供给,也不会推动物价短期内显著上涨,如公式(2)和公式(3)所示。例如在日本实施量化宽松政策期间,货币乘数曾经由资产负债表的10倍左右降至最低点的6.5倍左右,降幅为35%。

但是,从长期来看,一旦经济复苏必然导致货币流通速度上升和货币乘数增加,货币供给量会大幅上升,如果中央银行不能适时调整和转向,最终必将带动物价上涨。因此,量化宽松货币政策最大的风险在于通货膨胀风险。就目前美国实行的量化宽松货币政策而言,不仅可能给美国带来通胀风险,而且可能导致全球流动性泛滥和通货膨胀。例如由于美联储量化政策的实施,大量资金流向新兴市场,导致新兴市场通胀率急剧上升,印度的通胀率达12%,巴西达7%,俄罗斯达7%,中国超过4%。因此,美国量化宽松政策带来了全球通胀风险。

第二,资产泡沫风险。在危机和经济萧条时期,预期收益率高的项目减少,实业投资减少,银行难以找到理想的项目。而过多的流动性使得金融机构和企业手中的资金增加,为获得盈利,金融机构和企业就会将资金投入到房地产和股市之中,以此获取收益。这就可能造成房价和股价暴涨,形成资产价格泡沫。例如,我国2009年大量投放贷款,企业寻找不到好的投资项目,大量资金流入股市和房市,股价和房价暴涨,形成严重的资产泡沫,如果不能适时进行调整,必将给经济发展带来巨大危害。

第三,汇率贬值风险。量化宽松政策导致利率进一步降低和货币供给量增加,会出现资金的跨境套利,一部分资金会流向境外,造成本币汇率贬值。例如,美国作为全球储备货币的发行国,如果较长时期执行量化宽松政策,会造成大量美元流出美国,带来全球流动性膨胀和新一轮资产泡沫。另外,全球流动性扩张,可能导致大宗商品价格脱离于实体经济的实际需求,产生大幅震荡。人们对美元汇率贬值的预期可能导致境外投资者,尤其是一些国家的中央银行和财政部等,卖出美元资产,转换成其它资产,这可能造成美国金融资产价格波动和大量美元流出美国,加剧美元贬值风险。

第四,回收流动性造成资产价格波动的风险。各国中央银行之所以敢于实施量化宽松的货币政策,就是寄希望于在经济复苏之后能迅速收回过多的流动性。但是,一旦经济复苏,如何收回巨大的流动性是一个比较复杂和难以操作的事情,如果操作不当则会带来资产价格剧烈波动。中央银行实施量化宽松货币政策主要是收购长期国债,当中央银行收回流动性的时候也主要是通过逆向操作,即卖出长期国债来实现。卖出长期国债将导致国债价格下跌,长期利率上升。因为商业银行和一些企业也持有国债,所以,中央银行卖出国债带来的价格下降必然给它们造成损失,这样有可能带动中央银行以外的其他持有国债的主体也抛售国债,从而产生国债价格暴跌风险。

五、结论与启示

量化宽松货币政策对于处于金融危机和衰退阶段的经济,可能具有一定的刺激作用,但是如果此项政策不能正确运用,也会带来一些风险。本文通过分析认为量化宽松货币政策具有稳定金融体系、降低利率刺激投资、抑制通货紧缩、经济景气预期等作用,这些作用的发挥受到资金能否流向实体经济、货币向境外漏出情况和实体经济能否如期复苏等条件的制约,同时,这一政策也会带来通货膨胀、资产泡沫、汇率贬值和资产价格波动等风险。通过以上分析,可以带来一些启示:

第一,2009年我国商业银行大量投放贷款,在事实上已经起到了量化宽松货币政策的作用。美、欧央行实行量化宽松货币政策主要是通过买入金融资产,这些操作都是短期的,而我国商业银行放出的贷款不都是短期的,长期贷款占到51%,如果不继续增加贷款供给,则会有一批项目资金链断裂,形成烂尾工程,如果继续投放贷款,通货膨胀压力必然加剧。货币投放过多也导致了我国房地产等资产价格大幅上涨,对经济健康发展带来诸多不利影响。因此,我国应该警惕宽松的货币政策带来的通胀风险,实际是我国已经开始调整政策防止高通胀的发生,在抑制通胀的过程中也需要关注资产价格的变化,防止资产价格下跌过快带来的企业资金链断裂风险。李成、马文涛认为中央银行应该关注资产价格走势①李 成、马文涛:《货币政策应该关注资产价格和汇率吗?》,载《广东金融学院学报》2010年第2期,第34~46页。。

第二,美、欧、日等国家和地区的中央银行执行量化宽松货币政策造成利率降低和市场资金充裕的局面,而我国经济形势明显好于其他国家,因此很多国际热钱流向中国来套利,这样一方面热钱助推我国股市和房市泡沫,另一方面也使我国外汇储备快速增长,对人民币汇率造成升值压力,以及加大我国通胀压力。有测算显示,美国实施量化宽松政策所新增的美元大概有40%都流入中国,给中国带来越来越大的通胀压力和货币升值压力。因此,我国政府有必要进一步制定严格的政策防止海外热钱从一些灰色渠道流入我国,减少汇率升值和通胀给经济带来的不利影响。

第三,美国量化宽松货币政策的实施,短期内流动性增加会导致美国金融资产价格坚挺,但长期来看,则会导致人们对美国未来通货膨胀的预期和美元贬值的预期。由于我国外汇储备中绝大部分购买的是美国金融资产,所以美国资产价格和美元币值的变化直接影响到我国巨额外汇储备的安全性。因此,我国有必要适度减持美国金融资产,尤其是在现阶段美国流动性大幅增加,推高金融资产价格的过程中,我国可以逐步减持一些美国资产。