住房抵押贷款风险控制实证研究

——基于中国银行某分行的数据分析

龙海明,唐海龙,欧阳娟

(湖南大学金融学院,湖南长沙 410079)*

住房抵押贷款风险控制实证研究

——基于中国银行某分行的数据分析

龙海明,唐海龙,欧阳娟

(湖南大学金融学院,湖南长沙 410079)*

选取中国银行某分行住房抵押贷款数据,运用压力测试、Logistic模型对住房抵押贷款风险进行实证研究,判断该行抵御风险的能力。研究发现,贷款客户的学历、婚姻状况、贷款利率和期限等因素对该行住房抵押贷款违约风险产生了重要影响。因此,银行应在相关方面加强控制以有效防范风险。

风险控制;压力测试;因子分析;Logistic模型

一、引言

2007年,美国次贷危机爆发并引发全球性的金融危机。中国房贷市场的现实状况与美国次贷危机爆发前的情形有相似之处,各大银行在业务繁荣的背后积聚了巨大的风险压力。面对严峻的形势,利用数学计量模型来有效度量和控制住房抵押贷款风险就显得尤为迫切,而市场风险和信用风险又是运用计量模型分析的主要风险。其中,商业银行市场风险是因利率、汇率等的变动而导致价值未预料到的潜在损失的风险。而信用风险又称违约风险,指交易对手未能履行约定契约中的义务而造成经济损失的风险。中国银行的住房抵押贷款业务已经达到一定的规模,该行抵御风险能力是否达到商业银行所应有的稳健性标准,能否找出影响该行住房抵押贷款违约风险的关键因子并加以控制,成为中国银行能否持续有效经营的关键问题。

国内外相关学者对上述问题提出了不同的见解。熊志斌,李荣钧(2007)将现代信用风险计量模型分为两类:一是基于M erton期权理论的随机波动模型,主要有KMV公司的信用风险度量模型、瑞士银行的信用风险附加模型、J P摩根的信用度量术模型和麦肯锡公司的信贷组合管理模型[1,2];二是基于统计分析方法的信用风险模型,具有代表性的有多变量判别分析模型、Logistic模型以及Probit模型。郭敏(2007)认为,我国国情严重制约着第一类模型的深入研究[3]。彭建刚(2008)分析认为,Logistic回归模型成为量化银行客户信用风险的一种主流方法[4]。Wiginton(1980)将Logistic回归模型和判别分析方法应用于信用评分,并对二者做了比较,发现Logistic模型估计结果与实际数据的拟合度较高,适用性较强。于立勇,詹捷辉(2008)利用Logistic模型构建了具有一定实用性的违约概率测算模型,结果表明该模型是较理想的预测工具[5]。

单就市场风险而言,常用的综合度量技术主要有VAR模型和压力测试法。VAR模型不会产生一致性度量的结果,而压力测试可以反映各种经济环境改变的情景对信贷资产组合的不利影响。任宇航,孙孝坤(2007)利用Logistic回归方法进行压力测试,结果表明该方法可以为我国银行的风险管理提供有益的参考[6]。

以下试运用定量和定性分析相结合的方法研究我国住房抵押贷款风险控制的状况,通过压力测试分析了中国银行某分行的抗风险能力,测试其稳健性在不同压力情况下受到的影响。与此同时,采用因子分析、聚类分析及Logistic回归分析等方法对其面临的住房抵押贷款风险进行分析,进而找出影响该行住房抵押贷款违约风险的关键因素。

二、风险压力测试

通过压力测试,可以分析中国银行某分行应对重大经济因素变动的能力,有利于防范并控制住房抵押贷款在局部地区的过度集中,促进其有效抵御市场风险,实现稳健经营。

(一)数据来源与模型构建

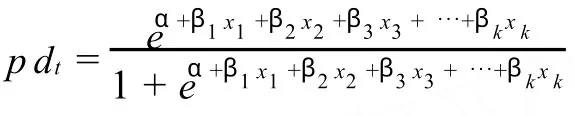

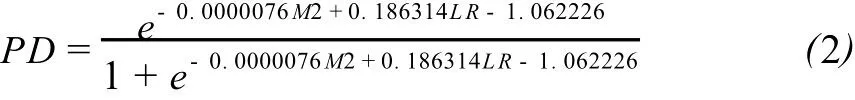

本文采用Logistic回归来度量宏观经济对PD的冲击模型,该模型能保证预测的违约率PD在0~1之间,而且具有很好的适用性。模型的数学公式可以表达如下:

其中:pdt表示t时刻的违约率;xk为宏观经济的各个变量在t时刻的指标值;α为常数项;βk代表各个宏观经济变量影响方向和程度的参数。这些参数可以通过回归和极大似然估计获得。将上式变形可得:

根据上式可以预测假设情境对PD的影响。

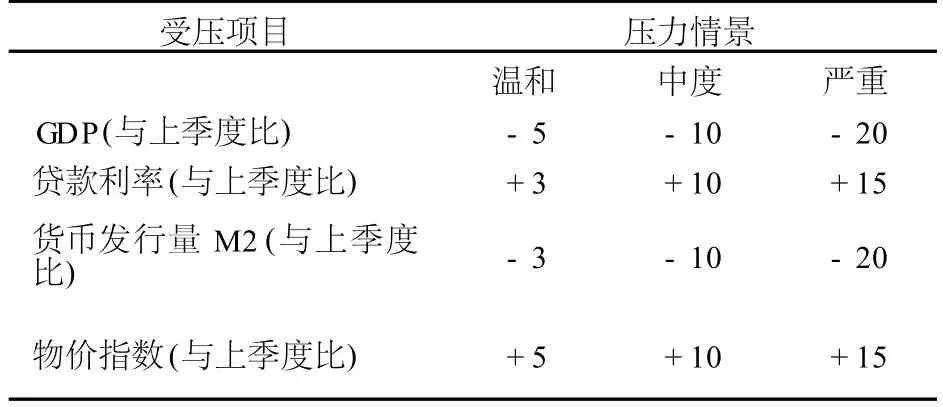

本文收集了2003~2008年的季度宏观经济数据和银行住房抵押贷款违约情况数据。其中,宏观经济因素的影响主要体现在GDP、货币发行量M 2、贷款利率R和消费物价指数CPI上;而住房抵押贷款违约情况用中国银行某分行的住房抵押贷款违约率PD表示。以上数据均为季度数据,一般住房抵押贷款年限较长,因此,本文贷款利率选取了贷款年限为5年以上的数据。以中国银行某分行住房抵押贷款违约率数据为依据,采用假设情景事件方法建立假设情景(见表1)。

表1 市场风险压力测试压力情景模拟单位:%

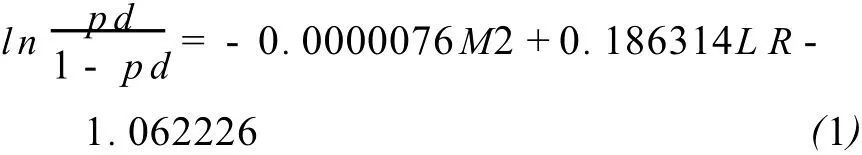

通过对PD进行Logistic转换,采用线性回归方法对变量进行分析,剔除变量之间的多重共线性等因素,根据回归结果筛选出两个具有显著水平的宏观经济指标:贷款利率和当季M 2增加量。模型参数估计如下:

通过Logistic转换,可得:

式(1)中,M 2代表当季货币供应增加量,LR为季度5年以上贷款利率。经检验,满足置信度为95%的假设检验,拟合优度较好。从以上模型可以看出,贷款利率的变化对违约率有重要影响,利率的上升将增加每月的还款额,增加客户的违约概率。

(二)压力测试结果分析

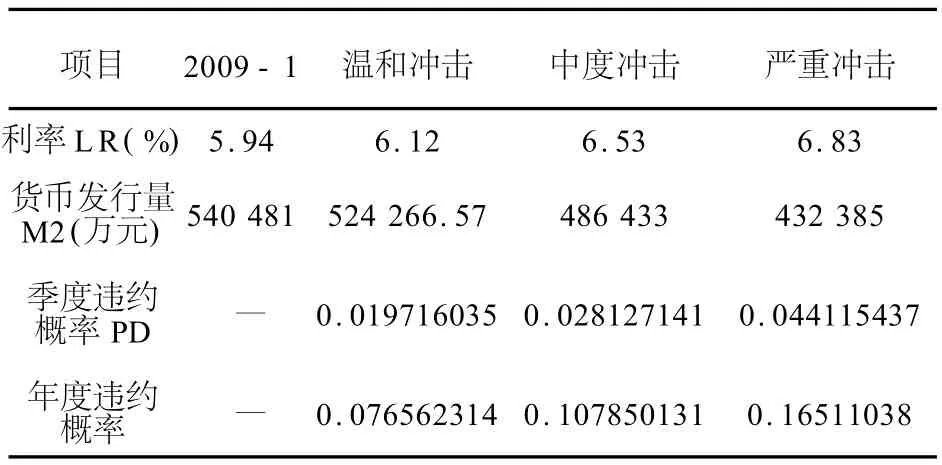

根据设定的假设压力情景,基于2009年第一季度中国银行某分行的经济金融数据,建立PD预测模型,可以预测出在三种冲击状况下的季度违约率的数值,然后用公式:将其转换为年度违约率,可得出在三种不同情况下的年度违约率表(见表2)。

表2 三种不同情况下的年度违约率表

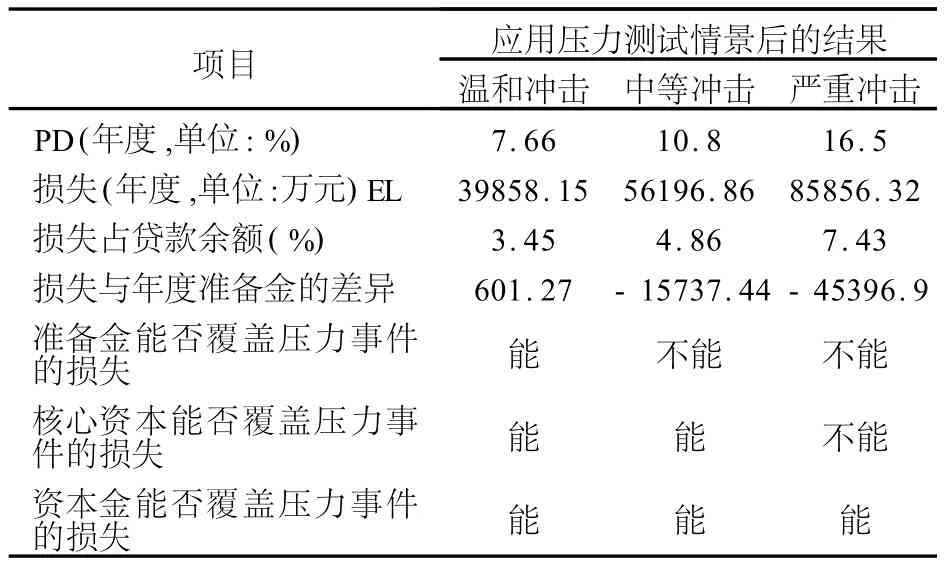

根据表2对中国银行某分行进行信用风险损失(EL)估计。用公式可表示为:

式(3)中违约损失率L GD采用巴塞尔资本协议的经验数据45%做近似估计;违约风险暴露EAD设为该行的贷款余额1156314万元;截至到2008年末,该行年度贷款损失准备金为40459.42万元;所有者权益为230700.33万元,实收资本为84643.04万元。由此,可以判断准备金能否覆盖压力情景的冲击,或者资本金能否覆盖压力情景冲击下的信用风险损失。其计算结果如表3所示。

从表3可以看出,在假设的压力情景下,中国银行某分行依靠准备金不能覆盖中等冲击,表明该分行的年度准备金余额不足,依靠其贷款准备金难以应对这种压力情景。其核心资本能够覆盖假设的温和与中等冲击,不能覆盖严重冲击,其资本金能够覆盖温和、中等和严重冲击,其资本金充足,抗风险能力较强。因此,应适当增加其年度贷款准备金的余额,以防范风险。

表3 压力测试情景表

三、影响因素分析

通过对中国银行某分行进行压力测试得出的结果分析可以发现,该行抵御市场风险的能力良好,能达到商业银行所应有的稳健性标准。然而,还需进一步对造成该行住房抵押贷款违约的主要因素进行有效识别,以促进该行有效控制风险。

(一)数据来源与方法选择

选取中国银行某分行调查数据,对其住房抵押贷款进行分类和筛选,最终选取了309个有效住房抵押贷款数据样本,每个样本均包含借款人家庭月收入(M income)、年龄(Age)、教育程度(Edu)、月还款额占家庭月收入比(Mp tinc)、贷款价值比(L TV)等13个变量的详细资料数据。该组样本的贷款发放时间为1999~2007年。其中包含了22个违约样本和287个正常样本。考虑到对住房抵押贷款违约风险水平进行实证分析时,所选变量之间的多重共线性问题和不同变量对违约风险的影响程度不同,对该13个变量进行因子分析,以缩减变量维度和消除变量间的多重共线性问题。然后对其进行聚类分析,利用加权后的因子变量将样本聚为不同风险类别,并对各个风险类别做进一步深入分析,揭示每个风险类别的本质特征,识别不同违约风险等级的关键性影响因素,再运用Logistic模型识别、总结出对个人住房抵押贷款违约有显著性影响的因素,从而为个人住房抵押贷款违约风险管理提供防范措施。

(二)因子分析

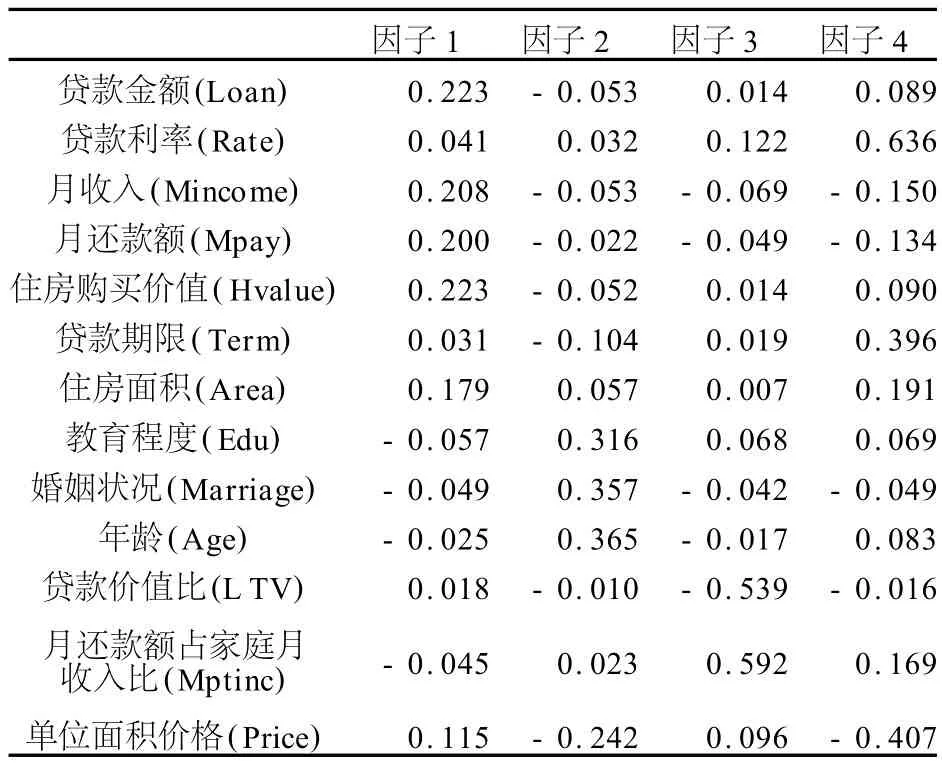

首先对309个样本的13个变量进行相关性检验,结果发现样本数据的自变量间相关性较强,为了保证分析结果的可信度,利用SPSS13.0软件对该样本组数据进行因子分析,选用主成分分析法,按特征值大于1的标准提取因子,并用方差最大法进行因子旋转。结果见表4所示。

表4 KMO和Bartlett检验

表4显示样本的KMO检验统计量为0.626,Bartlett球形检验的显著程度为0,表明做因子检验是比较合适的。对变量进行共同度分析可知,大部分变量的共同度对前4个因子(特征值大于1)均在0.7以上,表明大部分变量都能很好地被前几个因子所解释。通过对样本数据进行特征值分析可以发现,变量相关矩阵前4个因子的特征根均大于1,说明这4个因子提供了原始数据大部分的信息,前4个因子的特征值大于1,且明显大于后面因子的特征值,这说明因子分析结果是比较理想的。

采用主成分分析法计算得出的因子载荷矩阵系数不是太明显,为了使因子载荷矩阵中系数向0-1分化,对初始因子载荷矩阵进行方差最大旋转,旋转后的结果显示,住房购买价格(Hvalue)、贷款金额(Loan)、月还款额(Mpay)、住房建筑面积(A rea)4个变量在因子1上有较高荷重,理论上认为这4个变量组合起来代表因子1,因此,定义因子1为绝对财务因子(FAC1)。同理,定义因子2为年龄学历婚姻因子(FAC2),因子3为财务负担比率因子(FAC3),因子4为贷款期限利率因子(FAC4)。

采用Z分数法对原始变量进行标准化,然后根据因子得分系数矩阵给因子赋值,可得出因子得分矩阵如表5。

表5 因子得分系数矩阵

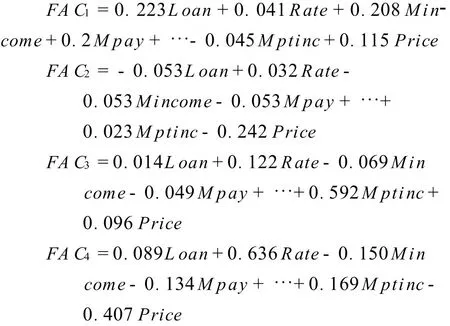

根据表5可以得出因子得分函数为:

(三)聚类分析与Logistic回归

利用软件SPSS13.0对样本进行分层聚类分析。根据“组内变异最小,组间变异最大”的原则,采用组内连接聚类法和欧氏距离平方测度为样本进行聚类,然后根据聚类的输出结果,分析出样本的最佳聚类数为三类,并进行描述性统计分析,可以判别出1类高违约风险群组、2类低风险群组及3类中等违约风险群组分别为低收入者、中小型住房抵押贷款户及中期贷款户。

1.对低收入组样本做Logistic回归。利用因子分析结果得出的4个因子为自变量,因变量选择是否违约该变量,违约设为1,正常为0。利用SPSS13.0对该样本组进行二项Logistic回归分析,回归方法选择强迫引入法,最终结果表明,年龄学历婚姻因子FAC2、贷款期限利率因子FAC4是决定低收入贷款群体违约风险的关键影响因子,证明了年龄越高、已婚家庭和高学历贷款户的违约风险较低;借款人的贷款期限越长,抵押贷款利率越高,借款人的违约可能性越大。这种关系在95%的置信水平上显著。该模型的函数表达式可以写为:从模型的预测准确性来看,模型对正常贷款预测、违约贷款预测的准确性、模型预测的准确率分别为96.8%、18.8%、89.4%,说明模型的整体预测效果非常好。从模型的整体拟合情况来看,极大似然估计值为61.426,NagelkerkeR2为0.598,P值小于0.001,说明整个模型的拟合效果好。

2.对中期贷款组进行Logistic回归。同理,利用强迫引入法对中期贷款组进行检验,检验结果显示不显著,因此,本文用Forward Conditional回归方法对样本组进行二项Logistic分析,回归结果表明,年龄学历婚姻因子FAC2、贷款期限利率因子FAC4是决定中期贷款群体违约风险的关键影响因子,说明年龄越高、已婚家庭和高学历贷款户的违约风险较低;借款人的贷款期限越长,抵押贷款利率越高,借款人的违约可能性越大。这种关系在95%的置信水平上显著。该模型的函数表达式为:

从模型的预测准确性来看,模型对正常贷款预测和违约贷款预测的准确性分别为98.7%、100%,模型预测的总准确率为98.8%,说明模型的整体预测效果非常好,进一步支持了上述结论的可靠性。从模型的整体拟合情况来看,极大似然估计值为26.863,NagelkerkeR2为0.879,P值小于0.001,说明整个模型的拟合效果好。

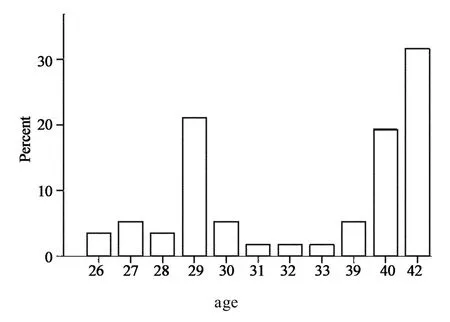

3.对中小住房贷款组分析。考虑到该类样本的违约样本过少,不能进行二项Logistic回归,因此,通过对该样本组做描述性统计分析得出:该样本的月还款额集中在1100~1500元左右,其占家庭收入比主要集中在40%左右,表明月还款金额比较适中。该组的年龄分布状况(见图1)主要是中年人,40岁和42岁贷款者分别占19.3%、31.6%,表明处于这一年龄段的中年人的贷款违约风险较小。但是,29岁的贷款者也占21.1%,可能这一年龄段的贷款者申请贷款的年限不长,违约风险还未浮现。根据费斯腾伯格的研究,认为住房抵押贷款违约风险在贷款最开始的3~5年将达到峰值,因此,还必须防范这一年龄段贷款者的违约风险。总体上看,该组的贷款金额较小,月还款额与月还款额占家庭收入的比例比较适中,贷款者年龄主要为40左右的中年人。因此,该组总体贷款的违约风险小,但同时应关注购房时间为3~5年的贷款者,以防范违约风险。

图1 中小住户贷款组年龄分布状况

四、结论与对策

以上通过压力测试模拟了不同宏观情景下中国银行某分行受到的冲击,进而分析市场风险对该行稳健性的影响,发现该行抵御市场风险的能力较强,但应适当增加其年度贷款准备金的余额,以防范不利的宏观经济对银行的冲击。在此基础上,利用因子分析、聚类分析和Logistic模型对该行住房抵押贷款数据及影响信用风险因素进行了实证分析,发现贷款客户的学历、婚姻状况、贷款期限和利率是影响客户违约的关键因素。

为了控制银行住房抵押贷款的风险,针对低收入客户和中期贷款期限客户,银行应该重点关注借款人的贷款期限和抵押贷款利率这两方面的情况。针对中小住房贷款的客户,银行应该重点关注购房时间为3~5年的贷款者。总体而言,银行在放贷前应该密切关注客户信用风险评估的信息状况,并以此建立住房抵押贷款借款人违约的经验数据库,利用这些经验数据对客户的违约行为进行定量分析,以加强信用风险的管理。此外,通过衍生证券和保险等将住房抵押贷款一级市场的风险转移分散到二级市场的投资者,来分散和转移发起人抵押贷款风险[7]。同时,还应从宏观上采取加强信用环境建设、规范征信市场发展等多种手段来防范住房抵押贷款风险。

[1]熊志斌,李荣钧.现代信用风险管理度量模型比较[J].科技管理研究,2007,(2):126-128.

[2]J.P Morgan.Credit risk manager handbook[M].New Yo rk:J.P.Mo rgan Bank,1997:82-95.

[3]郭敏.商业银行信用风险度量模型简介及思考[J].上海金融,2007,(2):49-51.

[4]彭建刚,屠海波.有序多分类Logistic模型在违约概率测算中的应用[J].财经理论与实践,2009,(4):27-7.

[5]于立勇,詹捷辉.基于Logistic回归分析的违约概率预测研究[J].财经研究,2004,30(9):15-23.

[6]任宇航,孙孝坤.信用风险压力测试方法与应用研究[J].统计与决策,2007,(4):101-193.

[7]Follain J.R,Zorn P.M.The unbundling of mortgage finance[J].Journal of Housing Research,1990,8(1):623-640.

An Empirical Study on the Risk Control of Mortgage Loans:Based on the Data from A Branch of Bank of China

LONG Hai-ming,TANG Hai-long,OU YANG Juan

(Finance College,Hunan University,Changsha410079,China)

The paper selects the data of mortgage loans from one of the branches of Bank of China and uses stress tests and Logistic model to empirically analyze mortgage-loans risk,thus determines its risks defending capacity.And then we identify the main factors such as customer education,marital status,loan interest rates and deadlines affect the bank’s mortgage default risk.So banks should pay attention to these aspects in order to avoid risks effectively.

Risk control;Stress testing;Factor analysis;Logistic model

F832.479

A

1003-7217(2010)05-0029-05

2010-04-15

教育部人文社会科学研究规划基金(09YJA 790063)、中国银行立项课题

龙海明(1962—),男,湖南邵阳人,湖南大学金融学院教授,研究方向:金融管理。