我国汇改后汇率波动的实证研究

王黎明

(上海财经大学统计与管理学院,上海 200433)

我国汇改后汇率波动的实证研究

王黎明

(上海财经大学统计与管理学院,上海 200433)

本文通过ARCH族模型来对人民币/美元汇率收益率进行建模,并分析其波动的杠杆效应和风险溢价效应,结果发现汇改后外汇市场效率有所提高,外汇市场的风险可由过去的风险程度加以预测.由TARCH、EGARCH、EGARCH-M模型的研究显示人民币/美元汇率收益率存在杠杆效应,存在明显的非对称性,还不具备具有的高风险高回报的风险溢价效应特征.

汇率波动;收益率;ARCH族模型

0 引言

目前国内外对汇率行为的理论及其实证研究主要是从两个方面来进行的,一方面是从影响汇率的各种因素出发,寻找汇率与这些因素之间所存在的某种关系,也称为基础因素分析法;另一方面则是从汇率运动的本身出发,研究其本身的波动状况并对其进行预测,也称为技术分析法,一般使用的是时间序列分析方法.关于汇率一般具有方差时变的特点,表现出波动聚集(Vo latility C lustering)现象,即大幅度波动聚集在某一段时间,而小幅度波动聚集在另一些时段上,另外具有尖峰厚尾特性.国内外学者对汇率波动的特征进行了广泛的研究.例如,Bera(1992)利用美元和英镑的每月汇率,美国联邦政府的三个月期限的短期债券的利率,以及纽约股票交易所日综合指数的增长率具有上述特性.Engle R.F (1982)提出自回归条件异方差模型(Auto regressive Conditional HeteroscedasticM odels,ARCH)是描述金融市场波动特性的一种非常有效的模型,ARCH族模型能够较好地拟合汇率波动的尖峰厚尾、波动聚集和非对称性的特征,适合于研究汇率的波动特征.

本文将选取汇改后2005年7月22日至2007年11月30日的美元兑人民币的收市价共计578个观测值,运用ARCH模型来对人民币/美元汇率收益率进行建模,并分析其波动的杠杆效应和风险溢价效应.分析结果发现汇改后外汇市场效率有所提高,外汇市场的风险可由过去的风险程度加以预测.根据对所建TARCH、EGARCH和EGARCH-M模型的研究显示人民币/美元汇率收益率存在杠杆效应,并且存在明显的非对称性,还不具备具有的高风险高回报的风险溢价效应特征.

1 我国汇率制度改革后汇率波动的实证分析

由于长期盯住美元的汇率政策,以及美元自身在国际市场上的地位,目前对我国汇率影响最大的还是美元,因此仅对人民币兑美元收益率波动情况进行研究.本文所有数据来源于中国国家外汇管理局网站(http://www.safe.gov.cn/model_safe/index.htm l)提供的统计数据,使用的数据为从2005年7月22日至2007年11月30日的美元兑人民币的收市价作为观测值,不包括没有交易的日期,共有578个观测值数据,分析使用Eview s5.0软件.令USE表示人民币/美元日汇率的序列,y表示人民币/美元汇率的收益率序列,

进行实证分析的目的是用ARCH类模型来对汇率收益序列进行分析和研究,研究的目的是了解汇率波动的特征.

1.1 汇率收益率的基本特征分析

波动率是衡量某一时间段内金融产品,价格变动程度的数值可以定义为价格自然对数一阶差分来表示.对汇率构成的时间序列USE的变量取对数,然后再进行一阶差分,得到汇率收益率的时间序列yt,即:yt=ln(USEt)-ln(USEt-1).

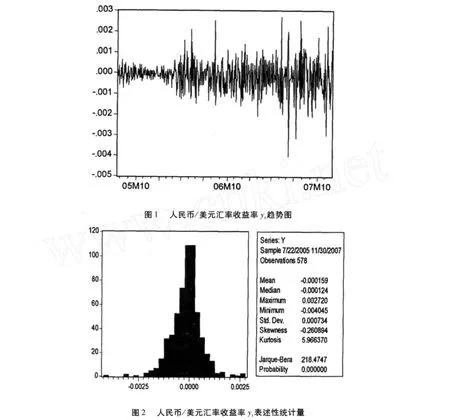

图1是yt序列趋势图,如图所示:人民币/美元日汇率的收益率序列yt序列是平稳的,并且具有集群性.波动的集群性是指金融市场中的波动往往表现出在较大幅度波动后紧接着较大幅度的波动,较小幅度波动后紧接着较小幅度的波动,即大幅波动聚集在某一段时间,而小幅波动则聚集在另一段时间的现象.方差随时间而改变,这种现象也称作异方差现象.

水表和人们的生活密切相关,常见水表是由壳体、套筒、内芯三个部分组成。在日常使用中,水表的计量性能和安装环境、使用条件、管网水质等密切相关。以下结合实践,探讨了计量准确度的影响因素和改进对策。

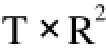

为了进一步讨论人民币/美元汇率收益率的基本特征,我们得到时间序列yt的描述性统计量(见图2).由图2可以看出:

1.日汇率的收益率序列均值-1.59×104;

2.峰度大于3,偏斜度小于0,表明人民币/美元日汇率收益率呈现左偏的厚尾特征.厚尾性越大说明状态的持续性越强,也说明了汇率波动的聚类性,即大的波动集中在某些时段,小的波动集中在另外一些时段.与标准正态分布(S=0,K=3)相比,此序列呈现明显的偏态、尖锋的分布状态,且Jarque-Bera统计量也在至少99%的置信水平上拒绝了序列为正态分布的假设.

这些统计特征说明:首先,美元兑人民币汇率预期的波动相当剧烈,峰度显著大于3,表明国际金融市场近年来对人民币汇率走势的判断起伏很大;其次,出现“厚尾”现象,其原因是,某一类型的信息通常以相当密集的方式出现,而不是以平滑连续的方式出现,或者是投资者对信息的反映是密集的.此外,人民币/美元汇率预期波动的群集性明显,在对这些统计特征进行解释和分析,应进行ARCH效应检验.总的来说,统计特征显示差分序列不服从正态分布,且峰度大于3,显示出厚尾特征和波动群集性.

1.2 汇率收益率平稳性检验

采用ADF检验收益率序列是否具有单位根.根据汇率基本统计分析表中的数据,应该选择没有趋势的方程进行检验.结果如表1所示:

从上表可知,ADF检验统计量都小于它对应的1%,5%,10%的临界值,从而在1%,5%,10%的水平下拒绝原假设(即人民币/美元收益率序列存在单位根假设),因此,人民币/美元汇率收益时间序列是平稳的.

1.3 汇率收益率波动模型的识别与建立

在已知序列平稳性的基础上,判断可以建立一个ARMA(p,q)模型,现通过比较A IC统计量找出最适合的ARMA(p,q)模型(见表2):

表2 ARMA(p,q)模型的A IC统计量比较

经过多次的比较和计算,最终选择ARMA(1,1)模型对时间序列yt进行拟和,可得到结果如表3所示:

表3 ARMA(1,1)模型系数表

由上表可得,各系数均显著,则汇率收益率的ARMA(1,1)模型为:

为了考察该模型是否有异方差性,观察该方程的残差图,如图3所示.从下图可以注意到波动的成群现象:波动在一些较长的时间内非常小,在其他一些较长的时间内非常大,这说明误差项可能具有条件异方差性.

图3 汇率收益率ARMA(1,1)模型残差图

因此,进一步通过ARCH-LM检验考察该模型是否具有异方差性.ARCH-LM检验是将上述模型所得的误差项进行平方,然后利用平方后的序列对常数和平方后序列本身的p期滞后值进行回归.检验统计量是

其中T是样本量,R2是从残差平方的回归方程中得到的多元回归系数.检验统计量服从χ2分布,自由度等于回归量中的滞后期数.得到了滞后期为4的ARCH效应检验结果,见表4:

表4 ARCH效应检验结果表

从表4中可以看到,无论是F检验还是LM检验,它们的P值都是0,小于它对应的5%的临界,所以我们不能在置信度为5%的水平上拒绝原假设,也就是说在yt序列中存在ARCH效应.因此,可以利用GARCH(1,1)模型来重新对yt建模,得到人民币/美元汇率收益率的GARCH(1,1)模型为:

在得到估计模型后,对估计的结果进行相关的残差检验,以验证估计的有效性,先对残差序列做Q检验,结果发现残差项的相关性和自相关性不显著.

再对其残差作ARCH-LM检验,得到下表5:

表5 ARCH-LM检验结果

由上表,可以发现发现F统计量和Obs*R-squared统计量均不显著,这说明残差序列中已经不存在ARCH效应,表明了方差方程估计的正确性.

在模型中,α1+β1=0.999843<1,表明该模型是宽平稳的,但是该数值比较大,接近于1,表明我国外汇市场对冲击的反应函数是以一个相对较慢的速率衰减,外部冲击对收益率的冲击持续的时间比较长.两个模型中的α和β都显著异于零,表明价格的波动在很大程度上是由过去的价格波动和误差决定的,也就是说外汇市场的风险可由过去的风险程度加以预测.

进一步考虑是否有必要建立GARCH-M(1,1)模型:

也对GARCH-M(1,1)的残差作ARCH-LM检验,得到下表6:

表6 ARCH-LM检验结果

由上表,可以发现发现F统计量和Obs*R-squared统计量均不显著,这说明残差序列中已经不存在ARCH效应,表明了方差方程估计的正确性.

现使用A IC统计量对两个模型进行比较发现,GARCH-M模型的A IC要小于GARCH模型的,说明GARCH-M(1,1)对人民币/美元汇率收益率的拟和效果更好,说明市场对汇率波动与风险有关.从GARCH-M(1,1)模型中的ht的系数为负,说明这个市场是非理性的,投机成分要大于投资成分.因此,我国汇率管制放开的速度应控制在一定的范围内,以免国际炒家大量涌入,对我国汇率市场产生冲击. 1.4 汇率收益率波动杠杆效应检验

金融市场上,坏消息比好消息带给收益率更大的波动,这就是波动的非对称性.这是由企业的财务杠杆造成的,所以叫做杠杆效应.下面使用TARCH和EGARCH模型对汇率收益率的非对称性和杠杆效应进行检验,经过分析,得到TARCH(1,1)模型为:

EGARCH(1,1)模型为:

1.5 汇率收益率风险溢价效应检验

在检验出人民币汇率的波动存在杠杆效应后,用EGARCH-M(1,1)模型来检验人民币/美元汇率收益率风险溢价效应.GARCH-M模型如下:

2 结论分析

通过对人民币兑美元汇率进行深入的研究.发现汇率波动具有集群性特点,大的波动后面通常紧跟着大的波动,小的波动后面跟着小的波动.日收益率序列是平稳序列,不符合正态分布,具有尖峰厚尾的特征,建立ARCH(1,1)模型回归所得残差具有ARCH效应.GARCH(1,1)模型显示,汇改后外汇市场效率有所提高,外汇市场的风险可由过去的风险程度加以预测.通过将GARCH(1,1)和GARCH(1,1) -M模型进行比较,发现利用GARCH-M模型建模的效果更好,说明汇率收益率市场对汇率的波动与风险有关,我国汇率市场还是非理性市场.通过对TARCH和EGARCH模型的研究发现,人民币/美元汇率收益率存在杠杆效应,存在明显的非对称性,即好消息和坏消息对汇率的冲击是有明显差异的. EGARCH(1,1)-M模型检验得出人民币汇率市场还不具备成熟汇市所具有的高风险高回报的风险溢价效应特征.

[1]Bollerslev,T.Generalized autoregressive conditionalheteroskedasticity[J].Jou rnalof Econometrics,1986,3(1):307-328.

[2]David.A.H sieh.M odeling Heteroscedasticity in Daily Fo reign-Exchange Rate[J].Jou rnnal of Business&Econom ics Statistics, 1989,7(3):307-317.

[3]Engle,R.F..Au to regressive Cond itionalheteroskedasticityw ith estim atesof the variance ofU.K.inflation[J].Econom etrica,1982,50 (4):987-1007.

[4]戴晓枫,肖庆宪.时间序列分析方法及人民币汇率预测的应用研究[J].上海理工大学学报,2005,27(4):342-343.

[5]惠晓峰,柳鸿生,胡伟,等.基于时间序列GARCH模型的人民币汇率预测[J].金融研究,2003,275(5):99-105.

[6]靳晓婷,张晓峒,栾惠德.汇改后人民币汇率波动的非线性特征研究——基于门限自回归TAR模型[J].财经研究,2008,34(9): 48-57.

[7]李凯,张隐瑜.基于ARCH族高频日汇率波动的实证分析[J].现代管理科学,2005,(3):6-7.

[8]刘潭秋.人民币实际汇率的非线性特征研究[J].数量经济技术经济研究,2007,(2):11-18.

[9]魏英辉.汇改后人民币汇率波动特性的实证分析[J].改革与战略,2009,(4):84-87.

[10]姚兆彰,宁忠忠.人民币汇率预期的ARCH效应分析[J].华南理工大学学报,2004,32(12):83-88.

Em p ir ica lAna lysis of the Vola tility of RM B Exchange Rate after the Exchange Rate Reform

WANG L i-m ing

(Schoo lof StatisticsandM anagemen t,ShanghaiUniversity of Finance and Econom ics,Shanghai,200433,China)

In this paper,we analyze the vo latility of RMB/US do llar exchange rate through ARCHmodel.A nd the resu lts show thatafter the exchange rate reform the efficiency of the fo reign exchangem arket has been imp roved and the levelof risk cou ld be p redicted by the risk of the past.GARCH-M modelhasa better effect in fitting the return of exchange rate than GARCH model.The studies of TARCH model,EGARCH model and EGARCH-M model have shown that the return of RMB/do llar exchange rate existsobviously asymm etry and leverage effects,and does not have the high-risk and high-return characteristic of the risk p rem ium effect.

exchange rate;the retu rn of exchange rate;ARCH m odel

F830.73

A

1672-2590(2010)03-0001-07

2010-04-03

上海市重点学科建设项目(B803);上海财经大学“211”三期工程资助项目

王黎明(1961-),男,山东青州人,上海财经大学统计与管理学院教授,博士生导师,理学博士,应用经济学博士后.