风险投资价值评估的新方法

柴中华,郑垂勇,蔡 华

(河海大学 商学院,南京 210098)

1 实物期权的方法简介

常用的期权评估法有离散的二项式方法和连续的Black-Scholes方法,现在将两种方法作简单介绍。

1.1 离散的二项式定价模型

二项式期权模型是在每一期将出现上升和下降两种可能性的假设下构筑的价格波动模型,是由Cox,Ross和Rubinstein等人在1979年提出的,研究者最初的动机是该模型为基础,为推导Black-Scholes期权定价模型提供一种比较简单和直观的方法。但是随着研究得不断深入,二叉树模型不再仅仅是作为解释Black-Scholes模型的一种辅助工具,已经成为建立复杂期权定价模型的基本手段。

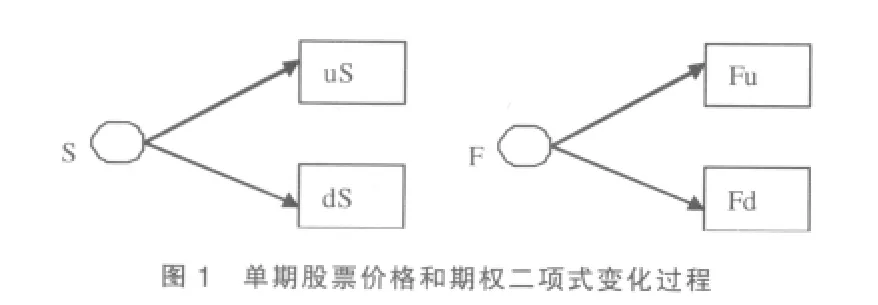

考虑一个无支付红利的股票欧式看涨期权,股票现在价格为S,以该股票为标的资产,经过时间T,基于该股票的期权价格为F,假设在未来T时刻股票的价格只有两种可能的取值情况:股票价格从价格S上升到一个新的价格uS,对应的期权为Fu;或者从价格S下降到一个新的价格dS,对应的期权为 Fd(其中:u>1,d<1)。 在期权的有效期 T 时间内,可以根据股票的取值情况计算期权的相应取值状况。股票的价格和期权的收益运动过程如图1所示。

利用股票和期权合约构造一个无风险投资组合。在该投资组合中,选取一份股票的股票头寸和Δ期权合约的空头头寸组成证券组合。为了使证券组合为无风险组合,需要计算期权的空头组合Δ的具体取值。

如果股票价格由S上升到uS,则在期权到期日,该组合的价值为uS—ΔFu;如果股票价格由S下降到uS,则在期权到期日,该组合的价值为dS-ΔFd。

要想使证券组合为无风险组合,则无论股票价格上升还是下降,在期权到期日上述两个期权价值应相等,即

uS-ΔFu=dS-ΔFd

整理后可以得到

S-ΔF=e-rt(uS-ΔFd)

再将Δ值代入上式,得到期权的价值为:

F=e-rt[pFu-(1-p)Fd]

1.2 连续的Black-Scholes模型

在金融领域中,运用最广泛的期权评估模型是Black-Scholes模型,同样,这个模型对于风险企业的价值评估也很实用。

Black-Scholes期权定价模型是由1997年的诺贝尔经济学奖获得者F.Black和M.Scholes在1973年提出的,并冠名为Black-Scholes公式的期权定价模型。

V=N(d1)A-N(d2)Xe-rT

其中:V为买入期权的当前价值

A为标的资产的当前价值

X为期权执行价格

R为无风险利率

T为期权的到期时间(用年表示)

σ为 标的资产价值的标准差;

N(d1)、N(d2)分别为 d1、d2的标准正态分布(期望值为0,标准差为1)的概率分布函数

(1)Black-Scholes期权定价模型对风险项目价值评估的思路和过程

该模型的基本思路是股票的期权价和现价的关系。对于负担有大量长期债务而且暂时无破产诉述威胁的企业,既是该企业的商誉和净资产都为零,该企业股票还是有一定价值的。这是因为企业还具有另外一种价值——机会价值,即企业还是有一定的机会扭亏为盈,给股东带来回报。而且,对于刚刚起步的高科技企业,资产规模不是很大,只有极少负债甚至没有任何负债,用传统的价值评估方法来评估,显然是无法评估的,这时可以转换一种思路来进行评估。如果市场上有投资者愿意以现金V买入高科技企业的期权,其权利为投资者可以在未来某一期限t用一定的价格K购买该公司1/n的股权,则根据Black-Scholes期权定价模型,已知V、K以及其他参数,求解A,即为投资者认可的风险企业的市场价值。在具体的计算过程中,由于很难直接从Black-Scholes公式中得出S的数学数值,因此,通常的计算方法都是通过计算机程序用黄金分割0.618的迭代逼近法求优化解来算出,实际经济活动中,有不少风险投资是采用协议约定分期投入的方式,通过这些方式中的期权价值,可以计算出当时公司在投资者心目中的价值。

(2)Black-Scholes期权定价模型的假设

在推导B1ack—Scholes微分方程时,首先需要用到下面的一些假设:

①允许使用全部所得买空期权。

②没有交易费用和税收,所有证券都是高度可分的。

③在期权有效期内没有红利支付。

④不存在无风险套利机会。

⑤证券交易是连续的。

⑥无风险利率r为常数,并且对所有到期日都是相同的。

⑦股票价格遵循几何布朗运动,波动率为σ。

dS=rSdt+σSdz

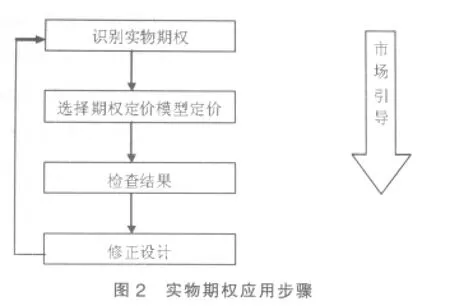

2 实物期权法的应用步骤

实物期权应用一般可分为四个步骤(见图2),在整个过程中,市场是一个很重要的参考点,它将引导整个实物期权应用流程的每个步骤,为实物期权的应用中的细节问题提供参考依据。

2.1 识别实物期权

实物期权有很强的隐蔽性,要应用实物期权,必须首先通过分析、辨别实际问题中隐含的所有实物期权。在实物期权的应用过程中,成功的识别实物期权是构造实物期权应用框架的最重要一步。它由以下部分组成:

(1)明确决策范围

实物期权固然不容忽视,但实物期权并不是在所有情况下都需要的,要防止实物期权被滥用。当不确定性非常小时,初始投资时很多变量可以较准确地估计,未来变动空间较小,传统工具的应用效果很好,这时就不需要计算实物期权的价值。只有当不确定性很大时,应用实物期权方法才有意义。

(2)制定决策的流程

实物期权决策分析流程的科学性直接决定着决策的效果。对问题的决策要形成系统性、科学性、实用性的一套理论。另外,还要在实践的基础上考察、完善这一新的决策分析方法,积累并形成较为系统的具体实务操作程序和做法。

(3)识别不确定性来源

识别问题中的每个不确定性的来源及其变化形式,问题中的现金流变化和项目是否有便利收益。实物期权有多个不确定性源,而且触发执行期权的不确定性源可能是不可见的。常见的不确定性来源有技术不确定性、市场不确定性、财务不确定性和管理不确定性。

(4)构造决策准则

为了使决策简单准确,需要构造一个简单的数学表达式,作为决策的准则。在识别了期权与影响其价值的不确定性源后,还需要进行更具体的分析,以找出一个简单的数学表达式,通过对表达式值的计算和比较进行判断决策。

2.2 选择期权定价模型定价

在建立好实物期权的应用框架后,接下来就需要选择合适的期权定价模型对实物期权进行具体的计算,以确定其价值。它包括以下工作:

(1)选择合适的实物期权定价模型

实物期权的种类繁多,问题比较复杂,目前仍未形成适用的通用模型。这就需要人们在运用中根据具体问题选择适合评价对象的实物期权定价模型。总的来说,实物期权理论和评价方法的运用,应该根据投资项目的实际特点,来决定采用合适的期权方法。

(2)确定期权的输入变量要素

选定了实物期权的定价模型后,需要根据模型中的变量确定其输入变量要素。常用的变量要素有:标的资产的现在价值、未来的现金流、波动率、无风险报酬率等。

(3)用期权定价模型对期权进行定价

把输入变量要素代入到所选择的期权定价模型中,计算期权的价值。

2.3 检查结果

实物期权的评价方法属于定量分析方法,而在现实的经济活动中,一个企业的价值往往是难以运用一种评价方法就能够准确地评估出来的。因此在实际操作过程中,可以采用定量计算(实物期权方法)和定性分析相结合的方法,才能比较全面地反映企业的基本素质与弹性价值。因此,在完成实物期权的定价后,有必要运用定性方法对计算结果进行检验。当定量分析的结果与定性分析的结果一致时,表明实物期权的评价结果可信度高,否则,就需要对分析过程进行评判和修正。

2.4 修正设计

形成了粗略的框架、进行期权数值处理、检查结果后,如发现定量分析的结果与定性分析的结果相差很大时,需要再次回到最初的应用框架对各项内容进行修正设计,直到计算结果与理论分析没有很大的出入为止。

3 实物期权模型存在的不足

期权定价模型发展时间不长,而投资时机选择决策模型又是该模型在实物资产应用的一个很新的发展领域。目前在其运用方面上还有很多不足,必须对此予以充分的重视。具体看来其运用尚有以下不足:

3.1 模型风险

首先期权定价模型是建立在一些很严格假设的基础之上的,而风险投资决策模型也是基于这些严格的假设而建立的,现实中可能并不能符合这些假设,这些不符合的假设主要有:(1)期权定价模型要求标的资产其价格变化标准差的数据并不是确定的,需要通过估算,并且对于多数实物资产和无形资产来说,完整准确的取得这些数据是非常困难的;(2)标的资产缺乏流通性许多实物资产市场交易数量很小,企业考虑执行期权时,可能会因为企业的这笔交易影响执行价格。

3.2 模型需要数学背景

我们看到投资时机选择决策模型需要应用者具有深厚的数学背景,否则就无法理解该方法的真正价值。而大多数风险投资企业决策层并不会配备这种专门人才,只是依靠专业咨询公司,而咨询公司提出的期权方法很可能由于种种原因被公司决策层否决。并且,该模型中两个主要参数项目价值波动率和项目报酬率亏空占计算量较大,这也是不利于应用的一点。尽管现代的计算机技术分担了大量的计一算工作,但是许多较传统的决策者总是对这样的计算结果持怀疑态度。对于这一点,企业在作战略决策时最好配备专业人才,以助决策层充分理解期权方法在决策支持中的优势。如果是依靠咨询公司的情况,决策层应当加强与策划者的沟通和交流,避免由于主观因素放弃期权方法的应用。

[1]高佳卿.资本投资的期权理论与方法 [J].经济理论与经济管理,2006,(2).

[2]杨春鹏,实物期权及其应用[M].上海:复旦大学出版社,2003.

[3]Trigeorgis L.Real Option:Managerial Flexibility and Strategy in Resource Allocation[J].Cambridge Massachusetts:MIT Press,1996,(9).

[4]辜胜阻,政府与风险投资[M].北京:民主与建设出版社,2002.

[5]张志强,期权理论与公司理财[M].北京:华夏出版社,1999.

[6]Fried,V.H.R.Hisrich.Toward a Model of Venture Capital Investment Decision Making[J].Financail Management,1994,23(3).