9月份国内国际钢材市场价格分析

中国钢铁工业协会财务资产部 冶金价格信息中心

9月份,国民经济总体运行态势良好。随着国家“十一五”规划临近结束,有关部门和各级地方政府均加大了节能减排、淘汰落后工作力度,国内粗钢产量继续下降,钢材市场供需矛盾有所缓解,钢材价格继续小幅上涨。后期市场钢材价格有望保持相对平稳、小幅波动运行态势。

一、国内市场钢材价格继续上升,升幅较上月有所减小

9月末,中国钢铁工业协会CSPI国内钢材综合价格指数为119.43点,比上月末上升2.87点,升幅2.46%,升幅较上月减小0.25个百分点;与去年同期相比,综合价格指数上升了16.78点,升幅16.35%。

1.长、板材价格均小幅上升,长材升幅略高于板材

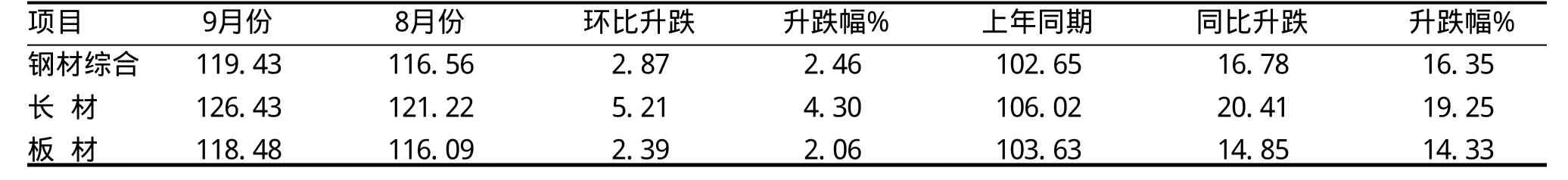

9月末,CSPI长材价格指数为126.43点,环比上升5.21点,升幅4.30%,较上月扩大0.17个百分点;板材价格指数为118.48点,环比上升2.39点,升幅2.06%,较上月减小0.38个百分点;长材升幅高于板材2.24个百分点。与去年同期相比,长材指数上升20.41点,升幅19.25%;板材指数上升14.85点,升幅14.33%。(见表1)

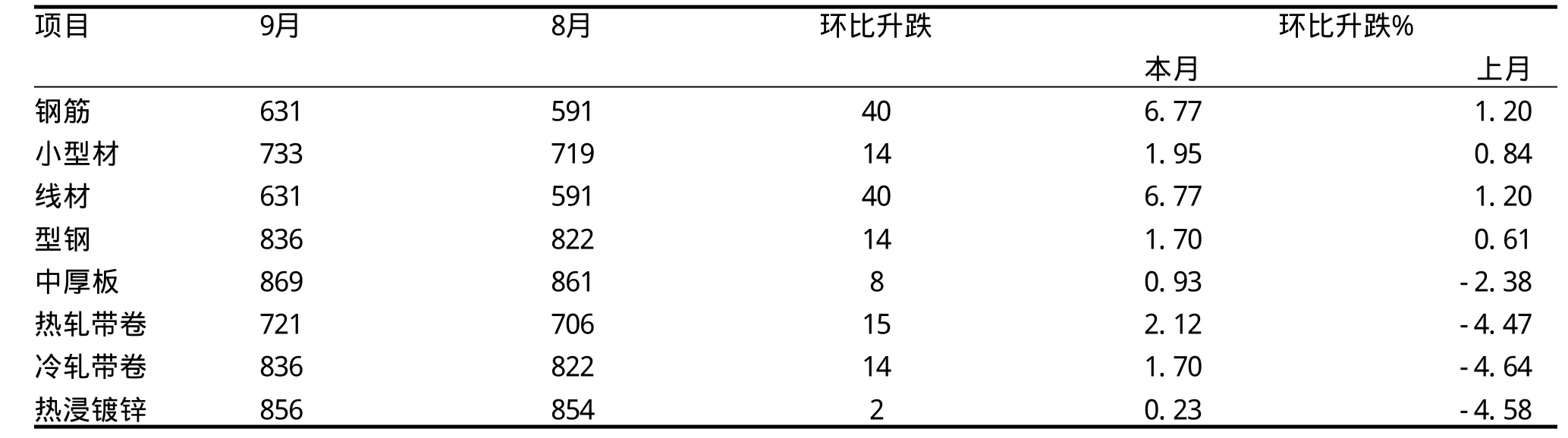

2.主要钢材品种价格均有所上升

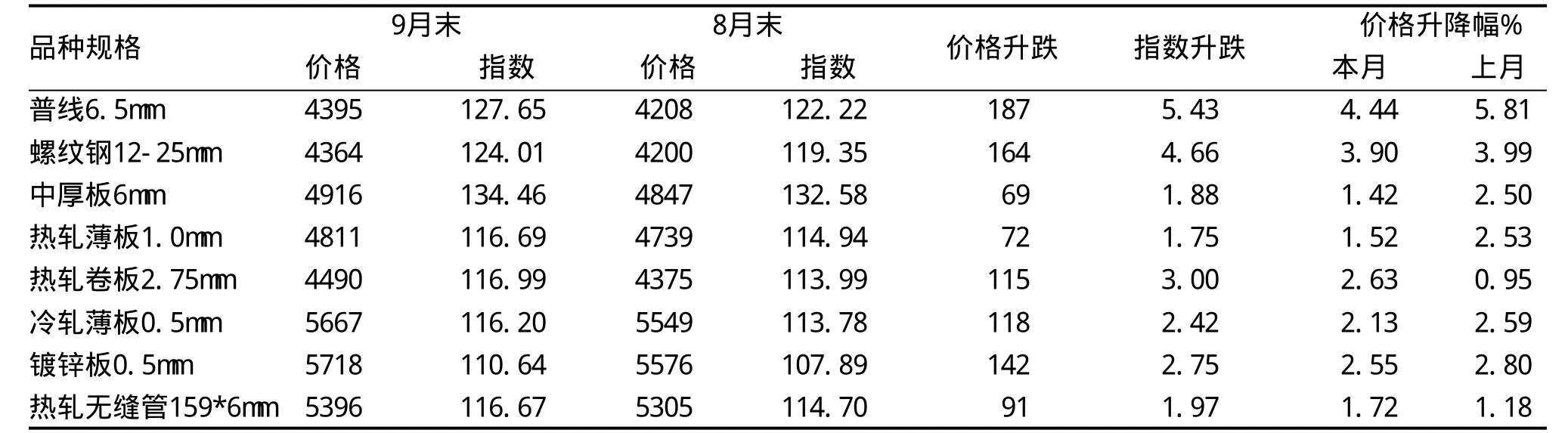

9月份,主要钢材品种价格均有所上升。其中:长材价格升幅较大,普线和螺纹钢分别环比上升4.44%和3.90%;板管材升幅相对较小,中厚板、热轧薄板、冷轧薄板和镀锌板价格分别环比上升1.42%、1.52%、2.13%和2.55%;热轧卷板和热轧无缝管价格环比分别上升2.63%和1.72%。(见表2)

3.9月下旬钢材价格出现小幅回调

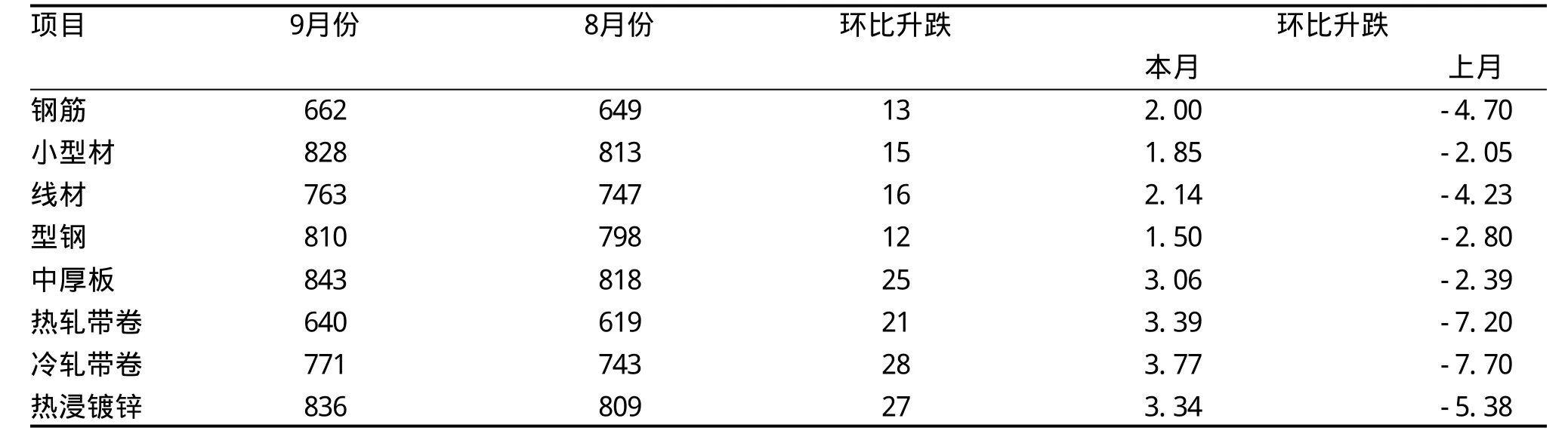

9月第一周,钢材市场较为平稳,钢材价格相对稳定;9月第二周、第三周钢材价格明显上升,第四周出现小幅回落。(见表3)

二、国内市场钢材价格变化因素分析

9月份,正值钢材消费旺季,市场需求保持增长。受国家节能减排、淘汰落后措施的影响,粗钢生产连续5个月环比下降,出口低水平增长,国内市场供求矛盾有所缓解,钢材价格继续小幅回升。

表1 9月份CSPI国内钢材价格指数变化表

表2 9月份主要钢材品种价格及指数变化情况 元/吨

表3 9月份各周CSPI价格指数变化情况

1.国民经济总体运行态势良好,钢材需求保持增长

据国家统计局数字,3季度全国企业家信心指数为135.9,比2季度提升2.9点。其中工业、建筑业和房地产业企业家信心指数分别为133.4、145.1和120.7,分别比2季度提高2.4、2.3和11.4点;1-9月份,中国船厂共承接新船订单1073万吨,新船交付量达到1328万吨,国际市占率分别达45.6%和35.5%;机电产品出口6677.2亿美元,增长34.5%,高于同期我国总体出口增速0.5个百分点,占同期我国出口总值的58.9%;9月份,全国汽车生产达到159.29万辆,环比增长24.69%,同比增长16.94%;全国全社会用电量3224亿千瓦时,同比增长10.24%,增幅比8月份上升2个百分点;中国制造业采购经理指数(PMI)为53.8%,比上月上升2.1个百分点,连续两个月环比上升。从PMI分项指数来看,生产指数、新订单指数、采购量指数、进口指数、购进价格指数升幅均超过4个百分点。上述数据表明国内需求回升势头明显,有力地拉动了钢材消费的增长。

2.钢铁生产继续下降,粗钢日产创今年最低水平

今年是国家“十一五”规划的最后一年,为如期完成单位GDP能耗降低20%的目标,下半年以来国家有关部门和各级地方政府均加大了节能减排、淘汰落后工作力度,再加上国内市场钢材价格长期低位运行,铁矿石等原燃材料价格高位坚挺,钢铁生产企业经营压力加大等因素,钢铁企业纷纷减产,钢铁生产呈持续下降态势。据钢铁协会旬报统计估算,9月份,全国日产粗钢161.84万吨,环比减少2.84%,连续第五个月环比下降。同最高的4月份粗钢日产水平184.68万吨相比,下降了12.37%;日产生铁152.40万吨,环比下降3.27%;日产钢材(含重复材)216.65万吨,环比下降3.62%。在国内市场进入钢材消费旺季的情况下,粗钢生产持续下降,国内市场钢材资源供大于求的局面有所缓解。

3.人民币新增贷款大幅增长,市场流动性充裕

据人民银行统计,9月份,人民币贷款增加5955亿元,环比多增503亿元(8月份仅多增124亿元),同比多增788亿元;9月末,广义货币(M2)余额69.64万亿元,同比增长19.0%,增幅比上月降低0.2个百分点;狭义货币(M1)余额24.38万亿元,同比增长20.9%,增幅比上月降低1.0个百分点;流通中货币(M0)余额4.19万亿元,同比增长13.8%,增幅比上月降低2.2个百分点;人民币贷款余额46.28万亿元,同比增长18.5%,比上月低0.1个百分点。货币供应量继续保持增长,国内市场资金环境仍较宽松。

三、国际市场钢材价格由降转升

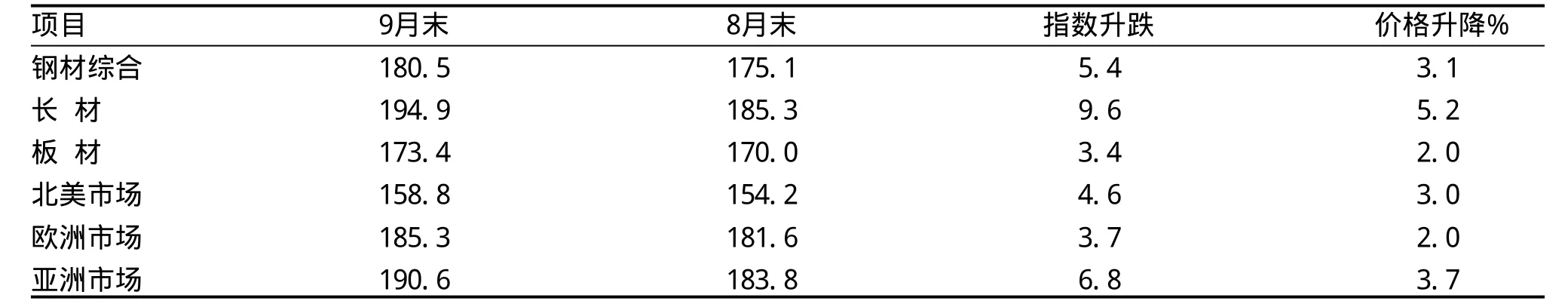

受废钢等原料价格上涨影响,国际市场钢材价格小幅上升。截止9月末,CRU国际钢材综合价格指数为180.5点,环比上升5.4点,升幅3.1%。尽管从总体上看,9月份钢价水平高于上月,但由于美国、日本和欧盟等发达经济体需求疲软,制造业增长出现回落趋势,钢材价格上升趋势并不稳固。

1.长、板材价格均由降转升,长材升幅高于板材

9月末,CRU国际长材价格指数为194.9点,环比上升9.6点,升幅5.2%;板材价格指数为173.4点,环比上升3.4点,升幅2.0%。长材升幅高于板材3.2个百分点。(见表4)

2.北美、欧洲市场由降转升,亚洲市场继续上升

(1)北美市场

9月末,北美市场钢材价格指数为158.8点,环比上升4.6点,升幅3.0%。钢材价格上涨的主要因素是废钢等原料成本上升(9月份美国废钢价格上涨了19-29美元/吨),而不是需求的增长。从各周的价格走势情况看,9月份第一周,北美钢价指数曾升至月内最高的159.2点,第二周即出现回落趋势,在连续三周平稳后,进入10月上旬进一步跌至156.2点。9月份,美国制造业指数(PMI)为54.4%,环比下降1.9个百分点。其中生产指数下降3.4个百分点,新订单指数下降了2.0个百分点;消费者信心指数48.5%,环比下降4.7个百分点;汽车销量95.9万辆,环比减少3.8万辆;9月末,美国粗钢产能利用率为69.3%,比8月末的70.2%,下降0.9个百分点,是近7个月以来的最低水平;截止8月末,美国金属服务中心钢材库存达到740万吨,环比下降0.8%,同比增长32.4%,库存量在9个月以来首次环比下降。(见表5)

表4 9月末CRU国际钢材价格指数变化表

(2)欧洲市场

9月末,欧洲市场钢材价格指数为185.3点,环比上升3.7点,升幅2.0%。9月份,欧盟委员会统计的欧盟和欧元区经济景气指数(ESI)分别环比上升了0.3和0.9个点。在主要成员国中,德国、西班牙和荷兰为上升态势,法国基本不变,英国、意大利和波兰经济景气指数则有所下降,这表明欧元区整体增长形势不均衡,正出现制造业增速放缓、需求下降的趋势。从制造业指数(PMI)变化情况看,9月份欧元区PMI为53.7%,环比下降1.4个百分点。其中:德国、英国和西班牙等国制造业PMI环比下降,而法国、意大利则有所上升。其中:德国PMI为55.1%,环比下降3.1个百分点;英国PMI为53.4%,环比下降0.9个百分点;法国PMI为55.4%,环比上升0.3个百分点;意大利PMI为51.5%,环比上升1.5个百分点。欧洲市场实际需求增长有限,受废钢价格上涨的影响,长材中的钢筋、线材价格涨幅较大,板材价格也有小幅上升。(见表6)

(3)亚洲市场

9月末,亚洲市场钢材价格指数为190.6点,环比上升6.8点,升幅3.7%,连续第二个月环比上升。9月份,亚洲主要经济体制造业增长放缓,除中国继续保持上升外,日、韩、印等国制造业则呈持续下降的趋势。其中:日本PMI降至49.5%,环比下降0.6个百分点,自2009年6月以来首次跌至荣枯分水岭50%以下,主要原因是在日元兑美元大幅升值的情况下,日本新出口订单和产出增长速度出现放缓;韩国制造业PMI为48.8%,环比下降2.1个百分点;印度制造业PMI降至55.1%,环比下降2.2个百分点。受中国节能减排、淘汰落后措施导致产量下降以及灾后重建等对长材需增长的影响,远东地区长材中的线材和钢筋价格涨幅明显,板材价格也有所上升,但升幅低于上月。(见表7)

四、后期钢材市场价格走势分析

今年前9个月,国民经济运行回升向好的基础渐趋巩固,并继续朝着宏观调控的预期方向发展。国家政策取向在四季度不会发生大的变化,钢材需求将继续保持增长。受原燃材料价格上升、钢材库存较高以及冬季消费水平下降等因素的影响,后期市场钢材价格将继续呈现小幅波动运行态势。

1.我国经济回升向好态势不会改变

国际货币基金组织(IMF)在10月6日发布的2010年秋季《世界经济展望》报告中预测,尽管下行风险增大,但今年世界经济复苏在整体上仍取得预期进展,预计今年世界经济将增长4.8%,其中中国经济将增长10.5%。从国内固定资产投资、房地产投资和主要用钢行业增长情况看,今年以来均保持了较快增长。投资方面,在上半年洪灾、泥石流等自然灾害发生后,各地灾后重建将大规模加速建设,政策性保障住房建设也集中展开,钢材需求将继续保持增长。但是,由于四季度正逐步进入冬季,北方施工将受到影响,钢材需求也会受到一定抑制。

2.四季度钢铁生产仍将保持较低水平

今年以来,党中央、国务院强调了推进产业结构调整和转变经济发展方式的政策基调,加大了节能减排、淘汰落后工作力度,力求改善钢铁、水泥等行业产能严重过剩、布局雷同、资源浪费和配置效率低下和高耗能、高污染产能资源环境承载力难以为继等不利局面。从政策实施效果看,各地区为完成节能减排任务,相继出台限电、限产措施,钢厂也纷纷安排减产、检修,使钢铁行业粗钢生产连续5个月环比下降。四季度国家政策取向不会有大的变化,粗钢生产仍将是低水平运行,有助于改善国内市场供需矛盾。

表5 9月份美国中西部钢厂钢材出厂价格表 美元/吨,%

表6 9月份德国钢材市场价格表 美元/吨

表7 9月份亚洲地区远东市场到岸价格表 美元/吨

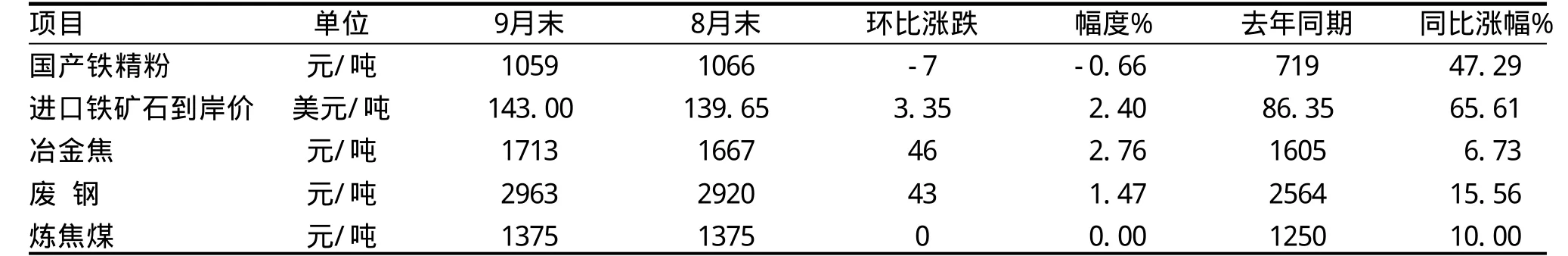

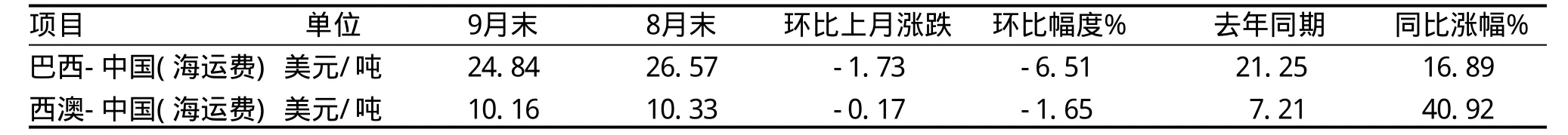

3.原燃材料价格又呈上涨态势

9月份,据海关统计数字,进口铁矿石平均到岸价格为143.0美元/吨,环比上升3.35美元/吨,升幅2.4%;国产铁精粉价格虽小幅下降,但仍处于高位;冶金焦、废钢价格分别环比上涨了2.76%和1.47%;海运费价格9月前两周一直上涨,后两周略有下降,巴西和澳大利亚至中国海运费价格分别为24.84美元/吨和10.16美元/吨,环比下降1.73%和0.17%。铁矿石、废钢、冶金焦和炼焦煤等原燃材料价格均高于上年同期水平,特别是进口铁矿石价格涨幅最大,同比上涨65.61%。由于原燃材料价格的高位坚挺,钢铁企业仍面临成本高、盈利水平低的压力。(见表8、表9)

4.钢材库存仍然处于高位

9月末,全国26个主要钢材市场五种钢材社会库存量合计为1478万吨,环比减少12万吨,降幅0.77%。其中:长材库存持续保持下降趋势,钢筋、线材库存环比分别下降3.44%和6.46%;板材中的中厚板和冷轧薄板库存由升转降,降幅分别为0.83%和1.96%。热卷库存继续上升,升幅为4.26%。(见表10)

5.钢材出口难有较大幅度回升

据海关统计数字,9月份,全国出口钢材301万吨,环比增加21万吨,增幅7.5%;进口钢材132万吨,环比减少3万吨,降幅2.2%。进口钢坯4万吨,环比减少4万吨,降幅50%;折合粗钢净出口176万吨,比上月148万吨,增加28万吨,增长18.9%。尽管钢材出口有所回升,但同6月份峰值562万吨相比,钢材出口规模在整体上处于较低水平。受国内外价差减小、退税政策调整导致企业出口成本上升、国际贸易保护主义以及人民币升值等因素的影响,四季度出口形势仍不容乐观。

后期市场需要关注的主要问题:

一是各地限电、限产措施使钢铁产量过快增长得到控制,有利于改善钢材市场的供求平衡。但一些地区在短期“突击行动”达到预定目标后,限产政策执行力度有所松动,部分钢厂又开始恢复生产,不利于后期市场资源供给平衡。

二是铁矿石进口价格又有所反弹,9月份进口铁矿石到岸价格环比上升了2.4%。由于国内钢厂在短时间内不可能改变对进口铁矿石依存度高的现状,钢铁企业生产成本又将呈上升态势,降本增效工作仍需加强。

表8 9月份国内钢铁原燃材料市场价格变化情况表

表9 9月份海运费价格变化情况表

表10 9月份国内钢材市场库存变化情况表 万吨

三是近期国内市场钢材价格有所波动,国内钢铁企业应认真研究国际、国内市场出现的新情况、新变化,合理安排生产节奏、产品结构和制定出厂价格,维护钢材市场平稳运行。