实体经济中的“热钱”问题探析

○胡俊伟 (国家外汇管理局江苏省分局 江苏 南京 210004)

热钱是造成全球金融市场动荡乃至金融危机的重要根源。目前世界经济已步入后金融危机时代,中国经济的率先复苏使得中国成为吸引热钱流入的主要地区之一,因此,对热钱跨境流动进行研究具有重要的现实意义。

热钱实现跨境流动主要通过两个领域,一是金融市场,二是实体经济。对于我国而言,资本项目尚未完全开放,对金融市场的资金跨境流动实行严格的额度和期限管理,热钱不能通过金融市场自由进出我国;但热钱可以借道贸易、投资等实体经济路径实现跨境流动。本文主要对借助于实体经济实现跨境流动的热钱进行研究,文章回避了对实体经济中热钱规模的估算,原因主要是这些热钱是借道流入的,其独特的特点决定了任何一种方法都无法准确地计算其规模。

一、实体经济中热钱的界定

1、定义。《新帕尔格雷夫货币金融大词典》(2000)认为热钱是在固定汇率制度下因汇率变动和利率差异所引起国际间流动的短期资本。众多学者对热钱的定义进行了研究,他们大多认为热钱是在国际金融市场上迅速流动的短期投机性资金。从热钱的定义可以看出,热钱具有短期性、投机性、敏感性以及收益性的特点。我们借助于热钱的一般定义和特点,把实体经济中的热钱定义为通过贸易、投资等渠道实现套汇套利目的的短期投机性跨境资金。根据定义,实体经济中的热钱需要具备几个要素:一是用途为贸易或投资;二是以套汇和套利为目的;三是短期内的跨境流动;四是本质上具有投机性。

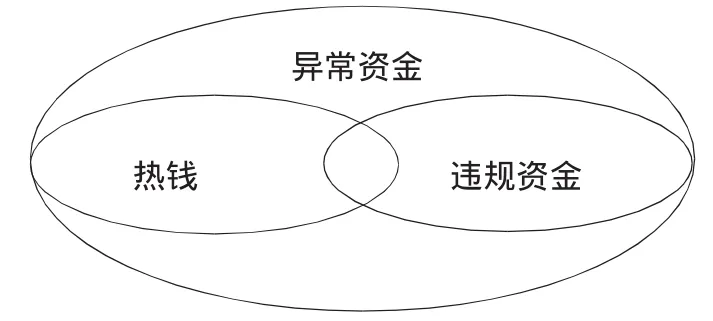

2、与热钱的相关概念。通过实体经济跨境流动的资金中,我们经常提到的还有异常资金和违规资金,他们与热钱既有联系又有区别。为了直观地显示他们之间的关系,我们通过图示来说明,见图1。

图1 实体经济中热钱与异常资金、违规资金的联系与区别

(1)热钱与违规资金。实体经济的热钱借道进出境内既有按照正常程序履行登记备案手续的合法资金,也有规避不符合现有政策监管要求的非法资金,属于后者的部分才称为违规资金。而违规资金中既有追求短期收益的投机性资金,也有单纯的违背政策规定的非法资金,属于前者的部分才称为热钱。因此,实体经济中的热钱和违规资金既有重合的部分,也有不同的部分,二者存在交集。

(2)热钱与异常资金。实体经济中的热钱属于异常资金的范畴,异常资金包含但不完全是热钱。通过实体经济途径进行大额交易、高频交易、分拆交易、违规交易以及投机交易等的资金都属于异常资金,而热钱只是异常资金中具有短期性和投机性特点的部分。热钱属于异常资金的子集。

二、实体经济中热钱跨境流动的特点

1、隐蔽性。借道实体经济实现跨境流动的热钱具有一定的隐蔽性和多样性。因为这些热钱有可能是通过贸易投资项下的进出口、直接投资以及外债等多种途径进入的,它们大多具有一定的交易背景或申报为一定的用途,并能提供具体的书面材料,从表面上无法确切地了解这些资金进出的动机,因此很难判断其是否属于热钱。并且在现有的政策和技术手段下还很难根据每笔资金的来源、使用情况、停留时间以及退出来进行综合判断。

2、双重性。实体经济中的热钱既有合规的部分也有违规的部分。合规的热钱是在现有的政策框架下按照正常的程序办理流入、交易及流出各项手续的资金,表面上看其与正常的跨境资金流动并无两样,只是它们的动机是投机性的、留存时间是短期的。违规的热钱则是未按照相关政策规定办理各项手续或者是其交易是与政策规定相悖的资金。

3、可转换性。可转换性是实体经济中热钱的一个显著特点。由于受到外汇管理政策调整以及经济金融环境发生变化的影响,短期性的、投机性的热钱会转化为长期性的、投资性的资金。如外汇资本金结汇政策从紧,热钱在汇兑环节就会受到诸多限制,短期内谋取人民币升值收益的目的难以实现,不得不延长境内滞留时间;又如国内资产价格的上涨以及行业利润率的提高会导致投机性的热钱转为投资性的资金滞留在境内获得进一步的利润。当然,转换后的资金只具有热钱的部分特点。

三、实体经济中热钱跨境流动的原因

热钱跨境流动的根本原因是赚取利润,就是说获得的收益要大于付出的成本。对于实体经济中的热钱来说,其跨境流动的收益包括人民币汇率升值收益以及投资收益,成本则主要是跨境流动的机会成本(即不跨境流动所带来的收益)。用公式来表示如下:

(1)式中,K为外汇本金,E0、ET分别为直接标价法表示的期初和期末人民币汇率,RD、RF分别为境内和境外的投资收益率。需要说明的是,这里的投资收益率R是一个综合收益率指标,它是利率(I)以及资产价格膨胀率(P)等的函数,即 R=R(I,P),I、P与R成正比。公式(1)经过变换得到:

根据(2)式,我们可以看出实体经济中热钱跨境流动主要取决于以下几个因素。一是人民币汇率变动(E0/ET),也称为投资收益倍数。人民币升值意味着E0/ET>1,这会放大热钱跨境流动的投资收益;反之,则会抵减热钱跨境流动的投资收益。二是利率I。如果境内的利率高于境外的利率,在资产价格不变的情况下RD>RF,这会增加热钱流入境内的套利机会;反之,则会减少套利机会。三是资产价格膨胀率P。境内资产价格上涨,在利率不变的情况下,也会满足RD>RF,同样会增加热钱流入我国的逐利机会;反之则会减少逐利机会。

从我国的实际情况来看,以上各因素无不给实体经济中热钱的涌入提供了大量的套利机会。首先,人民币持续升值。自从2005年7月人民币汇率形成机制改革以来,人民币兑美元已累计升值约21%。同时,人民币升值的预期还在不断增强。以2010年3月8日为例,人民币一年期NDF汇率一度下探至6.6200,表示海外市场预期人民币兑美元一年后的升值幅度约为3%。人民币的持续升值为实体经济中热钱的跨境流动提供了无风险的套利机会。其次,境内较高的利率。目前,我国人民币存款基准利率活期和一年期分别为0.36%和2.25%,而美国的联邦基准利率则维持在0%~0.25%之间。中美利差倒挂给热钱流入中国带来套利机会。再次,资产价格不断上涨。近年来,我国经济的快速增长带动了房地产市场和证券市场的繁荣。2010年2月全国70个大中城市房价同比上涨10.7%,上涨势头已持续9个月;从2009年的证券市场来看,上证综指在政策刺激和巨额信贷投放影响下全年上涨超过75%。各类资产价格的不断膨胀刺激了大量热钱借道实体经济流入境内谋取暴利。

四、实体经济中热钱跨境流动的路径

1、虚报进出口价格途径。在进出口贸易中,通过高报出口价格的方式多收汇或者是通过低报进口价格的方式少付汇将利润向境内输送,实现热钱的跨境流入;或者是通过低报出口价格的方式少收汇以及通过高报出口价格的方式多付汇将利润向境外输送,实现热钱的跨境流出。进出口贸易中的价格虚报现象很难甄别,因为价格的确定是交易双方的自主行为,因此这种途径是一种比较彻底的隐蔽热钱流动的途径。

2、贸易信贷途径。热钱通过贸易信贷途径流入境内主要是通过预收货款或者延期付款,流出主要是通过延期收款、预付货款或者是预收货款退汇等方式。贸易信贷实现了资金流与货物流的暂时偏离,特别是预收货款和预付货款的方式更是完全脱离贸易背景,热钱通过这种途径流出入只需履行登记手续即可。由于监管方面不存在障碍,热钱可以便利进出。

3、直接投资途径。直接投资既不需要贸易背景,也没有额度限制,是热钱实现跨境流动的主要途径。热钱通过直接投资流入境内主要是通过设立外商投资企业特别是房地产和服务类的外商投资企业,来实现资金的快速流入和结汇,该途径往往伴随着设立空壳企业以及资本金违规结汇等现象。热钱通过直接投资流出主要通过以下方式:外商投资企业清算、转股、减资以及提前回收投资等的购付汇;外商投资企业外方利润汇出;境外投资资金汇出等。

4、外债途径。外商投资企业在投注差范围内借入外债也会导致热钱的流入。外债有短期外债和长期外债之分,二者在管理上有一定的区别,前者是余额管理,后者是发生额管理。所以,企业更热衷于借入短期外债,可以通过借新还旧的方式实现热钱源源不断的流入。热钱通过外债途径流出主要是借助归还借款本息以及提前还款等方式。

五、实体经济中热钱跨境流动的影响及对策建议

1、影响。大量的热钱通过贸易、投资途径谋取跨境流动收益,给实体经济带来了不可忽视的负面影响。一是造成了实体经济的虚假繁荣。因为这部分热钱并未最终用于实体经济,而是借道实现短期投机的目的。二是加大了人民币升值预期。热钱流入的原因之一就是人民币存在升值预期,但热钱的大量流入造成外汇占款增加,又反过来进一步推高了人民币的升值预期。三是造成国内资产价格波动。热钱流入境内后,通过各种渠道流入房地产、股票市场等领域,一旦热钱撤退会造成房地产、股票等资产价格的大幅回落。四是加剧国际收支失衡。

2、对策建议

(1)通过完善制度提高热钱跨境流动的成本和风险。热钱跨境流动的主要原因就是汇率、利率等的变动带来了套汇套利机会,而我国目前的人民币不断升值、中美利差倒挂的情况给热钱流入提供了无风险的套利机会。因此,要减少热钱的流入,关键就是减少其投机收益,或者是增大其成本和风险。首先,完善人民币汇率形成机制,改变人民币长期以来的单边升值趋势,增大热钱跨境流动的汇率风险。其次,提高利率的市场化水平,逐步缩小中外利差,减少热钱跨境流动的套利机会。

(2)通过技术手段加强对异常跨境资金流动的监管。实体经济中的热钱属于异常资金的范畴,加强对异常跨境资金流动的监管对防范和减少热钱流入具有重要的意义。首先,在日常业务中要加强对贸易、投资真实性的审核,从源头上杜绝部分热钱的流入。其次,利用相关统计监测系统,加强对异常资金跨境流动的监测预警,及时发现异常情况。再次,加大对异常资金特别是违规资金的打击力度,对热钱流入形成一定的威慑,不断提高外汇监管的有效性。

[1]陆岷峰、高文芳:国际热钱的特点及防范[J].投资研究,2009(3).

[2]沈庆劼、林文浩:中国短期跨境资本流动研究综述——途径、规模和影响因素[J].世界经济与政治论坛,2009(1).