我国贴现利率形成机制改革的政策选择

李 芃

(中国人民银行 西安分行,陕西 西安,710075)

一、我国现行贴现利率形成机制存在的主要问题

1998年人民银行改革贴现利率和再贴现利率确定方式,再贴现利率不再像过去那样与同档次再贷款利率挂钩,而是由人民银行根据市场资金供求状况进行调整,贴现利率在再贴现利率基础上加点生成,解决了贴现利率与再贴现利率脱节的问题。此后到1999年6月,央行连续4次下调再贴现利率,给商业银行较大的利差空间,推动了贴现和再贴现业务的开展。

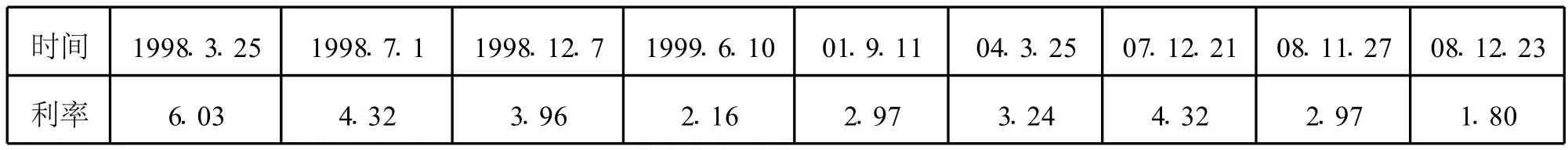

表1 :我国再贴现利率历次调整表(单位:年利率%)

然而,随着我国货币市场的纵深发展,再贴现利率已经不能反映经济的景气状况,也不能体现市场资金的供求状况,贴现利率在再贴现利率基础上加点生成的利率形成机制已不能适应目前金融机构定价机制逐步完善、贴现利率市场化程度逐步提高的新情况,对贴现利率在再贴现利率基础上加点生成的利率形成机制进行改革势在必行。

(一)贴现利率与再贴现利率“倒挂”,央行对贴现利率调控缺乏有效手段。

自2008年9月央行实行适度宽松的货币政策以来,在连续下调金融机构人民币存贷款基准利率的同时,对再贴现利率进行了2次调整,从2007年的4.32%调整到2.97%再调整到1.80%,下调了2.52个百分点。监测数据显示,2009年前10个月陕西省金融机构银行承兑汇票贴现利率有6次低于央行再贴现利率,其中2月份3个月 (含)银票贴现利率低至1.38%,远低于央行再贴现利率0.42个百分点,低于3个月期存款利率0.33个百分点。面对这种情况,企业除了出于控制财务成本的考虑,采用票据的低成本融资来替代中期贷款以外,部分企业利用票据融资工具进行套利操作,以获取票据贴现利率和定期存款利率之间的利差。贴现利率的准市场化使得“贴现利率在再贴现利率基础上加点生成”的政策规定受到严峻的挑战。再贴现利率作为央行三大货币政策工具之一,其影响市场利率水平、调节货币供应量、传导国家宏观调控意图的职能已经失效,致使央行对贴现利率的调控也缺乏有效的手段。

图1 :2009年1-10月陕西省金融机构银票贴现利率水平表

(二)再贴现利率作为货币政策工具应有的功能逐步弱化。

贴现利率实行与再贴现利率挂钩的法定利率政策,主要是想通过调整再贴现利率而达到调节货币供应量、实现货币政策目标、有效进行宏观调控的目的。然而近年来,尤其是当市场流动性较为充裕的情况下,再贴现已经不是商业银行主要的资金来源。即便是短期的头寸不足,商业银行也可以通过转贴现、同业拆借等途径筹措资金,而不再依赖于到央行办理再贴现。据统计,陕西省金融机构在2004年12月至2009年8月期间未办理一笔再贴现业务。贴现利率与再贴现利率之间没有了正相关关系,发生了较为严重的背离,再贴现利率对票据市场利率的基础性作用逐步淡化,在这种情况下,以再贴现利率作为贴现利率的定价基础显然不合理。

(三)再贴现利率形成机制与市场相脱节。

再贴现利率作为一种基准利率,它的形成受多方面因素影响,其中主要包括银行间同业拆借利率、国债回购利率、银行短期存贷款利率、资本市场资金的供求状况、政府对未来经济的预期、当时的社会经济状况以及票据市场供求状况,其中对再贴现利率影响最大最直接的是票据市场的供求状况。但我国再贴现利率的生成显然与我国货币市场的其它子市场利率缺乏联动性,从而导致了由市场需求决定的票据市场的实际交易利率与再贴现利率的巨大差距。

二、金融机构贴现利率定价模式现状

目前,金融机构在确定贴现利率时,采取了一些市场化的定价模式,主要有以下几种:

一是以信贷规模状况作为主要参考依据生成贴现利率。当金融机构信贷规模盈余时融入票据,当信贷规模出现缺口时融出票据,贴现、转贴现业务作为提高资金周转率、调整信贷规模的“蓄水池”来使用。二是以资金成本作为主要参考依据生成贴现利率。当市场利率、内部资金转移价格上升时,贴现利率会相应提高;反之,当资金成本降低时,贴现利率会相应降低。国有商业银行是票据市场利率的主导者,主要采取这种定价模式。三是以同业竞争程度作为主要参考依据生成贴现利率。同业竞争缓和,贴现利率水平较高;同业竞争越激烈,贴现利率水平越低。股份制商业银行、城市商业银行主要采取这种定价模式。四是以大型商业银行总行转贴现报价作为主要参考依据生成贴现利率。大型商业银行票据业务量大,是贴现价格的制定者,其报价在一定程度上反映了市场即时行情。城市商业银行及信用社等定价能力相对较弱、在票据市场上处于价格接受者地位的金融机构采取这种定价模式。五是以Shibor为基准生成贴现和转贴现利率。

三、贴现利率在shibor基础上加点生成的可行性分析

2007年1月,上海银行间同业拆放利率 (简称Shibor)的推出为贴现利率市场化提供了契机。经过3年的培育,Shibor曲线的平滑度越来越高,说明宏观政策以及外围市场的变化对Shibor报价的影响越来越小,Shibor的基准性地位正在逐步加强。

图2 :2007.1-2009.10 3M和6M Shibor走势图

本文选择2007年1季度-2009年三季度3个月Shibor均值数据和陕西省金融机构3个月 (含)银行承兑汇票贴现利率作为对象,研究3个月 (含)银行承兑汇票贴现利率与Shibor之间的关联性。通过比较分析得出,从2008年三季度开始 (货币政策发生转型),Shibor均值与金融机构3个月 (含)银行承兑汇票贴现利率之间呈现同向变化规律,Shibor与票据市场利率呈现出相互影响的关系,其联动性加强。因此,在一定程度上实施贴现利率在Shibor基础上加点生成的利率形成机制的时机业已成熟。

图3 :2007年3季度-2009年3季度3M Shibor与3M银行承兑汇票贴现利率走势图

四、我国贴现利率形成机制改革的政策建议

(一)改革贴现利率形成机制,取消贴现利率在再贴现基础上加点生成的定价机制势在必行。

人民银行易纲副行长在2008年“上海银行间同业拆放利率工作会议上的讲话”中指出:“存贷款利率的格局还要维持一段时间,但利率市场化能否从贴现利率与Shibor挂钩开始呢?实际上贴现也是一种贷款,从此处打开一个突破口,对将来存贷款利率市场化的影响是非常深刻的,可以为以后的存贷款利率改革提供经验。”随着Shibor宣传力度的不断加大,金融机构对Shibor的认知度、认可度逐渐提高,建立贴现利率在3个月Shibor基础上加固定点数的利率形成机制已逐渐被金融机构接受,实践中也以Shibor和银行内部资金成本为基准来确定贴现利率,同业存款、同业借款、短期融资券、转贴现等产品价格也参照Shibor确定,同时开展以Shibor为基准的利率互换、远期利率协议等利率衍生品交易,扩大Shibor在内部转移定价中的应用范围。然而,央行从未取消“贴现利率在再贴现利率基础上加点生成的定价模式”,这如同一柄“达摩克利斯之剑”悬在金融机构的头顶,在制度上成为贴现利率市场化的严重障碍。因此,建议央行适时取消此制度规定,使贴现利率形成机制完全由市场决定。

(二)将票据融资从金融机构贷款统计口径中剔除。

目前,商业银行执行央行颁布的《全科目上报统计制度》,将“票据融资”归入“各项贷款”的统计科目中。但是票据资产与贷款资产存在本质上的差异,票据原本只是一种简单的结算工具,为加强流转而赋予其融资功能。由于票据融资计入信贷规模,操作简便,风险也小,因此商业银行均倚重其进行资产结构调整。然而,当票据融资进入信贷规模考量的范畴,并可作为一项投资项目进行交易,票据在被功能放大的过程中也被异化为一串可操控的数字,将票据融资作为资金“蓄水池”的功能在很大程度上掩盖了信贷资金的真实投放,加大了宏观调控的难度,因此,建议央行将票据融资归入“有价证券及投资”统计科目,更能体现金融统计的流动性和相关性原则,准确地反映商业银行的资产结构和贷款资产质量。

(三)扩大Shibor报价团的机构种类,进一步提高Shibor报价对现有货币市场各种利率的指导作用。

从强化Shibor对货币市场各种利率指导性的角度看,应该将货币市场中对市场有影响力的金融机构纳入Shibor报价团中。目前Shibor报价团成员主要有国有商业银行、股份制商业银行、城市商业银行、外资银行及邮政储蓄银行。据监测,2009年10月,陕西省农村信用社票据贴现当月发生额占全省的1/3左右。因此,考虑到农村信用社在票据市场的活跃程度,建议央行在全国范围内选择5家在货币市场有较大影响力的省级农村信用社联社作为报价行参与Shibor报价,通过不同报价行 (社)的广泛参与,使Shibor与各产品的相关性、联动性不断加强,从而进一步提高Shibor对现有货币市场各种利率的指导作用。

(四)理顺汇率与利率的关系,减少热钱流入对Shibor的冲击。

人民币对外价值的走高有中国国际收支双顺差的深刻背景,由此在中国当前资本项目还没有完全放开的情况下,人民币升值预期背后所隐含的大量热钱的涌入必然对Shibor存在着一定的冲击。央行应当从维护Shibor基准利率的角度出发,密切监视热钱对中国银行业、银行间市场和Shibor的冲击,并据此提出积极有效的对策。

[1]刘锡良,戴根有.宏观经济与货币政策 [M].中国金融出版社,2001.

[2]方先明,花旻.SHIBOR能成为中国货币市场基准利率吗——基于2007年1月—2008年3月间SHIBOR数据的经验分析 [J].经济学家,2009,(1).

[3]冯宗宪,郭建伟,霍天翔.市场基准利率Shibor的基准性检验 [J].西安交通大学学报 (社会科学版),2009, (5).

[4]朱志强,杨红员.建立以shibor为基准的贴现利率定价机制研究 [J].华北金融,2008,(6).

- 陕西开放大学学报的其它文章

- 大学英语写作现状分析与对策

- 远教教学质量评估体系的建立与运行机制探析*